SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Стратегии

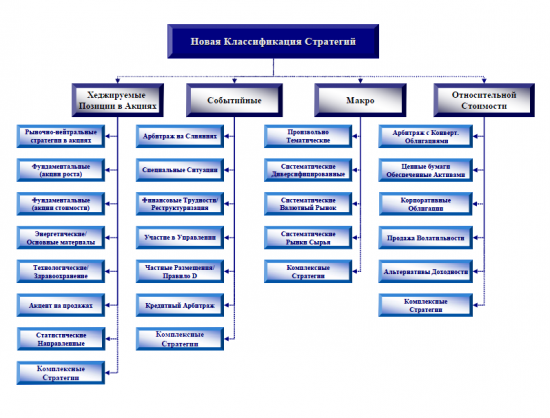

Интересно ли вам будет почитать о стратегиях, которыми пользуюсь, даже если какие-то уже известны многим?

- 26 января 2012, 14:01

- |

Интересно ли вам будет почитать о стратегиях, которыми пользуюсь, даже если какие-то уже известны многим?

- комментировать

- Комментарии ( 11 )

Коротко про критерии привлекательности стратегий

- 21 января 2012, 22:58

- |

CamarillaDaily спрашивает:

Хотелось бы узнать все же:

1. Какая доходность управляющего предполагает хорошую привлекательность для клиентов? 2. Какая максимальная просадка? 3. Какие еще формализованные критерии (а не репутация, масштаб и т.п.) являются важными?

http://smart-lab.ru/blog/34678.php#comment604912

Интересный вопрос. Несколько мыслей здесь.

— Не бывает одинаковых клиентов, у всех разный уровень понимания, образования, толерантность к риску и потребности. У клиентов могут быть свои взгляды на что привлекательно и что непривлектально.

— Грамотный инвестор, с моей точки зрения, будет смотреть не просто на доходность в год или месяц, а на risk-adjusted доходность. Простейшим популярным показателем, на который инвестор может захотеть взглянуть, может быть коэффициент Шарпа. Чем лучше сэмплинг, тем лучше, на основе дневных данных должен подойти, но чаще публикуют с месячным сэмплингом, потому что отчетность по месяцам более доступна.

Аннуализированный шарп 1 это хорошо, 2 это очень хорошо. :)

- Анализ скрытых рисков. История может показывать отличные результаты, но если ты торговал с 50м плечом при этом, может прилететь черный лебедь и в один прекрасный день от счета не останется ничего, а может быть даже долг брокеру. Поэтому грамотный инвестор задает про margin-to-equity ratio, например. Ищутся ответ вопросы «какие плечи?» «какой процент счета в ГО?». И в среднем и пиковые полезно знать.

( Читать дальше )

Хотелось бы узнать все же:

1. Какая доходность управляющего предполагает хорошую привлекательность для клиентов? 2. Какая максимальная просадка? 3. Какие еще формализованные критерии (а не репутация, масштаб и т.п.) являются важными?

http://smart-lab.ru/blog/34678.php#comment604912

Интересный вопрос. Несколько мыслей здесь.

— Не бывает одинаковых клиентов, у всех разный уровень понимания, образования, толерантность к риску и потребности. У клиентов могут быть свои взгляды на что привлекательно и что непривлектально.

— Грамотный инвестор, с моей точки зрения, будет смотреть не просто на доходность в год или месяц, а на risk-adjusted доходность. Простейшим популярным показателем, на который инвестор может захотеть взглянуть, может быть коэффициент Шарпа. Чем лучше сэмплинг, тем лучше, на основе дневных данных должен подойти, но чаще публикуют с месячным сэмплингом, потому что отчетность по месяцам более доступна.

Аннуализированный шарп 1 это хорошо, 2 это очень хорошо. :)

- Анализ скрытых рисков. История может показывать отличные результаты, но если ты торговал с 50м плечом при этом, может прилететь черный лебедь и в один прекрасный день от счета не останется ничего, а может быть даже долг брокеру. Поэтому грамотный инвестор задает про margin-to-equity ratio, например. Ищутся ответ вопросы «какие плечи?» «какой процент счета в ГО?». И в среднем и пиковые полезно знать.

( Читать дальше )

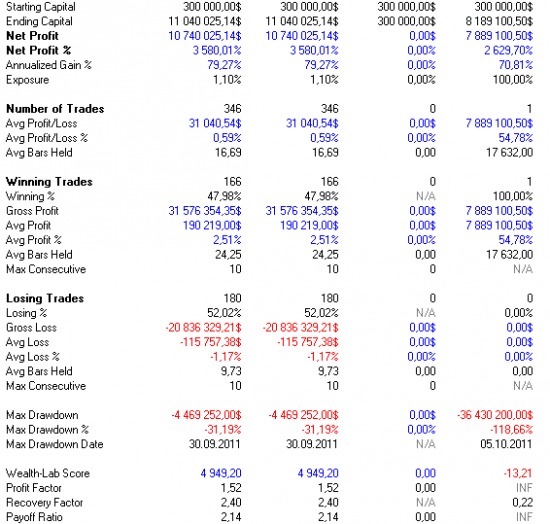

Первая стратегия пошла

- 14 января 2012, 01:21

- |

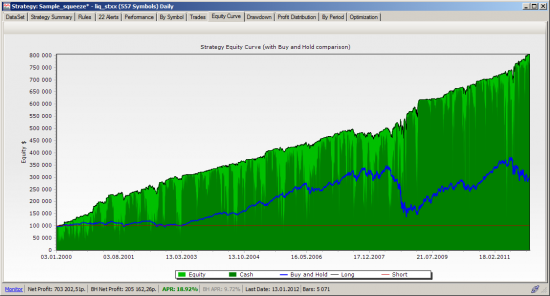

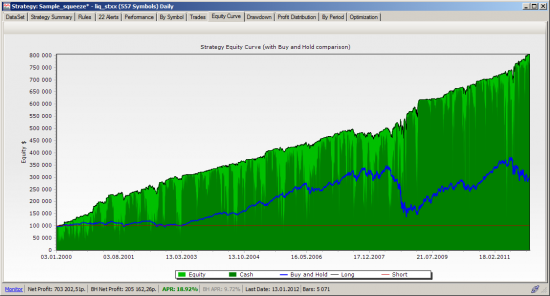

Сквизовая стратегия, только покупки.

Тестил на 550 самых ликвидных акциях дороже 7 долларов. Вроде неплохо.

UPD: Косяк нашелся, система добирала позицию при повторении сигнала на вход что способствовало сильной загрузке депозита.

В общем придеться переписывать :)

UPD2: Жаль а мог такой грааль получиться:

Тестил на 550 самых ликвидных акциях дороже 7 долларов. Вроде неплохо.

UPD: Косяк нашелся, система добирала позицию при повторении сигнала на вход что способствовало сильной загрузке депозита.

В общем придеться переписывать :)

UPD2: Жаль а мог такой грааль получиться:

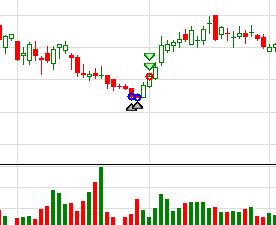

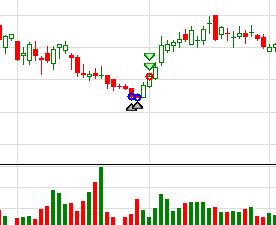

Стратегия: пробой средней

- 25 декабря 2011, 14:29

- |

Торговый инструмент: EUR/USD

Период: 1H

Используемые индикаторы: Simple Moving Average

Графические построения: нет

Алгоритм тактики:

Для покупки (для продажи — наоборот):

Ищем (ждем) пересечение свечей (любой ее частью) 20 периодной простой скользящей средней. (Этот параметр, период средней, а также ее тип, может быть изменен Вами в ходе тестирования). Когда это происходит, ставим покупающий стоп выше этой свечи, продающий -ниже. ( я на часовике использую защитный интервал 3 пункта, то есть ордер покупающий ставлю выше Higth на три пункта + спрэд, продающий — Low — 3 пункта. Однако это тоже может быть изменено Вами по своему усмотрению). После открытия позиции устанавливаем лимитный ордер (Take Profit) на уровне предыдущего экстремума, ближе на 3 пункта к цене открытия. Определение этого экстремума — субьективный элемент, впрочем, их обычно прекрасно видно. Стоповый ордер удваиваем, превращая тем самым в разворотный. При окончании свечи, если позиция не закрылась (не развернулась), переносим стоп на последнюю свечу. Важный момент — переносим только тогда, когда Low свечи ниже средней (при покупке) или Heigth выше (при продаже). Если свеча полностью «вышла» за мувинг — стоп не переносим! Если цель не достигнута до конца торговой сессии, закрываем позицию «по рынку» не глядя на цену. Я это делаю примерно в 23:00 по МСК. После разворота с убытком ставим Take Profit, компенсирующий убыток, но не далее уровня, определяемого предыдущим экстремумом.

( Читать дальше )

Период: 1H

Используемые индикаторы: Simple Moving Average

Графические построения: нет

Алгоритм тактики:

Для покупки (для продажи — наоборот):

Ищем (ждем) пересечение свечей (любой ее частью) 20 периодной простой скользящей средней. (Этот параметр, период средней, а также ее тип, может быть изменен Вами в ходе тестирования). Когда это происходит, ставим покупающий стоп выше этой свечи, продающий -ниже. ( я на часовике использую защитный интервал 3 пункта, то есть ордер покупающий ставлю выше Higth на три пункта + спрэд, продающий — Low — 3 пункта. Однако это тоже может быть изменено Вами по своему усмотрению). После открытия позиции устанавливаем лимитный ордер (Take Profit) на уровне предыдущего экстремума, ближе на 3 пункта к цене открытия. Определение этого экстремума — субьективный элемент, впрочем, их обычно прекрасно видно. Стоповый ордер удваиваем, превращая тем самым в разворотный. При окончании свечи, если позиция не закрылась (не развернулась), переносим стоп на последнюю свечу. Важный момент — переносим только тогда, когда Low свечи ниже средней (при покупке) или Heigth выше (при продаже). Если свеча полностью «вышла» за мувинг — стоп не переносим! Если цель не достигнута до конца торговой сессии, закрываем позицию «по рынку» не глядя на цену. Я это делаю примерно в 23:00 по МСК. После разворота с убытком ставим Take Profit, компенсирующий убыток, но не далее уровня, определяемого предыдущим экстремумом.

( Читать дальше )

Как сделать 30-40 процентов годовых

- 01 декабря 2011, 19:05

- |

Торгуйте просто одну акцию, например сбер, докупайте каждые 5 рублей падения и продавайте через 5 рублей. Если у вас например милион, то разбейте эту сумму на 2 части, Первой частью докупаем каждые 5 руб по 50 тыс. и и.д. Если сбер уйдет ниже 50 рублей, то достаем 2 часть капитала и покупаем частями по больше, через каждые 15 руб по 250 тыс. Риск минимальный

Стратегия усреднения работает только на фонде без плечей и только в лонг.

Стратегия усреднения работает только на фонде без плечей и только в лонг.

Отвечу на вопросы по Wealth Lab 4 (тестирование, торговля в реале, робот)

- 29 ноября 2011, 19:29

- |

Тестирую стратегии в Wealth Lab 4 и из под него же торгую в реальном времени (робот).

Накопился опыт, готов поделиться.

Задавайте вопросы с удовольствием отвечу.

Накопился опыт, готов поделиться.

Задавайте вопросы с удовольствием отвечу.

Тестирование страгий, то о чем все молчат

- 19 ноября 2011, 22:06

- |

Решил показать некоторые нюансы при разработке роботов.

Допустим есть торговая идея, которую мы реализуем в коде.

Для простоты я построил стратегию на основе 1мин баров.

Условимся что все сделки по рынку, а не лимитки. Причина в конце.

Первый сферический тест(временные рамки чуть меньше 2 месяцев): Что то сильно красиво получилось, где то есть подвох..

Что то сильно красиво получилось, где то есть подвох..

Анализируем:

комисии не учтены,

задержки исполнения не учтены,

проскальзывание не учтено,

исполнение сделок по цене закрытия бара,

бары построены из тиков сделок.

Так как исполнение идет по закрытию бара на основе сделки, то не факт что сделка была по ask, что может оказаться лучше реальности если робот будет продавать в этот момент.

Немного исправим этот нюанс. Будем строить бары по середине спреда (bid+ask)/2, в итоге получаем такую картину:

( Читать дальше )

Допустим есть торговая идея, которую мы реализуем в коде.

Для простоты я построил стратегию на основе 1мин баров.

Условимся что все сделки по рынку, а не лимитки. Причина в конце.

Первый сферический тест(временные рамки чуть меньше 2 месяцев):

Что то сильно красиво получилось, где то есть подвох..

Что то сильно красиво получилось, где то есть подвох..Анализируем:

комисии не учтены,

задержки исполнения не учтены,

проскальзывание не учтено,

исполнение сделок по цене закрытия бара,

бары построены из тиков сделок.

Так как исполнение идет по закрытию бара на основе сделки, то не факт что сделка была по ask, что может оказаться лучше реальности если робот будет продавать в этот момент.

Немного исправим этот нюанс. Будем строить бары по середине спреда (bid+ask)/2, в итоге получаем такую картину:

( Читать дальше )

Кто как торгует?

- 16 октября 2011, 15:30

- |

Давайте поделимся своими стратегиями? Я лично использую свечные формации на 5 мин. графики (молот) от поддержки/сопротивления.

А чем пользуетесь вы??? Картинки привествуются.

А чем пользуетесь вы??? Картинки привествуются.

1 000 000 000 рублей за проскальзывание

- 12 октября 2011, 21:23

- |

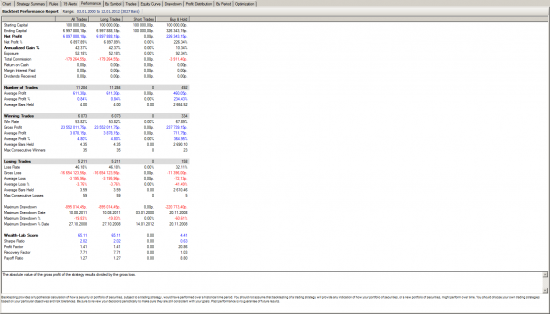

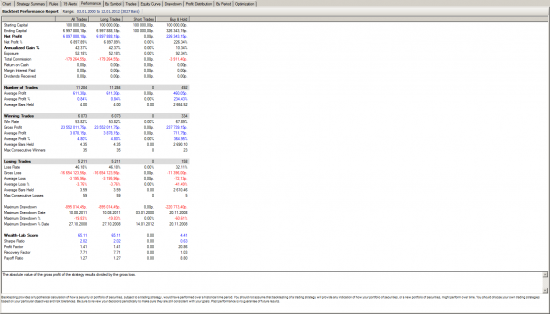

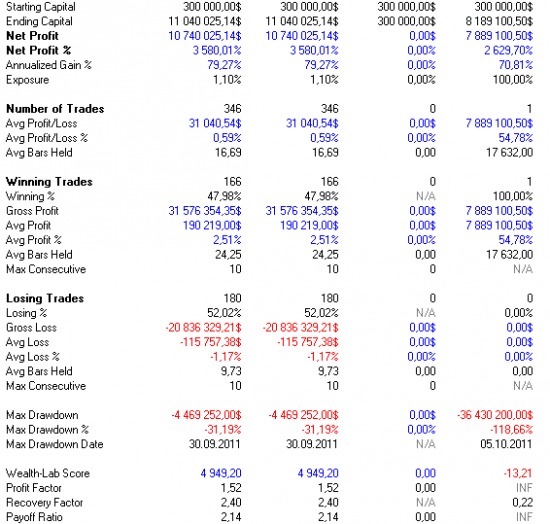

При тестировании торговых систем очень важно не заниматься самообманом и стараться ставить систему в максимально жесткие условия моделирования. Одним из таких условий является учет проскальзывания.

К примеру, ниже выходные данные моей системы протестированной с 2005 по 2011 на фьючерсе РТС на часовках. Просскальзывание равно нулю.

А вот та же система, но с проскальзыванием равным 100 пунктов на один контракт, что ближе к реальным условиям (при торговле суммами более 10 млн. рублей).

К примеру, ниже выходные данные моей системы протестированной с 2005 по 2011 на фьючерсе РТС на часовках. Просскальзывание равно нулю.

А вот та же система, но с проскальзыванием равным 100 пунктов на один контракт, что ближе к реальным условиям (при торговле суммами более 10 млн. рублей).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал