Сланцевая нефть

Как ОПЕК проиграла войну против сланцевиков

- 23 марта 2017, 06:49

- |

В начале марта Rystad Energy представил увлекательную диаграмму, показывающую насколько драматичным было влияние роста технологической эффективности на коллапс себестоимости производства сланцевой нефти в США. Только за последние 3 года уровень безубыточности добычи рухнул с $80 до $30...

Причем эта статистика уместна почти для всех регионов добычи в США.

( Читать дальше )

- комментировать

- 16 | ★2

- Комментарии ( 3 )

Эффективность добычи сланцевой нефти снижается

- 15 марта 2017, 09:04

- |

Дебет с одной скважины сланцевой нефти непрерывно снижается с апреля прошлого года. Это, в свою очередь, может говорить о том, что месторождения нефти постепенно вырабатывают свой ресурс и увеличивается себестоимость «черного золота», извлекаемого нетрадиционными методами.

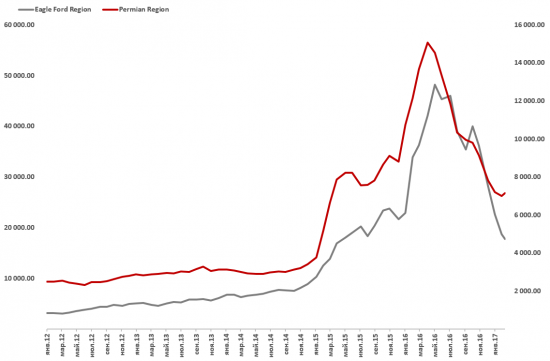

Согласно данным от Министерства энергетики США добыча в бассейне Permian и Eagle Ford по итогам марта достигнет 2,2 и 1,1 млн баррелей в сутки. Однако если посмотрим на количество буровых установок обеспечивающих производство, то оно растет куда более быстрыми темпами, тем самым отдача от одной скважины падает.

Так в первый месяц весны 2017 г. средний дебет одной нефтяной вышки на месторождении Permian опустился до 7,1 тыс. баррелей в день, а на месторождении Eagle Ford до 17,7 тыс. баррелей. Напомним, что в апреле 2016 г. скважина Permian давала 15 тыс. бочек в день, Eagle Ford 42-48 тыс. бочек. Получается, что со воторго квартала прошлого года объем добычи упал более, чем в два раза.

( Читать дальше )

Сланцевая нефть готовит неприятный сюрприз ОПЕК

- 14 марта 2017, 10:22

- |

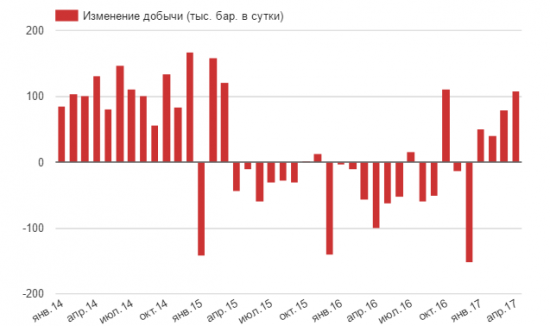

Сланцевая нефть вступает в игру — в марте ее добыча увеличится на 1,6%, а в апреле на все 2,2%, прогнозируют в Министерстве энергетики США. Таким образом, производство нетрадиционного сырья растет 4 месяц подряд.

По оценкам американского ведомства, добыча сланцевой нефти в феврале составит 4,775 млн баррелей в сутки. В марте она прибавит еще 78 тыс., а в апреле почти 109 тыс. По итогам апреля министерство ожидает выйти на уровень в 4,962 млн баррелей в день.

За первый квартал 2017 г. производство сырья выросло уже на 169 тыс. баррелей, в следующем месяце этот показатель может достичь 276 тыс. баррелей. Активность растет на всех основных месторождениях, за исключением Bakken. Добыча в этом бассейне продолжит снижаться и в апреле. Однако это больше вызвано тем, что регион находится на севере страны и плохие погодные условия мешают приступить к полномасштабным действиям.

( Читать дальше )

Буровых на нефть в США стало больше еще на 8 шт.

- 10 марта 2017, 21:03

- |

Таким образом, в США число активных буровых неумолимо приближается к удвоению от минимальных уровней — рост составил 95,3%. Хотя на годовые изменения лучше смотреть чуть с большего расстояния, с которого произошедший рост смотрится не столь внушительно — лишь 38,3% от максимума. Но самое главное то, что рост буровой активности смог обеспечить рост добычи и интрига с дальнейшей динамикой добычи будет только нарастать в ближайшие месяцы.

( Читать дальше )

Опасность сланцевой нефти пока преувеличена

- 03 марта 2017, 23:41

- |

Количество буровых вышек в США продолжает расти. За неделю их объем увеличился еще на 7 штук и по состоянию на 3 марта добычу в США обеспечивало уже 609 нефтяных установок.

До рекордных значений октября 2014 г. еще далеко, тогда в эксплуатации находилось 1601 вышка. Однако текущее количество позволяет добывать около 9 млн баррелей нефти в день. Такой же уровень производства наблюдался и в 2014 г., но обеспечивало его почти на 1000 установок больше.

Это стало возможно благодаря повышению отдачи от одной скважины. Если два года назад одна нефтяная вышка извлекала около 5,5 тыс баррелей в день, то сегодня в 3 раза больше. Но стоит отметить, что с мая 2016 г. этот показатель стремительно падает. Похожая история произошла и в 2009 г., когда цены на сырье резко обвалились. Низкие котировки на «черное золото» вынудили компании отказаться от неэффективных вышек.

( Читать дальше )

Рост экспорта нефти из США не стоит считать сигналом провала ОПЕК

- 03 марта 2017, 06:53

- |

Рост цен на нефть в результате сделки ОПЕК, способствовал активизации бурения и производства в США. Теперь, сектор энергетики взволнован недавним всплеском экспорта сырой нефти в США. Благодаря росту поставок за рубеж, США превзошли некоторых членов ОПЕК по объему экспорта и заняли второе место после Саудовской Аравии в общем объеме производства.

Активизация американских производителей сланцевой нефти в результате подъема стоимости нефти приводится в качестве доказательства того, что решение о сокращении производства странами ОПЕК и вне-ОПЕК потерпит неудачу, поскольку повышение цен влечет за собой рост добычи в регионах, не охваченных соглашением.

Но такой анализ может быть слишком простым, пишет газета The Wall Street Journal. Многие опытные эксперты внимательно следят за направлением движения добываемого в стране сырья, полагая, что это может показать, насколько успешно сокращение производства нефтедобывающими странами.

Сорта нефти не вполне взаимозаменяемы. Например, в Азии предпочитают легкую малосернистую нефть, для которой приспособлены предприятия. В последнее время им приходится обращаться к африканским производителям нефти, чтобы компенсировать сокращение поставок с Ближнего Востока. Это привело к росту дальних поставок нефти из бассейна Атлантического океана, который обычно обеспечивает нефтью Европу.

( Читать дальше )

Добыча сланцевой нефти может вырасти на 900 тыс. баррелей

- 28 февраля 2017, 10:31

- |

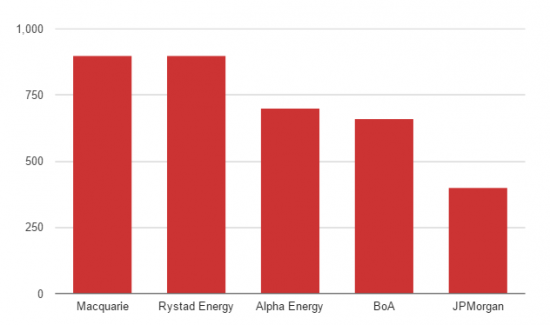

Добыча сланцевой нефти в этом году по-любому вырастет, считают профильные аналитики инвестдомов и энергетических агентств. Рынку стоит приготовиться к к увеличению добычи вплоть до 900 тыс. баррелей в сутки.

Согласно сделке ОПЕК, картель в ближайшее время сократит свое производство на 1,2 млн баррелей в сутки, а к лету к нему присоединятся и другие страны, урезав добычу еще на 600 тыс. баррелей. Однако часть этого объема будет замещена американской нефтью. По прогнозу Macquarie Group и Rystad Energy добыча сланцевой нефти в 2017 г. может прибавить все 900 тыс. баррелей в сутки.

Специалисты Saxo Bank считают, что низкие процентные ставки и хеджевые операции позволили сланцевикам вернуться в бизнес. Теперь, вместо того чтобы сокращать издержки, они могут сосредоточиться на развитии своего производства.

Аналитики из J.P. Morgan не столь оптимистичны в своих прогнозах по объемам добычи нефти нетрадиционными способами. По их мнению, производство сланцевого сырья вырастет в этом году всего лишь на 400 тыс. баррелей в сутки.

( Читать дальше )

"Ожидателям" замещения "-" ОПЕК+ на сланцы в США

- 18 февраля 2017, 22:32

- |

Договоренности ОПЕК+ по ограничениям добычи нефти с начала января начали частично выполняться. Им еще предстоит доказать работоспособность в ближайшие полгода. А там встанет вопрос о способности добывающих стран продлить подобное соглашение на период после июня текущего года.

Между тем выросшие за 2016 год цены нефти уже развернули тенденцию по сворачиванию буровой активности в США, где уже в течении 9 месяцев отмечается рост действующих буровых установок для добычи сланцевой нефти, приблизившись к удвоению по сравнению с минимальными отметками конца мая прошлого года. Возникает естественный вопрос о том, как быстро и до каких уровней будет подрастать добыча нефти в США и не станет ли она полноценной альтернативой сокращаемым ОПЕК+ объемам добычи?

К сожалению, оказывается, что в подобных вопросах слишком много значимых параметров, и прогнозировать динамику объемов добычи сланцевой нефти в США не могут даже наиболее посвященные в процесс люди. Недавно опубликованные «прогнозы» EIA на указанную тему можно рассматривать как хорошее тому подтверждение.

( Читать дальше )

Себестоимость сланцевой нефти может вырасти на 62%

- 17 февраля 2017, 20:44

- |

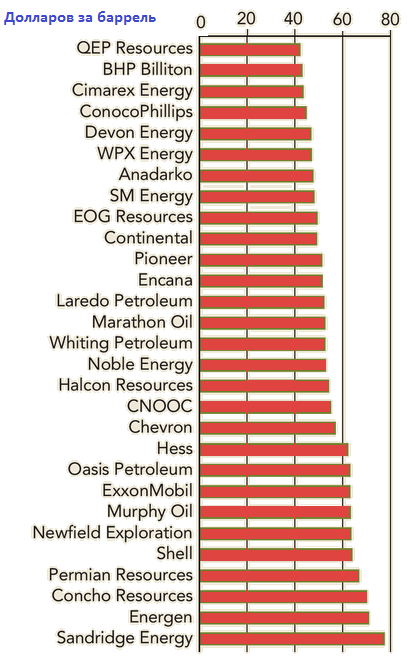

За последние 3 года себестоимость сланцевой нефти опустилась почти на 55%. Так, если в 2013 г. она находилась на уровне 80 долларов за баррель, то по итогам 2016 г. снизилась до 35 долларов.

Крупнейшее снижение себестоимость произошло на месторождении Permian — с 2013 г. она опустилась с 98 долларов за бочку до 38 долларов. По экспертному мнению Rystad Energy, причинами столь существенного падения стоимости производства выступают: 1) увеличение отдачи от одной вышки (это становится заметно, если обратить внимание на производительность вышки) 2) повышение эффективности добычи (снижение затрат на бурение и запуск скважины).

Также это стало возможно из-за переключения операторов на скважины с большим потенциалом отдачи и закрытием неэффективных.

Несмотря на то что себестоимость добычи на сланцевых месторождениях заметно сократилась, Rystad Energy выражает сомнения на счет ее устойчивости. Компания провела исследование различных циклов на рынке нефти и изучила структурные драйверы снижения стоимость добычи, после чего пришла к выводу, что если цены на «черное золото» начнут восстанавливаться, то себестоимость добычи сланцевой нефти в течении нескольких лет может подняться на 62%.

( Читать дальше )

Как оптимизировать расходы на добычу при нефти за 20 уе.

- 16 февраля 2017, 17:29

- |

Из провинции Альберта что в Канаде сообщается, что количество брошенных скважин (orphan well) достигло диких 2970 штук — компании тупо не хотят тратиться на уборку и бросают скважину как есть, завышая свои операционные показатели.

Общество, тем не менее, не сильно радуется этой «оптимизации расходов» — помимо повсеместной разрухи, это означает, что ответственность за уборку падает на специально созданную ассоциацию, у которой просто нет средств на уборку в таких масштабах. В общем чудес не бывает, если один «особо эффективный» сэкономил, значит, следует поискать лохов, кто за него платит.

Поэтому очередному «эффективному менеджменту» не повезло — компании Lexin (на которую приходится 1380 брошеных скважин) приказано остановить всю текущую добычу, пока не уберет, что насрала.

Некоторые, однако, сомневаются, что она способна это сделать, и ожидают банкротства. И это частный случай а не по всей стране, какие ещё невероятные новости нас ожидают боюсь предсказывать. «Цивилизованный запад» пробивает очередное дно.

источник: aftershock.news/?q=comment/3610073#comment-3610073

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал