ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

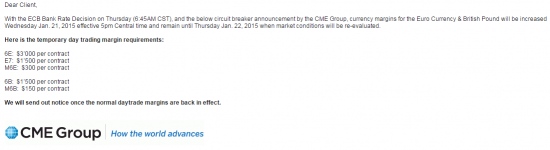

Чего то я очкую. И не только я.

- 22 января 2015, 10:01

- |

По старой памяти брокер прислал:

Возможно ожидают мега движения. Будьте бдительны

- комментировать

- ★2

- Комментарии ( 35 )

ЕЦБ, БАБЛО

- 22 января 2015, 05:07

- |

Просто хотелось бы от всей души пожелать всем хорошо заработать!!! Всем удачи друзья!

ЕЦБ планирует запустить КУЕ на 50 млрд. в месяц!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

- 21 января 2015, 17:47

- |

Франкфурт. 21 января. ИНТЕРФАКС-АФИ — Предложение исполнительного комитета

Европейского центрального банка (ЕЦБ), направленное совету управляющих ЕЦБ,

предполагает реализацию программы выкупа активов на сумму 50 млрд евро в месяц

до конца 2016 года, сообщает агентство Bloomberg со ссылкой на источники в ЕЦБ.

Российская экономика и фондовый рынок. Новые реалии в новом году.

- 21 января 2015, 15:39

- |

История повторяется, заход через ЕЦБ

- 19 января 2015, 20:56

- |

Как и в 2008/2009 годах падение цен на нефть вызвало дисбаланс в общемировой системе фондирования, карточный домик пошатнулся.

Еще в начале января напрашивались мысли что должно быть QE но где и когда.

И вот сегодня появилась новость что ЕЦБ объявит об этом в четверг: http://www.vestifinance.ru/articles/52049

Кстати наше правительство также могло бы назвать падение рубля программой QE, звучит красиво, по факту рублей напечатали в два раза больше ну и т.д… )

Если посмотреть историю американской программы QE, если не изменяет память, доллар дешевел по отношению к другим валютам, ликвидность пошла на рынок нефти и фондовые рынки.

Можно предположить, что сегодняшняя история QE в Европе это ни что иное как продолжение американской истории, но с другими декорациями.

Евро начнет дешеветь, это хорошо для экспорта ЕС, возникают сомнения что даже в РФ с ее слабым рублем мы увидим 100 рублей за евро в периоды проведения программы.

Правительство ЕС выкупит токсичные активы, не исключаю что прикупят и американских облигаций, так на всякий случай…

( Читать дальше )

Чиновники Еврозоны имеют различные мнения относительно вариантов программы количественного смягчения

- 19 января 2015, 18:08

- |

Доля аналитиков, опрошенных Блумберг, предсказывающих начало программы количественного смягчения уже на заседании на этой неделе возросла с 37% (на момент последней встречи денежно-кредитной политики 4 декабря) до 60%.

После того, как падающие цены на нефть ударили по инфляции еврозоны и привели к ее падению ниже нуля впервые более чем за пять лет, чиновники Еврозоны начали активные споры в СМИ по тому, как реагировать на это. Наибольшая часть критики, направленной на программу количественного смягчения была из Германии. Так, например, президент Бундесбанка Йенс Вайдман заявил, что недорогие энергоносители не только бьют по инфляции в краткосрочной перспективе, но и обеспечивают стимул для экономики. Эта позиция была подтверждена в ежемесячном бюллетене Центрального банка Германии. Напротив, другой член правления ЕЦБ Бенуа Кер сказал, что этого может быть не достаточно. «Все, что происходит с основными темпами инфляции имеет потенциальное влияние на долгосрочные инфляционные ожидания, а с ними мы должны быть очень осторожны», сказал Кер в комментариях, опубликованных на веб-сайте ЕЦБ на прошлой неделе. И хотя само решение по поводу программы количественного смягчения еще не принято «для того, чтобы быть эффективной она должна была бы быть большой», сказал он.

( Читать дальше )

Парад оптимизма довел ММВБ до максимумов начала декабря

- 19 января 2015, 12:35

- |

Нефть

На прошедшей неделе наиболее впечатляющим было дальнейшее снижение цен на нефть в первой половине недели и обнадеживающий подскок в ее конце. После снижения ниже 45,5 долларов за баррель к 14 января далее последовал десятипроцентный рост, и неделя завершалась уже при ценах в 50 долларов за баррель по нефти марки Brent. Вокруг наиболее важной динамики происходит много событий. Снижение мировых цен на нефть уже привело к заметному сокращению числа буровых установок в США. Если в октябре прошлого года их насчитывалось 1609, то к середине января этот показатель снизился до 1366. Снижение на 15% числа буровых установок уже «скушало» рост начала прошлого года и вывело с минус годовую динамику. Это результат снижения цен на нефть и, скорей всего, на этом процесс выбытия буровых из работы не остановится. Однако действуют и противоположные тенденции. Так на выходные наиболее интригующим стали заявления руководства Ирака об их планах по увеличению добычи нефти в 2015 году до 4 млн. баррелей в сутки, а объемов экспорта до 3-3,3 млн. баррелей. Кроме того все помнят воинственные заявления Саудовской Аравии, грозящей не снижать добычу даже при достижении ценами 20 долларов за баррель. Понятно, что дальнейшая динамика цен на нефть будет оставаться главной интригой ближайших недель, а пока на рынке небольшой отскок.

( Читать дальше )

Ловушка для Драги и звездный час Греции. Обзор на предстоящую неделю от 18.01.2015

- 19 января 2015, 01:44

- |

На уходящей неделе:

1. ШНБ

ШНБ принял решение отказаться от защиты уровня 1.20 по еврофранку и понизил ставку по депозитам.

ШНБ понизил диапазон 3-месячной ставки LIBOR от -1,25% до 0,25% против предыдущего от -0,75% до 0,25%.

Ставку по депозитам ШНБ снизил до -0,75% против предыдущей -0,25%.

Глава ШНБ Джордан пояснил такое решение тем, что введение нижнего предела по еврофранку было временной мерой и решение об отказе удержания предела 1.20 было принято ввиду международных событий.

Также Джордан сказал, что реакция на решение ШНБ было чрезмерным и франк переоценен по отношению к евро и доллару.

Почему ШНБ принял такое решение?

Очевидно, что рано или поздно сие должно было произойти.

На конец 3го квартала 2014 года 45% резервов ШНБ были в евро, на текущий момент этот процент явно больше.

Любопытно, что решение об отмене защиты уровня 1.20 по еврофранку произошло на следующий день после встречи Драги с Меркель и Шойбле, на которой по слухам Драги поставил в известность правительство Германии о запуске QE на заседании ЕЦБ 22 января.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал