Избранное трейдера silverdollar

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- ★343

- Комментарии ( 19 )

Лучшие высокодивидендные акции США

- 13 октября 2017, 13:57

- |

Сегодня поговорим о компаниях, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются. Для долгосрочных инвесторов дивиденды — это возможность получать пассивный доход без спекуляций. Но инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании.

Сегодня мы поговорим о компаниях из США. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

— Компания стабильно выплачивает дивиденды, как минимум, 7 лет.

— Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%.

— Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах.

( Читать дальше )

О торговых роботах замолвите слово

- 18 сентября 2017, 13:20

- |

В последнее время в моей ленте в фэйсбук, да и на смарт-лабе, все чаще и чаще появляются сообщения о том, что инвесторы все чаще интересуются торговыми роботами и совершают большую ошибку, так как это «путь к сливу счета» («мошенничество», «заблуждение», «профанация») (нужное подчеркнуть). Цифр и исследований в доказательство этого «утверждения» обычно никаких не приводится, а идет отсылка либо к Баффету, либо к «кухонной статистике»: «95% трейдеров сливают», либо, как у А. Мовчана, общие рассуждения на тему, кто может выиграть на финансовом рынке.

Что ж, отчасти приятно, что все больше потенциальных инвесторов интересуются торговыми роботами, потому что в растущие нулевые с «высот» buy&holdовских ПИФов, «канувших в лету» в кризис 2008-го, робототорговцев никто из пропагандистов долгосрочных инвестиций в России «в упор не видел». А робкие попытки самих робототорговцев напомнить о себе, встречали снисходительное: «ну-ну, наберите хотя бы пару десятков миллионов долларов инвесторских, тогда мы может с вами и поговорим, а пока играйте в своей песочнице».

( Читать дальше )

Фьючерсы и опционы: недостатки нелинейной торговли

- 17 сентября 2017, 21:03

- |

В прошлый раз написал топик о преимуществах нелинейной торговли. Но как мы знаем ничего идеального не бывает.

Какие же недостатки у нелинейной торговли:

1. Требуется большой опыт работы на рынке. Грубо говоря опционы это инструменты для профессионалов, и для того чтобы работать с ними нужен достаточно большой опыт работы с линейными активами, понимание процессов, происходящих на рынке, уметь проводить анализ, да и сами опционы. Необходимо чётко понимать что это за инструмент, какие они бывают, механизм их ценообразования, греки первого порядка (дельта, вега и тетта), базовые опционные стратегии их достоинства и недостатки, методы управления позицией. Новичкам крайне не рекомендуется с них начинать, можно к ним начать присматриваться после 3 лет плотной работы с рынком.

2. Малое количество информации в открытых источниках (литература, тематические сайты и форумы, паблики в соцсетях, записи вебинаров)

В них достаточно общая базовая информация. Её достаточно для того, чтобы освоить матчасть, но в торговле придётся набить немало шишек. Рекомендуется даже выделить отдельный счёт для работы с опционами и не работать с основными средствами, используя этот инструмент, потому что:

3. Риски при работе с опционами повышаются в 1,5-2 раза. Необходимо соблюдать риск-менеджмент и требования к нему повышены, потому что играет роль временной фактор. Если на линейном активе неблагоприятное изменение цен чаще всего ещё можно благополучно пересидеть, то с опционами такой фокус не пройдёт: если до экспирации он не выйдет в деньги, то просто сгорит и трейдер потеряет вложенные средства.

4. Временной распад. Может быть как другом, так и врагом трейдера, в зависимости от стратегии. В случае голых покупок является злейшим врагом трейдера. Причём распад ускоряется экспоненциально по мере приближения срока экспирации.

5. Низкая ликвидность. На большинстве инструментов, поэтому количество базовых активов сильно ограничено, на которых можно работать с опционами, также есть так называемые «ловушки», когда трейдер, из-за отсутствия ликвидности не сможет ликвидировать позицию. Про спреды думаю не надо рассказывать, а также про ограничения на объём капитала.

6. Высокие комиссии. Это прежде всего среднесрочный инструмент, так что «поскальпить» не выйдет. Комиссия в 10 раз превышает за аналогичную сделку по фьючерсу. Даже «навскидку». Можно посмотреть брокерский отчёт и немного удивиться.

7. Риск неограниченных убытков при продаже волатильности. Да такое может случиться, если произойдёт событие, как например 3 марта 2014г. Защититься от этого можно только соблюдая объём сделки (20% ГО и тетта не больше 1% в день). В этом случае конечно убыток будет значительный, но маржинколла скорее всего удастся избежать, хотя и это нельзя гарантировать. Вообще продавая волатильность нужно быть морально готовым понести такие убытки, либо не заниматься этим.

8. Требуется дополнительное ПО для анализа позиций и навыки работы с ним. К сожалению у бесплатных версий опционных аналитиков точность оставляет желать лучшего. Рекомендуется использовать сервис на option.ru. Если это критично, то это дополнительные расходы на обслуживание такого ПО.

9. Прозрачность расчёта ГО и вариационной маржи. ГО меняется в зависимости от цены и волатильности, это тоже стоит взять во внимание. Особенно это касается проданных опционов. Если вы попробуете поскальпировать на фьючерсах например, внутри открытой опционной позиции, то может выйти так, что сделку вы откроете, а закрыть без ликвидации опционной позиции не сможете, тк фьючерсы также учитываются при расчёте ГО. Поэтому на работу с опционами лучше всего выделять отдельный счёт.

10. Не все брокеры позволяют работать с опционами. Часто предъявляются требования к минимальному размеру счёта. В БД «Открытие», например такое ограничение — это 5000р, в ITInvest — 50000р. Welcome! Оптимальная сумма, как показывает практика — 50000р. Минимальная — 10000р

11. Автоэкспирация. Это как достоинство, так и недостаток в случае движения цены против позиции, когда опционы в деньгах. Невнимательность в этом моменте может привести к потере значительной части накопленной прибыли по позиции, поэтому рекомендуется применять хеджирование в такой ситуации, чтобы не потерять накопленную прибыль.

Вот пожалуй такой список недостатков. В заключение скажу, что торговля опционами это прежде всего другая торговля, к которой нужно адаптироваться. Быстрых результатов здесь достигнуть также не удастся. Нужно учиться учиться и ещё раз учиться. Зато опционы предлагают действительно интересные возможности для заработка. Всем удачных торгов и профита.

БЛАГОДАРЮ ЗА ВНИМАНИЕ !

Фьючерсы и опционы: преимущества нелинейной торговли

- 16 сентября 2017, 02:47

- |

Торгую уже пятый год. За это время были и период обучения и период эйфории от заработков, период слива отчаяния и депрессии. Учился у некоторых псевдогур, которые мнят себя знатоками рынка, до сих не прощу себе эту ошибку ))) Чушь всё это. Рынок можно познать только через постоянную торговлю и боль потерь, другого пути нет. Ну как познать? На своём уровне конечно… достаточным для того, чтобы зарабатывать стабильно. Этот тернистый путь привёл меня к таким замечательным инструментам, как опционы. Теперь торгую только на них. Конкретно недельки по РТС. Где-то год мне потребовался, чтобы с ними освоиться. Но не жалею об этом ни грамма. Расскажу лишь почему стоит рассмотреть этот класс финансовых инструментов, который я отметил для себя, как наиболее перспективный.

Какие же я увидел преимущества у опционов в процессе торговли ?

1. Прежде всего это нелинейный финансовый инструмент. Любой опцион, содержит две стоимости: внутренняя стоимость и временная стоимость. За счёт этого появляется возможность зарабатывать на длительных боковиках. В открытых источниках можно посмотреть основные опционные стратегии.

( Читать дальше )

Смарт-контракты: Что это такое и зачем об этом знать

- 08 сентября 2017, 13:42

- |

Обзор технологии

Первое широко известное описание смарт-контрактов предложил еще в 1996 году Ник Сабо, специалист по компьютерным наукам и юриспруденции, и, согласно ряду версий, создатель биткоина. В терминологии Сабо смарт-контракты — это самоисполняющиеся сделки, обеспеченные программными алгоритмами и исключающие человеческий фактор.

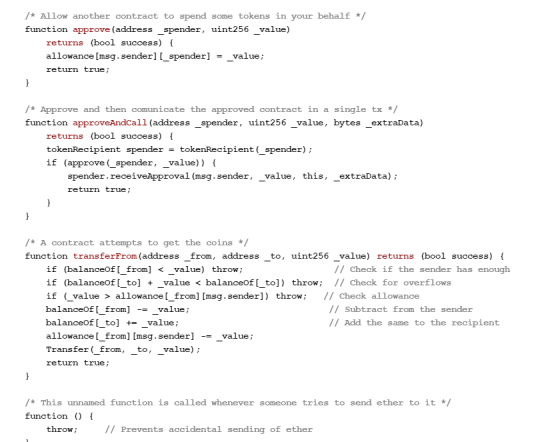

Образец умного контракта, написанного на платформе Ethereum. Источник: www.ethereum.org/token

( Читать дальше )

Философия следования за ценой!

- 09 июня 2017, 08:30

- |

Не торговля по тренду и не контртренд, а именно повторение движение цены.

Ведь на рынке цена имеет самое большое значение, а не показания индикаторов или какие либо уровни поддержки или сопротивления, т.к. именно цена формирует эти самые горизонтальные уровни.

Вроде бы просто: Цена растёт мы покупаем, цена падает мы продаём — это принцип следования за трендом.

Цена падает и нащупывает поддержку, диапазон цен снижается, цена разворачивается и мы покупаем — это принцип контртренда.

Заранее, хочу сказать, что это моё личное мнение и оно естественно субъективно.

На точность и верность своего суждения, я не претендую!

Я торгую по сигналам закрытия предыдущего дня, т.е. у меня система запаздывает ровно на один день, точнее на одну свечу, по объективным причинам.

Я не торгую тренд или контртренд, а торгую движение самой цены.

Для меня это в своём роде определённая философия торговли.

( Читать дальше )

Краткий ликбез по уровням Фибоначчи в разных масштабах времени!

- 17 апреля 2017, 12:14

- |

Но, не все понимают, что основная задача Фибоначчи, это не уровни коррекции как таковые, а именно направление движения цены.

Но, только в ту сторону, где у цены будет наименьшее сопротивление, иными словами цена будет идти по лёгкому пути. Это очень важно знать!

Есть альтернативные варианты нанесения сетки Фибоначчи, но мы их не будем рассматривать, только классический вариант в разных масштабах времени, начиная от дневного графика и заканчивая месячным.

Как правильно натянуть сетку?

В идеале, т.е. верно: От ближайшего локального максимума (Минимума) до ближайшего локального минимума (Максимума).

Вроде элементарно, но трейдеры часто не могут понять, где находятся локальные экстремумы, именно локальные в данном временном масштабе.

Внизу 3 графика, на примере индекса ММВБ.

Дневной.

По нему мы чётко видим ближайшую цель на уровне 1900.

( Читать дальше )

Эх, было же время!

- 09 апреля 2017, 19:41

- |

Ностальгирую по интересным материалам, где практически раздавались граали.

Годнота из моего избранного ниже:

1. Мувинги… Невкусно? Да вы их просто готовить не умеете! :)

2. Let’s trade together. Серия 1. Индустрия по отъёму денег.

3. *** РАБОЧАЯ ТЕМА ***

4. Целевая цена...

5. Особый мани-менеджмент

6. И Райан Джонс призывает к этому...

7. Интересный метод анализа рынка.

8. 20 советов по управлению личными финансами

9. Повторю один хороший пост.

10. Вниманию трейдеров: расчет налога, который можно вернуть за убыточный год

11. Разогнать депозит...

( Читать дальше )

Покупай низкую волатильность, продавай высокую!

- 19 февраля 2017, 17:24

- |

Но, а теперь поговорим.

Что такое вообще волатильность?

Важнейший финансовый показатель в управлении финансовыми рисками.

Для меня волатильность — это мера риска использования финансового инструмента за заданный промежуток времени.

Чем выше волатильность, тем более рискованно покупать бумаги.

Разумные инвесторы, предпочитающие менее крупный, но более стабильный доход,

должны избегать вложений в высоковолатильные активы.

Я хоть, и не являюсь инвестором, но всегда покупаю при низкой волатильности,

а продаю при высокой.

Жду своего часа «X», за счёт этого риски у меня крайне низкие, историческая разовая просадка из серии убыточных сделок была 16,7% на капитал, а у другого она бы составила, скажем 45%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал