Избранное трейдера Алексей [buythedip]

Послеторговый аукцион закрытия – как это понимать

- 21 декабря 2017, 16:10

- |

Вчера появился пост с вопросом, что же за сделки происходят в голубых акциях, когда торги закончились. Что за глюки, мол.

Я попробую пояснить, и если в чем-то окажусь неточным, надеюсь, меня поправят более понимающие в этом товарищи.

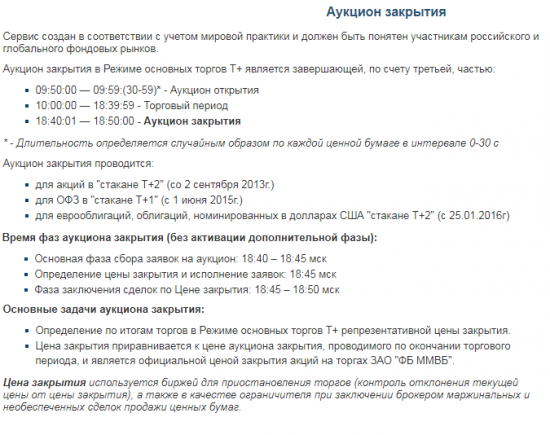

В 18:40 заканчивается торговый период сессии и проходит его последняя сделка.

Наступает аукцион закрытия, который идет 10 минут.

Первые пять минут – до 18:45 – происходит аукционное определение цены закрытия сессии, и еще 5 минут по этой и только по этой цене могут пройти дополнительные сделки.

Как это происходит

Наступает 18:40 по мск, все заявки, выставленные игроками в торговый период, и которые защищали рынок от резких ложных движений, исчезают, появляются заявки людей, которые решили принять участие в аукционе.

В стакане становятся видны те заявки, которые попадают в 10-ку лучших заявок на продажу и покупку соответственно, остальные заявки не отражаются.

( Читать дальше )

- комментировать

- ★74

- Комментарии ( 24 )

Все что нужно знать о Рентных ПИФах

- 07 августа 2017, 12:14

- |

Цель данной статьи – понять что такое рентные ПИФы и оценить их привлекательность. Перед прочтением также рекомендую ознакомиться с прошлой статьей о ПИФах недвижимости: https://smart-lab.ru/blog/409794.php.

Краткое содержание

Рентных ПИФов мало, они инвестируют в земли, реальная доходность неизвестна, и скорее всего вы уже никогда в жизни их не купите. Дальше, в принципе, можно не читать. Скоро будут статьи про более интересные категории ПИФов. Но если вас все же интересуют подробности этого таинственного инструмента, то можно продолжить.

Что это за инструмент?

Рентный ПИФ – это паевой инвестиционный фонд, инвестирующий в недвижимость. Чем же он отличается от отдельной категории «ПИФов недвижимости»? По сути, только тем, что рентный пиф не может инвестировать средства в строящиеся объекты. На этом значимые отличия заканчиваются. Также как и пифы недвижимости, все рентные фонды – закрытого типа. Это означает что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент.

( Читать дальше )

ПИФы Недвижимости - исследование

- 16 июля 2017, 13:04

- |

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь:

( Читать дальше )

Ваша реальная доходность

- 21 июня 2017, 01:03

- |

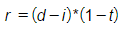

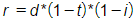

То есть, для доходности 20%, инфляции 5% и налоге 13%, получаем r = (20% — 5%)*0.87 = 13.05%.

Или как-то так:

( Читать дальше )

Тенденция сменилась

- 20 января 2015, 13:51

- |

((сальдо торгового баланса +золотовалютные резервы) (в долларах США)*курс национальной валюты)/(Агрегат «Деньги»)

и его 3-х месячная скользящая средняя красный график).

Агрегат «Деньги» формируется как сумма денег вне банков и депозитов до востребования в банковской системе (без депозитов органов государственного управления), т.е. представляет собой все денежные средства в экономике страны, которые одномоментно могут быть использованы как средство платежа.

Подробнее об этом индикаторе и его показателях в кризис 1997-1998 в Корее и России — здесь.

Этот график хорошо коррелирует с индексом ММВБ в том смысле, что на ростах з-хмесячной скользящей средней, как правило, в индексе ММВб наблюдалась растущая тенденция, а на просадках, либо падающая (кризисы 1998 и 2008). либо коррекционная к долгосрочному росту (2000, 2002 и 2004), либо «Великие боковики» (август 2006- июль 2008, январь 2012- ноябрь 2014).

( Читать дальше )

Как торговать валютой через брокера Альфа-Директ

- 14 января 2015, 16:53

- |

Принимаются только лимитные заявки с расчетами Т+0 (Today) и Т+1 (Tomorrow), заявки с длительным сроком не принимаются.

После расчетов по сделке валюта зачисляется на брокерский счет ВР(TOD), и можно ее вывести на текущий валютный счет.

Комиссия по валютным сделкам 0,051%-0,011% от суммы сделки + 0,1% за поставку валюты + 25 рублей, если меньше 50 лотов. 1 лот = 1000

www.alfadirect.ru/Default.asp?page=ad_alltarifs&type=p&adirect=

Деньги на брокерский валютный рублевый счет нужно перевести через Альфа-Клик или в терминале Альфа-Директ через меню Операции\Распределить деньги на рынок BP (TOD).

Перевод на валютную секцию через Альфа-Директ — является внешним выводом, это повлечет удержание НДФЛ по фондовому и срочному рынку.

Можно зачислить Доллары и Евро из Альфа-Клика на брокерский счет.

Номера валютных счетов можно посмотреть в терминале — меню сервис\счета и портфели.

Срок перевода рублей и валюты — в тот же день в пределах 30 минут, если поручение подано с 10:00 до 14 часов.

( Читать дальше )

Как я провожу анализ баланса: часть 2

- 20 октября 2014, 08:46

- |

Продолжаем изучать бухгалтерский баланс. Ранее мы разобрались с тем, что собой представляют активы (Assets) и о чем говорит их изменение. А сейчас перейдем к рассмотрению внеоборотных активов (Non-current Assets) и пассивов баланса.

Внеоборотные активы (Non-current Assets)

Внеоборотные или постоянные активы - это активы, срок использования которых составляет более 12 месяцев. Они представляют собой основной капитал компании и учитываются в балансе по первоначальной стоимости, то есть по цене приобретения, или в случае с нематериальными активами — по себестоимости.В состав Внеоборотных активов (Non-current Assets) баланса входят:

- Long Term Investments (Долгосрочные финансовые вложения): вложения в долгосрочные ценные бумаги (более 1 года) и в бизнес других компаний.

- Property Plant and Equipment (Основные средства): здания, сооружения, земля, оборудование.

- Goodwill (Гудвилл): деловые связи и репутация компании.

- Intangible Assets (Нематериальные активы): патенты, ноу-хау, торговые марки, лицензии.

- Accumulated Amortization (Начисленная амортизация): сумма износа основных средств и нематериальных активов.

- Other Assets (Прочие активы).

- Deferred Long Term Asset Charges (Отложенные расходы): уже понесенные расходы, эффект от которых будет получен в будущем, а также расходы, которые должны быть распределены на будущие периоды, например, налоги на имущество, выплаты в пенсионный фонд, арендные платежи, расходы по выпуску долговых обязательств и пр.

( Читать дальше )

Как я провожу анализ баланса: часть 1

- 30 сентября 2014, 15:34

- |

все равно, что играть в покер, не глядя в карты», Питер Линч.

Инвестируя в акции, я инвестирую в бизнес, и прежде чем его покупать, мне важно понять, что у компании есть и кому это принадлежит. Ответ на этот вопрос я ищу в бухгалтерском балансе, анализируя имущество компании - то бишь активы и источники его формирования - то бишь пассивы. Соотнося активы с пассивами, я могу быстро понять финансовое положение компании и оценить свои риски.

Для справки: Бухгалтерский баланс (Balance Sheet) часто сравнивают с «моментальным снимком», поскольку он отражает состояние компании на определенную дату: финансовый год или квартал. От других отчетов (о прибыли и убытках и о движении денежных средств) баланс отличается тем, что в нем представлены результаты всех сделок компании с момента ее основания до его составления.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал