SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. notrium

ПИФы Недвижимости - исследование

- 16 июля 2017, 13:04

- |

Цель данной статьи — понять что из себя представляют ПИФы недвижимости, и стоит ли их покупать.

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь: http://nlu.ru/pifs-formir.htm

Во что они инвестируют?

Основной объект инвестиций, естественно, коммерческая и жилая недвижимость, земельные участки. Несколько особенностей: — зарубежная недвижимость может входить в состав ПИФа, если это правильный зарубеж (только в странах входящих в состав ОЭСР)

— если ПИФ — для квалифицированных инвесторов, то недвижимость может брать хоть в Зимбабве

— на недвижимости не должно быть обременений (фонд не может ее закладывать)

- все кроме земли должно быть застраховано не менее чем на 50% от своей стоимости

— можно покупать права аренды недвижимости

— можно покупать квартиры в строящихся домах в рамках 214-ФЗ

Помимо недвижимости, в собственности фонда могут быть:

— денежные средства, в т.ч. валюта

— облигации (РФ и зарубежные)

— другие ПИФы недвижимости или рентные ПИФы

— паи определенных иностранных инвестфондов

Недвижимость и права на нее должны составлять не менее 40% портфеля ПИФа.

Проанализировав активы 10 крупнейших, средних и небольших ПИФов, могу сказать что в основном они все же инвестируют в один конкретный объект или тип объектов (например, второй по размеру фонд — «РВМ Мегаполис» — состоит по сути из одного здания за 11,8 млрд. рублей), и разнообразия типов инструментов в портфеле ожидать не стоит.

Комиссии фондов

УК берут комиссию за управление фондом — на эти 0,25% от среднегодовой стоимости активов и живут (на самом деле комиссия не фиксирована и может отличаться от фонда к фонду). Но расходы фонда не ограничиваются комиссией УК. До 2% (в некоторых фондах и больше) от среднегодовой стоимости активов каждый год уходит на инфраструктуру (специализированному депозитарию, регистратору, аудитору и оценщикам, которые не связаны с УК и обеспечивают надежность ПИФов). Также в правилах указываются длинные списки расходов на управление недвижимостью, возмещаемых за счет имущества фонда, среди них можно выделить:

— расходы на оформление всех сделок по приобретению/продаже недвижимости — расходы на страхование имущества фонда

— расходы на содержание недвижимости и поддержанием их в надлежащем состоянии — расходы на рекламу при продаже недвижимости

— расходы на улучшение объектов недвижимости

Максимальная сумма таких расходов определяется правилами фонда. Мне встречались ограничения в 20-25% от среднегодовой стоимости чистых активов фонда. Такая структура комиссий определенно будет накладывать значительный негативных отпечаток на доходность. Впрочем, и при других формах инвестирования в недвижимость сопутствующие расходы будут отъедать наши ценные проценты доходности. УК обязаны каждый год раскрывать структуру взимаемых комиссий — и на практике они меньше максимальных комиссий указанных в правилах, при этом довольно сильно варьируются от фонда к фонду, я видел как 0,1%, так и 5% фактически уплаченных расходов за год.

Что там с доходностью?

На 1 января 2017 года было зарегистрировано 564 ПИФа недвижимости, 192 из которых были доступны неквалифицированным инвесторам. Выбор довольно велик, спрос есть — стоимость чистых активов всех ПИФов доступных для неквалифицированных инвесторов составляла 155 млрд рублей. Спрос на первый взгляд логичен — для того, чтобы получить хорошо диверсифицированный портфель недвижимости, особенно коммерческой, требуется вложить очень много миллионов рублей. Если их не обнаружилось, то ПИФ кажется очевидным выбором. А когда кажется, все пересчитать надо. Сейчас мы этим займемся.

Чтобы адекватно оценить доходность ПИФов недвижимости, нужно понимать как оценивается имущество ПИФа. В случае с акциями все просто — идем на биржу, смотрим котировку. В случае с недвижимостью все сложнее — звоним специальному оценщику, он оценивает. Так как каждый день оценщика вызывать довольно затратно, то законом установлен максимальный срок действия оценки — 6 месяцев. То есть теоретически, стоимость ПИФа может обновляться раз в полгода. На деле это происходит гораздо чаще, так как в собственности фондов находятся несколько объектов недвижимости, а также другие вполне рыночные инструменты. Параноику на заметку — в законе прописано, что владелец пая может запросить копию оценки у УК, и они должны ее предоставить (за стоимость, не превышающую стоимость ее изготовления), на сайтах УК как правила размещаются отчеты об оценке недвижимого имущества их фондов. Вообще, хорошо просмотрев сайт УК можно найти много информации про фонды под ее управлением.

Посмотрим на доходность ПИФов недвижимости в целом за последние 5 лет:

Картина выглядит не слишком впечатляюще, особенно в последние два года.

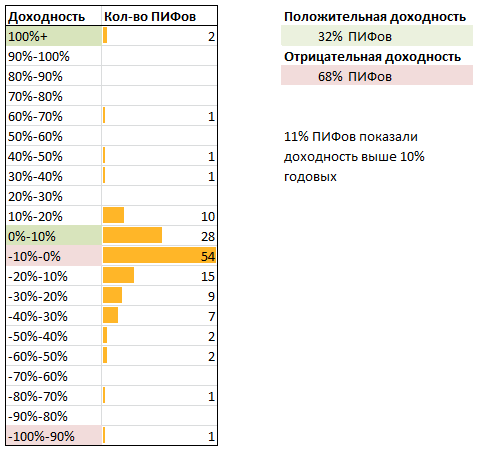

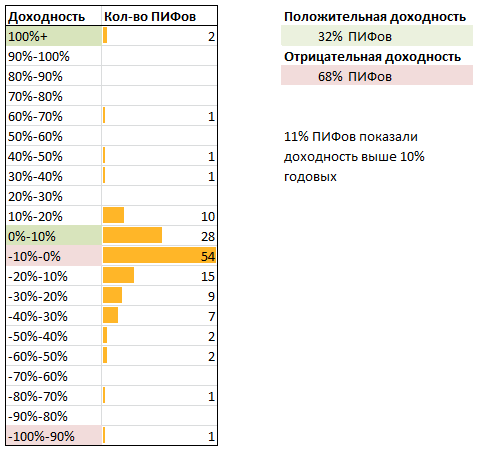

Взглянем более пристально на то, насколько сильно различается доходность ПИФов недвижимости за 2016 год:

Следует иметь в виду, что эта доходность рассчитана исключительно по СЧА (стоимости чистых активов фонда) и не учитывает возможные периодические выплаты «дивидендов», которые в индустрии фондов называются инвестиционным доходом. Так, например, один из крупнейших ПИФов недвижимости «Сбербанк — Арендный бизнес» показал отрицательную доходность по СЧА в -7,75% за период с 30.06.2016 по 30.06.2017, но при этом выплатил 73,9 тыс. рублей инвестиционного дохода на один пай за это же время, что соответствует доходности в 24,3%. Единой базы по выплатам инвестиционного дохода не существует (по крайней мере, в открытом доступе), так что реальные данные по доходности всей отрасли самостоятельно определить не представляется возможным.

Просто ткнуть пальцем и выбрать фонд, который точно даст положительную доходность — прокатит в 11% случаев. Я не исследовал вопрос выбора ПИФов недвижимости, т.к. для этого нужно хорошо разбираться в самой недвижимости и уметь заранее оценить инвестиционный потенциал конкретных проектов. Как правило, каждый фонд создается под конкретный объект (или тип объектов), что не очень хорошо с точки зрения диверсификации, и требует внимательного изучения в каждом случае.

Проблемы

Не совсем понятно, какой бенчмарк можно использовать для пифов с коммерческой недвидимостью. Если для жилья можно использовать данные госкомстата, то для коммерческой — где взять индекс всего рынка? На этот вопрос я ответа не нашел.

Большая часть фондов недвижимости (более 360 шт.) доступна только для квалифицированных инвесторов, и они не публикуют данные о доходности и стоимости чистых активов в открытом доступе. Соответственно, больший пласт ПИФов остается неизученным. Различия между фондами для квалифицированных и неквалифицированных инвесторов хорошо описаны по этой ссылке: http://www.pifconsulting.ru/articles/articles_347.html

Заключение

Проведя это исследование, для себя я сделал следующие выводы:

Для всех расчетов были использованы данные с сайта Национальной Лиги Управляющих (www.nlu.ru)

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь: http://nlu.ru/pifs-formir.htm

Во что они инвестируют?

Основной объект инвестиций, естественно, коммерческая и жилая недвижимость, земельные участки. Несколько особенностей: — зарубежная недвижимость может входить в состав ПИФа, если это правильный зарубеж (только в странах входящих в состав ОЭСР)

— если ПИФ — для квалифицированных инвесторов, то недвижимость может брать хоть в Зимбабве

— на недвижимости не должно быть обременений (фонд не может ее закладывать)

- все кроме земли должно быть застраховано не менее чем на 50% от своей стоимости

— можно покупать права аренды недвижимости

— можно покупать квартиры в строящихся домах в рамках 214-ФЗ

Помимо недвижимости, в собственности фонда могут быть:

— денежные средства, в т.ч. валюта

— облигации (РФ и зарубежные)

— другие ПИФы недвижимости или рентные ПИФы

— паи определенных иностранных инвестфондов

Недвижимость и права на нее должны составлять не менее 40% портфеля ПИФа.

Проанализировав активы 10 крупнейших, средних и небольших ПИФов, могу сказать что в основном они все же инвестируют в один конкретный объект или тип объектов (например, второй по размеру фонд — «РВМ Мегаполис» — состоит по сути из одного здания за 11,8 млрд. рублей), и разнообразия типов инструментов в портфеле ожидать не стоит.

Комиссии фондов

УК берут комиссию за управление фондом — на эти 0,25% от среднегодовой стоимости активов и живут (на самом деле комиссия не фиксирована и может отличаться от фонда к фонду). Но расходы фонда не ограничиваются комиссией УК. До 2% (в некоторых фондах и больше) от среднегодовой стоимости активов каждый год уходит на инфраструктуру (специализированному депозитарию, регистратору, аудитору и оценщикам, которые не связаны с УК и обеспечивают надежность ПИФов). Также в правилах указываются длинные списки расходов на управление недвижимостью, возмещаемых за счет имущества фонда, среди них можно выделить:

— расходы на оформление всех сделок по приобретению/продаже недвижимости — расходы на страхование имущества фонда

— расходы на содержание недвижимости и поддержанием их в надлежащем состоянии — расходы на рекламу при продаже недвижимости

— расходы на улучшение объектов недвижимости

Максимальная сумма таких расходов определяется правилами фонда. Мне встречались ограничения в 20-25% от среднегодовой стоимости чистых активов фонда. Такая структура комиссий определенно будет накладывать значительный негативных отпечаток на доходность. Впрочем, и при других формах инвестирования в недвижимость сопутствующие расходы будут отъедать наши ценные проценты доходности. УК обязаны каждый год раскрывать структуру взимаемых комиссий — и на практике они меньше максимальных комиссий указанных в правилах, при этом довольно сильно варьируются от фонда к фонду, я видел как 0,1%, так и 5% фактически уплаченных расходов за год.

Что там с доходностью?

На 1 января 2017 года было зарегистрировано 564 ПИФа недвижимости, 192 из которых были доступны неквалифицированным инвесторам. Выбор довольно велик, спрос есть — стоимость чистых активов всех ПИФов доступных для неквалифицированных инвесторов составляла 155 млрд рублей. Спрос на первый взгляд логичен — для того, чтобы получить хорошо диверсифицированный портфель недвижимости, особенно коммерческой, требуется вложить очень много миллионов рублей. Если их не обнаружилось, то ПИФ кажется очевидным выбором. А когда кажется, все пересчитать надо. Сейчас мы этим займемся.

Чтобы адекватно оценить доходность ПИФов недвижимости, нужно понимать как оценивается имущество ПИФа. В случае с акциями все просто — идем на биржу, смотрим котировку. В случае с недвижимостью все сложнее — звоним специальному оценщику, он оценивает. Так как каждый день оценщика вызывать довольно затратно, то законом установлен максимальный срок действия оценки — 6 месяцев. То есть теоретически, стоимость ПИФа может обновляться раз в полгода. На деле это происходит гораздо чаще, так как в собственности фондов находятся несколько объектов недвижимости, а также другие вполне рыночные инструменты. Параноику на заметку — в законе прописано, что владелец пая может запросить копию оценки у УК, и они должны ее предоставить (за стоимость, не превышающую стоимость ее изготовления), на сайтах УК как правила размещаются отчеты об оценке недвижимого имущества их фондов. Вообще, хорошо просмотрев сайт УК можно найти много информации про фонды под ее управлением.

Посмотрим на доходность ПИФов недвижимости в целом за последние 5 лет:

Картина выглядит не слишком впечатляюще, особенно в последние два года.

Взглянем более пристально на то, насколько сильно различается доходность ПИФов недвижимости за 2016 год:

Следует иметь в виду, что эта доходность рассчитана исключительно по СЧА (стоимости чистых активов фонда) и не учитывает возможные периодические выплаты «дивидендов», которые в индустрии фондов называются инвестиционным доходом. Так, например, один из крупнейших ПИФов недвижимости «Сбербанк — Арендный бизнес» показал отрицательную доходность по СЧА в -7,75% за период с 30.06.2016 по 30.06.2017, но при этом выплатил 73,9 тыс. рублей инвестиционного дохода на один пай за это же время, что соответствует доходности в 24,3%. Единой базы по выплатам инвестиционного дохода не существует (по крайней мере, в открытом доступе), так что реальные данные по доходности всей отрасли самостоятельно определить не представляется возможным.

Просто ткнуть пальцем и выбрать фонд, который точно даст положительную доходность — прокатит в 11% случаев. Я не исследовал вопрос выбора ПИФов недвижимости, т.к. для этого нужно хорошо разбираться в самой недвижимости и уметь заранее оценить инвестиционный потенциал конкретных проектов. Как правило, каждый фонд создается под конкретный объект (или тип объектов), что не очень хорошо с точки зрения диверсификации, и требует внимательного изучения в каждом случае.

Проблемы

Не совсем понятно, какой бенчмарк можно использовать для пифов с коммерческой недвидимостью. Если для жилья можно использовать данные госкомстата, то для коммерческой — где взять индекс всего рынка? На этот вопрос я ответа не нашел.

Большая часть фондов недвижимости (более 360 шт.) доступна только для квалифицированных инвесторов, и они не публикуют данные о доходности и стоимости чистых активов в открытом доступе. Соответственно, больший пласт ПИФов остается неизученным. Различия между фондами для квалифицированных и неквалифицированных инвесторов хорошо описаны по этой ссылке: http://www.pifconsulting.ru/articles/articles_347.html

Заключение

Проведя это исследование, для себя я сделал следующие выводы:

- ПИФ недвижимости это развитый и востребованный инструмент в России

- На поиск хорошего фонда можно потратить очень много времени и сил, но возможная доходность того стоит

- Если хочется разбавить свой инвест портфель недвижимостью, то это подходящий инструмент

- Довольно высокий порог входа, но в любом случае он гораздо ниже, чем при прямых инвестициях в недвижимость

- При оценке доходности следует учитывать ожидаемые выплаты инвестиционного дохода, а не только прирост СЧА

- Существуют также рентные фонды, которые я рассмотрю в следующей статье

Для всех расчетов были использованы данные с сайта Национальной Лиги Управляющих (www.nlu.ru)

А то надоели уже размалеваные графики и каждый второй пост про крипту(

про пиф Сбера, который вроде с отриц доходностью, но выплатил дивы — отличный пример. В таких мелочах вся соль

А покупать-то стоит или нет?

Покупать стоит, если сможете самостоятельно оценить инвестиционную привлекательность тех объектов недвижимости, которые приобретает ПИФ, и у вас долгосрочные цели, и еще в вашем личном портфеле разные другие инструменты есть.

это как с пифами акций, таже история.

1. Преимущество ПИФов — диверсификация. На 5 млн рублей можно набрать, например, паи в двух фондах коммерческой недвижимости, одном фонде жилой и одном каких-нибудь перспективных земель. Напрямую на это только одну-две квартиры можно взять.

2. Минимум трудозатрат. Купил пай за один день — и все, больше никаких действий не требуется. Не надо мучиться со сдачей в аренду, ремонтом и регистрацией сделки, налоговыми платежами.

3. Минус ПИФов. Как ни странно, в ликвидности — продать квартиру по рыночной цене, особенно ликвидные однушки в крупных городах, мне кажется будет проще. Если у кого-то есть опыт избавления от ПИФов недвижимости, интересно было бы услышать.

пифы никакой денежный поток не приносят! Только забирают % за управление фондом. Надежда только на какой-нибудь рост цены пифа.

Понятно, что если вы меценат, любите благотворительность, то в принципе можно пожертвовать своими деньгами на нужды целого офиса молодых студентов в пиджаках. Но я не вижу смысла кормить управленцев с 3 классами.

В портфеле акций строителей нет и не было.

Облиги строителей брал, но неудачно.

Сейчас, есть облиги фондов недвижимости.

Вообще приобретать ПИФ недвижимости стоит, если вы понимаете в какие объекты они будут инвестировать. Т.е. грубо говоря — разбираетесь в рынке стрит ритейла — чувствуете что это будет горячими пирожками в ближайшие 3-5 лет — инвестируете в соответствующий фонд.

Что касается не проще ли акции оценить — это разные инструменты. Хороший инвест портфель — портфель в котором много типов активов.

Насчёт что хороший инвест портфель это портфель в котором много типов активов, тоже согласен. По возможности стремлюсь к этому. Но при всём этом пока в портфеле нет строителей. Отрасль очень специфическая непрофессионалу рассчитать справедливую цену невозможно, а верить" профессионалам" я давно перестал. В общем проще то в чём не понимаешь не включать в портфель.

В некоторых случаях я готов включать в портфель то в чём не очень разбираюсь , но в том случае если это значительно может превзойти доходность моего портфеля( в теории) и не большим объёмом.

Да и инвестиции на 3-5 лет для меня тяжело. хотя и считаю себя инвестором. В реале таких инвестиций раз два и обчёлся, да и то в основном те где вложился не очень удачно.