Избранное трейдера SPIn_cash

Продажа опционов - стоит ли игра свеч?

- 11 апреля 2018, 23:33

- |

Существует весьма распространенное мнение, что продажа опциона это всегда неограниченный риск при весьма ограниченной прибыли и, рано или поздно, приводит к маржинколу.

Свежайший пример, наш коллега Евгений 19 марта открыл практически безрисковую (как он, видимо, думал) позицию, продав 100 квартальных путов RI страйка 95. Полагаю, что тут не обошлось без влияния великого Коровина или его чуть менее великого ученика.

Подробности можно посмотреть в топике самого Евгения smart-lab.ru/blog/459029.php

У меня поначалу зачесались руки написать комментарий о серьезных недостатках такой позиции. Но не написал, решил не умничать. На самом деле, я очень понимаю автора, продал, ничего делать не надо, сиди и жди, когда приплывет золотая рыбка прибыль. Хоть не большая, а своя.

Тем не менее, если не использовать умные слова про всякие там греки, можно заметить, позиция первоначально плоха тем, что:

1. Волатильность квартальных опционов была низкая, существенно ниже месячных, не говоря уж о недельных. Любое снижение базового актива, как правило, приводит к повышению волатильности. А если снижение резкое, то и ГО начинает резко расти. При этом был продан пут, а не колл. Не стоит слушать известных продавцов краев, что вероятность ухода базового актива к выбранному ими краю близка к нулю. Близка то она близка, но для получения маржинкола необязательно проданным опционам заходить в деньги.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 49 )

Ипотека в России, США, Европе

- 12 марта 2018, 19:28

- |

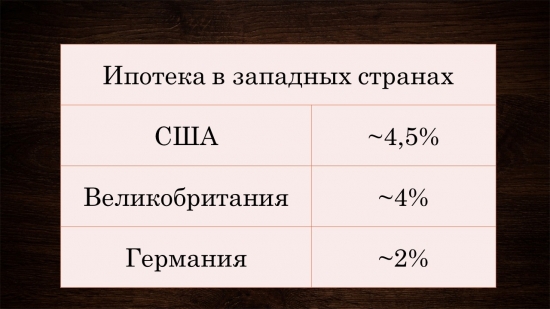

Сегодня обсудим ипотечное кредитование в России и состояние жилищного строительства. Эта сфера напрямую связана с денежно-кредитной политикой. На неё влияют курс доллара, инфляция и процентные ставки. Стоимость ипотеки в России достигла в этом году нового исторического минимума. Такими дешёвыми ипотечные кредиты не были никогда. По состоянию на 1 февраля средний процент по жилищному кредиту 9,85%.

По сравнению с западными странами это по прежнему много. В Соединённых Штатах ставка по жилищным кредитам 4,5%, в Великобритании 4%, в Германии около 2%.

( Читать дальше )

Так мог бы сказать Заратустра ;)

- 13 февраля 2018, 17:11

- |

Перечитывал тут на днях Ницше. Точней, не перечитывал, а перелистывал, вспоминая некоторые вещи. Старик Фридрих не жалел никого, в том числе и себя, чтение нелегкое, но метафоры и поэзия мощные. В какой-то момент решил перефразировать кусочек под трейдинг, получилось следующее:

Заратустра же глядел на народ и удивлялся. Потом он так говорил:

Трейдинг — это канат, натянутый между первоначальным депозитом и финансовой свободой — канат над пропастью.

Опасно прохождение, опасно быть в пути, опасен взор, обращенный назад, опасны страх и остановка.

В трейдинге важно то, что он мост, а не цель.

P.S. Надеюсь, Фридрих с Заратустрой не обидятся на меня за эту интерпретацию. Спасибо за внимание ;)

Что послужило предпосылкой для нырка в понедельник. Текущие прогнозы.

- 08 февраля 2018, 19:55

- |

В этой связи появилось в СМИ много теорий, что же послужило причиной такого падения. А точнее поводом.

Для того, чтобы ответить на вопрос, как далее будут развиваться события, надо четко уяснить текущие факторы. Попробуем (уже постфактум) собрать текущие версии от мировых аналитиков.

1. В США ведущей версией является подскок темпов роста зарплаты до +2,9% за год.

Этого давно ждет ФРС, полагая что теперь начнется взлет инфляции, а с ней и взлет ставок. И этот результат очень хорошо лег на эти ожидания.

Раз будет стремительные поднятия ставок от ФРС, и соответственно снижение кредитования отнего, то акции надо сбрасывать. Откуда и обвал.

Хотя все гладко на бумаге, но теория подвергается критике даже в США.

Во-первых, выросла зарплата только у двух категорий — высококвалифицированные сотрудники и управленцы. А прочие почти не изменили темпов.

Во-вторых, это данные с сезонной корректировкой. А без нее +2,5% — весьма средние цифры.

( Читать дальше )

Об иске к АФК Система и чуть-чуть о Лукойле

- 14 мая 2017, 17:36

- |

И хочу поделиться разговором со своим знакомым адвокатом, очень сильным юристом-цивилистом, в пятницу. Я рассказал ему про иск Роснефти к Системе, и первой реакцией его было циничное: «я жму руку юристам Роснефти!».

В общем он полагает, что иск принципиально новый, и абсолютно имеет право на жизнь. Это юридическое ноу-хау, и таких исков потом будет больше. Сложное доказывание, но и очень сложная защита от него.

Самое главное он сказал, что если иск будет удовлетворен в первой, и потом дойдет до высшей инстанции, то решение может легко устоять в силу административного ресурса. К сожалению, как я понял, Верховный Суд продавливается со стороны власти, от чего намного больше был в свое время защищен Высший Арбитражный Суд, еще во времена Антона Иванова.

Так что я лично сделал вывод (может быть поспешный и ошибочный), что с АФК система реально сдерут эти 100 ярдов. Более того, это может быть только началом нового давления на Евтушенкова и понижение капитализации всех его активов с целью «холодного отжима».

( Читать дальше )

Экспресс-анализ отчетности Газпрома

- 27 апреля 2017, 12:03

- |

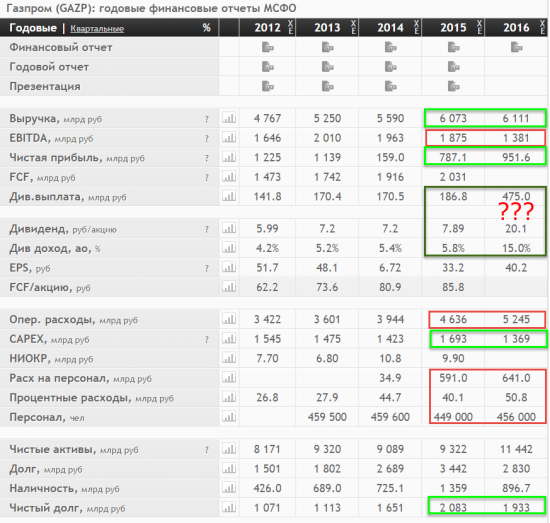

(+) Прибыль превысила прогноз 905 млрд и составила 951,6 млрд.

(+) EBITDA превысила прогноз 1347 млрд и составила 1381 млрд руб (считал сам, поэтому могу быть неточен)

Заходим сюда:

http://smart-lab.ru/q/GAZP/f/y/

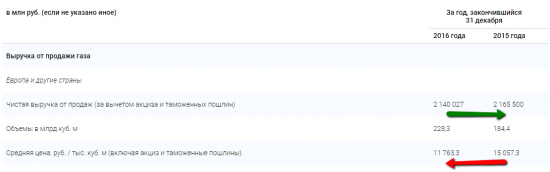

(+) Выручка выросла за счет роста объемов продаж в Европу (но при падении цен)

(+) Чистая прибыль выросла на 21%

(+) Если взять 50% МСФО от этой прибыли, это будет 20руб на акцию или 15% дивидендная доходность

(+) CAPEX сократился на 19% до 1,37 трлн

(+) Чистый долг сократился на 7% до 1.933 трлн

(-) Выросли сильно (+13%) операционные расходы

FCF считать не умею и за прошлые годы он посчитан тоже неверно (взяты цифры чистого потока от операционной деятельности, что неверно).

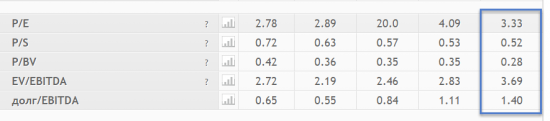

Мультипликаторы Газпрома сказочные:

Данные мультипликаторы говорят о том, что инвесторы ожидают последовательного ухудшения результатов Газпрома в будущем.

Если они ошибутся, Газпром удвоится:)

Итог:

Отчет неплохой. Инвесторы опасались что Газпром припрячет прибыль, дабы не платить дивиденды, но этого не случилось.

В целом, я так понимаю, Газпром спасла гибкость:

Цена на газ в 2016 году упала на 22% у рублях!

Зато Газпром увеличил поставки на 24%!

Это говорит о том, что Европа все же любит газик и жить без него не может.

Что там по ценам в 1-м квартале не знаю, но помнится вроде поставки с начала года Газпром нарастил..

p.s. Теперь ждем судьбоносного решения совета директоров по дивидендам и дивидендов 20 руб на акцию:)

сегодня в 17:00 телеконференция. Там будет огонь. Ждем

ПОЛУЧАЕМ НУЖНЫЕ ОТЧЁТЫ CME пример

- 27 января 2016, 19:12

- |

ПОЛУЧАЕМ НУЖНЫЕ ОТЧЁТЫ CME

Ссылка на страницу с отчетами — www.cmegroup.com/market-data/daily-bulletin1-ce1/daily-bulletin1-ce2.html

Как видите, по ссылке располагается очень много отчетов по самым разным инструментам. Нам нужна отчетность по валютным опционам. Можно выбрать в фильтре нужный инструмент или показать всю группу forex-инструментов.

Отчеты выкладываются за предыдущий торговый день в период с 10 до 12 МСК в формате PDF. Меня интересуют сейчас евро и фунт. Названия документа для евро:

<code>PG39 Euro FX And Cme$Index Options : Apr 04, 2011: Apr 04, 2011</code>

Там содержится информация как по PUT, так и по CALL. Именно этот отчет я использовал для расчета опционных уровней по евре сегодня (5.04.2011). Дата, разумеется, меняется. Неизменной остается указание номера страницы бюллетеня (PG39) и название инструмента

( Читать дальше )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

Продажа волы на фортсе.

- 28 сентября 2015, 19:00

- |

Продажа опциков на РТС.

1. Наличие отсутствие тренда определяю по БА. В тренде ессно не торгую

2. Определяю (как я вижу) диапазон движения БА. Диапазон ищу широкий: 15000-25000 по РТС, что б не особо нервничать.

3.Дней за 25-20 стараюсь продать примерно по средине диапазона его края, с приличной волой.

4. Пока БА в диапазоне позу не трогаю.

5. Выход по экспире, либо если ближе к экспире БА выходит на центр. страйк.

В принципе все понятно. Чего хотелось бы.

Хотелось бы иметь ~7-8% на трейд. с учетом загрузки по ГО начальной позой на 50% от депо.

Вообще управлять не оч. хочется, но если вдруг БА вывалится за канал, смогу отроллироваться при такой загрузке ?

Ну и вообще скажите что-нибудь :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал