Избранное трейдера Oleg Savelyev

Простая и эффективная ТС (сборник постов romeo)

- 12 февраля 2012, 18:17

- |

Я начинал свою торговлю на форексе 7 лет назад. Первые два года я постоянно терял

потом я взял большую сумму по тем, для меня, меркам в долг и на пейроллах поймал движение утроившись. Это была ужасная сделка: я открылся накануне ночью и не спал совсем. После этого, у меня было много полетов депозита вверх вниз, в итоге я ушел на фьючерсы.

( Читать дальше )

- комментировать

- ★264

- Комментарии ( 70 )

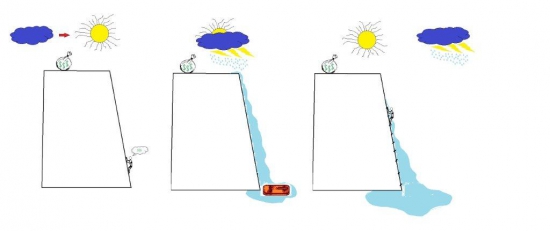

Боремся с тилтом. Метод скалолаза.

- 07 февраля 2012, 10:51

- |

Конечно, именно такие «сверхудачные» сессии вдохновляют писать всякие посты, книги… Именно эти ощущения врезаются в память надолго, а отсюда уже рождаются всякие трейдерские байки и мемуары… Одним словом, страшный опыт, некоторые даже ломаются. Никогда не видели человека, которого рынок просто «раздавил»? Вряд ли кто из трейдеров захочет что-либо подобное пережить снова. Написать легко, а сделать на практике очень трудно — это так. Но если мой пост поможет хотя бы 1 трейдеру, то значит, что я не зря трудился. Я пишу о дискеционном трейдинге. Посвящается всем тем, кто торгует руками.

( Читать дальше )

Поиск идеального плеча или что такое оптимальное "f" (Ральф Винс "Математика управления капиталом")

- 05 февраля 2012, 22:15

- |

Друзья, привет!

Большинство наверное прекрасно знает, что плечо на фондовом рынке и плечо друга — две разные вещи! И со многими, я уверен, фондовое плечо ни раз играло злую шутку! Не буду оригиналом и скажу, что и я неоднократно становился заложником агрессивных плеч, в следствии которых мне ни раз приходилось нести несоизмеримые потери по счету.

Понимание того, что плечи нужно сокращать пришло естественно не сразу. Переломным моментом, как я уже писал в одном из своих постов, стал просмотр видео с участием Алексея Каленковича (ещё раз отдельное ему за это спасибо).

Кто еще не видел это видео, то вот оно:

vimeo.com/25638210

В этом видео Алексей рассказывает о его понимании книги Ральфа Винса «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров».

На мой взгляд, книга достаточно сложна для понимания, по крайней мере, с первого раза. В книге достаточно много разного рода приблуд. Главной же идеей данной книги является поиск так называемого «оптимального f». По нашему — оптимального плеча, при котором достигается максимизация долгосрочной доходности с оптимальным риском.

Теперь о самой книге.

В книге «Математика управления капиталом» Ларри Вилльямс описал метод фиксированной фракции. Фиксированно-фракционный метод основан на том, что в каждой сделке можно рисковать суммой, не превышающей заранее заданного процента от текущего баланса счета. По мере роста размера счёта происходит пропорциональное увеличение размера позиции. Применительно к построению торговых систем для разного рода рынков, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но также ещё к значению используемого плеча, уровню стоп-лосса, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Достоинством фиксировано-фракционного метода является относительная простота и прозрачность, поскольку объем позиции вычисляется пропорционально размеру депозита. Риск остается постоянным на протяжении всей торговли. При этом полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

Главным недостатком фиксировано- фракционного метода является эффект «ассиметричного рычага». Суть этого эффекта в том, что для компенсации потерь, понесенных в сделке, вам необходимо заработать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Происходит это потому, что отыгрываться придётся меньшим лотом, тем лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага поясняется следующей таблицей.

( Читать дальше )

Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

Николай Камынин. И снятся роботам микросекунды

- 30 января 2012, 23:17

- |

на смартлабе, что странно, о нем ничего :( хотя это один из опытнейших рос трейдеров, разработчик роботов, которого мне доводилось читать

ниже его последняя статья:

И снятся роботам микросекунды

Автор: Николай Камынин

В последнее время HFT ( высокачастотный трейдинг ) овладевает массами частных инвесторов.

Подобно саранче, опустошающей поля, мысли о быстром и сравнительно честном отъеме денег у других все сильнее овладевает массами.

Регулярно проводимый биржей конкурс ЛЧИ ненавязчиво подталкивает трейдеров к мысли, что высокочастотный алготрейдинг – это способ быстро заработать много денег.

На самом деле HFT-это много, очень много работы без гарантии результата.

Бесконечный поиск временно прибыльного алгоритма среди огромного числа убыточных.

( Читать дальше )

Изменения в ТС и размышления на эту тему

- 26 января 2012, 07:39

- |

И так. Моя торговая стратегия такая. Ищем точку входа по тренду, лучше в Ударный День (УД), ставим стопарь на уровень 2% от счета. И после достижения 4% плавающей прибыли переносим в б\у. Цель 12%.

Вчера проанализировал свой журнал и понял что помимо своих психологических ошибок точку входа определяю неправильно в чуть более 50% случаев. Еще заметил что довольно часто плавающая прибыль доходила 7-8% на счет, но я её не брал, т.к цель больше.

После анализа пришел к определенным выводам: во-первых, ставить в б\у не при достижении 4%, а при первой возможности, т.е если визуально видно что свечка минутка, еще лучше 5-ти минутка ушла от уровня б\у на достаточное расстояние для того чтобы не снесло сразу и продолжает лететь. Во-вторых, при достижении плавающей прибыли 7-8% стоп пододвигаем под прижайшую на пятиминутке волну, в идеале на уровень 5%. Далее ждем… Если движуха продолжается и прибыль так и льётся в деньгобак нашего счета, то переносим позу на следующий день, при условии что поза в направлении тренда.

( Читать дальше )

Беня задрал драгметалы.

- 26 января 2012, 00:12

- |

Теперь задался вопросом какие цели стоит прогнозировать дойдем ли до 1900?

У кого какие мысли Господа.

Серебро идет как по книжке))) http://smart-lab.ru/blog/ideas/34581.php

Исследование ТС на основе уровней Камарилла

- 25 января 2012, 19:20

- |

Уровни Камарилла стали довольно популярными — исследуем стратегию на их основе.

( Читать дальше )

Автоматический расчет уровней Camarilla

- 25 января 2012, 00:04

- |

zalil.ru/32571865

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал