Избранное трейдера Eric Dzhendoyan

Философия трейдинга. Моя версия.

- 24 января 2016, 19:26

- |

Философия? Тебя интересует философия по одной простой причине: у тебя в голове каша, и ты пытаешься упорядочить ее при помощи какой-то философии. Ты не доверяешь самому себе, потому что знаешь, ты себя не в состоянии контролировать и в один день ты можешь потерять всё. Но попытка найти ответы на свои вопросы в трейдинге при помощи философии — это всё равно что, ну, скажем, пытаться построить ракетный двигатель и читать Дарью Донцову в качестве инструкции.

В глубине души ты знаешь, что последовательно зарабатывать на бирже можно только лишь дисциплинированными системными упорядоченными действиями. Но по какой-то причине ты не создаешь эту систему.

Вот тебе моя философия.

Опорные тезисы:

- рынок сверхконкурентен (А)

- на бирже нет ничего определенного (Б)

Главная цель: долго и последовательно делать максимальную прибыль при минимально возможном риске.

Все хотят заработать денег на бирже. Но по факту, мы вынимаем деньги из карманов друг друга. Неслучайно зарабатывают те, кто систематически эксплуатируют те или иные ошибки тех, кто деньги раздает. Суть в трейдинга состоит в том, чтобы так или иначе найти систематические ошибки тех, кто раздает деньги и забрать эти деньги.

Систематические ошибки порождают некий статистический сдвиг. Если стат.двиг достаточно большой по сравнению с транзакционными издержками, то этот сдвиг дает положительный результат по сумме сделок. Этот стат. сдвиг по сумме сделок называется положительным матожиданием сделок.

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 68 )

Австрийский взгляд на кризис - решение или безумие?

- 24 июля 2012, 20:48

- |

Нуриэль Рубини, Стивен Мим: «Нуриэль Рубини: как я предсказал кризис»

Интересно было бы подискутировать на тему:

«Австрийский взгляд на кризис — эффективное решение или безумная демуровщина?»

Экономисты австрийской школы предупреждают нас о том, что реакция правительства на нынешний кризис в конечном счете приведет к возникновению гораздо худшей ситуации. Вместо того, чтобы позволить слабым, увязшим в долгах банкам, корпорациям и даже домохозяйствам погибнуть в очистительном огне созидательного разрушения, который позволит выжить и процветать лишь сильным участникам рынка, правительства разных стран мира вмешались в ситуацию и стали создавать экономику живых мертвецов: зомби-банки, которые цепляются за жизнь получая от центробанков бесконечные кредитные линии, зомби-корпорации, такие как General Motors и Chrysler, жизнь которых зависит от правительственной помощи, зомби-домохозяйства, населяющие всю территорию США и остающиеся на плаву лишь благодаря законодательным актам, которые отпугивают их кредиторов и позволяют сохранять в собственности те дома, которые изначально не были по карману их покупателям.

Это процесс приводит к социализации частных убытков; они становятся бременем всего общества, бюджетный дефицит приводит к увеличению государственного долга. Со временем, растущие долговые обязательства станут проблемой для казны и для долгосрочного экономического роста. В критических случаях долговое бремя может привести к необходимости объявления дефолта, или в качестве альтернативы, включению печатного станка с целью выкупа своего долга. Это червато разгоном инфляции до опасных уровней. Согласно представлениям австрийцев, было бы правильнее позволить рынку осуществить неизбежную ликвидацию.

Такие формы госвмешательства в экономику, как центральный банк в качестве кредитора последней инстанции или ассоциация страхования вкладов, вредны, так как усиливают аппетит банкиров к принятию риска.

Вмешательство правительства при любых обстоятельствах может лишь ухудшить и без того плохую ситуацию и подготовить почву для еще более угрожающего пузыря, поскольку каждый участник рынка понимает — что в случае наступления финансового кризиса, государство все равно выступит в роли всеобщего спасителя.

Большая часть представлений австрийской школы кажутся слишком радикальными, или по крайней мере циничными (возможно, именно поэтому они имеют среди своих сторонников Степана Демуру). Они представляют собой антитезу кейнсианского видения.

Новостной блок на 23 июля

- 23 июля 2012, 09:10

- |

- Заявления и прогнозы представителя ЦБ Китая

- Заявления вице-канцлера Германии по «греческому вопросу»

СНХ:

- Комал Сри-Кумар, главный стратег TCW — ВВП США в 3 кв.

- Кристиан Шульц, старший экономист Berenderg Bank

АЗИЯ

- Специальный советник ЦБ Китая: Экономика страны в 3 кв может замедлить темпы прироста до +7,4%. Во втором квартале прирост составил +7,6%. Еще не наступил момент для восстановления. Снижение цен производителей и рост потребительской инфляции отразится на отдаче от инвестций промышленных компаний, снизит их желание расширять бизнес. Экспорт страны, несмотря на все прогнозы, скорее всего будет падать. Это будет уже 7 подряд квартал замедления экономики Китая. Скорее всего мы увидим еще одно снижение резервных требований к банкам.

- Японский фондовый рынок балансирует возле минимальных уровней за месяц. Технически картина очень похожа на «голова и плечи» с целью снижение еще пунктов на 200.

- Акции в Гонг-Конге падают на максимальную величину за последние 2 месяца, т.к. любое ослабление экономики островного Китая, страна воспринимает довольно болезненно.

- Deloitte: ЦБ Австралии может снизить процентную ставку, если Китайская экономика не начнет расти в ближайшие месяцы

- Цены производителей выросли во 2 кв. на 0,5% кв/кв и на 1,1% в годовом соотношении

( Читать дальше )

Стадии трейдера. Здесь каждый найдет себя..

- 19 июля 2012, 20:40

- |

Всем Добрый вечер!!!

нашел интересный перевод одной зарубежной статейки ;-)

Стадия первая: «Бестолковый трейдер»

- слышал, что дейтрейдер зарабатывает миллионы, или что покупка опционов безопасна и может быстро сделать вас богатым;

- повезло на ранних стадиях инвестирования в акции;

- после этого, разве может быть тяжело? Деньги манят, и перспектива стать независимым выглядит привлекательно;

- каждый трейдер – оптимист;

- вы открываете брокерский счет с прямым доступом. Котировки Level ll, бид/аск, маркетмейкеры делают трейдинг для вас похожим на высокотехнологичную видеоигру;

- вы будете покупать, как только увидите, что рынок разворачивается, и будете открывать шорт, как только рынок начинает расти;

- большинство ваших сделок совершены на эмоциях. Вы покупаете только потому, что рынки кажутся вам сильными, без какого-либо логического обоснования;

- вы понятия не имеете, как работает механика и психология торговли. Что еще хуже, вы не осознаете, что не понимаете;

- на этой стадии большинство трейдеров потеряют весь свой счет;

- вы преимущественно начинаете торговать на бычьем рынке;

- вы больше времени уделяете поиску брокера с меньшими комиссионными, способов уменьшить налоги, компаний с выплатой дивидендов и бонусов, или делающих сплиты. И меньше времени — на изучение того, чем же на самом деле является трейдинг;

- подавляющее большинство людей покинут трейдинг и будут винить рынки в хаотичности, или говорить, что рынками всегда манипулируют;

- как правило, вы начинаете с фундаментального анализа, вкладываете деньги в «хорошие» компании, и не забываете смотреть CNBC;

- вы не знаете, что такое «короткие продажи» или никогда это не пробовали, кроме того, понятия не имете о стоп-лосс;

- вы на стадии бессознательной некомпетентности, на этой стадии ваш капитал наиболее подвержен риску.

( Читать дальше )

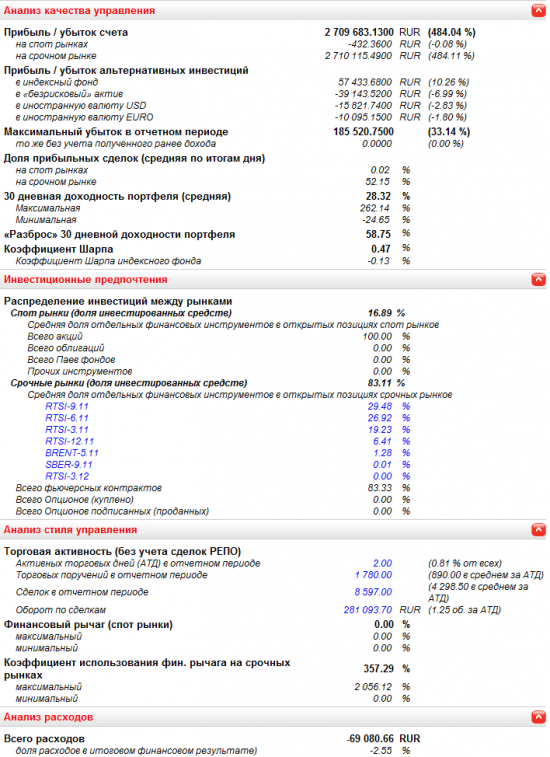

Продолжаем троллить стейтментами

- 19 июля 2012, 13:24

- |

Кстати, пока не забыл, скажу вот что:

1. надеюсь для кого-то, мой результат послужит мотивацией, потому что я начинал с 30 тыс рублей.

2. Мои результаты противоречат тезису о том, что стабильный интуитивный трейдинг невозможен. Но я бы конечно сказал, что это скорее исключение.

2011 год:

( Читать дальше )

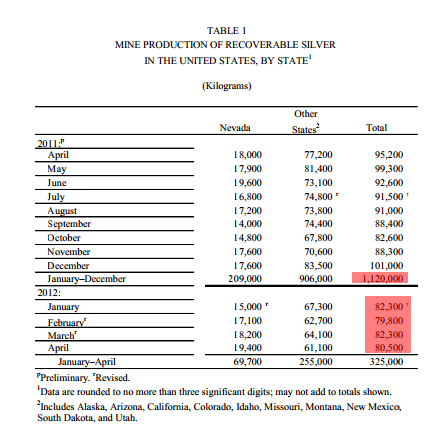

Серебро. Покупаем на безбедную старость.

- 17 июля 2012, 00:50

- |

В годовом выражении за прошлый 2011 год мы видели так же минимальный показатель.

Но что же это дает????

Ведь цены продолжают падать и вроде не думают останавливаться.

Правильно и падать они начали изза увеличения ГО на CME.

И сделано это было в угоду определенному кругу лиц.

Как говорится "Джентльмены всегда играют по правилам. Если джентльмены не могут играть по правилам, они меняют правила"

( Читать дальше )

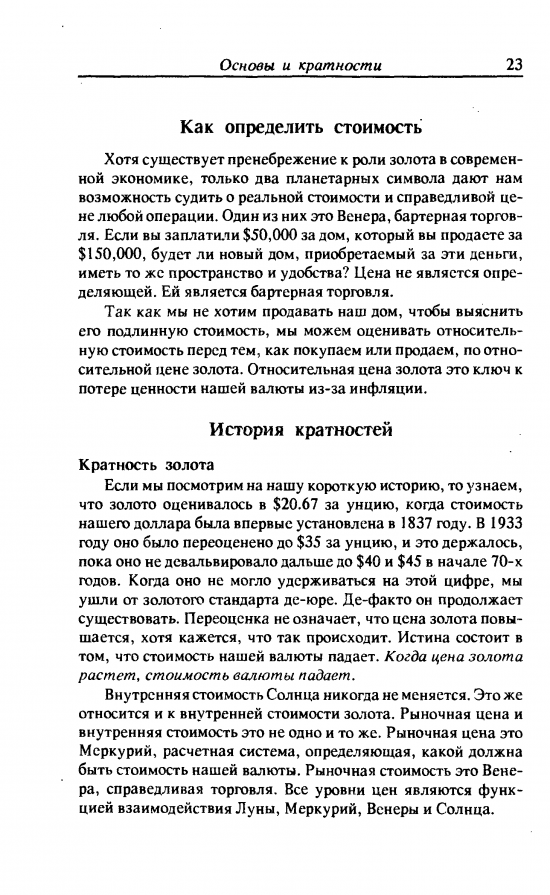

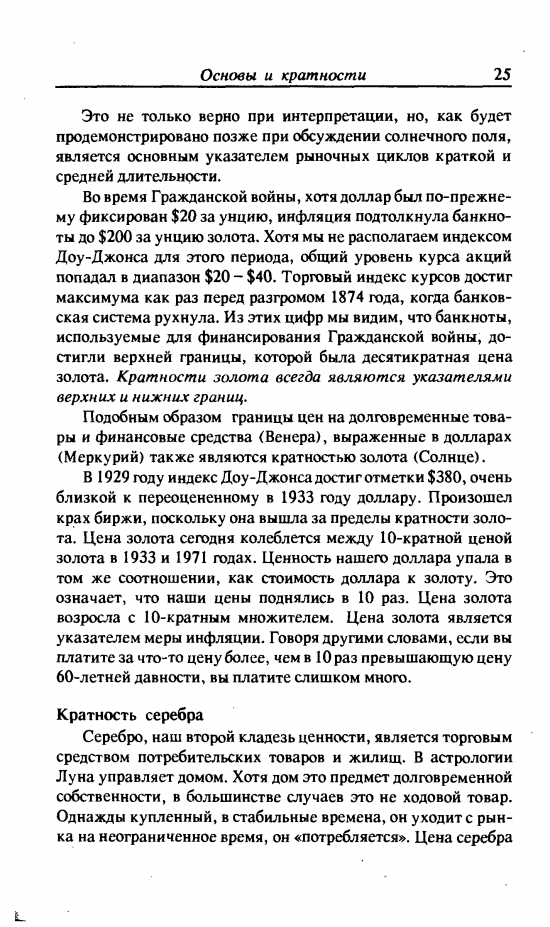

кратности

- 16 июля 2012, 10:51

- |

( Читать дальше )

Global view: Дисбалансы TARGET2 – симптомы, а не следствие кризиса (часть 2)

- 12 июля 2012, 16:22

- |

Часть 1 — здесь.

Может ли ЕЦБ или Бундесбанк реально стать банкротом?

Могут ли за всех платить, используя лишь один инструмент — печатный станок? В действительности, ЕЦБ может всегда оплачивать свои счета, печатая новые деньги. Однако, созданием новых денег решить проблемы европейской экономики не получится. Пока европейская периферия остается неконкурентоспособной по отношению к Германии, ничего не может быть противопоставлено требованиям Бундесбанка в рамках TARGET2 — дисбалансы сохранятся. А значительные вливания новой ликвидности рано или поздно приведут к падению реальной стоимости евро (уже приводят). Видимая стабильность, искусственно поддерживаемая посредством функционирования TARGET2, исчезнет, и тогда Европа пойдет по одному из трех возможных сценариев:

( Читать дальше )

Global view: Дисбалансы TARGET2 – симптомы, а не следствие кризиса (часть 1)

- 12 июля 2012, 16:21

- |

Среди русскоязычных ресурсов тема TARGET2 практически не раскрыта, хотя на Западе по этому вопросу идут жаркие споры и дебаты. Решил восполнить этот пробел. Кому интересно, запасайтесь попкорном, исследование достаточно большое. Так как текст топика не должен быть более 40 000 символов, разбил его на 2 части.

Часть 1.

За необычайной щедростью Европейского Центрального Банка, активно снабжающего европейские финансовые институты масштабными объемами ликвидности, стоят значительные риски. Вынужденные, с точки зрения главы ЕЦБ Марио Драги, беспрецедентные вливания в банковскую систему Европы через механизмы долгосрочного рефинан-сирования (LTRO) в объеме более 1 трлн. евро с декабря 2011 г., нарушили нормальный круговорот денег и лишь усугубили существующие дисбалансы внутри Евросистемы.

Операции LTRO поставили национальные центробанки ряда европейских стран в крайнюю зависимость от денег ЕЦБ – и в первую очередь это касается Испании и Италии, на которых приходится 2/3 всех долгосрочных еврокредитов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал