SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

теги блога Алексей Теперев

- Forex Club

- GMT

- Si

- SiU9

- Ts-Lab

- TSLab

- Windows

- акции

- алготрейдинг

- Алексей Каленкович

- ВДО

- вклад

- дельта-нейтральность

- дельта-хедж

- дельта-хеджирование

- инвестиции

- история

- книга

- мнение по рынку

- накопление

- Наталья Смирнова

- новичкам

- облигации

- обучение

- опечатки

- опционы

- отзыв

- ОФЗ

- потери

- продажа опционов

- путь

- рекомендация

- рецензия

- риск

- стрэддл

- стрэнгл

- техника

- Тимофей Мартынов

- трейдер

- трейдинг

- убытки

- управление рисками

- Финам

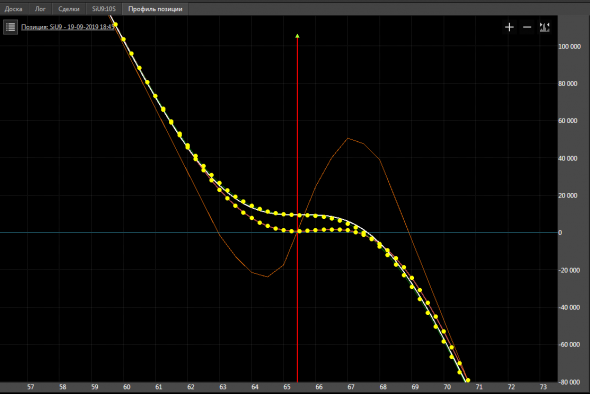

Гамма +0,000982

Тетта +179

Вега -194

смотря чего хотим от зигзага, откуда собираемся тащить деньги. Как я понимаю, есть минимум 3 разных подхода. Условно:

1) а-ля Новиков. Сидим «под шапкой» с околонулевой гаммой, минус вегой и плюс тетой. Собираем тету, не сильно утруждая себя рехеджем. Конструкцию при движениях рынка неспешно роллируем, так чтобы оставаться под краем шапки.

2) а_ля Каленкович. Сидим в районе нулевой точки на экспирацию или чуть чуть над ямой. Вега около нуля, гамма и тета плюсовые. Собираем тету (маленькую) и нарезаем в плюс дельту с большим шагом по цене. Все хозяйство тащим до экспирации, рассчитывая забрать и накопившуюся тету, и результат рехеджа. Управление аналогичное — при движении рынка перетаскиваем всю конструкцию целиком, чтобы оставаться в точке с нужными нам параметрами.

3) то что делал я. Дожидаемся благоприятного состояния улыбки — сильный Минусовой наклон в ри или плюсовой в си. Дальше то же самое, как и во втором случае, но при возврате улыбки в »нормальное» состояние все кроем, не дожидаясь экспирации. Основной заработок не с теты и рехеджа, а от разворота улыбки.

Основные сложности:

расчет дельты. Если считать по формулам БШ в лоб, то фактически будем постоянно находиться в шорте по ба. Нужно учесть характер смещения улыбки при движении ба и способ расчета дельты соответственно изменить.

потери при перетаскивании всей конструкции. Теряем и на спрэдах в стаканах и на комиссии, и теряем много.

чтобы эти сложности всю операцию в минус не загнали нужна большая начальная фора — большая разница в волатильности между проданным и купленным

Наконец, основной риск. Тут все понятно — проданный край. В сюжете, аналогичном третьему марта, потери неизбежны. Выход только один — выкупать сразу прямо по рынку любую гамму, что продают

Стас Бржозовский

Ох, занесло же Вас в квартальную серию. Чтобы сполна насладиться всеми возможными сложностями, которые только можно придумать???

Тогда время экспирации для начала исправьте. Квартальная серия СИ дохнет не в 18:45, а в 12:30.

Алексей Теперев, чтобы опыт набирался быстрее лучше работать с короткими сериями, имхо. Конечно, в последнее время особого наклона в недельках не было (если говорить про зигзаг), но хотя бы месячники использовать.

И параллельно делать много виртуальных позиций с разными модификациями вариантов управления. Главное, самому не запутаться в них потом.

Общий смысл того, что я понял — собираем такую конструкцию (причём, как я понял, на моём примере ожидаемое движение по Si в шорт, а если не угадали — то ползём под шапку страйков 66 000 — 69 000).

Ровняем дельту автоматическим дельта-хеджером по модельной улыбке. И ровняем гамму вручную.

Вот этот второй пункт не совсем понятен.

Например, набрал позицию. Цена пошла вниз (и волатильность просела).

Правильным ли было докупить волатильность на страйках 63-64 и допродать на страйках 66-67?

Это я просто его вызвал так)

Я ещё не очень хорошо владею функциями сайта Smart-Lab (но активно учусь).

Порекомендуйте, что можно почитать / посмотреть про данный вид опционной торговли, пожалуйста (не самый базу, а чуть поглубже).

А вот что делать с набранной позицией по времени при изменении цены б/а в сторону купленной/проданной волатильности? Как реагировать на рост/падение текущей волатильности? Где бы вот про это почитать / посмотреть поподробнее?

Используете опционы?

А я, когда торговал опционы, действовал просто настолько, что стыдно рассказывать.

Только зарегистрированные и авторизованные пользователи могут оставлять ответы.

Залогиниться

Зарегистрироваться