Бюджет Байдена в размере 6,9 триллиона долларов включает финансирование «гендерного равенства» в зарубежных странах, «обучение неявной предвзятости» в здравоохранении и 400 миллионов долларов, чтобы помочь LGBTQ-африканцам получить доступ к Интернету.

freebeacon.com/latest-news/here-are-seven-woke-spending-proposals-in-bidens-budget/

понимашь, Михалыч...

«Расходы в этом бюджете чрезмерны», — заявила президент комитета Майя Макгинеас. «Расходы в следующем году на уровне 6,9 триллиона долларов будут выше, чем в любой другой период во время пандемии, и примерно на 2,5 триллиона долларов превысят допандемический уровень, что означает рост на 55 процентов».

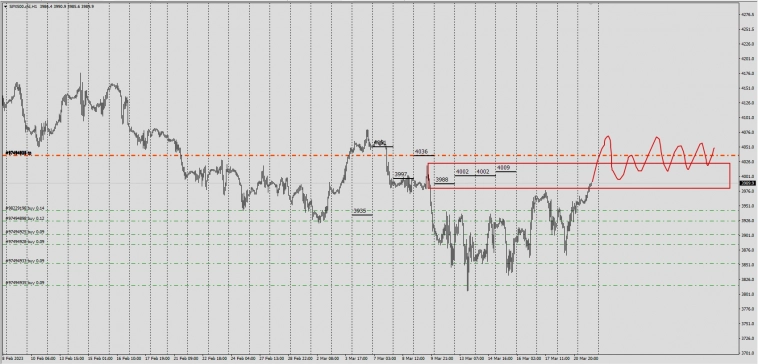

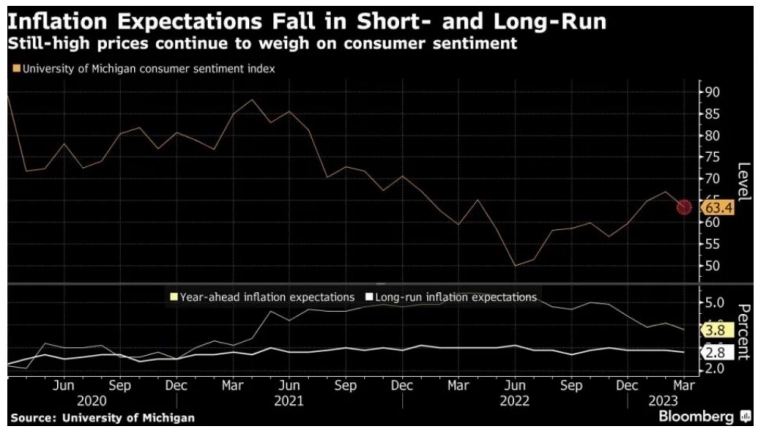

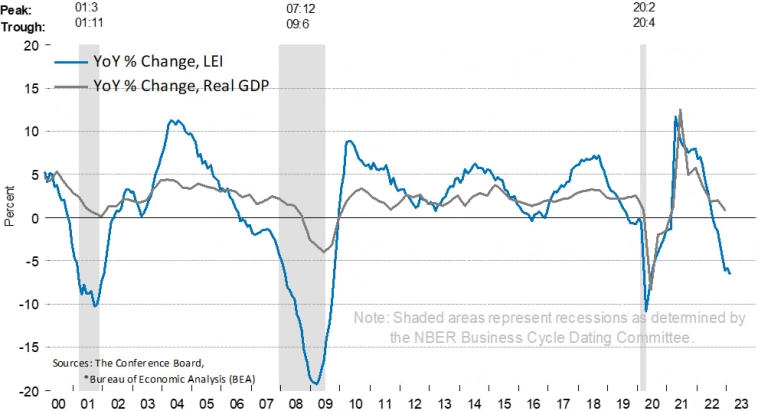

можно смело рисовать на рост инфляции

Поэтому не стоит удивляться, если ФРС снова вернется к росту ставок в ближайшее время

… а частье было так близкоTRANSLATE with x/> /> English

| Arabic | Hebrew | Polish |

| Bulgarian | Hindi | Portuguese |

| Catalan | Hmong Daw | <a onclick=«return LanguageMenu. |

Авто-репост. Читать в блоге >>>