Авто-репост. Читать в блоге >>>

«Дональд Трамп будет арестован во вторник и проинформирован о том, что ему предъявлено обвинение в 34 уголовных преступлениях за фальсификацию деловой документации, по словам источника, который был проинформирован о процедурах предъявления обвинений бывшему президенту.

Затем будет подготовлен отчет об аресте полицией Нью-Йорка с кратким изложением обвинений против Трампа, который будет передан в судебную систему, прежде чем его отведут в зал суда для официального предъявления обвинений, ни одно из которых не является правонарушением.»

Yahoo: прокурор Брэгг переквалифицировал все 34 пункта обвинения против Трампа в уголовныеБрэгг переквалифицировал все пункты обвинения против Трампа в уголовные.

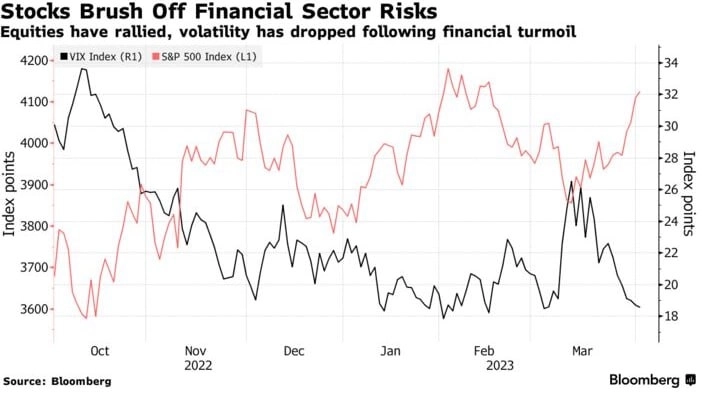

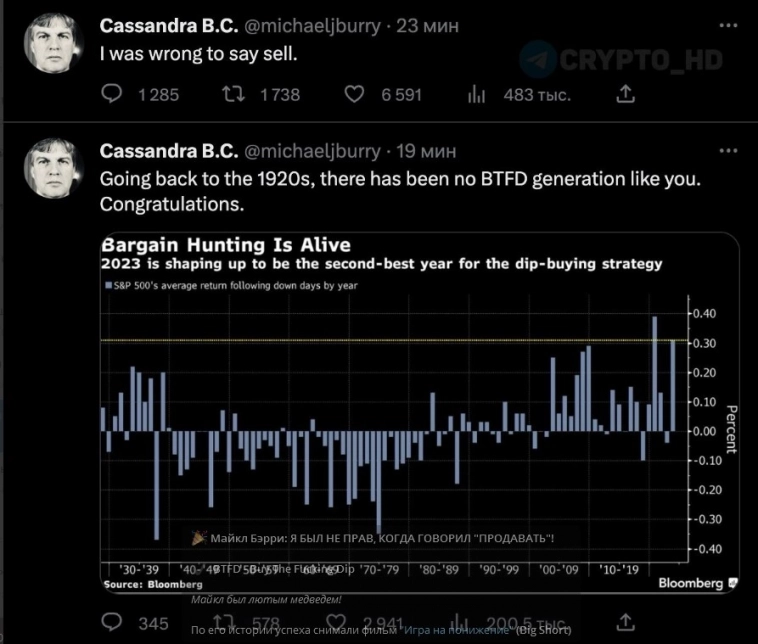

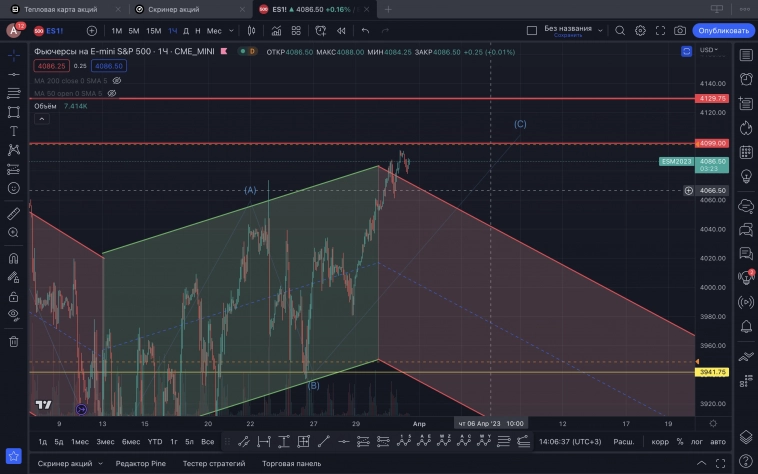

По его мнению, приток капитала в акции за последние несколько недель «не имеет большого смысла» и был в значительной степени обусловлен системными инвесторами, коротким сжатием и снижением индекса волатильности CBOE, или VIX.

Падение VIX ниже 20, уровня, связанного с менее напряженными периодами, предполагает, что инвесторы считают, что банковский кризис сдержится в ближайшем будущем. Однако Коланович характеризует нынешний рыночный фон как «затишье перед бурей».

Коланович, один из самых больших оптимистов Уолл-стрит, который не смог предугадать большую часть рыночных распродаж в прошлом году. Но с тех пор он изменил свое мнение, сократив в портфеле долю акций в середине декабря, январе и марте из-за слабых экономических перспектив в этом году.

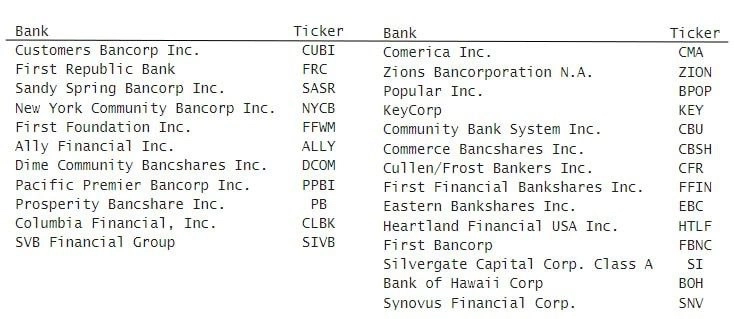

В первом квартале спекулянты, открывавшие короткие позиции по акциям американских региональных банков, заработали на трех из них свыше $2 млрд, пишет Bloomberg со ссылкой на данные S3 Partners. Эти цифры являются разницей между стоимостью бумаг, занятых для продажи без покрытия, и стоимостью возвращенных бумаг.

Первые три места в списке топ-10 акций, принесших медведям наибольшую прибыль в первом квартале, занимают бумаги американских банков: SVB Financial Group, First Republic Bank и Signature Bank.

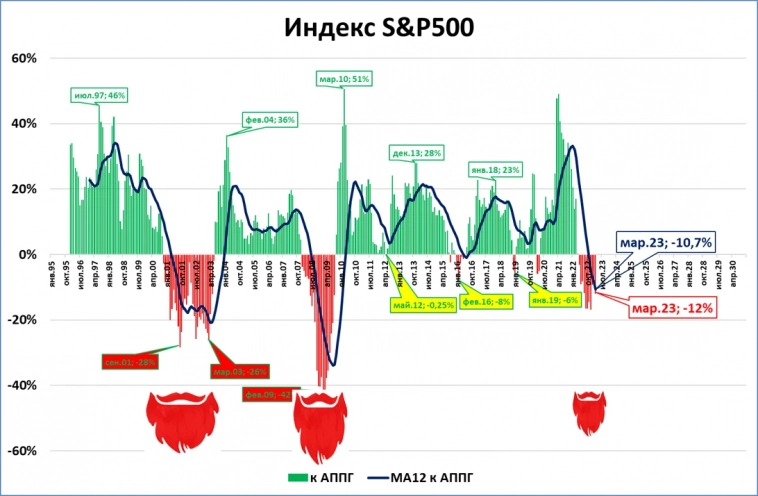

Неудивительно, что на этом фоне отношение индекса производителей полупроводников (Philadelphia Semiconductor Index, SOX) к индексу региональных банков (KBW Regional Bank Index) показало наиболее масштабный с 2001 года 10-дневный рост в 28%, вернувшись в область рекордных значений (см. график ниже).

Напомним, что проблемы в банковском секторе сначала США, а потом и Европы начались с коллапса SVB

По итогам прошедшей торговой недели индекс доллара показал снижение еще на 0,47% против снижения на 2,4% за четыре предыдущие недели. Курс американской валюты закрыл март месяц возле отметки 102,5 п. – это близко к ценовым минимумам начала февраля. За месяц индекс доллара потерял в цене 2,42%.

Тема ослабления позиций доллара за последние дни связана со снижением опасений инвесторов относительно дальнейших проблем в банковском секторе США – это ослабляет спрос на защитные активы, в том числе и доллар. Американская валюта на прошлой и этой неделе демонстрировала слабость на фоне растущей уверенности в том, что ФРС, возможно, придется ослабить борьбу с инфляцией и приостановить повышение ставок. Инвесторы стали меньше опасаться банковского кризиса в США после того, как при посредничестве правительства произошло поглощение рухнувшего Silicon Valley Bank банком First Citizens BancShares.

Внимание переключилось на обсуждение возможных шагов со стороны ФРС, которые будут предприняты на следующем заседании в мае. Так, по данным инструмента CME FedWatch, рынки оценивают с вероятностью 60%, что ФРС оставит процентные ставки неизменными, при этом инвесторы ожидают снижения ставок к концу года (что, по словам Пауэлла, не является базовым сценарием ФРС).

вод бы сегодня так же