Добрый день!

Серебро потихоньку подбирается к уровню сопротивления 24.75, от которого растут потенциальные риски отскока котировок вниз, в сторону горизонтали 22.40. При подходе к указанному сопротивлению стоит понаблюдать за формированием свечных сигналов, которые и укажут дальнейшее направление металла:

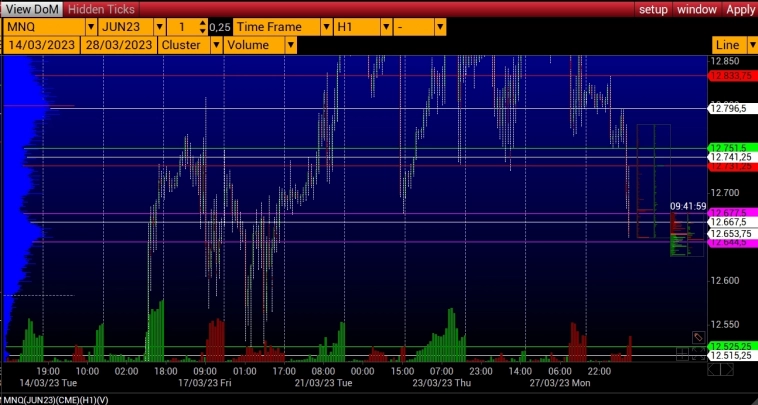

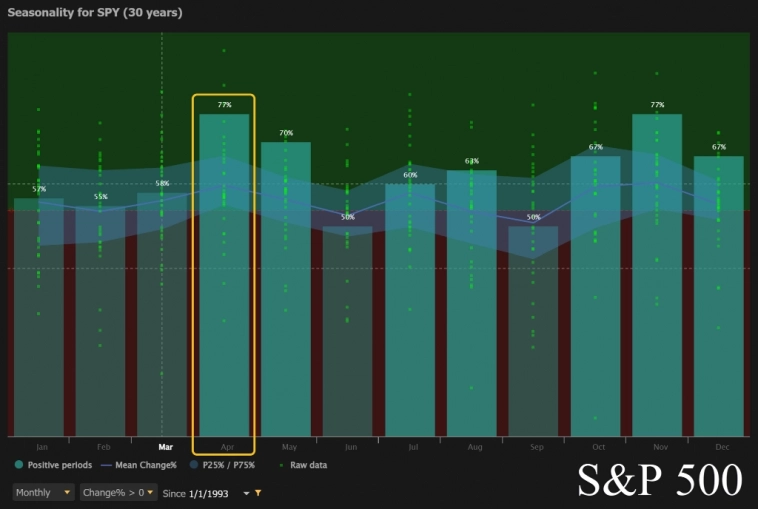

Индекс S&P500 подходит к интересному горизонтальному уровню 4070, который цена неоднократно «видела» и тестировала. Базовый сценарий для нашего случая – вероятность отскока котировок вниз, но стоит учесть, что возможен пробой горизонтали, поэтому наблюдаем за формированием свечных сигналов на нашей горизонтали:

Авто-репост. Читать в блоге >>>