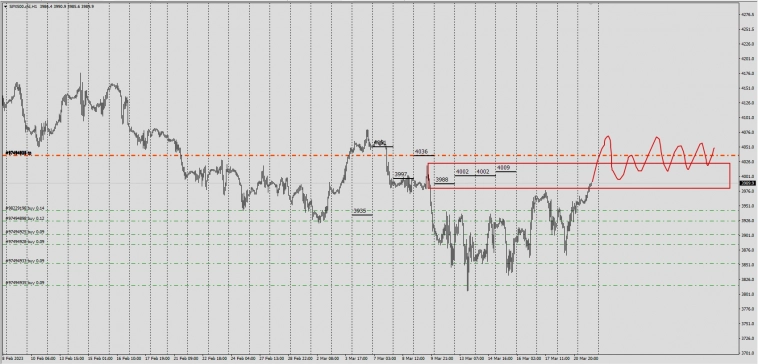

S&P500 фьючерс | SPX

-

Про пузырь.

Про пузырь.Bank of America прогнозирует следующий пузырь и говорит, что инвесторам следует продавать акции, а не покупать их после последнего повышения ставок.

Возник еще один пузырь из-за кризиса в банковском секторе, который уже обрушил три региональных банка США.

Аналитики Bank of America во главе с Майклом Хартнеттом говорят, что фонды являются новым популярным активом.

Они отмечают, что активы под управлением сейчас превышают более 5 трлн. долларов, после увеличения на 300 миллиардов долларов только за последние четыре недели. Они также подсчитали самый большой еженедельный приток денежных средств с марта 2020 года, самый большой шестинедельный приток в казначейские облигации за всю историю и самый большой еженедельный отток из облигаций с октября 2022 года.

Последний раз фонды так росли в 2008 и 2020 годах — Федеральная резервная система снижала процентные ставки. Хартнетт говорит: «Когда центральные банки начинают паниковать, рынки перестают паниковать», и он отметил, что увеличение ставок ФРС исторически происходило на минимумах фондового рынка.

Авто-репост. Читать в блоге >>> Экономика движется в "бермудский треугольник" рисков, который приведет к кризису, сравнимому с 2008 годом, говорит экономист "Dr. Doom" Нуриэль Рубини

Экономика движется в "бермудский треугольник" рисков, который приведет к кризису, сравнимому с 2008 годом, говорит экономист "Dr. Doom" Нуриэль РубиниПо мнению экономиста Нуриэля Рубини, экономика движется в «бермудском треугольнике», и рынкам следует готовиться к кризису, который может соперничать с кризисом 2008 года.

В недавнем интервью в подкасте McKinsey Global Institute «Forward Thinking» ведущий экономист предупредил, что экономике грозит еще один финансовый кризис, поскольку центральные банкиры продолжают ужесточать денежно-кредитную политику.

На этой неделе чиновники ФРС повысили процентные ставки еще на 25 базисных пунктов, а за последний год они повысили ставки на 475 базисных пунктов, чтобы сдержать инфляцию. Это один из самых агрессивных циклов ужесточения ФРС в истории, который может подвергнуть экономику трем различным видам стресса, предупреждает Рубини.

Во-первых, высокие процентные ставки могут легко привести экономику к рецессии, говорят эксперты, что снизит доходы домохозяйств и корпораций.

Во-вторых, высокие процентные ставки означают, что компании борются с более высокой стоимостью заимствований и снижением ликвидности, что негативно сказывается на ценах активов.

Авто-репост. Читать в блоге >>>

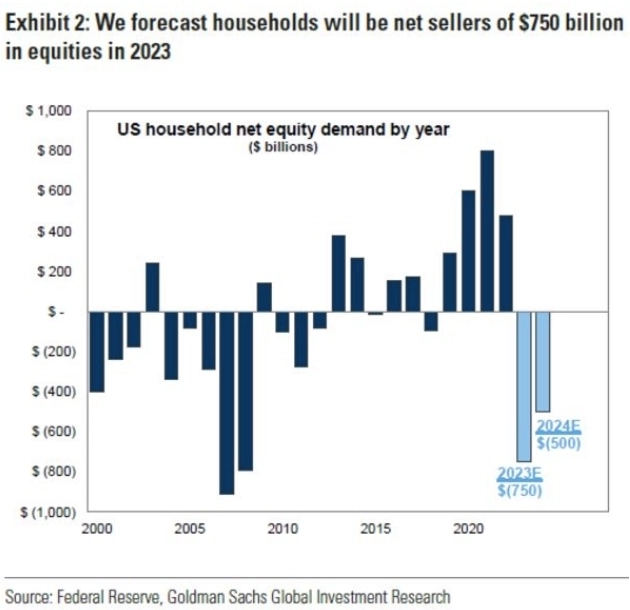

Американские домохозяйства могут продать акции на 750 миллиардов долларов — Goldman Sachs

Американские домохозяйства могут продать акции на 750 миллиардов долларов — Goldman Sachs

По словам стратегов Goldman Sachs Group Inc., в этом году американские домохозяйства продадут акции на сумму 750 миллиардов долларов, что станет первой чистой продажей с 2018 года благодаря более высокой доходности облигаций и снижению сбережений.

Отмечая конец многолетней веры в TINA — что альтернативы акциям нет — домохозяйства вместо этого будут увеличивать вложения в кредитные инструменты и активы денежного рынка, пишет в записке команда под руководством Кормака Коннерса.

Домохозяйства США были ключевыми покупателями акций в эпоху сверхмягкой денежно-кредитной политики, наблюдаемой после мирового финансового кризиса. Эта тенденция «значительно замедлилась» в прошлом году, когда Федеральная резервная система начала ужесточать политику, хотя домохозяйствам по-прежнему принадлежало 38% всего фондового рынка США, сказал Коннерс со ссылкой на данные ФРС.

В этом году инвесторы сделали ставку на более высокие процентные ставки в США, поскольку ФРС пытается обуздать растущую инфляцию, повышая доходность облигаций и подпитывая волатильность на фондовом рынке.

Авто-репост. Читать в блоге >>> Число заявок на пособие по безработице в США за неделю неожиданно снизилось — до 191 тысяч

Число заявок на пособие по безработице в США за неделю неожиданно снизилось — до 191 тысячЧисло первичных заявок на пособие по безработице в США за неделю, завершившуюся 18 марта, сократилось на 1 тысячу с показателя предыдущей недели, до 191 тысячи, сообщило министерство труда страны.

Аналитики, опрошенные порталом Trading Economics, напротив, ожидали роста показателя до 193 тысяч заявок.

Среднее число первичных заявок за прошедшие четыре недели снизилось на 0,25 тысячи, до 196,25 тысячи, с уровня предшествовавшей недели в 196,5 тысячи.

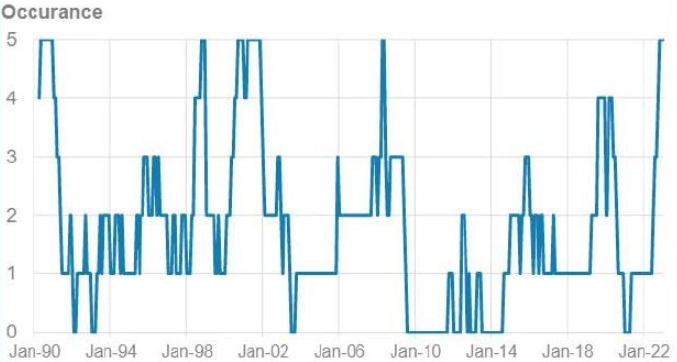

Авто-репост. Читать в блоге >>> Стратеги Morgan Stanley обнаружили пять макроэкономических факторов, которые крайне редко наблюдаются одновременно — Morgan Stanley

Стратеги Morgan Stanley обнаружили пять макроэкономических факторов, которые крайне редко наблюдаются одновременно — Morgan Stanley

В последние месяцы инвесторы и аналитики активно спорили между собой о том, означает ли инверсия кривой доходности гособлигаций США, которая исторически предвещала рецессии, неминуемость ее прихода и в этот раз. Похоже, что руководитель аналитического департамента Morgan Stanley Кэти Хабари нашла довольно однозначный ответ на этот вопрос.В своем последнем отчете «Графики, которые привлекли мое внимание», она пишет о том, что команда стратегов ее банка обнаружила пять макроэкономических факторов, которые крайне редко наблюдаются одновременно. Зато, когда это происходит, — в последний раз в 2007 году, т. е. накануне мирового финансового кризиса, — надо ждать беды.

Пять этих факторов таковы:

- ожидания по прибыли компаний из S&P 500 ниже, чем три месяца назад;

- кривая доходностей трежерис инвертирована (или была инвертирована в последние 12 месяцев);

- уровень безработицы в США ниже среднего;

Авто-репост. Читать в блоге >>> Технический анализ индекса S&P 500. Волны Эллиотта. 22.03.23

Технический анализ индекса S&P 500. Волны Эллиотта. 22.03.23Новый выпуск с анализом индекса S&P 500. Для тех, кто смотрел прошлый выпуск, мы движемся в базовом сценарии, весь прошлый анализ остаётся актуальным. В своём телеграм канале писал, что выхожу из S&P 500 во время речи Пауэлла. В итоге мы установили iii-ю подволну, и сейчас уже резко откатываемся в iv-ой. Анализ дальнейшего движения индекса, а также рекомендации по входу в лонг изложены в видео.

Telegram-канал: https://t.me/simplewaves_trading

Авто-репост. Читать в блоге >>> Последний поход SP500 вниз

Последний поход SP500 вниз

Даже по Элиоту плоскость скоро закончится, ну и вы сами видите что реакция на повышение ставки уже ничтожна. До 2000 по сиплому мы не будем никогда. Щитаю что тут последняя консолидация и как говорил Воррен Баффет — тупо вверх и навсегда. Привет.

Авто-репост. Читать в блоге >>> ФРС ухудшила прогноз роста ВВП США и повысила оценку инфляции в 2023г

ФРС ухудшила прогноз роста ВВП США и повысила оценку инфляции в 2023гФедеральная резервная система (ФРС) незначительно ухудшила прогноз роста ВВП США в 2023 году, повысив оценку ожидаемых темпов роста потребительских цен.Теперь ожидается, что по итогам текущего года экономика страны увеличится на 0,4%, а не на 0,5%, как предполагалось в декабре, сообщается в пресс-релизе Федрезерва. В 2024 году прогнозируется подъем ВВП на 1,2% против прежде ожидавшихся 1,6%.

Между тем оценка экономического роста в 2025 году улучшена до 1,9% с 1,8%.

tass.ru/ekonomika/17343991

Авто-репост. Читать в блоге >>> Процесс возврата инфляции к 2% будет долгим, у банков есть доступ к достаточной ликвидности - Джером Пауэлл

Процесс возврата инфляции к 2% будет долгим, у банков есть доступ к достаточной ликвидности - Джером Пауэлл

Джером Пауэлл сделал ряд заявлений:

— Небольшое число банков столкнулось с серьезными проблемами, ФРС и другие регуляторы приняли решительные меры

— Сбережения вкладчиков в безопасности, у банков есть доступ к достаточной ликвидности

— Процесс возврата инфляции к целевым 2% будет долгим и неровным

— Пока рано оценивать, как ставки должны реагировать на банковский кризис

Интерфакс

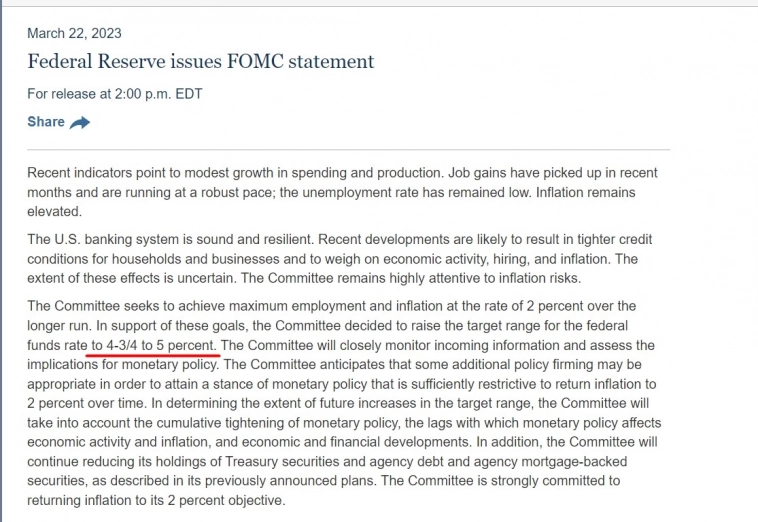

Авто-репост. Читать в блоге >>> ФРС США повысил ключевую ставку на 0,25 п.п. до 4,75-5%

ФРС США повысил ключевую ставку на 0,25 п.п. до 4,75-5%

ФРС США повысил ключевую ставку на 0,25 п.п. до 4,75-5%.

Комитет стремится достичь максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе. В поддержку этих целей Комитет принял решение повысить целевой диапазон ставки по федеральным фондам до 4,75-5%. Комитет будет внимательно отслеживать поступающую информацию и оценивать последствия для денежно-кредитной политики. Комитет ожидает, что некоторое дополнительное ужесточение денежно-кредитной политики может оказаться целесообразным для достижения такой позиции денежно-кредитной политики, которая была бы достаточно ограничительной, чтобы со временем вернуть инфляцию к 2 процентам.www.federalreserve.gov/newsevents/pressreleases/monetary20230322a.htm

Авто-репост. Читать в блоге >>> Суммарная потеря стоимости активов американских банков...

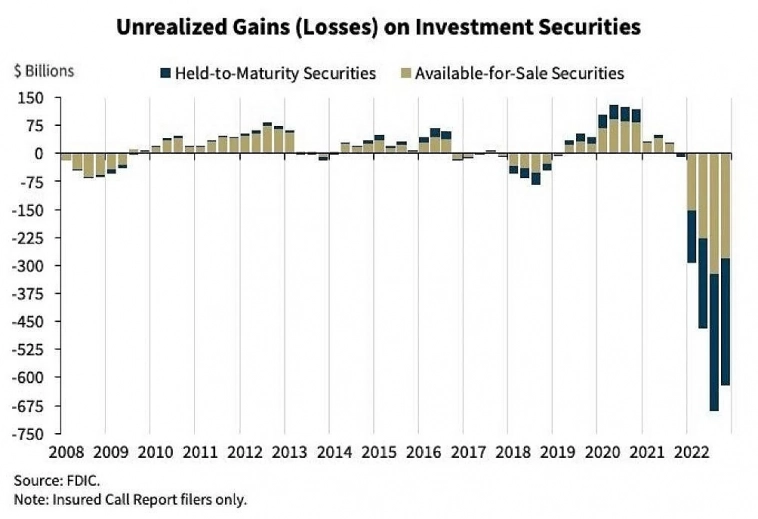

Суммарная потеря стоимости активов американских банков...

Суммарная потеря стоимости активов американских банков уже превышает $600 млрд. Это значительно больше, чем во время кризиса 2008 года.

Авто-репост. Читать в блоге >>> Региональные банки США

Региональные банки США

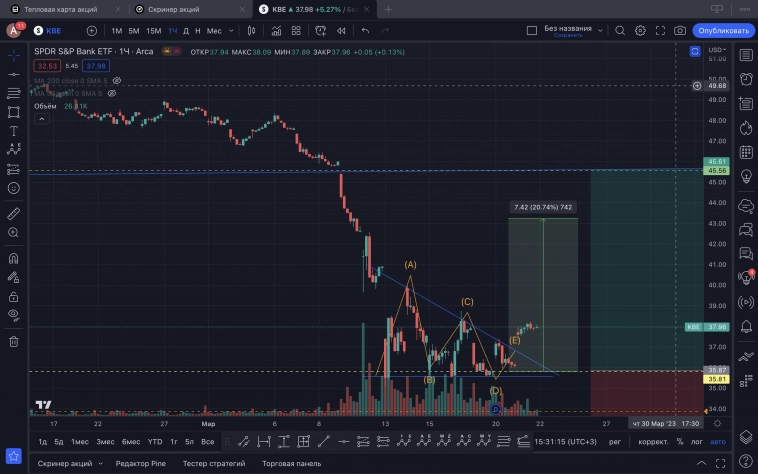

Добрый день, идея для критики.

ФРС предоставила банкам ликвидность в виде некой новой программы QE. Облигации выкупаются по номиналу, а не рыночной стоимостью, поэтому проблемы с ликвидностью быть не должно. В момент должны увидеть рост. Возможно идея покупки региональных банков США сейчас актуальна.

Что скажете?

Авто-репост. Читать в блоге >>> Одиннадцатая неделя 2023: напряжение растёт. Инфографика. Обзор новостей

Одиннадцатая неделя 2023: напряжение растёт. Инфографика. Обзор новостейФинансовая нестабильность: будет ли коллапс?

Главной темой недели стал небывалый финансовый обвал, казалось бы, преуспевающих банков. После нескольких банкротств в США бахнуло там, где не ждали: вниз полетел швейцарский Credit Suisse, поглощение которого уже состоялось.

Второй по величине швейцарский банк вылетел в трубу на почти безоблачном финансовом фоне – это необычайная редкость даже для нашего неспокойного времени.

Впрочем, не раз уже упомянутая высокая инфляция и потеря нейтрального политического статуса сделало эту страну не такой привлекательной для инвестиций.

Особо любопытен тот факт, что для поглощения проблемного банка Швейцарии пришлось принимать экстренные меры, не дожидаясь согласования с акционерами и открытия биржевых торгов. Эти меры подчёркивают глубину финансовых проблем как самой Швейцарии, так и, возможно, всего мира.

На фоне разброда и шатания в американских кредитных учреждениях, ФРС заявило, что предоставит краткосрочные кредиты всем организациям, пострадавшим от крахов банков.

Авто-репост. Читать в блоге >>> Некрупные банки будут более осторожны в кредитовании, что стимулирует замедление экономики — Goldman Sahcs

Некрупные банки будут более осторожны в кредитовании, что стимулирует замедление экономики — Goldman SahcsКрах SVB Financial Group и Credit Suisse, скорее всего, побудит регуляторов более тщательно проверять мелкие банки, что потенциально ограничит практику кредитования, считает главный операционный директор Goldman Sachs Group Джон Уолдрон.

Банковская система сегодня значительно более устойчива, чем в прошлом, учитывая большую ликвидность и лучшую капитализацию финансовых компаний, но недавние проблемы, вероятно, приведут к ужесточению правил и более высоким требованиям к капиталу для небольших банков, которые играют «важную роль в доставке кредитов экономике», — сказал Уолдрон в интервью Handelsblatt.

Миллиарды долларов капитализации испарились из десятков американских и европейских банков с 6 марта, когда произошел крах Silicon Valley Bank и экстренное поглощение Credit Suisse банком UBS при посредничестве правительства. Сделка была заключена после того, как Credit Suisse не смог восстановить доверие инвесторов и клиентов после серии скандалов и убытков, которые привели к снижению кредитного рейтинга и росту стоимости финансирования.

Авто-репост. Читать в блоге >>> God bless сука America

God bless сука America

Бюджет Байдена в размере 6,9 триллиона долларов включает финансирование «гендерного равенства» в зарубежных странах, «обучение неявной предвзятости» в здравоохранении и 400 миллионов долларов, чтобы помочь LGBTQ-африканцам получить доступ к Интернету.

freebeacon.com/latest-news/here-are-seven-woke-spending-proposals-in-bidens-budget/

понимашь, Михалыч...

«Расходы в этом бюджете чрезмерны», — заявила президент комитета Майя Макгинеас. «Расходы в следующем году на уровне 6,9 триллиона долларов будут выше, чем в любой другой период во время пандемии, и примерно на 2,5 триллиона долларов превысят допандемический уровень, что означает рост на 55 процентов».

можно смело рисовать на рост инфляции

Поэтому не стоит удивляться, если ФРС снова вернется к росту ставок в ближайшее время

… а частье было так близкоTRANSLATE with x/> /> EnglishArabic Hebrew Polish Bulgarian Hindi Portuguese Catalan Hmong Daw <a onclick=«return LanguageMenu.

Авто-репост. Читать в блоге >>> Купил просевшие американские банки

Купил просевшие американские банки

Набрал в портфель всю линейку банков США, у которых обвалилась капитализация.

Это: Charles Schwab, First Republic Bank, Western Alliance, PacWest, Zions Bancorp, Regions Financial.

Надеюсь, ФРС в них зальет капитал и спасет от краха.

На небольшую долю портфеля, конечно, ибо риски.

Через месяц оценю результат)

t.me/mosstart

Авто-репост. Читать в блоге >>> Стратегия по акциям США. Societe Generale

Стратегия по акциям США. Societe GeneraleПеревод документа от Societe Generale.

Оригинал этого документа и многое другое в моём телеграмм-канале

https://t.me/holyfinance

Краткий обзор содержания документа:

_____________________

Ясный взгляд на возобновление векового бычьего рынка акций США. Первое, что мы хотели бы отметить, это то, что семь из последних восьми циклов повышения ставок ФРС вызвали экономический спад, и американские акции не опускаются до дна, пока не начнется рецессия. Наш базовый сценарий остается неизменным, а именно, мы ожидаем, что рецессия в США начнется в 1П24 и что умеренная рецессия станет катализатором возобновления векового бычьего рынка акций США. Мы также ожидаем, что американские акции останутся в пределах диапазона, несмотря на недавний региональный банковский кризис в США.

2023 год. Мы ожидаем, что индекс S&P 500 будет ограничен диапазоном, но мы видим огромные возможности в темах, которые мы подробно рассмотрим ниже. Мы видим, что индекс торгуется между 3500 (новые минимумы, снижение EPS) и 4200 (пик). Мы ожидаем отрицательного роста прибыли на акцию в течение трех кварталов, при этом 3 квартал станет самой низкой точкой года. Однако спады, вызванные инфляцией, не приводят к значительному падению EPS, поэтому мы ожидаем роста EPS примерно на 0% в 2023 году

Авто-репост. Читать в блоге >>>

Еженедельный комментарий. BlackRock

Еженедельный комментарий. BlackRockПеревод статьи от BlackRock.

Оригинал этой статьи и многое другое в моём телеграмм-каналеhttps://t.me/holyfinance

Финансовые трещины показывают: что делать сейчас

______• Появляется все больше финансовых трещин в результате быстрого повышения ставок. Мы сохраняем недостаточный вес акций, понижаем кредитный рейтинг и предпочитаем доход по краткосрочным государственным облигациям.

• Проблемы с банками по обе стороны Атлантики ударили по акциям сектора на прошлой неделе. Доходность краткосрочных облигаций упала на фоне надежд на резкое снижение ставок центральным банком.

• Мы не видим, чтобы центральные банки приходили на помощь снижением ставок, но они используют другие инструменты для обеспечения финансовой стабильности. Федеральная резервная система собирается повысить ставку на этой неделе.

Волнения в банках США и Европы — это последний признак того, что быстрое повышение ставок вызывает финансовые трещины, усиливая наше представление о рецессии. Мы ожидаем, что центральные банки продолжат повышать ставки для борьбы с более высокой инфляцией, а не придут на помощь.

Авто-репост. Читать в блоге >>> пузырь на рынке недвиги в штатах?

пузырь на рынке недвиги в штатах?Каждый день общаюсь с chatgpt и он многое позволяет анализировать очень быстро. Ловлю кайф, гугл подустарел. Например, решил проинспектировать как поживает пузырь на рынке жилья в Америке. Отталкиваемся от того, что пузырь лопнул в 2008 году от необеспеченных кредитов, когда кредит на дом мог получить вообще случайный человек с улицы, который точно не способен был его вернуть. И так диалог.

Пожалуйста, сделайте следующий анализ. Топ-5 городов США с самым большим населением, средняя цена дома в 2008 году до того, как лопнул пузырь на рынке жилья, средний доход семьи в 2008 году, средняя цена дома сейчас и средний доход семьи сейчас.

Топ-5 городов США с самым большим населением по состоянию на 2021 год:

Нью-Йорк, штат Нью-Йорк — Население: 8 336 817 человек.

Средняя цена дома в 2008 году: 548 000 долларов.

Средний доход домохозяйства в 2008 году: 68 319 долларов США.

Средняя цена дома сейчас (2021 г.): 900 000 долларов (+64,96%).

Средний доход семьи сейчас (2021 г.): 85 836 долларов США (+25,61%).

Авто-репост. Читать в блоге >>> Аналитики ждут самого непредсказуемого заседания ФРС с 2003 года

Аналитики ждут самого непредсказуемого заседания ФРС с 2003 года

Федеральная резервная система США проводит мартовское заседание в условиях повышенной неопределенности, поскольку к высокой инфляции и низкой безработице прибавились еще и проблемы в банковской сфере.

Консенсус-прогнозы, составленные Trading Economics и Bloomberg, предусматривают повышение ставки на 25 базисных пунктов на заседании, которое проходит 21-22 марта. Котировки фьючерсов на уровень ставки говорят о том, что трейдеры видят примерно 83%-ную вероятность такого шага.

При этом многие экономисты, включая представителей ведущих банков Уолл-стрит, отозвали прогнозы о повышении ставки и теперь полагают, что Федрезерв в марте возьмет паузу и не станет менять стоимость заимствований.

Авто-репост. Читать в блоге >>> О том, как самый надежный актив в мире становится токсичным и отравляет рынок

О том, как самый надежный актив в мире становится токсичным и отравляет рынокАвтор — приглашенный научный сотрудник Stanford Institute for Economic Policy Research (Stanford University), портфельный менеджер BlackRock (UK), колумнист WallStreet Window, Mises Institute, Eurasia Review

Проблемы в финансовой системе нарастают, и остаться в стороне не получится никому. Активы, которые мы считали безрисковыми и «базовыми» благодаря политике легких денег и константного стимулирования потребления через рост госрасходов, превратились в токсичную отраву, которая начинает свое распространение в финансовой системе.

Растущая инфляция обесценивает доходности, в первую очередь, короткого «левого» края кривой доходности государственных долговых обязательств, поскольку номинальная доходность на коротком крае меньше. Неизбежное монетарное ужесточение делает разницу между стоимостью кредита и доходностью всех долгов минимальной. В силу этих двух факторов начинается распродажа на рынке долга — цена падает, доходность растет. Это усугубляется торможением QE – выкупа гос. облигаций ФЕДом — и началом QT, то есть продажи облигаций с баланса ФЕДа, что означает увеличение предложения облигаций на рынке — они становятся более дешевыми.

Авто-репост. Читать в блоге >>> США банковский кризис - не застрахованные депозиты

США банковский кризис - не застрахованные депозитыНезастрахованные депозиты в банке:

1. BNY Mellon, $BK: 97%

2. SVB, $SIVB: 94%

3. Стейт-стрит, $STT: 91%

4. Подпись, $SBNY: 90%

5. Northern Trust, $NTRS: 83%

6. Citigroup, $C: 77%

7. HSBC Holdings, $HSBA: 73%

8. First Republic Bank, $FRC: 68%

9. East West Bancorp, $EWBC: 66%

10. Америка, $CMA: 63%

В настоящее время незастрахованные депозиты в США составляют в общей сложности 8 триллионов долларов.

Примерно 40% всех депозитов не застрахованы.

Неделька не будет томной...

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)