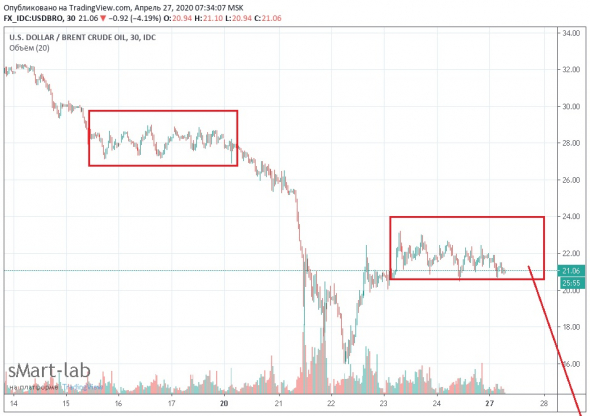

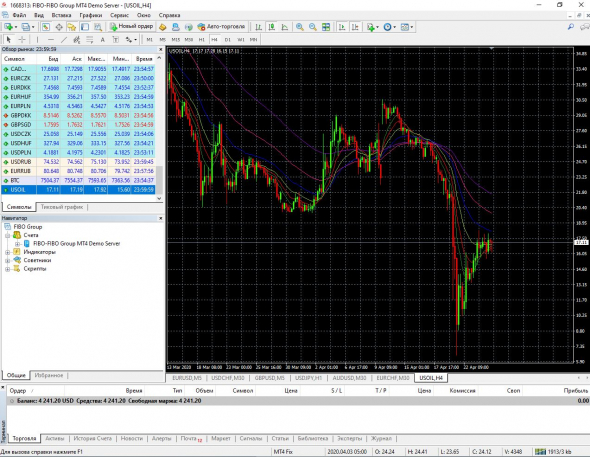

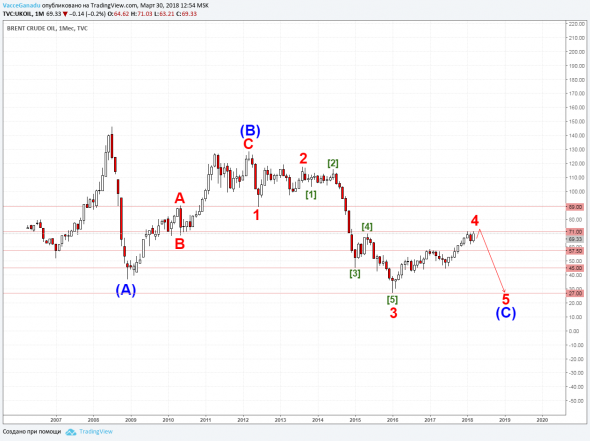

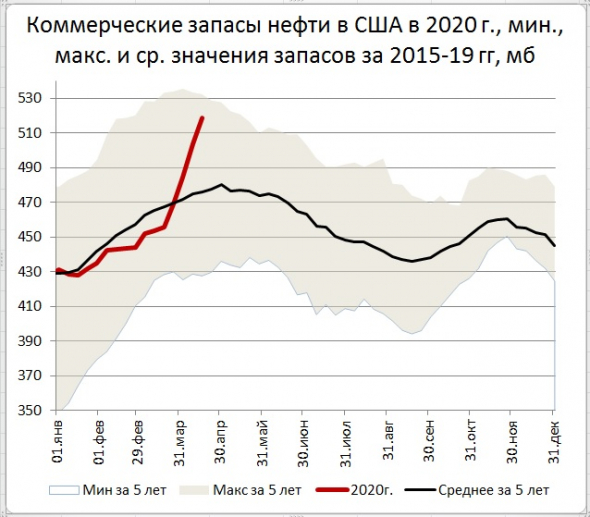

Прошедшая неделя была полна потрясений. В начале текущей недели на рынке случилась аномалия – цены майского фьючерсного контракта на американскую нефть марки WTI ушли в минус. Главной причиной случившего беспрецедентного события является выросшая весной сильная дестабилизация баланса спроса и предложения. Из-за бушующей пандемии коронавируса потребление нефти в мире резко снизилось. По разным оценкам снижение потребления нефти в апреле доходит до 40 Мб/д. В результате растут ее запасы, и емкости имеющихся нефтехранилищ приближаются к заполнению.

Особенно критичной стала ситуация с майским поставочным фьючерсом на американскую нефть WTI. В начале прошедшей недели накануне даты исполнения контракта цены по нему стали активно скользить вниз. А ведь еще в начале месяца многие покупатели воспользовались моментом для покупок указанных контрактов по баснословно низким ценам. В том числе розничные инвесторы делали это с помощью крупнейшего Американского нефтяного фонда (ETF United States Oil Fund — USO). На разных этапах в фонде USO находилось около четверти всех майских и июньских контрактов на нефть WTI. Но майский фьючерсный контракт истекал 21 апреля и владельцы майского контракта должны были в мае забрать нефть из хранилища. А с этим наметились значительные проблемы – помним, что спрос на нефть существенно отстает от предложения. Значит, покупателей нефти в мае может не найтись, а за просроченное хранение нефти придется платить значительные средства. Чтобы не иметь дело с поставками нефти USO в апреле проводил перекладку из ближайших — майских контрактов в более дальние июньские и июльские контракты WTI. Поскольку USO продавал майские фьючерсы, то цены на него активно ползли вниз.

Авто-репост. Читать в блоге >>>