Сегодня внимание участников рынка будет направлено на заседание ФРС.

ФРС огласит решение в 22.00мск, пресс-конференция Пауэлла начнется в 22.30мск.

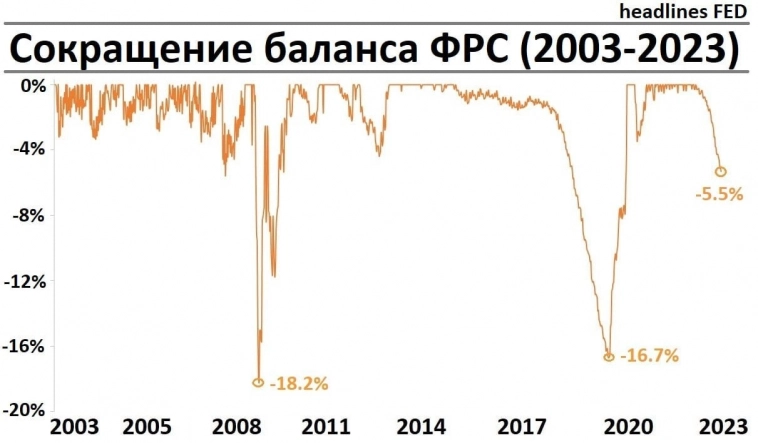

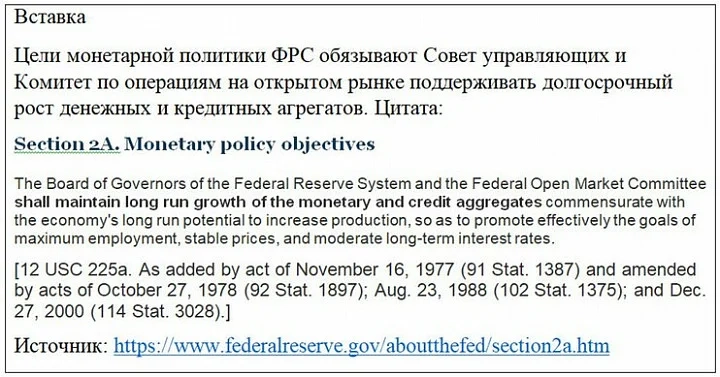

Ставка ФРС с максимальной вероятностью будет повышена на 0,25%, главным для реакции рынков станет указание по ставкам в сопроводительном заявлении.

Широко ожидается, что ФРС оставит без изменений формулировку о том, что «ФРС считает целесообразным продолжение повышения ставок», т.к. любые изменения логичны на заседании с новыми прогнозами, т.е. не ранее марта.

Но если в формулировку будут внесены изменения в стиле «ФРС на предстоящих заседаниях переоценит необходимость повышения ставки», то рынки захлестнет волна аппетита к риску на фоне падения доллара.

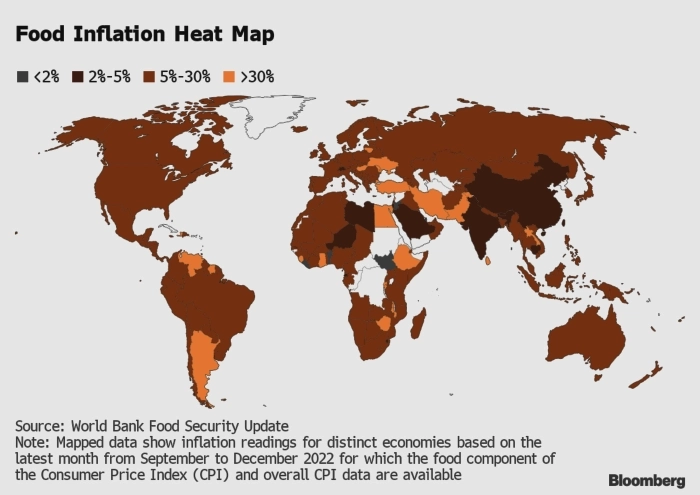

Также следует обратить внимание на оценку инфляции, логично ожидать смягчение формулировки о признании снижения инфляции, что станет первым шагом к объявлению паузы в цикле повышения ставок ФРС на предстоящих заседаниях.

Авто-репост. Читать в блоге >>>