ФРС США

-

ФРС может и поднять таргет по инфляции с 2% (например, 3%).

ФРС может и поднять таргет по инфляции с 2% (например, 3%).

www.bloomberg.com/news/articles/2022-12-14/bill-ackman-says-fed-s-2-inflation-target-no-longer-credible

Перевожу на русский статью Блумберг от 14 12 2022г.

(реакция Била Акмана на речь Паухлла 14 12 2022).

Билл Акман заявил, что цель ФРС по инфляции в 2% «больше не заслуживает доверия».

Билл Акман считает, что целевой показатель инфляции Федеральной резервной системы в 2% «больше не заслуживает доверия» после того, как председатель ФРС Джером Пауэлл повторил, что повышение ставок будет продолжаться до тех пор, пока инфляция не достигнет 2%. Основатель Pershing Square Capital Management добавил, что целевая инфляция на уровне около 3% была бы лучшей стратегией для долгосрочного роста.

«Бизнесу нужна ценовая стабильность, но он может процветать в мире со стабильной инфляцией на уровне 3%», — написал он в ветке Twitter.

С уваженикм,

Олег.

Авто-репост. Читать в блоге >>> Выступление Пауэлла: Главное

Выступление Пауэлла: Главное

👉 Полное влияние ужесточения еще предстоит ощутить

👉 Мы ожидаем, что дальнейшие повышения ставки будут необходимы, чтобы стать достаточно ограничительными.

👉 Экономика США значительно замедлилась с прошлого года. Более высокие процентные ставки сказываются на инвестициях в основной капитал.

👉 Рынок труда остаётся жёстким. Хотя количество вакансий сократилось по сравнению с началом года, рынок остается несбалансированным. Активность на рынке жилья значительно ослабла.

👉 Пока что месячный уровень инфляции замедлялся в октябре и ноябре. Но инфляционные риски по-прежнему смещены в сторону повышения.

👉 Финансовые условия колеблются в краткосрочной перспективе, но важно, чтобы со временем они отражали сдержанность политики.

👉 Наши прогнозы — это не план, в экономике нет уверенности

👉 ФРС принимает решительные меры для сдерживания спроса. Наши решения будут основываться на совокупности поступающих данных.

Авто-репост. Читать в блоге >>> Вводная на ФРС

Вводная на ФРСОбщая ситуация

Хайп рождественского ралли подходит к концу, осталось максимум полторы недели активной торговли, при этом консервативные инвесторы начнут фиксировать прибыль после заседаний ЕЦБ и ВоЕ в четверг.

Многие финансовые инструменты находятся под ключевыми сопротивлениями/над ключевыми поддержками и если Пауэлл сегодня не принесет рождественские подарки в виде готовности к голубиному развороту ФРС, то фиксирование прибыли может начаться немедленно.

Решение ФРС является самым важным для всех рынков, заседания ЕЦБ и ВоЕ завтра это подтанцовка.

Многие банки ждут ястребиный ЕЦБ, ибо он начал повышать ставки последним, а инфляция в Еврозоне выражается по-прежнему в двузначных числах, но ЕЦБ готов стать на паузу при первом удобном случае и если ФРС будет более голубиным, то логично ожидать аналогии от ЕЦБ.

ВоЕ уже изменил риторику на голубиную на прошлом заседании, жесткая фискальная политика правительства Британии отменила необходимость сильного ужесточения политики ВоЕ, в связи с чем ожидать рост фунта на решении ВоЕ проблематично.

Авто-репост. Читать в блоге >>>

Конференция на заседании ФРС

Конференция на заседании ФРС

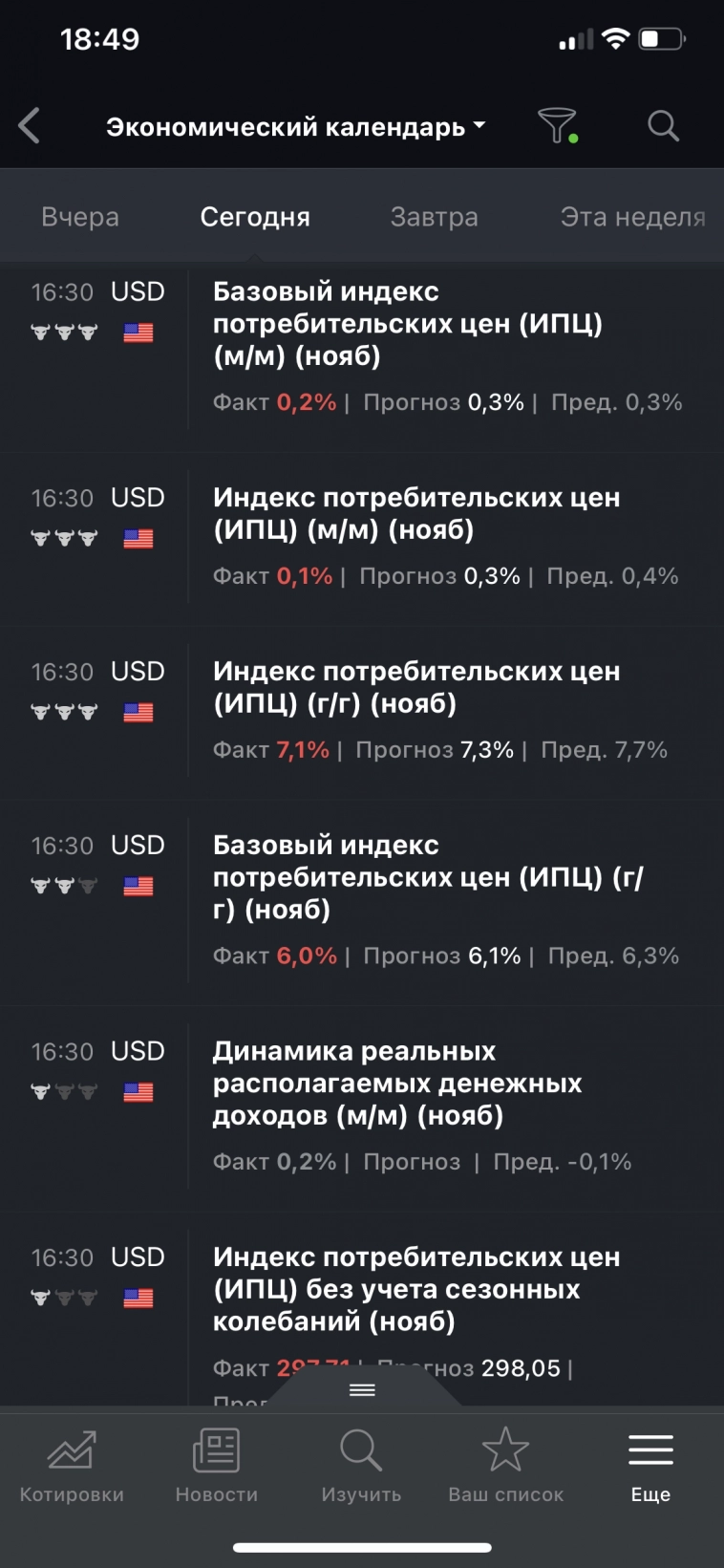

Инфляция потребительских цен США за ноябрь упала ниже ожиданий, что привело к росту аппетита к риску на фоне снижения доллара из-за переоценки рыночных ожиданий по ставкам ФРС.

После публикации отчета CPI США рынки ожидают, что ФРС повысит ставку в феврале на 0,25% против 0,50% ожиданий до отчета, а пик ставки ФРС составит 4,5%-4,75%.

Любопытно, что реакция на рынках началась за несколько минут до публикации отчета CPI США, рост фондового рынка США сопровождался падением доллара, что навело на мысли об утечке данных, но Белый дом и министерство труда отвергли такую вероятность.

Рост фондовых индексов на снижении инфляции CPI США был чрезмерным, фондовые индексы достаточно быстро упали, нивелировав весь рост, что может объясняться опционными играми и сохранением опасений перед ФРС.

Но падение доллара не было отыграно в обратку, что, возможно, вызвано завышенными ожиданиями по заседанию ЕЦБ в четверг, многие банки после инсайдов о том, что рост инфляции в Еврозоне сохранится выше цели ЕЦБ в 2,0%гг до 2025 года включительно начали ожидать повышение ставки ЕЦБ на 0,75% против 0,50% ранее.

Авто-репост. Читать в блоге >>> Reuters: Ожидается, что ФРС сегодня поднимет ставку на 50 п.п. - до 4,25%-4,50%

Reuters: Ожидается, что ФРС сегодня поднимет ставку на 50 п.п. - до 4,25%-4,50%

Dec 14 (Reuters) — Фьючерсы на фондовые индексы США снизились в среду, так как инвесторы воздерживались от крупных ставок в преддверии долгожданного решения Федеральной резервной системы по процентным ставкам.

Ожидается, что центральный банк повысит ставку по федеральным фондам на половину процентного пункта до 4,25-4,50%. Решение будет объявлено в 14:00 по восточному времени (18:00 по Гринвичу), а за ним последует пресс-конференция председателя Джерома Пауэлла.

… Стратеги Morgan Stanley ожидают, что центральный банк повысит ставки еще на 25 базисных пунктов на своем февральском заседании, но не видят дальнейшего повышения в марте, оставив пиковую ставку по федеральным фондам на уровне 4,625%.

В отличие от этого, участники денежного рынка ожидают еще два повышения на 25 базисных пунктов в следующем году, сохраняя терминальную ставку на уровне 4,82% к маю 2023 года.

www.reuters.com/markets/us/futures-flat-ahead-feds-rate-decision-2022-12-14/

Авто-репост. Читать в блоге >>> Еще более высокая инфляция?

Еще более высокая инфляция?

Некоторые наблюдатели говорят, что высокая инфляция сохранится у нас значительно дольше. Но данные свидетельствуют о том, что эта точка зрения может быть ошибочной. Вот некоторые ключевые выводы.

Автор: Боб Стокс

Инфляция на стероидах. Каждый болезненно воспринимал резкий рост цен на товары в течение последних нескольких лет или около того.

Некоторые наблюдатели ожидают сохранения высокой инфляции. Например, вот заголовок журнала Time от 10 ноября:

Почему эксперты говорят, что высокая инфляция не исчезнет в ближайшее время, даже если худшее уже позади?

Эти эксперты могут оказаться правы, однако данные свидетельствуют о том, что высокая инфляция может снизиться значительно быстрее, чем ожидают некоторые наблюдатели. Показательным примером является Германия.

Графики и комментарии из нашего только что опубликованного декабрьского выпуска Global Market Perspective могут оказаться довольно интересными:

Авто-репост. Читать в блоге >>> Статистика по инфляции в США. Ожидания по ставке на завтра?

Статистика по инфляции в США. Ожидания по ставке на завтра?Статистика по инфляции лучше ожиданий вышла! А ну, как Пауэлл завтра ставку только на 0,25 поднимет или оставит так, как есть? Голда тогда на 1900 взлетит! Ну и рынок тоже…

Авто-репост. Читать в блоге >>> Шаг вниз к более высокой вершине.

Шаг вниз к более высокой вершине.

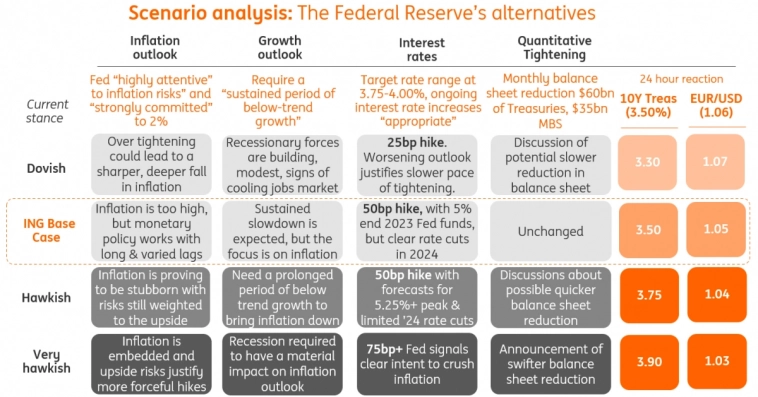

Повышение ставки на 50 базисных пунктов на заседании Федерального комитета по открытым рынкам (FOMC) 14 декабря является сильным призывом как со стороны финансовых рынков, так и со стороны экономистов. После повышения ставок на 375 базисных пунктов с марта, включая последовательные повышения на 75 базисных пунктов на предыдущих четырех заседаниях, представители Федеральной резервной системы считают, что они добились «существенного прогресса» в ужесточении политики, поэтому пришло время «уйти в отставку», чтобы снизить приросты. . Тем не менее, председатель ФРС Джером Пауэлл и команда изо всех сил старались указать, что, несмотря на меньшие отдельные шаги, «конечный уровень ставок должен быть несколько выше, чем предполагалось во время сентябрьского заседания».

Сценарии заседания FOMC 14 декабря

think.ing.com

Авто-репост. Читать в блоге >>> Аналитики JPMorgan допустили повышение S&P 500 на 10% при замедления инфляции в США

Аналитики JPMorgan допустили повышение S&P 500 на 10% при замедления инфляции в США

Резкое замедление инфляции в США может спровоцировать скачок индекса Standard & Poor's 500, говорится в аналитической записке экспертов трейдингового подразделения банка JPMorgan Chase & Co. Записку составили аналитики под руководством Эндрю Тайлера.

Данные о ноябрьской инфляции в США будут обнародованы во вторник в 16:30 по Москве. В октябре инфляция составляла 7,7%, и, если за месяц она замедлится до 6,9% и ниже, индекс S&P 500 способен продемонстрировать подъем на 8-10%, считают аналитики JPMorgan.

«Логика заключается в том, что инфляция не просто снижается, но снижается все быстрее, — говорится в аналитической записке. — В этом случае рынок еще сильнее поверит в то, что инфляция упадет примерно до 3% в 2023 году, а тогда Федрезерв едва ли будет удерживать ставки на уровне 5%».

Авто-репост. Читать в блоге >>> Мысли на 23г. На сколько ФРС поднимал ставку на предыдущих циклах (анализ).

Мысли на 23г. На сколько ФРС поднимал ставку на предыдущих циклах (анализ).

ЧТО БУДЕТ С РЫНКОМ США В 2023г.

ЛИЧНОЕ МНЕНИЕ.

МЫСЛИ.

Обратите внимание: на предыдущих циклах, в среднем, ФРС повышал ставку на 5%.

Рекомендую почитать про 4-летний президентский цикл на рынках в США.

На остальных рынках — положительная корреляция с рынком США.

Да, ставку 5+% вместе со сжатием ликвидности

будет тяжело перенести: если будут крупные банкротства, то появится отличная точка входа.

Сейчас многие ждут этого шухера: он может произойти (если Вы сможете оценить вероятность — пишите, это очень интересно).

Но, если большинство на рынке ждёт какого-то события, то всё происходит иначе.

ЕСЛИ (мы же не можем знать будущее точно).

Во 2 половине 23г.будет снижение темпов инфляции в США и ЕС, поэтому ФРС смягчит политику (именно на ожиданиях такого сценария — оптимизм в США).Обсудить можно ниже в комментариях или в бесплатном чате с около 1000 участникамиhttps://t.me/OlegTradingChatС уважением,Олег.

Авто-репост. Читать в блоге >>> Пик ставки будет в 1кв.23г. Мнение крупнейших банков.

Пик ставки будет в 1кв.23г. Мнение крупнейших банков.

Инвестиционные банки пришли к консенсусу в том, что пик ставки ФРС будет достигнут в I кв. 2023 года.

Morgan Stanley: 4.75%

Wells Fargo: 4.75%

BMO: 4.75%

Deutsche Bank: 4.75%

UBS: 5.00%

J.P. Morgan: 5.00%

Goldman Sachs: 5.00%

Stifel: 5.00%

Credit Suisse: 5.00%

BofA: 5.00%

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Мои думки насчет политики ФРС ЧАСТЬ II Трудно быть богом (главой ФРС)

Мои думки насчет политики ФРС ЧАСТЬ II Трудно быть богом (главой ФРС)Первая часть по ссылке: smart-lab.ru/blog/861611.php

Помимо замечательного направления экономики под названием Монетаризм существую и другие теории, в частности, например, Количественная теория денег, а еще более конкретное, так называемое, уравнение обмена, которое обосновал господин И. Фишер. Выглядит оно так: MV=PQ, где M – денежная масса, V – скорость ее обращения за период времени, P – условная цена на все товары, Q – условное количество этих всех товаров. PQ можно принять за некий аналог ВВП (по крайне меря они скорей всего находятся в прямой зависимости), V до определенной степени можно не учитывать или приравнять к 1, чтобы понять, какой потолок текущая денежная масса устанавливает для ВВП. Ну т.е. можно сделать так: М=ВВП, М растет значит и ВВП растет; М падает, значит и ВВП падает. Что собственно и заметил господин. М. Фридман. Все вроде бы логично.Но тут обрисовалась одна неожиданная НЕХОРОШЕСТЬ. Дело в том, что предрасположенность к росту у показателей dQ и dP на рост М на размер dM совершенно разная. Более того, необходимо оттанцевать много танцев с бубном, чтобы в итоге получилось такое соотношение dM= dQ. И как эмпирически можно заметить, относительно немного нужно сделать для того, чтобы получилось dM= dP. Наверное, последнее соотношение и можно назвать этим страшным словом – ИНФЛЯЦИЯ.

Авто-репост. Читать в блоге >>> Йеллен качает доллары в систему

Йеллен качает доллары в систему

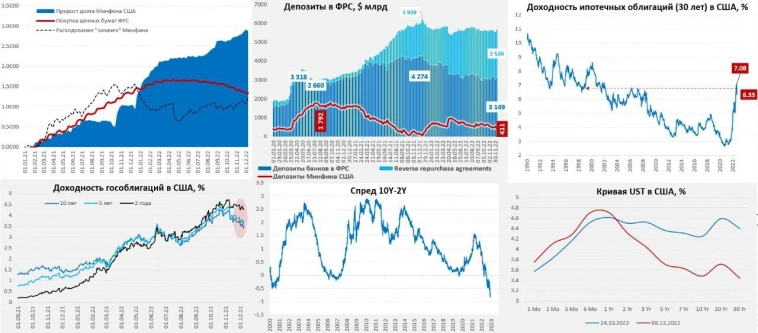

На неделе ФРС особо не усердствовала и сократила портфель гособлигаций на $1.5 млрд, но за 4 недели темп в рамках плана — сокращение составило $61 млрд. С ипотечными бумагами все сложнее -за 4 недели удалось сократить портфель только на $20 млрд и здесь пока до лаповых темпов далеко. В целом можно говорить, что по госдолгу день процесс идёт планово.

Но долларов в системе меньше не становится из-за операций Минфина США, который вынужден больше тратить, чем занимать. Ведомство Дж.Йеллен вбросило в финсистему за неделю $122 млрд, средства на депозитах в ФРС до $411 млрд. В итоге долларовый дождь привёл к росту долларовой ликвидности у банков до максимумов за много недель, их депозиты в ФРС выросли на $97 млрд, в обратные РЕПО с ФРС ушло ещё $23 млрд. Учитывая, что потолок госдолга у Минфина близко, а поднять его вряд ли получится, приток долларов в систему, видимо, продолжится, хотя и не так интенсивно как на прошедшей неделе.

Авто-репост. Читать в блоге >>> Баланс ФРС

Баланс ФРС

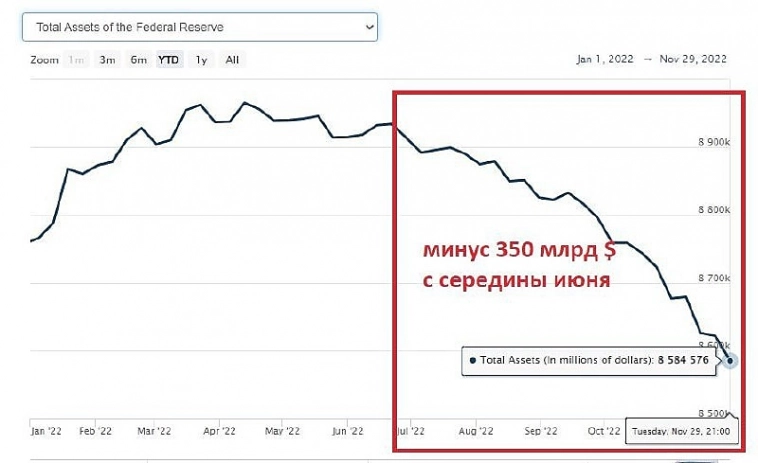

Баланс ФРС продолжает сокращаться. Программа по изъятию ранее «напечатанных» долларов стартовала с 1 июня (подробнее t.me/MarketDumki/3493). За полгода баланс регулятора сократился на 350 млрд $ (считаю с пикового июньского значения, см внизу).

По ранее озвученному плану ФРС должна была изымать по 47.5 млрд $ в течение трех летних месяцев и, начиная с сентября, ускорить процесс до 95 млрд $ в месяц. Таким образом, должны были убрать из системы 427.5 млрд. Сейчас пока чуть меньше, но сути это не меняет. Процесс идет, и денег в системе становится меньше. И важно понимать, что у этого процесса есть накопительный эффект.

Пока баланс сократился всего на 4%. В предыдущий раз, когда проводилась программа количественного ужесточения, проблемы с ликвидностью проявились, когда баланс сократился на 15% (подробнее t.me/markettwits/51588). Посмотрим, что будет на этот раз.

Авто-репост. Читать в блоге >>> Ларри Саммерс говорит, что ФРС потребуется повысить ставки больше, чем ожидают рынки (6%). Экономика может рухнуть внезапно, как «лавина». Момент Хитрого Э. Койота

Ларри Саммерс говорит, что ФРС потребуется повысить ставки больше, чем ожидают рынки (6%). Экономика может рухнуть внезапно, как «лавина». Момент Хитрого Э. Койота

Бывший глава казначейства предупреждает о рецессии высоких процентных ставок

Саммерс говорит, что экономика может рухнуть внезапно, как «лавина».

Бывший министр финансов Лоуренс Саммерс предупредил, что Федеральной резервной системе, вероятно, придется повысить процентные ставки больше, чем ожидают рынки в настоящее время, из-за упорно высокого инфляционного давления.

«Нам предстоит пройти долгий путь, чтобы снизить инфляцию» до целевого показателя ФРС, сказал Саммерс в программе Bloomberg Television «Неделя Уолл-Стрит» с Дэвидом Вестином. Что касается политиков ФРС, «я подозреваю, что им потребуется большее повышение процентных ставок, чем сейчас оценивает рынок или чем они сейчас говорят ».

Фьючерсы на процентные ставки предполагают, что трейдеры ожидают, что ФРС повысит ставки примерно до 5% к маю 2023 года по сравнению с текущим целевым диапазоном от 3,75% до 4%. Экономисты ожидают повышения на 50 базисных пунктов на заседании по политике 13-14 декабря, когда официальные лица ФРС также должны опубликовать новые прогнозы по ключевой ставке.

«Шесть — это, безусловно, сценарий, который мы можем написать», — сказал Саммерс в отношении пиковой процентной ставки для ориентира ФРС. «И это говорит мне о том, что пять — не лучшая оценка».

Саммерс выступал через несколько часов после того, как последний ежемесячный отчет о занятости в США показал неожиданный скачок среднего прироста почасовой оплаты труда. Он сказал, что эти цифры демонстрируют продолжающееся сильное ценовое давление в экономике.

«На мой взгляд, лучший единственный показатель базовой базовой инфляции — это посмотреть на заработную плату», — сказал Саммерс, профессор Гарвардского университета и оплачиваемый сотрудник Bloomberg Television. «Я чувствую, что инфляция будет немного более устойчивой, чем то, что люди ищут».

Подробнее: рынок труда слишком напряжен для утешения ФРС, поскольку трудовой резерв сокращается

Средняя почасовая заработная плата выросла на 0,6% в ноябре, что стало самым большим приростом с января и выросло на 5,1% по сравнению с прошлым годом. Заработная плата производственных и неконтролирующих работников выросла на 0,7% по сравнению с предыдущим месяцем, что стало максимальным почти за год.

Прирост рабочих мест в США в ноябре оставался стабильным, почасовая оплата увеличилась больше всего с января

В то время как ряд американских индикаторов указывает на ограниченное влияние кампании ФРС по ужесточению политики, Саммерс предупредил, что изменения, как правило, происходят внезапно.

«Есть все эти механизмы, которые срабатывают», — сказал он. «В какой-то момент у потребителей заканчиваются их сбережения, а затем наступает момент Хитрого Э. Койота», — сказал он, имея в виду мультяшного персонажа, который падает со скалы.

По его словам, на рынке жилья наблюдается внезапный ажиотаж продавцов, выставляющих свою недвижимость на продажу, когда цены начинают падать. И «в определенный момент вы видите, что кредит иссякает», что вызывает проблемы с погашением, добавил он.

«Как только вы попадаете в негативную ситуацию, возникает лавинный аспект — и я думаю, что у нас есть реальный риск того, что это произойдет в какой-то момент» для экономики США, сказал Саммерс. «Я не знаю, когда это наступит, — сказал он о спаде. «Но когда это сработает, я подозреваю, что это будет довольно мощно».

Целевой уровень инфляции

Бывший глава казначейства также предупредил, что «это будет рецессия с относительно высокими процентными ставками, в отличие от рецессий с низкими процентными ставками, которые мы наблюдали в прошлом».

Саммерс повторил, что, по его мнению, ФРС не следует менять свою цель по инфляции, скажем, на 3% с нынешних 2% — отчасти из-за потенциальных проблем с доверием после того, как она допустила столь высокий рост инфляции за последние два года.

www.bloomberg.com/news/articles/2022-12-03/larry-summers-says-fed-will-raise-interest-rates-more-than-forecast

smart-lab.ru/blog/859705.php

На чем рос российский рынок в 2021 году?

Примета. Рост в обычке Сургутнефтегаза к обвалу всех акций.

smart-lab.ru/blog/859493.php

Авто-репост. Читать в блоге >>> Перегретая заработная плата может подтолкнуть ФРС к более высоким пиковым ставкам

Перегретая заработная плата может подтолкнуть ФРС к более высоким пиковым ставкам

Длинно. Перевод мой.

Джером Пауэлл считает рост заработной платы ключом к прогнозу инфляции

ФРС рассмотрит возможность повышения на полпункта на декабрь и февраль

У представителей Федеральной резервной системы достаточно тревожных данных по инфляции, чтобы рассмотреть вопрос о повышении процентных ставок до более высокого пика, чем ожидают инвесторы, и, возможно, последует за повышением на полпроцента, о котором они сигнализировали в этом месяце, и повторным повышением в феврале.

Согласно отчету, опубликованному в пятницу, месячная заработная плата выросла самыми высокими темпами с января, а занятость в США в прошлом месяце выросла больше, чем прогнозировалось. Это будет касаться председателя ФРС Джерома Пауэлла, который на этой неделе предупредил, что более слабые условия на рынке труда и менее высокие темпы роста доходов необходимы для снижения уровня инфляции, близкого к 40-летнему максимуму.

Пауэлл и его коллеги, которые сейчас находятся в отключенном состоянии перед встречей, настоятельно предложили перейти на понижение роста до 50 пунктов на собрании 13-14 декабря после четырех подряд повышений на 75 базисных пунктов. Он также сказал, что им, вероятно, потребуются более высокие ставки, чем они предполагали в сентябре, когда средний прогноз предполагал их на уровне 4,6% в следующем году с текущего целевого диапазона от 3,75% до 4%.

«Пауэлл предположил, что мы еще не находимся в спирали роста заработной платы, но риск все еще существует, — сказала Рея Томас, старший экономист Wilmington Trust Co. пиковую скорость и потенциально удерживать ее на месте дольше».

Рынок труда заставляет ФРС делать больше для замедления роста

Ставки на понижение до повышения на полпункта в этом месяце остались в силе после отчета о занятости, и инвесторы увидели вероятность того же снова на заседании ФРС 31 января-февраля. 1 встреча как примерно сбалансированная. Цены на фьючерсных рынках показывают, что в следующем году ставки достигнут пика около 4,9%.

: Саммерс говорит, что ФРС нужно будет повышать ставки больше, чем думает рынок

Официальные лица обновят свои квартальные прогнозы на декабрьском заседании и могут повысить медианный прогноз пиковой ставки в следующем году до 5% или выше. Президент ФРС Сент-Луиса Джеймс Буллард призвал к минимальному пику 5,25%, и некоторые аналитики, в том числе Дайан Суонк, главный экономист KPMG LLP, видят ставки до 5,5%, при этом ФРС готова вызвать рецессию, если это необходимо для восстановления цены.

Чиновники ФРС получат дополнительный отчет о потребительских ценах перед декабрьским заседанием, и у них будет еще один месяц данных для обдумывания, прежде чем они снова соберутся в начале следующего года.

Что говорит Bloomberg Economics...

«Учитывая медленную адаптацию на рынке труда, чиновникам ФРС, возможно, придется повысить свой прогноз терминальной ставки с того, что они записали на сентябрьском точечном графике, вероятно, до 5,25%».

— Анна Вонг и Элиза Вингер (экономисты)

Пауэлл в среду сказал, что рост заработной платы, вероятно, будет «очень важной частью истории» с инфляцией. В то время как трудности с цепочками поставок, похоже, ослабевают для товаров, что помогает прогнозу цен в этом секторе, он сказал, что заработная плата является самой большой статьей расходов в секторе услуг, поэтому условия труда являются ключом к пониманию перспектив цен на все, от отелей до стрижки.

Отчет о занятости показал, что средняя почасовая заработная плата подскочила на 0,6% в ноябре, что стало самым большим ростом с января и выросло на 5,1% по сравнению с годом ранее. Заработная плата производственных и неконтролирующих работников выросла на 0,7% по сравнению с предыдущим месяцем, что стало максимальным почти за год. Темпы повышения заработной платы не соответствуют целевому уровню инфляции ФРС в 2%.

«На рынке труда сохраняется давление, и если что-то и остается таким же серьезным, как и раньше», — сказал Винсент Рейнхарт, главный экономист Dreyfus and Mellon. «Они хотят немного больше реальной сдержанности, учитывая, что они считают — по крайней мере, так считает Пауэлл — что инфляционное давление глубоко укоренилось в потребительской корзине».

Инфляция PCE слишком высока для ФРС

В то время как центральные банки поставили цель роста ниже тренда, чтобы снизить ценовое давление, добавление 263 000 рабочих мест в прошлом месяце, в результате чего уровень безработицы остался на уровне 3,7%, является последним свидетельством того, что экономика США остается устойчивой. Согласно отслеживающей оценке Федерального резервного банка Атланты, рост в четвертом квартале может составить 2,8%, что намного выше оценок устойчивости в долгосрочной перспективе.

В то время как лидеры ФРС предположили, что в этом месяце есть возможности для снижения до 50 базисных пунктов, они стремились переключить внимание инвесторов на то, где ставки достигают пика, исходя из размера движений, совершаемых на каждом заседании.

Они также подчеркнули кумулятивное влияние предыдущих повышений и идею о том, что политика работает с задержкой. Это поощряет предположение, что в следующем году они могут перейти на 25 базисных пунктов, чтобы снизить риск, что они зайдут слишком далеко.

Тем не менее, последний отчет о занятости может подтолкнуть чиновников к рассмотрению еще 50 базисных пунктов в начале следующего года.

«ФРС — и, в частности, Пауэлл — уделяет большое внимание источникам инфляции, обусловленным рынком труда, и этот отчет будет держать его в состоянии повышенной готовности», — сказал Томас Костерг, старший экономист США в Pictet Wealth Management. «Я думаю, что они могут продолжить с еще 50 на следующем заседании ФРС».

финансовые условия в США улучшились | ФРС предпочитает более жесткие условия, чтобы снизить рост

Рабочая сила растет гораздо медленнее, чем ожидалось: на 3,5 миллиона работников меньше, чем ожидалось, после того как Covid-19 вызвал досрочный выход на пенсию и изменил модели работы, начиная с 2020 года. В ближайшее время это не изменится.

«Эта нехватка рабочей силы подпитывает инфляцию», — заявил в пятницу президент ФРБ Ричмонда Томас Баркин, и с выходом на пенсию бэби-бумеров в США это, вероятно, сохранится в долгосрочной перспективе. Несмотря на то, что ФРС быстро повысила ставки, «мы видим, что спрос на рабочую силу продолжает опережать предложение», — сказал он.

На предстоящем заседании представители ФРС, возможно, также захотят подчеркнуть свою стойкость в отношении более высоких ставок, чтобы опереться на Уолл-стрит, которая отреагировала на запланированное понижение передачи смягчением финансовых условий, что может быть нежелательно. ФРС намеренно пытается ужесточить условия, чтобы снизить спрос и ослабить ценовое давление.

«Более широкие финансовые условия становятся проще. Мне не ясно, добился ли ФРС большого прогресса». сказал Стивен Стэнли, главный экономист Amherst Pierpont Securities LLC. «ФРС предстоит еще много работы, чтобы достаточно охладить экономику и, в частности, рынок труда, чтобы достичь желаемого уровня инфляции. Мы, конечно, еще не там».

www.bloomberg.com/news/articles/2022-12-03/fed-could-be-pushed-by-overheated-wages-to-higher-peak-rates

Авто-репост. Читать в блоге >>> Ларри Саммерс: ФРС потребуется повысить ставки выше, чем ожидает рынок

Ларри Саммерс: ФРС потребуется повысить ставки выше, чем ожидает рынок👉 Нам предстоит пройти долгий путь, чтобы снизить инфляцию» до целевого показателя ФРC

👉 Я подозреваю, что ФРС потребуется большее повышение процентных ставок, чем сейчас говорят

👉 Экономика может внезапно сократиться, как лавина

www.bloomberg.com/news/articles/2022-12-03/larry-summers-says-fed-will-raise-interest-rates-more-than-forecast

Авто-репост. Читать в блоге >>> Доходы населения США в октябре выросли на 0,7 процента к сентябрю

Доходы населения США в октябре выросли на 0,7 процента к сентябрюоходы населения США в октябре выросли на 0,7% по сравнению с сентябрем, сообщает бюро экономического анализа министерства торговли страны.

В то же время потребительские расходы увеличились на 0,8% в месячном выражении.

Аналитики, опрошенные порталом DailyFХ, ожидали роста доходов на 0,4%, а расходов — на 0,8%.

Авто-репост. Читать в блоге >>> Осторожно. Развод.

Осторожно. Развод.

Что вчера сказал глава ФРС Пауэлл

smart-lab.ru/blog/858764.php

Ничего нового он не сказал. Как обычно на его словах американский рынок рванули. На этот раз вверх. Очень часто, после таких речей и рывков, направление рынка меняется.

Могут начать развод и на акциях России.

Авто-репост. Читать в блоге >>> Почему рынки рванули вверх. Выступление Пауэлла 30 11 2022г.

Почему рынки рванули вверх. Выступление Пауэлла 30 11 2022г.

Пауэлл .

30 ноября 2022г.

— «Время для сокращения темпов повышения ставок может наступить уже в декабре;

— пиковый уровень ставки по федеральным фондам, вероятно, окажется «несколько выше» сентябрьских прогнозов;

— потребуется «какое-то время» проводить ограничительную политику».

Это соответствовало ожиданиям рынка.

Видимо, на декабрьском заседании ФРС ставка вырастет на 0.25% или на 0.50%.

Пауэлл не жестил,

поэтому рост рынков.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Пауэлл послал сигнал о снижении темпов повышения ставки

Пауэлл послал сигнал о снижении темпов повышения ставкиВчера Пауэлл послал сигнал, что темп повышения ставок будет замедлен. В принципе, ничего нового, т.к. рынок уже закладывался на 0.50% в декабре. Более того, имелись и ястребиные комментарии. Но на этом S&P мощно вырос.

Мне показалось, что нужно вынести следующие уроки из ситуации:

1. Когда глава ФРС хочет послать какой-либо сигнал, он обычно пытается сбалансировать сигнал уравновешивающими комментариями, чтобы сигнал не был для рынка слишком явным, т.к. это может привести к нежелательным движениям и ошибочным ожиданиям, с которыми потом придётся бороться (а может быть, и для того, чтобы главу ФРС потом не обвиняли в ошибке).

2. Чтобы глава ФРС ни говорил, рынок устроен так, что всё равно двинется в сторону наименьшего сопротивления. Что бы ни было, рынок как бы сам рассмотрит в сообщении то, что он хочет увидеть.

Наши телеграм-каналы:

Авто-репост. Читать в блоге >>> Пауэлл: ФРС США не видит явного прогресса в борьбе с инфляцией в стране, несмотря на ужесточение политики и замедление роста экономики за прошедший год

Пауэлл: ФРС США не видит явного прогресса в борьбе с инфляцией в стране, несмотря на ужесточение политики и замедление роста экономики за прошедший год

👉 Вероятно, ставки в конечном итоге должны подняться выше, чем мы предполагали в сентябре

👉 Нам предстоит пройти долгий путь, прежде чем мы сможем восстановить ценовую стабильность.

👉 Рост экономической активности замедлился до уровня значительно ниже долгосрочного тренда, и это необходимо сохранить.

👉 Октябрьские данные по инфляции стали долгожданным сюрпризом, но потребуется гораздо больше доказательств, чтобы убедиться в том, что инфляция действительно снижается.

Авто-репост. Читать в блоге >>> Что сегодня сказал глава ФРС Пауэлл

Что сегодня сказал глава ФРС Пауэлл

Длинно. Перевод мой.

Пиковая ставка будет «несколько выше», чем предполагалось в сентябре

Вновь заявляет, что стоимость заимствований будет ограничивать «некоторое время»

Председатель Джером Пауэлл дал понять, что Федеральная резервная система замедлит темпы повышения процентных ставок в следующем месяце, подчеркнув при этом, что стоимость заимствований должна будет продолжать расти и некоторое время оставаться ограничительной, чтобы превзойти инфляцию.

Его комментарии в речи в среду в Brookings Institution в Вашингтоне, вероятно, укрепляют ожидания того, что ФРС повысит процентные ставки на 50 базисных пунктов, когда они соберутся 13-14 декабря, после четырех последовательных движений на 75 базисных пунктов.

«Время для сдерживания темпов повышения ставок может наступить уже на декабрьском заседании», — сказал Пауэлл в тексте своего выступления. «Учитывая наш прогресс в ужесточении политики, время такого смягчения имеет гораздо меньшее значение, чем вопросы о том, насколько еще нам нужно будет повышать ставки, чтобы контролировать инфляцию, и как долго будет необходимо удерживать политику на ограничительном уровне. ».

Доходность чувствительных к политике двухлетних казначейских облигаций снизилась на фоне комментариев Пауэлла, а индекс S&P 500 отыграл потери и торгуется с повышением. Доллар упал в цене по отношению к основным конкурентам на валютных рынках.

Действия ФРС — самые агрессивные с 1980-х годов — подняли целевой диапазон базовой ставки до 3,75–4% с почти нуля в марте. Пауэлл сказал, что ставки, вероятно, достигнут «несколько более высокого» уровня, чем официальные лица предполагали в сентябре, когда медианный прогноз составлял 4,6% в следующем году. Эти прогнозы будут обновлены на декабрьской встрече.

ФРС агрессивно борется с инфляцией

Инвесторы ожидают, что ФРС приостановит повышение ставок во втором квартале, как только ставки достигнут примерно 5%, согласно ценам на фьючерсные контракты.

Пауэлл сказал, что центральный банк прогнозирует 12-месячную инфляцию на основе своего предпочтительного показателя, индекса цен расходов на личное потребление на уровне 6% до октября и базовой ставки 5%. Это примерно соответствует оценкам частных экономистов перед официальными данными, которые должны быть опубликованы в четверг.

По его словам, недостаточно веских доказательств того, что инфляция скоро замедлится.

«Потребуется значительно больше доказательств, чтобы убедиться, что инфляция действительно снижается», — сказал он. «Правда в том, что дальнейший путь инфляции остается крайне неопределенным».

Он добавил, что «несмотря на ужесточение политики и замедление роста за последний год, мы не видим явного прогресса в замедлении инфляции».

Компоненты инфляции

Председатель ФРС прошелся по компонентам инфляции в подготовленной речи. Он отметил, что цены на товары снизились, но добавил, что «слишком рано объявлять инфляцию товаров побежденной». Пауэлл сказал, что темпы инфляции по аренде новых домов снижаются.

Затем Пауэлл начал обсуждение стоимости услуг, сосредоточив внимание на дефиците предложения на рынке труда, при этом разрыв в участии в рабочей силе, по его мнению, в основном объясняется выходом на пенсию в эпоху пандемии.

«Эти избыточные пенсионные отчисления теперь могут составлять более 2 миллионов из 3 1/2 миллионов нехватки рабочей силы», — сказал он.

Он сказал, что рынок труда демонстрирует лишь «предварительные признаки» того, что он назвал «перебалансировкой», в то время как заработная плата «намного выше» уровней, соответствующих 2-процентной инфляции с течением времени.

Замечания Пауэлла прозвучали, когда ФРС готовится вступить в период отключения перед заседанием в конце недели.

Несмотря на более высокую стоимость заимствований, экономика США продолжает расти на фоне устойчивого спроса и стабильного найма. По словам политиков, эта устойчивость, в то время как инфляция остается выше целевого уровня ФРС в 2%, указывает на необходимость постоянного повышения ставок.

Ежемесячный отчет о занятости в пятницу, вероятно, покажет увеличение числа рабочих мест на 200 000 в течение ноября, что, по мнению экономистов, опрошенных Bloomberg, будет самым медленным почти за два года.

Еще одним признаком охлаждения рынка труда являются данные, опубликованные в среду, которые показали, что количество вакансий в США сократилось в октябре, в то время как уровень увольнений, показатель числа добровольно уволившихся с работы как доля от общей занятости, также снизился.

Насколько высоко может подняться ФРС, прежде чем это вызовет значительный скачок уровня дефолта в США? Поделитесь своими взглядами здесь .

Несколько других чиновников ФРС заявили, что они готовы замедлить темпы повышения ставок, предполагая при этом, что ставки достигнут пика на более высоком уровне, чем ожидалось ранее, как сказал сам Пауэлл 2 ноября после последнего заседания центрального банка по вопросам политики.

www.bloomberg.com/news/articles/2022-11-30/powell-signals-downshift-likely-next-month-more-hikes-to-come?srnd=premium

Авто-репост. Читать в блоге >>> Мнение на декабрь по SPX без учета проблем CRYPTO

Мнение на декабрь по SPX без учета проблем CRYPTO🔺«Эти ставки останутся — продолжат расти — и они будут оставаться высокими некоторое время, пока мы не увидим, что инфляция приблизится к нашему целевому показателю. Нам еще многое предстоит сделать. Это не закончится на одной или двух следующих встречах, так что всем следует просто сделать глубокий вдох и успокоиться. У нас есть куда пойти. Это примерно то, что произошло с нами в 2021 году. Мы думали, что он вот-вот упадет, он начал падать, а потом он взорвался, и мы застыли врасплох, и нам пришлось очень быстро развернуться. Так что всем следует просто сделать глубокий вдох и успокоиться. Нам еще многое предстоит сделать». — Глава Федеральной резервной системы Кристофер Уоллер 21 ноября.

Если ставки будут высокими, (это ответ на комментарий ФРС) то это подтверждаем мои ожидания того, что я вчера высказал в видео по золоту, инверсия кривой будет глубже чем мы свами ожидаем. Они будут держать рынок, пока инфляция не придет к целевому уровню в 2%, что в итоге: экономика получит дефляционный хвост. (поведение типично каждой рецессии).

Авто-репост. Читать в блоге >>>