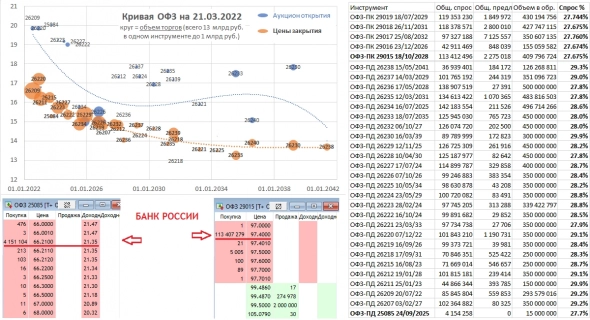

Почему СамолетP13 так сильно отличается по доходности от др. своих выпусков?

Михаил Б, скорее всего слишком большой выпуск и близкая оферта в январе 2026

Почему СамолетP13 так сильно отличается по доходности от др. своих выпусков?

Стали известны коэффициенты обмена акций Россетей на ФСК ЕЭС. Рынок сразу же отыграл разницу по обыкновенным акциям Россетей, но префы ещё торгуются на 5-7% дешевле.

Обыкновенные акции Россетей оценили примерно по среднему соотношению за последние 1-3 года. А префы – почти по максимальному историческому соотношению – видимо, чтобы владельцы префов не голосовали против и не оспаривали объединение компаний.

Сегодня акции ФСК растут +9%, Россети обыкн. падают -19%, Россети прив. растут +7%. Потенциал компании будет раскрыт после реорганизации. Если в итоге консолидация продолжится вплоть до региональных сетей, а акционеры будут получать хотя бы 50% чистой прибыли в виде дивидендов, то по ФСК мы увидим прошлогодние цены около 20 коп. (+100%)

Стали известны коэффициенты обмена акций Россетей на ФСК ЕЭС. Рынок сразу же отыграл разницу по обыкновенным акциям Россетей, но префы ещё торгуются на 5-7% дешевле.

Обыкновенные акции Россетей оценили примерно по среднему соотношению за последние 1-3 года. А префы – почти по максимальному историческому соотношению – видимо, чтобы владельцы префов не голосовали против и не оспаривали объединение компаний.

Сегодня акции ФСК растут +9%, Россети обыкн. падают -19%, Россети прив. растут +7%. Потенциал компании будет раскрыт после реорганизации. Если в итоге консолидация продолжится вплоть до региональных сетей, а акционеры будут получать хотя бы 50% чистой прибыли в виде дивидендов, то по ФСК мы увидим прошлогодние цены около 20 коп. (+100%)

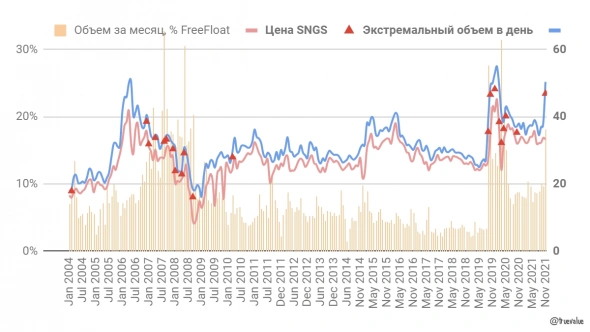

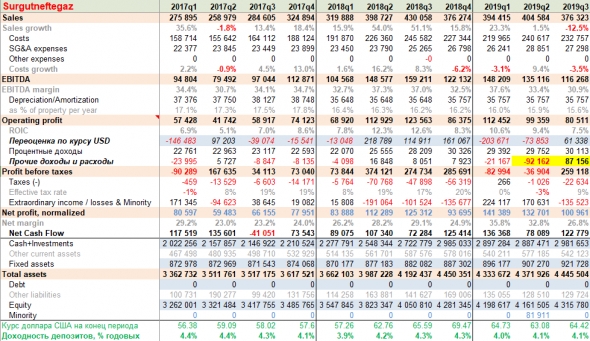

👉 Многое менялось на российском рынке акций с 2004 — только акции Сургутнефтегаза ходили в одном диапазоне 25-40 рублей с редкими вылетами вверх и вниз. Но нынешний взлёт уникален объемами и скоростью: 2 дня акции росли по 15-20%, более 9% акций в свободном обращении (free float) поменяли своих владельцев — объём в день в разы превысил предыдущий максимум. Сервисы Мосбиржы позволяет найти историю экстремальных объемов с 2003 – ссылка на запрос. Free float биржа оценивает в ~25% всех выпущенных обыкновенных акций.

👉 Размер кубышки Сургутана 30 сентября превышает 3,84 трлн руб. ($52 млрд +$4 в 2021). Это составляет около 88 руб. на акцию. Кубышка размещена в долларах США на депозитах в российских банках и приносит сейчас

Цены на природный газ в Европе (TTF) до марта 2022 >80 евро за Мвтч или >$1000 за тыс.м3. Дальше в 2022 цена снижается в 2 раза до $500, а долгосрочно до $250-300. Газпром оценивает среднюю цену экспорта в дальнее зарубежье $295-330/тыс.м3 в 2021 и более $350 в 2022. В США цены на газ существенно ниже — текущий спот вырос до ~$200, а долгосрочные контракты торгуются ~107/тыс.м3 или $3/mmbtu. Внутренние российские цены ~$60/тыс.м3.

✅ Цель по акциям Газпрома повышена до 550 руб. (+50%) при средней цене экспорта в ДЗ $300/тыс.м3 – скорректированная прибыль достигнет 2,7 трлн руб. в 2021, целевой P/E 5, дивиденд 55 руб. За 2021 бюджет получит более 0,6 трлн только дивидендов. Но ещё с каждых $100 превышения средней цены экспорта сверх средней $200 в 2017-20гг бюджет получит дополнительно ~0.5 трлн налога на прибыль и ~0.5 трлн. экспортной пошлины.

У андеррайтеров опцион на выкуп 4.95М акций в теч месяца.

Если взять 135М, которые система с барингом заложили на покупку и поделить на 4.95М, получится как раз 27 с копейками.

Ну то есть 135М это на выкуп акций в случае, если опцион не будет исполнен.

Банда Анонимов, в проспекте было написано что под опцион было 5,4 млн по 25 баксов куплено

и 25 — это цена опциона

который теперь будет исполнен с большой вероятностью и продан впоследствии в рынок)

Уж если какая-нибудь ВСМПО-АВИСМА без дивов не падает и откровенно убыточный Аэрофлот, то такая бумага тем более не упадёт, тут всё-таки хоть какие-то дивы да будут, с перспективой восстановления в дальнейшем. Негатив уже отыграли, если коррекции по всем фронтам не будет, то процента 1-1,5% ещё упадём и всё.

ZaPutinNet, Негатив — это сокращение веса в индексе, фонды будут продавать какое то время бумагу и перекладываться в Яндекс, цена им в этом случае не важна((

В ВСМПО другая ситуация, жертва пандемии, упали с 25000р на 17000р, поэтому на низком старте, да и дивы в следующем году начнут платить, менеджмент сменился, надо следить))

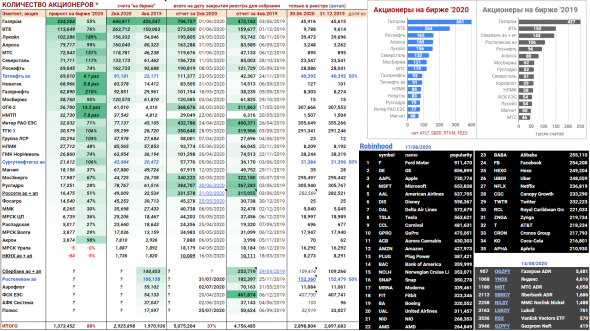

Робингуде самая популярная акция Ford, то на Московской бирже – ГАЗПРОМ. Число акционеров газовой компании превысило 700 тыс. по данным на 1 июня 2020. Если сравнить с пользователями Robinhood’а, Газпром расположится на 4 месте между Apple (731 тыс.) и Microsoft (654 тыс.). Кстати, сам Robintrack показывает 2х-кратное увеличение держателей ADR Газпрома среди своих пользователей до 5,5 тыс. (аналогичный рост у Яндекса до 4,6 тыс., но по нему нет общей информации, как и по другим иностранным эмитентам).

«На бирже» (то есть за номинальными держателями) количество акционеров Газпрома увеличилось на 234 тыс. и достигло 660 тыс. (+55% за год). Имеющиеся данные по ликвидным акциям российских эмитентов показывают увеличение числа акционеров на 88% в 2020 году. Примерно соответствует притоку клиентов на Московской бирже:

АЭРОФЛОТ: давайте устроим «умное голосование»!

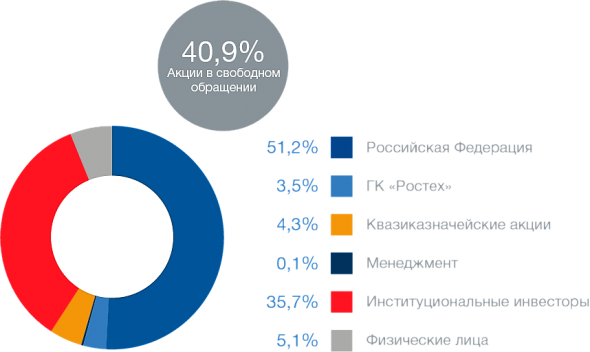

Аэрофлот объявил о дополнительной эмиссии до 1,7 млрд. акций (плюс к существующим 1,1 млрд.) по рыночной стоимости. Будет ли это новое «народное» IPO или приход стратегических инвесторов, заинтересованных в росте капитализации, — решать в том числе миноритарным акционерам. Цена будет определена независимым оценщиком, но сначала нужно провести собрание акционеров для изменения Устава — потребуется большинство в 75% голосов. Собрание состоится 11 сентября, закрытие реестра 17 августа. У государства и около ~60% акций. Если 20-25% из 40% у миноритариев придут и проголосуют против или воздержатся, то решение не пройдет. Сделать это можно удаленно, зарегистрировавшись через Госуслуги. Есть проблема — акции сейчас сильно распылены.

В последние полгода акции Аэрофлота стали очень популярными у физических лиц. Капитализация Аэрофлота маленькая (меньше 0,5% рынка), а в портфелях физлиц Аэрофлот с мая 2020 вошел в топ-10 акций с весом 5.4% (до 3% всех вложений в российские акции у физлиц на ~800 млрд.). На сайте Аэрофлота указана

Авто-репост. Читать в блоге >>>

truevaluator, и зачем это акционерам? Вы думаете будет лучше, если компания обанкротится, всё приличное имущество отдадут за долги, а всё что останется поделят м/у акционерами?

Аэрофлот объявил о дополнительной эмиссии до 1,7 млрд. акций (плюс к существующим 1,1 млрд.) по рыночной стоимости. Будет ли это новое «народное» IPO или приход стратегических инвесторов, заинтересованных в росте капитализации, — решать в том числе миноритарным акционерам. Цена будет определена независимым оценщиком, но сначала нужно провести собрание акционеров для изменения Устава — потребуется большинство в 75% голосов. Собрание состоится 11 сентября, закрытие реестра 17 августа. У государства и около ~60% акций. Если 20-25% из 40% у миноритариев придут и проголосуют против или воздержатся, то решение не пройдет. Сделать это можно удаленно, зарегистрировавшись через Госуслуги. Есть проблема — акции сейчас сильно распылены.

В последние полгода акции Аэрофлота стали очень популярными у физических лиц. Капитализация Аэрофлота маленькая (меньше 0,5% рынка), а в портфелях физлиц Аэрофлот с мая 2020 вошел в топ-10 акций с весом 5.4% (до 3% всех вложений в российские акции у физлиц на ~800 млрд.). На сайте Аэрофлота указана

Решение принимается 3/4 голосов, присутствующих на собрании. У государства только 60%

Решение принимается 3/4 голосов, присутствующих на собрании. У государства только 60%

truevaluator, ЧП может в 3 раза вырасти после всех строек. Дивы 50% — 20 руб. на акцию.

Очень примечательные перемены после многих лет низкого качества корпоративного управления. Меня в 2012 даже на собрание акционеров не пускали https://truevaluator.blogspot.com/2012/06/blog-post.html Покупать акции на разные портфели начинал в 2010-12 по 17-30 рублей. Обыкновенные акции были проданы в 2016-18 по 50-75 руб., а привилегированные покупались в 2012 и 2016-17 по 20-35 руб. и находятся в портфелях до сих пор. Наверное, по 80 руб. имеет смысл фиксировать прибыль. По моим оценкам будущие дивиденды вряд ли превысят 6-13 рублей на акцию, если будут распределять 50-100% прибыли. После отсечки оцениваю справедливую стоимость обыкновенных в 85 руб., а привилегированных в 60 руб. при P/E 6. Хотя терпеливые инвесторы смогут удвоить стоимость вложений в перспективе 3-4 лет, если компания будет следовать высоким стандартам КУ.