АФК Система — результаты за 3 кв. 2017 г. отражают хорошую динамику в большинстве бизнес-подразделений компании

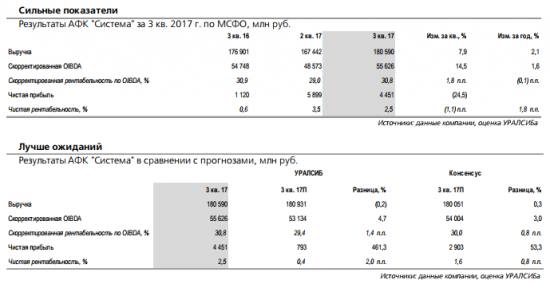

Результаты за 3 кв. 2017 г. по МСФО лучше ожиданий

Рентабельность по скорректированной OIBDA составила 30,8%. Вчера АФК «Система» опубликовала сильную финансовую отчетность за 3 кв. 2017 г. по МСФО, оказавшуюся лучше ожиданий по OIBDA. Так, выручка выросла на 2% (здесь и далее – год к году) до 181 млрд руб. (3,1 млрд долл.), что в целом соответствует ожиданиям. Скорректированная OIBDA увеличилась на 1,6% до 55,6 млрд руб. (944 млн долл.), на 5% лучше нашего и на 3% – консенсусного прогнозов. Рентабельность по скорректированной OIBDA при этом снизилась на 0,1 п.п. до 30,8%. Чистая прибыль составила 4,5 млрд руб. (76 млн долл.), значительно превысив как наши, так и рыночные ожидания.

Чистый долг на уровне корпоративного центра равен 100 млрд руб. На уровне корпоративного центра чистый долг Системы вырос на 18% с конца предыдущего квартала до 100 млрд руб. (1,5 млрд долл.) а денежные средства на балансе составили 20 млрд руб. (0,6 млрд долл.), не включая 9,8 млрд руб. (170 млн долл.), приходящиеся на замороженную часть дивидендов от МТС и БЭСК. Консолидированный чистый долг составил 456 млрд руб. (7,5 млрд долл.). Лесопромышленный сегмент Системы (ГК «Сегежа») показал рост выручки на 15% до 12,1 млрд руб. (205 млн долл.) и рост скорректированной OIBDA на 2% до 2,2 млрд руб. (38 млн долл.). В сельскохозяйственном подразделении выручка увеличилась на 6% до 3,7 млрд руб. (62 млн долл.), а скорректированная OIBDA – на 67% до 1,7 млрд руб. (29 млн долл.). Выручка технологического дивизиона «РТИ Системы» сократилась на 10% до 9,3 млрд руб. (157 млн долл.), а OIBDA выросла на 97% до 1,3 млрд руб. (23 млн долл.). Отличные результаты показал медицинский бизнес (МЕДСИ), продемонстрировавший 29-процентный рост выручки до 2,9 млрд руб. (49 млн долл.) и рост скорректированной OIBDA на 146% до 486 млн руб. (8 млн долл.). SSTL, которая в ближайшее время будет деконсолидирована благодаря сделке с RCom, фактически осталась единственным крупным подразделением, убыточным на уровне OIBDA, показав падение выручки на 69% до 0,9 млрд руб. (16 млн долл.) и убыток на уровне OIBDA в размере 1,2 млрд руб. (20 млн долл.).

Спор с Роснефтью остается в центре внимания рынка. Результаты за 3 кв. 2017 г. отражают хорошую динамику в большинстве бизнес-подразделений компании. В то же время основным фактором, определяющим движение котировок акций Системы, в ближайшее время останется развитие спора с Роснефтью. Очередное заседание суда апелляционной инстанции по этому делу назначено на следующий понедельник. Наша рекомендация для акций Системы в настоящее время отозвана.Уралсиб

stanislava, а Лукойл тут при чем?