master114

Полное руководство по стратегиям инвестирования в акции: от новичка до профессионала

- 08 июня 2025, 00:54

- |

Вводная часть: Почему 90% инвесторов теряют деньги на фондовом рынке

Когда начинающие инвесторы ищут информацию об акциях, они сталкиваются с опасным парадоксом. В многочисленных видео, статьях и рекомендациях постоянно звучат советы вроде: «Сейчас самое время покупать Сбербанк» или «Норникель — must have любого портфеля». Но почти никогда не объясняется:

- По какой логике следует покупать эти акции — для дивидендов, роста капитализации или спекуляции?

- На какой срок делается инвестиция — неделя, год или десятилетие?

- Какие конкретные критерии должны сигнализировать о моменте покупки и продажи?

В результате новички совершают типичные ошибки:

- Покупают акции на исторических максимумах

- Не понимают разницы между спекуляцией и инвестицией

- Держат убыточные позиции годами, надеясь на «отскок»

- Продают при первых признаках роста, фиксируя мизерную прибыль

Реальный пример: В 2024 году многие покупали акции Магнита по 8000+ рублей, следуя советам «экспертов». Сегодня они торгуются ниже 4000, а инвесторы либо застряли в убытках, либо вышли по минусу.

( Читать дальше )

- комментировать

- 5.6К | ★26

- Комментарии ( 31 )

Хит-парад акций ММВБ по полной доходности за 2024 год

- 22 мая 2025, 23:32

- |

Добрый день!

Анализируя данные по акциям, я заметил, что не существует показателя, учитывающего реальную доходность от владения акциями, а именно налоги, которые необходимо уплачивать с дивидендов и положительной разницы в цене при продаже бумаг. Из-за этого мы можем получать значительную разницу в фактической доходности, а в некоторых случаях она может быть сведена на нет по сравнению с менее рискованными инструментами.

Да, существуют похожие метрики, например, общая доходность акции (Total Return), но мой показатель отличается тем, что я предлагаю рассчитывать его не за произвольный промежуток времени, а за конкретный период — в данном случае за 1 год, а также учитывать налоговые выплаты. Это позволяет сравнивать полную доходность разных акций между собой, анализировать динамику одной акции год к году и оценивать разницу в доходности при продаже бумаг и их удержании.

Методика расчета основана на простой идее:

Берётся полный календарный год, и высчитывается разница в цене акции.

( Читать дальше )

Показатель IMG - анализируем сектор Банки и финансы

- 31 августа 2021, 11:20

- |

Предыдущие записи:

Показатель IMG

Разбор нефтегазовогосектора

Напоминаю условные обозначения

Я использовал Потоковые графики на сайте investing.com.

Нанесены 3 линии:

— желтая пунктирная линия это показатель IMG с коэф AIR=0

— голубая пунктирная линия это показатель IMG с коэф AIR=4

— сиреневая пунктирная линия это показатель IMG с коэф AIR=6

Все расчеты приводятся по показателям на конец года. Самые правые значения любой линии (это уже на конец 2022 года) — это экстраполированные данные, поэтому они абсолютно фантазийные.Н

( Читать дальше )

Показатель IMG - пример использования для акций нефтегазового сектора ММВБ

- 30 августа 2021, 11:28

- |

Напоминаю основную формулу расчета данного показателя:

IMG = (NAV + AIR*NP) / NS, где

IMG — индекс рыночного гудвилла (Index of Market Goodwill),

NAV — стоимость чистых активов (net asset value),

AIR — количество лет инвестиций (annual investment ratio),

NP — чистая прибыль (net profit),

NS — общее всех размещенных количество акций (number of shares)

можно переписать формулу как

IMG = Book/sh + AIR*EPS, где

Book/sh и EPS — это уже готовые показатели, которые есть во многих скриннерах

Я решил взять 3 значения коэффициента AIR — 0 лет (то есть просто чистые активы на 1 акцию); 4 года и 6 лет. По моим, пока еще небольшим наблюдениям, я считаю, что на рынке РФ коэффициент AIR со значением 4 года дает наиболее справедливую оценку стоимости компании. Значение 6 лет и выше — указывает на наличие большого оптимизма, и значение 0 — очень сильный пессемизм.

( Читать дальше )

Показатель Index of Market Goodwill (IMG) или как оценить справедливую стоимость акций?

- 27 августа 2021, 14:07

- |

Всем доброго дня!

На всякий случай, начну с небольшого предупреждения. Я не профессиональный инвестор и мои нижеизложенные мысли не могут являться прямыми инструкциями к покупке ценных бумаг. Также хочу сказать о том, что все эти мысли придуманы мною лично, но я не имею достаточного опыта и поэтому не удивлюсь если мне кто-нибудь укажет на работы в которых это все уже есть.

Теперь перейдем к делу.

Каждый инвестор задумывается о справедливости стоимости той или компании/акции на рынке. Изобретено и используется огромное количество методик оценки, в том числе одна из популярных — «Метод дисконтированных денежных потоков». Но, все они имеют различные недостатки, которые не позволяют дать однозначный ответ.

Когда я задумался о том, какая бы стоимость для меня была бы справедливой, то я сразу выделил для себя два фактора: стоимость активов компании и способность компании генерировать денежные потоки.

Возьмем две гипотетических компании:

1. «Компания стоимости» имеет на балансе высоколиквидные активы на общую сумму 1 млн руб. и в обращении находится 1000 акций с ценой в 1000 руб. К сожалению в последние 3 года компания не приносит прибыли, она перестала выплачивать дивиденды и курс ее акций пошел вниз до 700 руб. Почему курс акций ушел вниз? Инвесторам не нравится текущая ситуация, они ищут более выгодные вложения или просто более надежные дивидендные истории. Но, мы же понимаем, что акция не может стоить ниже 1000 руб при текущем балансе и количестве акций. Нам не важно способна ли компания на данный момент генерировать прибыль или нет, она уже стоит дешевле, чем стоимость ее активов. Кто-то вспомнит при этом коэффициент P/B.

( Читать дальше )

Еженедельное подведение итогов master114 17 июля

- 17 июля 2021, 08:59

- |

Сигнал №3 Валютный рынок. Пара доллар/рубль (USD/RUB). На данный момент +1,29%. Идея сохраняется и хорошим подтверждением будет пробой линии B-D.

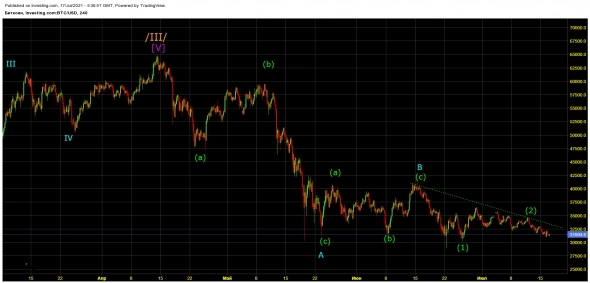

Сигнал №4. Криптовалюты. Биткоин (BTC/USD). Сейчас это самая прибыльная сделка — +9.17%. Здесь цена, как я говорю, уже «свесила ноги» — несколько раз пыталась пробить уровень в районе 30-31К и думаю, что это скоро произойдет.

( Читать дальше )

Торговые сигналы master114 от 15 июля

- 15 июля 2021, 08:03

- |

Сигнал №1 акции МосКредитБанк (#CBOM). Была покупка по 6,501. Закрываем по 6,638 руб. Прибыль составила 2,06% за пару недель.

Сигнал №2 Фондовый рынок ММВБ. АФК Система (#AFKS). Была покупка по 31,70. Закрываем по 30,5 руб. Убыток составил -3,93%

Оба сигнала открывались по 4-х часовому графику (обычно я работаю на днях). Поэтому ожидания были небольшими, но и они не оправдались.

МосКредитБанк хоть и отработал вверх Трендовый импульс, но каждая волна была небольшой и общее движение слабым. Это нормально.

А вот АФК Система у меня закрывается по стопу. А это значит, что моя разметка была выполнена неверно, буду пересматривать ее.

В целом вход получился околонулевым, ситуация рабочая. Все хорошо, ищем дальше хорошие сделки.

Торговые сигналы master114 от 12 июля

- 12 июля 2021, 09:23

- |

Торговый сигнал №8 Фондовый рынок ММВБ. Магнит (#MGNT). Покупка по 5335,5 руб. На дневных свечах завершилась коррекция в виде треугольника. Затем начал формироваться восходящий тренд, который немного скорректировался дивгэпом. Очень хорошая точка для входа.

Сигнал №9 Валютный рынок. Пара евро/доллар (EUR/USD). Покупка по 1,1864. Здесь вообще сформировался сигнал на покупку по недельному таймфрейму, но мы все же заходим по дневному.

( Читать дальше )

Еженедельное подведение итогов master114 10 июля

- 10 июля 2021, 10:41

- |

Сигнал №1 акции МосКредитБанк (#CBOM). Сигнал сохраняется, пока +1,66%. Много я от него не ждал. Надеюсь что еще копеек 20-30 на неделе сделает.

Сигнал №2 Фондовый рынок ММВБ. АФК Система (#AFKS). Сигнал сохраняется, но на уровне 31,70 будет стоп-лосс с высокой вероятностью того, что он сработает. Получится околонулевая идея.

Оба эти входы были по 4-х часовому таймфрейму, внутри коррекций. Поэтому здесь все более-менее контролируемо.

Сигнал №3 Валютный рынок. Пара доллар/рубль (USD/RUB). На данный момент +1,64% и по моей разметке поход вверх только подтверждается и начинает набирать обороты.

Сигнал №4. Криптовалюты. Биткоин (BTC/USD). Сейчас это самая прибыльная сделка — +2%. На графике пока наблюдается боковик, но думаю, чем он дольше, тем резче будет падение вниз.

Сигнал №5 Фондовый рынок ММВБ. МТС (#MTSS). А это мой самый главный провал и ошибка. Я забыл посмотреть на дату отсечки и получил великолепный дивгэп в -9%. Можно конечно себя успокоить тем, что попал в дивиденты, но я планировал не учитывать их в своей прибыли, только на росте/падении курса. Тем не менее сигнал в силе, просто ждем закрытие этого гэпа.

( Читать дальше )

Торговые сигналы master114 от 06 июля

- 06 июля 2021, 09:45

- |

Сегодня получили подтверждение следующие торговые сигналы:

Торговый сигнал №6 Фондовый рынок ММВБ. Банк ВТБ (#VTBR). Покупка по 0,05016 руб. Вчерашний рост на 2,8% подтверждает завершение коррекции на дневном таймфрейме. По разметке у меня начинается пятая волна. Она бывает очень разной, в том числе усеченной, поэтому просто наблюдаем рост.

Торговый сигнал №7 Золото (#ZG). Покупка по 1806,55. Завершение коррекции наблюдалось еще вчера, но я решил подождать и сейчас заходить уже пора. Рост ожидаю до 2100-2200.

Также вчера закрыл короткую сделку на демо-счете Форекса на паре EUR/USD. Открывал 10 июня по цене 1,21637 и закрыл 05 июля 1,18581. Прибыль чуть больше 3000 пунктов. Однако в лонг пока не вхожу, жду подтверждения.

Правила блога по ссылке.

теги блога master114

- AFKS

- btc

- BTCUSD

- CBOM

- EUR USD

- eurusd

- forex

- Gold

- MGNT

- MTSS

- usd rub

- USDRUB

- VTBR

- акции

- АФК Система

- башнефть

- биткоин

- валюта

- ВТБ

- Газпром

- золото

- индекc

- Лукойл

- Магнит

- мкб

- ММВБ

- МосБиржа

- мтс

- нефтегазовый комплекс

- Новатэк

- новичек

- новичкам

- Роснефть

- самоконтроль

- сбербанк

- Сургутнефтегаз

- татнефть

- Тинькофф

- торговые роботы

- торговые сигналы

- трейдинг

- форекс