SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. master114

Показатель IMG - анализируем сектор Банки и финансы

- 31 августа 2021, 11:20

- |

Продолжаю обзор компаний по секторам с использованием показателя IMG. На этот раз посмотрим на графики банков и финструктур (громко сказано применимо к ММВБ).

Предыдущие записи:

Показатель IMG

Разбор нефтегазовогосектора

Напоминаю условные обозначения

Я использовал Потоковые графики на сайте investing.com.

Нанесены 3 линии:

— желтая пунктирная линия это показатель IMG с коэф AIR=0

— голубая пунктирная линия это показатель IMG с коэф AIR=4

— сиреневая пунктирная линия это показатель IMG с коэф AIR=6

Все расчеты приводятся по показателям на конец года. Самые правые значения любой линии (это уже на конец 2022 года) — это экстраполированные данные, поэтому они абсолютно фантазийные.Н ачнем с топовых банков.

Сбербанк посмотрим на примере привилегированных акций. Здесь мы видим, что цена последние 5 лет отбивается от уровня желтой линии. Сейчас возможно, что цена сможет дойти до своего справедливого уровня в 400-450 руб.

курс акций ВТБ падал в то время как его показатели росли и теперь график развернулся. Я надеюсь, что цена сможет достичь 65-70 копеек. Хорошие точки для входа были на разворотах ниже желтой линии в 2019 в 2021 годах.

Фаворит сектора в этом году. Но на графике мы видим параллельные линии, что означает скромный рост показателей и безудержный оптимизм на рынке. Я не смотрел квартальные отчеты компании, по новостям вижу, что рост у компании есть, но я думаю что это все равно слишком дорого.

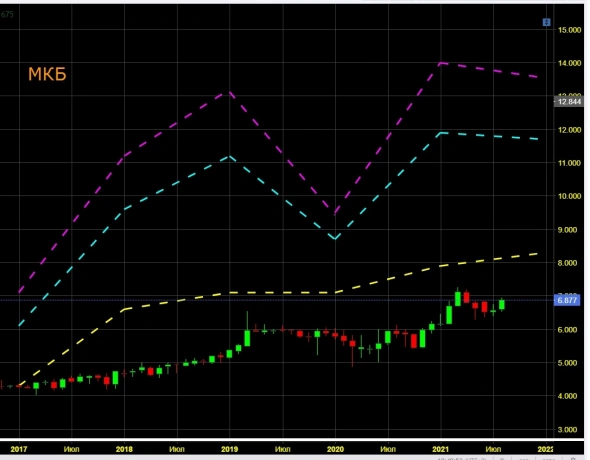

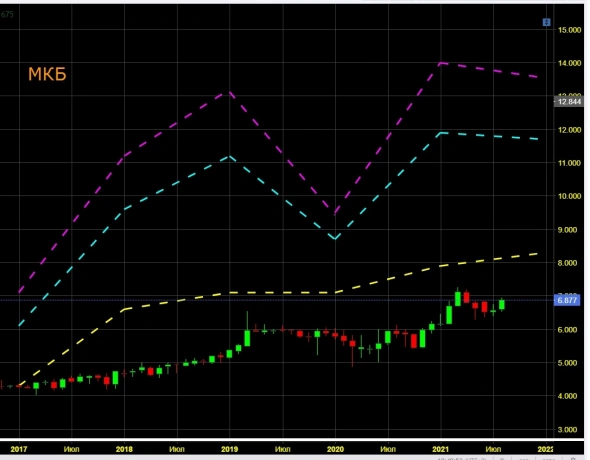

МосКредитБанк — одна из самых недооцененных компаний в секторе. Причем банк на всей своей истории имеет только восходящий тренд (в отличии от ВТБ) и я думаю, что цена может достичь своего справедливого уровня в 12 руб.

В целом компания торговалась на своих справедливых уровнях, но в текущем году возобладал оптимизм и курс ушел слегка за фиолетовую линию. Если кто-то покупал по 80-90 руб могут продать при появлении признаков разворота. Пока цена растет можно только радоваться.

Напоследок я оставил график многострадальной АФК Системы. Здесь я построил график чуть больше — начиная с 2014 года, чтобы показать на примере как ведет себя показатель IMG если у компании начинает понижаться объем чистых активов и компания одновременно генерирует убытки. В этих случаях мы можем наблюдать участки где справедливая цена (голубая и фиолетовая линии) начинаю пересекать желтую линию сверху вниз. В этом случае я бы не стал покупать акции, даже если цена ниже желтой линии. По идее здесь уже можно рассматривать вариант входа только по итогам годового отчета за 2019 год. Где показатели и курс уже развернулись вверх.

Что сказать по текущему положению? Я бы дождался годового отчета за 21 год, чтобы достроить линии, почитать аудированный отчет по МСФО и тогда уже принимать решение. Компания мне в целом очень нравиться, хочу пожелать им успехов в бизнесе.

На всякий случай повторюсь.

Это примеры работы с показателем IMG и они не являются рекомендациями к покупке/продаже.

После такого предварительного анализа необходимо очень внимательно изучить годовые отчеты и другие источники информации для того чтобы узнать реальное положение дел и причины недооценки компании.

Предыдущие записи:

Показатель IMG

Разбор нефтегазовогосектора

Напоминаю условные обозначения

Я использовал Потоковые графики на сайте investing.com.

Нанесены 3 линии:

— желтая пунктирная линия это показатель IMG с коэф AIR=0

— голубая пунктирная линия это показатель IMG с коэф AIR=4

— сиреневая пунктирная линия это показатель IMG с коэф AIR=6

Все расчеты приводятся по показателям на конец года. Самые правые значения любой линии (это уже на конец 2022 года) — это экстраполированные данные, поэтому они абсолютно фантазийные.Н ачнем с топовых банков.

Сбербанк посмотрим на примере привилегированных акций. Здесь мы видим, что цена последние 5 лет отбивается от уровня желтой линии. Сейчас возможно, что цена сможет дойти до своего справедливого уровня в 400-450 руб.

курс акций ВТБ падал в то время как его показатели росли и теперь график развернулся. Я надеюсь, что цена сможет достичь 65-70 копеек. Хорошие точки для входа были на разворотах ниже желтой линии в 2019 в 2021 годах.

Фаворит сектора в этом году. Но на графике мы видим параллельные линии, что означает скромный рост показателей и безудержный оптимизм на рынке. Я не смотрел квартальные отчеты компании, по новостям вижу, что рост у компании есть, но я думаю что это все равно слишком дорого.

МосКредитБанк — одна из самых недооцененных компаний в секторе. Причем банк на всей своей истории имеет только восходящий тренд (в отличии от ВТБ) и я думаю, что цена может достичь своего справедливого уровня в 12 руб.

В целом компания торговалась на своих справедливых уровнях, но в текущем году возобладал оптимизм и курс ушел слегка за фиолетовую линию. Если кто-то покупал по 80-90 руб могут продать при появлении признаков разворота. Пока цена растет можно только радоваться.

Напоследок я оставил график многострадальной АФК Системы. Здесь я построил график чуть больше — начиная с 2014 года, чтобы показать на примере как ведет себя показатель IMG если у компании начинает понижаться объем чистых активов и компания одновременно генерирует убытки. В этих случаях мы можем наблюдать участки где справедливая цена (голубая и фиолетовая линии) начинаю пересекать желтую линию сверху вниз. В этом случае я бы не стал покупать акции, даже если цена ниже желтой линии. По идее здесь уже можно рассматривать вариант входа только по итогам годового отчета за 2019 год. Где показатели и курс уже развернулись вверх.

Что сказать по текущему положению? Я бы дождался годового отчета за 21 год, чтобы достроить линии, почитать аудированный отчет по МСФО и тогда уже принимать решение. Компания мне в целом очень нравиться, хочу пожелать им успехов в бизнесе.

На всякий случай повторюсь.

Это примеры работы с показателем IMG и они не являются рекомендациями к покупке/продаже.

После такого предварительного анализа необходимо очень внимательно изучить годовые отчеты и другие источники информации для того чтобы узнать реальное положение дел и причины недооценки компании.

257 |

Читайте на SMART-LAB:

Доллар как бенефициар нефтяного шока: почему рынок снова идет в защиту

Во вторник укрепление доллара выглядело не просто реакцией на рост глобальной тревожности, а результатом наложения сразу факторов. Первый —...

18:50

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Новая война на Ближнем Востоке может пойти по разным...

13:17

теги блога master114

- AFKS

- btc

- BTCUSD

- CBOM

- EUR USD

- eurusd

- forex

- Gold

- MGNT

- MTSS

- usd rub

- USDRUB

- VTBR

- акции

- АФК Система

- башнефть

- биткоин

- валюта

- ВТБ

- Газпром

- золото

- индекc

- Лукойл

- Магнит

- мкб

- ММВБ

- МосБиржа

- мтс

- нефтегазовый комплекс

- Новатэк

- новичек

- новичкам

- Роснефть

- самоконтроль

- сбербанк

- Сургутнефтегаз

- татнефть

- Тинькофф

- торговые роботы

- торговые сигналы

- трейдинг

- форекс