Kubatay

Торговля опционами

- 07 апреля 2018, 07:50

- |

Всем привет!

В продолжение открытой конструкции, на экспирацию 05/04 закрыл недельную покупку волы и роллировался на следующую неделю:

закрыл недельки 05/04:

+1шт call 125(05/04) 70п

+1шт put 125(05/04) 310п

остальные экспирировались в ноль

открыл недельки 12/04:

-1шт call 125(12/04) 1060п

+2шт call 127(12/04) 300п

+1шт call 130(12/04) 80п

-1шт put 125(12/04) 1260п

+2шт put 122(12/04) 450п

Недельки закрыл за 45мин до экспирации. Закрыл раньше, т.к. цена проходила близко к 125 страйку, временная стоимость центральных опционов была незначительная и опционы стали вести себя как фьючерс, плюс недельная часть вышла в символический плюс 50п. По факту, на саму экспирацию результат был бы лучше, примерно на +230п.

Попытался описать принцип открытия позиции, по которому я выбираю страйки, цены и их количественное соотношение, но в итоге пришел к выводу, что получается слишком много ситуаций, при которых я так или иначе выбираю как мне открыть/закрыть позицию. Т.е. если бы я решил запустить робота по данной стратегии, то ничего бы не вышло, всегда необходимо принимать индивидуальное решение, основываясь на тех множественных параметрах, в рамках которых находится рынок именно в текущий момент времени. Например, в определенный момент я оцениваю состояние рынка и у меня возникает несколько вариантов управления открытыми позициями. Среди нескольких этих вариантов я оцениваю какой вариант для меня более оптимальный и соответственно привожу его в исполнение.

По ГО вся конструкция в совокупе(две части) составляет около 4000руб.

( Читать дальше )

- комментировать

- 4.2К | ★3

- Комментарии ( 9 )

Торговля опционами

- 31 марта 2018, 08:56

- |

Всем привет!

В ознакомительных целях, прежде всего для тех, кто не так давно торгует опционами я хочу показать составную опционную конструкцию с ограниченными рисками. Она состоит из двух почти симметричных частей, противоположных друг другу. Первая часть является покупкой волатильности и построена на недельных опционах, вторая — продажа волатильности и построена на месячных опционах. В целом конструкция является дельто-нейтральной. Но торговать я буду по отдельности первую и вторую часть как две независимые друг от друга стратегии. Главное условие, что если у меня открыта вторая часть(продажа волатильности), то соответственно первая часть тоже обязана быть открыта, чтобы в целом была дельтонейтраль, ограниченные риски. Как только экспирируются недельные опционы, я сразу открываю следующие недельки и т.д. При покупке волатильности(первая часть) я бОльшую часть времени буду закрывать конструкцию с небольшими убытками и довольно редко получать по ней прибыль, но прибыль нужно вылавливать довольно большую, чтобы суммарно перекрывались все предыдущие/будущие убытки. При продаже волатильности(вторая часть), я наоборот буду чаще получить фиксированную прибыль и в редких случаях меня будет настигать существенный убыток. Как я уже отметил, эти две стратегии я буду вести независимо от полученных результат друг друга. Например, по второй части, я могу досрочно закрывать конструкцию если скажем в короткий промежуток времени я получил уже 70-80% от запланированной прибыли. Т.е. я не вижу смысла высиживать небольшой остаток прибыли, если есть возможность открыть новую конструкцию по продаже волатильности с бОльшим потенциалом получаемой прибыли за тот же промежуток времени. При такой схеме продавать волатильность довольно комфортно, ведь у меня всегда риски закрыты.

( Читать дальше )

Торговля опционами от Kubatay

- 18 марта 2018, 08:09

- |

Всем привет!

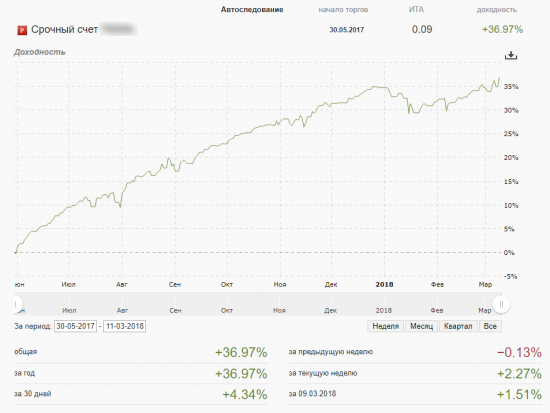

Прошла неделя и она принесла +1.38% к доходности.

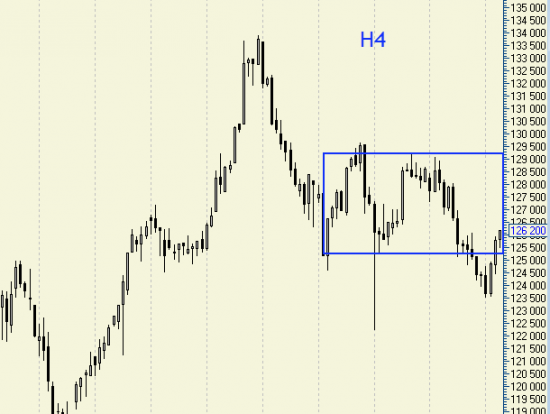

На дневном графике фьючерса РТС произошла попытка выхода вниз, но сразу на следующий день цена снова вернулась в дневную консолидацию. Поэтому пока больше склоняюсь к варианту, что мы отбились от нижней границы и теперь либо боковик в нижней области дневной консолидации, либо цена пойдет на верхнюю границу дневного диапазона. Я взял график H4, т.к. на дневном спайк, который я не учитываю.

( Читать дальше )

Торговля опционами от Kubatay

- 10 марта 2018, 10:06

- |

Всем привет!

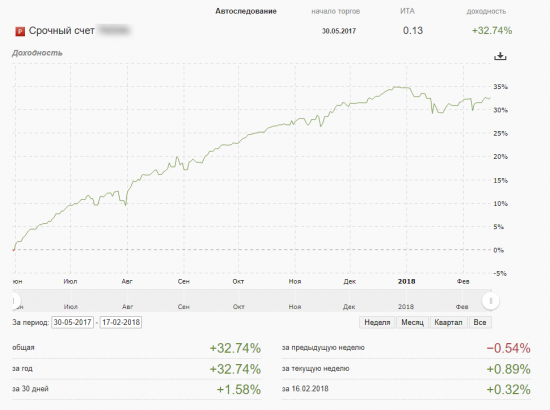

За прошедшие две недели получилось сделать +2.14% к счету.

Произошло некое метание базового актива в пределах текущей волатильности. На нижней границе 2 марта опционы вырастали в цене более чем два раза за короткий интервал времени.

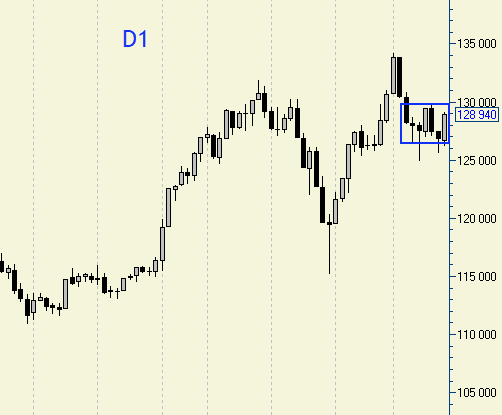

На текущий момент видно, что формируется дневная консолидация, идет активный набор позиции и т.к. ТФ у нас не маленький, следовательно и выход из нее будет в виде большого направленного движения.

( Читать дальше )

Kubatay. Торговля опционами

- 23 февраля 2018, 09:02

- |

Всем привет!

Эта укороченная неделя для меня оказалась довольно комфортной, +1.04% к общему доходу. За эти четыре дня рынок не доставил особых хлопот, до проданных краев было довольно далеко и тета потихоньку капала каждый день до самой экспирации.

Удачной торговли!

Постоянный стабильный доход

- 17 февраля 2018, 15:20

- |

Всем привет!

За эту неделю счет увеличился на +0.89%. Неделя очень хорошо начиналась, уже в среду бумажная прибыль была больше процента, плюс рассчитывал в четверг на экспирацию получить значительный привесок, но закон подлости, на вечерке РТС устремляется в рост на 4000п и цена подходит очень близко к моему проданному краю 127500. При таких обстоятельствах вероятность пробить край в четверг(день экспирации) очень высокая и самое главное чрезмерно опасная, поэтому был вынужден откупать проданный край по текущим ценам, в итоге потеряв уже часть недельного профита. На экспирацию край не пробили. «Какой ты нехороший человек» — сказал я куклу (или кто там за главного) и уже с новой конструкцией устремился дальше на опционное поле битвы.

Профитных сделок!

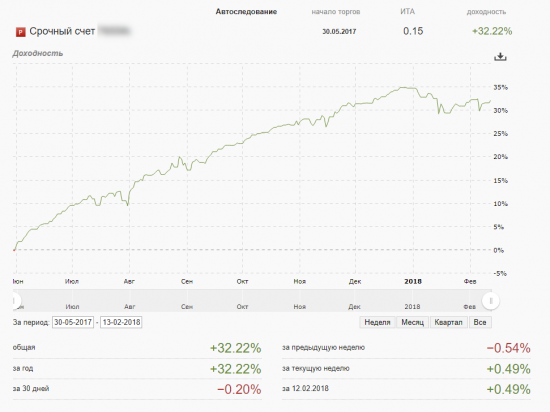

Постоянный стабильный доход

- 13 февраля 2018, 05:25

- |

Всем привет!

За прошедшую неделю результат -0.54%. Неделька, скажем так, выдалась очень жаркой. Опять же постфактум теперь можно констатировать, что в пятницу произошла жесткая высадка теперь уже лонгистов. Теперь наиболее вероятное поведение рынка как мне видится это боковик. Возможно это только мое желание, т.к. мне наиболее комфортно работать именно в боковике. Волатильность всю неделю набирала обороты и на текущий момент осталась на довольно высоком уровне, поэтому продажу страйков делаю еще дальше.

Удачной торговли, прибыльных сделок!

Постоянный стабильный доход

- 03 февраля 2018, 11:07

- |

Всем привет!

За эту неделю доход по счету вырос на +1.06%. Как и писал прошлый раз теперь продаю опционы чуть подальше, волатильность на рынке не уменьшается поэтому и риски нужно отодвигать. Благо с повышением волатильности и опционы становятся дороже, поэтому доходность от этого не должна страдать. Стараюсь поддерживать некий баланс риск/доходность, поэтому не жадничаю, продаю свою «норму», контролирую риски. По факту можно отметить, что фьючерс РТС торгуется в боковике 130000-127000, с расширением его сверху до 132000. Куда произойдет выход из этой консолидации время покажет, но факт, что направленное движение приостановилось(высадили подавляющее большинство шортистов, с железными яйцами, кто застрял в предыдущей большой проторговке). Сейчас происходит новый набор в группу желающих прокатиться с ветерком.

Удачной торговли, прибыльных сделок!

Постоянный стабильный доход

- 28 января 2018, 11:22

- |

Всем привет!

Эту торговую неделю я закрыл с результатом +1.18%. Движения по фьючерсу РТС стали более размашистые, поэтому принял решение немного увеличить диапазон продаваемых страйков. Немного огорчил один момент, когда продал нижний край, потом буквально через 10мин цена выросла в два раза, причем на хорошем движении рынка вверх. На следующий день, рынок начал уже хорошее движение вниз. Сейчас можно сделать предположение, что кто-то заранее знал о скором снижении рынка и агрессивно покупал нижние края, чем и вызвал повышенную волатильность нижних краев на росте рынка.

Удачной торговли, меньше просадок, больше прибыли!