Валютные рынки: укрепление доллара приостановилось на фоне умеренной инфляции в США

На прошедшей неделе доллар США растерял часть прироста с начала месяца по отношению к основным мировым валютам. Так, индекс доллара DXY снизился на 0,34%, до отметки 91,68, а курс EUR/USD повысился на 0,38%, до уровня 1,19602.

Спрос на американскую валюту несколько ослаб после публикации в США данных по инфляции, что уменьшило опасения по поводу возможного слишком быстрого роста цен в стране в результате масштабных монетарных и фискальных стимулов. Так, по итогам февраля инфляция увеличилась в годовом выражении до 1,7%, как и ожидалось аналитиками, в сравнении с 1,4% месяцем ранее. При этом базовая инфляция, исключающая высоковолатильные компоненты продуктов питания и топлива, наоборот, снизилась на 0,1 п.п., до 1,3%, что оказалось ниже консенсус-прогноза в 1,4%. Участники рынка восприняли эти данные как сигнал того, что риски резкого всплеска инфляции в США пока еще невелики, и активизировали покупки рисковых активов.

Помимо этого, в минувший четверг Джо Байден подписал законопроект о новых фискальных стимулах для экономики на сумму $1,9 трлн, что также поддержало risk-on настроения на глобальных рынках, ослабив доллар.

Авто-репост. Читать в блоге >>>

комментарии just2trade на форуме

-

Chevron намерена довести нефтедобычу в Пермском бассейне США до 1 млн баррелей в день

Chevron намерена довести нефтедобычу в Пермском бассейне США до 1 млн баррелей в день

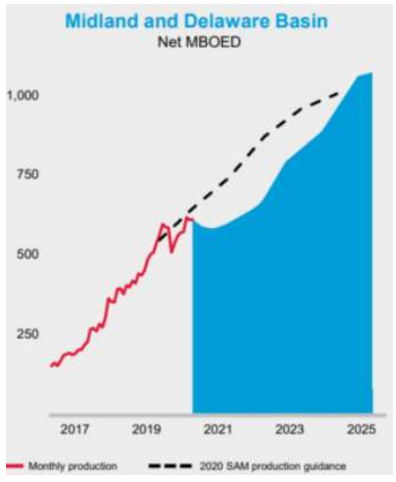

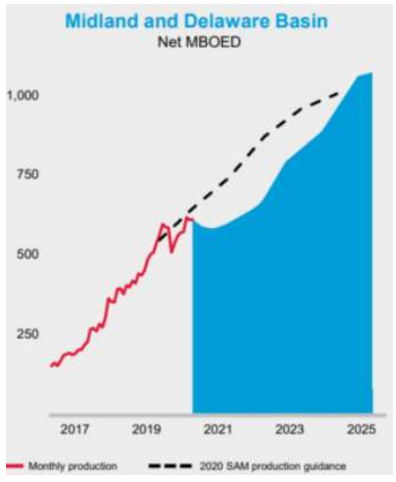

Вторая по величине американская энергетическая компания Chevron Corp. вновь поставила перед собой задачу расширить объем добычи нефти в Пермском бассейне США до 1 млн баррелей в день после того, как в прошлом году ей пришлось резко сократить бюджет и снизить операционные расходы.

Chevron планирует увеличить инвестиции в крупнейшее нефтяное месторождение Северной Америки до 2025 г., чтобы преодолеть спад добычи, вызванный пандемией коронавируса, сообщило руководство компании в презентации для инвесторов во вторник. Главный исполнительный директор Майк Вирт весьма удивил инвесторов, вернувшись к целевому ориентиру добычи 1 млн баррелей нефти в Пермском бассейне всего через год после того, как этот показатель исчез из насущных планов компании, поскольку COVID-19 обрушил энергетические рынки.

Калифорнийский нефтяной гигант рассчитывает на то, что его скважины в Пермском бассейне принесут денежный доход в 3 млрд долларов к середине десятилетия при условии, что мировые цены на нефть в среднем будут составлять 50 долларов за баррель. В регионе, расположенном между Западным Техасом и Нью-Мексико, произошло самое значительное сокращение расходов во время прошлогоднего отката на фоне беспрецедентного обвала нефтяного рынка.

Авто-репост. Читать в блоге >>> Chevron намерена довести нефтедобычу в Пермском бассейне США до 1 млн баррелей в день

Chevron намерена довести нефтедобычу в Пермском бассейне США до 1 млн баррелей в день

Вторая по величине американская энергетическая компания Chevron Corp. вновь поставила перед собой задачу расширить объем добычи нефти в Пермском бассейне США до 1 млн баррелей в день после того, как в прошлом году ей пришлось резко сократить бюджет и снизить операционные расходы.

Chevron планирует увеличить инвестиции в крупнейшее нефтяное месторождение Северной Америки до 2025 г., чтобы преодолеть спад добычи, вызванный пандемией коронавируса, сообщило руководство компании в презентации для инвесторов во вторник. Главный исполнительный директор Майк Вирт весьма удивил инвесторов, вернувшись к целевому ориентиру добычи 1 млн баррелей нефти в Пермском бассейне всего через год после того, как этот показатель исчез из насущных планов компании, поскольку COVID-19 обрушил энергетические рынки.

Калифорнийский нефтяной гигант рассчитывает на то, что его скважины в Пермском бассейне принесут денежный доход в 3 млрд долларов к середине десятилетия при условии, что мировые цены на нефть в среднем будут составлять 50 долларов за баррель. В регионе, расположенном между Западным Техасом и Нью-Мексико, произошло самое значительное сокращение расходов во время прошлогоднего отката на фоне беспрецедентного обвала нефтяного рынка.

Авто-репост. Читать в блоге >>> Рынки опасаются более раннего изменения монетарной политики ФРС

Рынки опасаются более раннего изменения монетарной политики ФРС

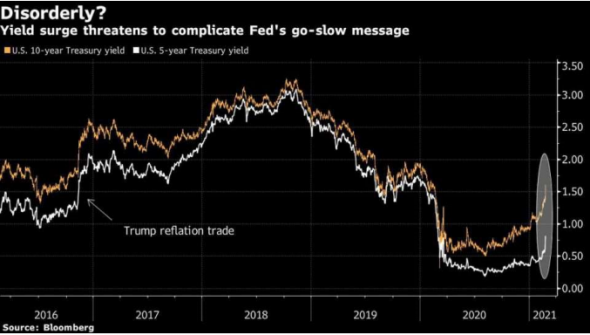

После того, как глава ФРС Джером Пауэлл в течение двух дней уверял конгрессменов США, что экономика пока не в том состоянии, чтобы думать об ужесточении монетарной политики, финансовые рынки внезапно начали проявлять чрезмерную активность.

Выступление Пауэлла в целом соответствовало тем стратегическим основам, которые ФРС разработала в прошлом году. Принципиальными положениями в них является то, что американский Центральный банк не будет повышать процентные ставки на ранних этапах восстановления экономики и не будет добиваться осуществления целевого уровня инфляции в 2% до того времени, пока не произойдет ощутимого улучшения ситуации на рынке труда.

Данные по рынку государственных облигаций США на сумму 21 триллион долларов свидетельствуют о том, что некоторые инвесторы не в полной мере доверяют этим обещаниям. Некоторые стоимостные индикаторы краткосрочных облигаций сигнализируют о том, что в рыночном сообществе доминируют ожидания повышения ставки ФРС примерно через два года. Доходность по облигациям со средними и длительными сроками погашения растет, что свидетельствует о быстрой рефляции, которая может побудить ФРС сократить программу стимулирующих мер.

Авто-репост. Читать в блоге >>> На фондовом рынке происходит смена фаворитов

На фондовом рынке происходит смена фаворитов

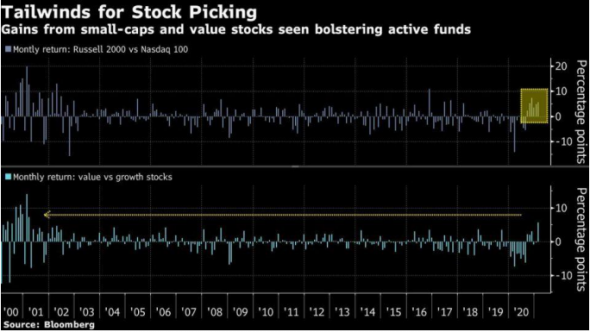

Ослабление рыночных позиций таких мегакомпаний, как Apple Inc., вызывает беспокойство у инвесторов. Но профессиональные финансовые аналитики потерю импульса крупнейшими компаниями фондового рынка воспринимают, в основном, как хорошие новости.

По данным Goldman Sachs Group Inc., с начала года 57% крупнейших инвестиционных фондов превзошли свои целевые показатели, что стало лучшим началом года в отрасли почти за десятилетие. Ключевым фактором является ослабление доминирования мегакомпаний, в которые эти фонды, как правило, не осуществляют вложения на постоянной основе.

Сейчас же надежда на восстановление экономики вдохнула жизнь во все фондовые сегменты, от компаний с небольшой капитализацией до ранее игнорировавшихся акций, как скажем в секторе энергетики, расширяя круг успешных фирм. Индекс компаний с малой капитализацией Russell 2000 готов превзойти индекс 100 крупнейших на бирже Nasdaq компаний (Nasdaq 100) шестой месяц подряд, в то время как скорректированная версия индекса S&P 500, в этом году выросла на 6.6%, что вдвое больше, чем эталонный индекс S&P 500, взвешенный по капитализации.

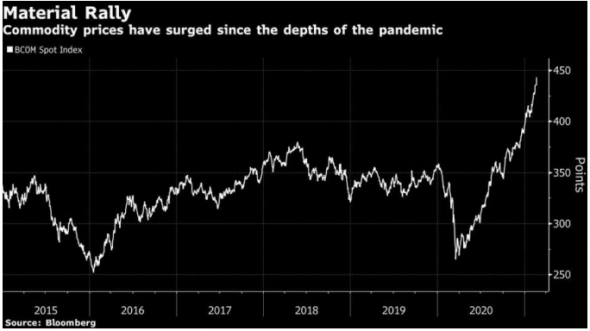

Авто-репост. Читать в блоге >>> Веские причины продолжающегося роста цен на сырьевые товары

Веские причины продолжающегося роста цен на сырьевые товары

Товарно-сырьевые рынки переживают бум. Нефть в этом году подорожала примерно на 30%, медь только что достигла девятилетнего максимума, а рынки зерна испытывают дефицит.

Но есть один специфический фактор, способный придать еще больший импульс мировым сырьевым товарам. В то время, когда процентные ставки невысоки, а доходность облигаций остается исторически низкой, ротация позиций вдоль кривой фьючерсов на сырьевые товары предлагают пассивным инвесторам заманчивую прибыль. Эти соображения были высказаны некоторыми крупнейшими исследовательскими подразделениями, в том числе в Goldman Sachs и Citigroup, анализирующих структуру доходов от сырьевых товаров в этом году.

Логика проста. На активных рынках ближайшие фьючерсные контракты дороже, чем поздние. Это означает, что инвесторы могут покупать сегодня контракты с отдаленной по времени поставкой и платить более низкую цену, чем эти фьючерсы будут стоить незадолго до срока их экспирации, тем самым рискуя меньшими суммами в случае неблагоприятно складывающейся ситуации на рынке. Получение прибыли от этих разностей стоимостей инвесторы называют оборотной доходностью, и это привлекает спекулятивные деньги в сырьевые товары, что способствует дальнейшему росту цен.

Авто-репост. Читать в блоге >>> Японский индекс Nikkei 225 впервые за 30 лет превысил отметку в 30.000 пунктов

Японский индекс Nikkei 225 впервые за 30 лет превысил отметку в 30.000 пунктов

Японский фондовый индекс Nikkei 225 Stock Average превысил отметку в 30.000 пунктов впервые с августа 1990 г., продолжая расти до уровней, не наблюдавшихся с момента коллапса «финансового пузыря».

Индекс вырос на 1.9% и закрылся на отметке 30.084,15 пунктов в понедельник на фоне определенных признаков восстановления экономики в стране и надежд на прогресс в переговорах различных ветвей власти США по согласованию пакета финансового стимулирования. В то время как акции во всем мире покорили новые максимальные высоты в последние месяцы, индекс Nikkei 225 все еще должен вырасти почти на 30%, чтобы превзойти рекордное значение в 38.915,87 пунктов. Оно было установлено во время последней торговой сессии 1989 г., прежде чем индекс потерял более половины своей стоимости за три года после того, как лопнул «финансовый пузырь».

Японские акции демонстрируют в целом длительное восстановление после падения на «дно» в 2012 г. в результате разрушительного землетрясения годом ранее. Вступив в должность в том же 2012 г., бывший премьер-министр Синдзо Абэ приложил немало усилий по оживлению экономики и повышению капитализации корпораций за счет улучшения методов управления, что способствовало позитивной тенденции роста цен на акции, ускорившегося в этом году.

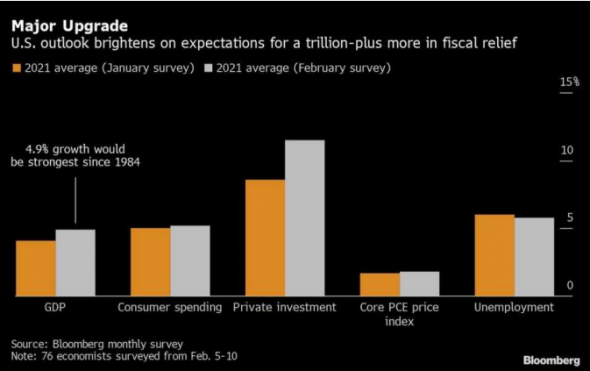

Авто-репост. Читать в блоге >>> Принятие плана финансового стимулирования Байдена улучшит перспективы экономического роста в США

Принятие плана финансового стимулирования Байдена улучшит перспективы экономического роста в США

В условиях стабилизации количественных показателей заболеваемости коронавирусом и готовности демократов содействовать принятию в целом финансового плана стимулирования экономики президента Джо Байдена стоимостью в 1.9 трлн долларов — даже без поддержки республиканцев — экономисты повышают свои прогнозы американского экономического роста на 2021 г.

Согласно последнему проведенному информагентством Bloomberg опросу экономистов, ожидаемый рост валового внутреннего продукта пересмотрен в бо́льшую сторону в текущем трехмесячном периоде и в каждом последующем квартале до середины 2022 г. По экспертным оценкам, экономический рост в этом году будет самым сильным с 1984 г.

Прогнозируется, что ВВП вырастет на 5.6% в годовой экстраполяции во 2-м квартале и на 6.2% в третьем (оба показателя на 1.6 процентных пункта превышают соответствующие январские оценки), согласно медианным прогнозам опроса 76 экономистов, проведенного 5 — 10 февраля.

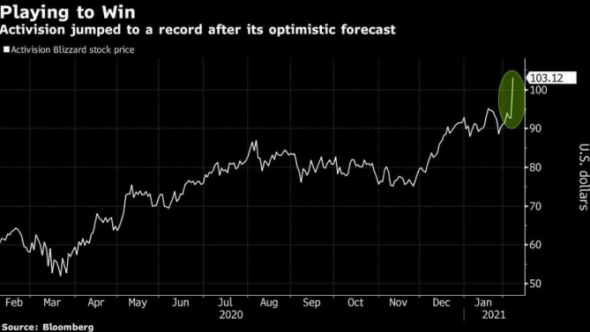

Авто-репост. Читать в блоге >>> Успешные результаты и прогнозы Activision Blizzard вызвали рекордный рост их акций

Успешные результаты и прогнозы Activision Blizzard вызвали рекордный рост их акций

Activision Blizzard Inc., одна из крупнейших компаний в сфере компьютерных игр и развлечений, выросла на 12% до рекордного уровня после того, как выдала оптимистичные прогнозы на этот и следующий год, чему способствовала успешная реализация франшиз таких известных видеоигр, как Call of Duty, World of Warcraft и Candy Crush.

Выручка в текущем квартале составит 1.75 миллиардов долларов без учета некоторых статей, заявила компания в четверг, по сравнению с ожидавшимися аналитиками 1.68 миллиардами долларов. Собственный годовой прогноз также превзошел экспертные оценки, и Activision Blizzard заявила, что в 2022 г. получит большие доходы благодаря множеству новых релизов игр. Это помогло значительному подъему стоимости акций компании на торгах в пятницу в Нью-Йорке.

За последний год вся индустрия видеоигр извлекла выгоду на фоне вызванных пандемией коронавируса карантинных ограничений. Новые консоли — Sony Corp. PlayStation 5 и Microsoft Corp. Xbox Series X — также увеличили продажи игр с момента их выпуска в прошлом году.

Авто-репост. Читать в блоге >>> Успех нефтяной стратегии альянса ОПЕК+ дает передышку в преддверии трудного выбора

Успех нефтяной стратегии альянса ОПЕК+ дает передышку в преддверии трудного выбора

ОПЕК и ее союзники, собравшись на этой неделе, смогут констатировать успешность своих действий по оживлению мировых нефтяных рынков. Но вскоре у коалиции возникнет проблема сложного выбора.

Обещание министра энергетики Саудовской Аравии принца Абдулазиза бин Салмана в прошлом месяце сократить добычу еще на 1 миллион баррелей в день укрепило мировые рынки в борьбе с негативным воздействием пандемии коронавируса. Скачок цены до 57 долларов за баррель в Лондоне увеличивает доходы производителей.

Хотя это и избавляет альянс ОПЕК+ от необходимости существенно корректировать свою политику на совещании в среду, ему нужно будет начать думать о том, как долго сдерживать добычу, поскольку нужно будет учитывать также потенциальный рост поставок нефти от другого члена картеля — Ирана.

В основе же главных противоречий лежит фундаментальная напряженность между саудовцами и их наиболее важным партнером по альянсу, Россией. В то время как Эр-Рияд добивается повышения цен для покрытия государственных расходов, Москва заинтересована в том, чтобы вернуть себе долю рынка.

Авто-репост. Читать в блоге >>> Ведущая компания по добыче платины предсказывает сильный рост ее стоимости

Ведущая компания по добыче платины предсказывает сильный рост ее стоимости

Крупнейшая в мире компания по добыче платины из ЮАР заявила, что цена на данный металл может вырасти более чем на 80% в течение следующих четырех-пяти лет по мере восстановления мировой экономики и сокращения предлагаемых объемов поставок.

Этот прогноз основан на рыночных данных, свидетельствующих о том, что спрос на металлы платиновой группы уже восстановился до уровня, предшествующего пандемии коронавируса, заявил главный исполнительный директор Sibanye Stillwater Ltd. Нил Фронеман в интервью, которое он дал в провинции Лимпопо в Южной Африке. Стоимость платины почти удвоилась с 18- летнего минимума в марте на фоне перебоев в поставках и оживления в автомобильной промышленности Китая, которая использует этот металл в устройствах, снижающих уровень загрязнения окружающей среды.

«Платина только начала более высоко оцениваться и этот тренд будет продолжаться» — сказал Фронеман. «Нет никаких причин, по которым платина в конечном итоге не будет торговаться по цене 2.000 долларов за унцию, а, возможно, и выше».

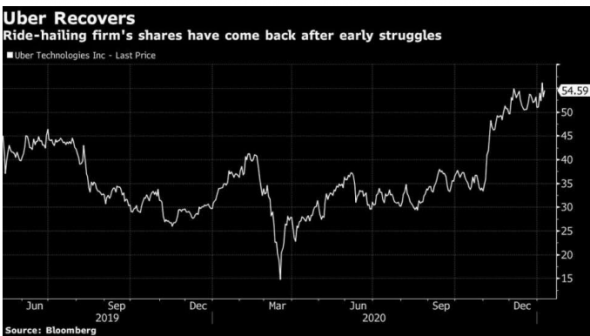

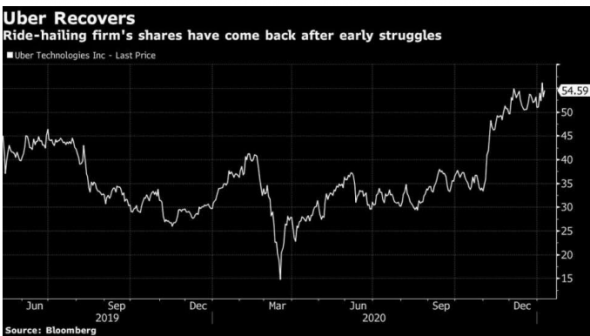

Авто-репост. Читать в блоге >>> SoftBank продал акции Uber Technologies в объеме 2 миллиардов долларов после их подорожания

SoftBank продал акции Uber Technologies в объеме 2 миллиардов долларов после их подорожания

Фонд Vision Fund, входящий в состав SoftBank Group Corp., продал акции компании Uber Technologies Inc. на сумму приблизительно в 2 млрд долларов после того, как биржевые котировки ведущего в Северной Америке онлайн-сервиса заказа такси значительного выросли. Этот результат сигнализирует о том, что SoftBank, ранее вкладывавший средства и в другие специализирующиеся на перевозке пассажиров компании, может получить существенную прибыль в этом секторе в будущем.

SoftBank продал 7 января 38 миллионов акций Uber Technologies по средней цене 53.46 долларов, согласно документации, поданной в Комиссию по ценным бумагам и биржам США. При этом в соответствии с представленными данными SoftBank по-прежнему владеет 184.2 млн акций Uber Technologies на сумму примерно в 10 млрд долларов в текущих ценах.

Основатель SoftBank Масаёши Сон был активным инвестором в секторе услуг по таксомоторным перевозкам пассажиров, приобретя крупные доли в Uber Technologies, китайской Didi Chuxing, индийской Ola и действующей на юго-востоке Азии Grab. Эти вложения оказались под угрозой, когда Uber Technologies потерпел неудачу после своего первичного публичного размещения акций в 2019 году, а пандемия коронавируса резко снизила спрос на эти услуги.

Авто-репост. Читать в блоге >>> SoftBank продал акции Uber Technologies в объеме 2 миллиардов долларов после их подорожания

SoftBank продал акции Uber Technologies в объеме 2 миллиардов долларов после их подорожания

Фонд Vision Fund, входящий в состав SoftBank Group Corp., продал акции компании Uber Technologies Inc. на сумму приблизительно в 2 млрд долларов после того, как биржевые котировки ведущего в Северной Америке онлайн-сервиса заказа такси значительного выросли. Этот результат сигнализирует о том, что SoftBank, ранее вкладывавший средства и в другие специализирующиеся на перевозке пассажиров компании, может получить существенную прибыль в этом секторе в будущем.

SoftBank продал 7 января 38 миллионов акций Uber Technologies по средней цене 53.46 долларов, согласно документации, поданной в Комиссию по ценным бумагам и биржам США. При этом в соответствии с представленными данными SoftBank по-прежнему владеет 184.2 млн акций Uber Technologies на сумму примерно в 10 млрд долларов в текущих ценах.

Основатель SoftBank Масаёши Сон был активным инвестором в секторе услуг по таксомоторным перевозкам пассажиров, приобретя крупные доли в Uber Technologies, китайской Didi Chuxing, индийской Ola и действующей на юго-востоке Азии Grab. Эти вложения оказались под угрозой, когда Uber Technologies потерпел неудачу после своего первичного публичного размещения акций в 2019 году, а пандемия коронавируса резко снизила спрос на эти услуги.

Авто-репост. Читать в блоге >>> Росту реальных цен на нефть препятствует спад покупательского спроса в Азии

Росту реальных цен на нефть препятствует спад покупательского спроса в Азии

Ралли на физическом рынке нефти выдыхается, поскольку азиатские нефтепереработчики сокращают объемы приобретения «черного золота» после начавшегося ранее обычного всплеска активности его закупок.

Многие переработчики в регионе почти полностью удовлетворили свои потребности в прямых поставках нефти, которые, по словам трейдеров, будут осуществлены в основном в январе и феврале. Азиатский спрос привел к росту цен на физические баррели нефти повсюду, от Ближнего Востока до России и Латинской Америки, при этом некоторые независимые китайские нефтеперерабатывающие заводы скупали нефть в начале месяца для обеспечения последующего их снабжения.

Нефть марки Murban из ОАЭ была продана на азиатском спотовом рынке по цене ниже официальной, впервые с августа этого года, при этом компания Total SE также предложила этот сорт со скидкой на электронной платформе S&P Global Platts в пятницу. Спотовая премия для российской нефти ESPO также снизилась с шестимесячного максимума.

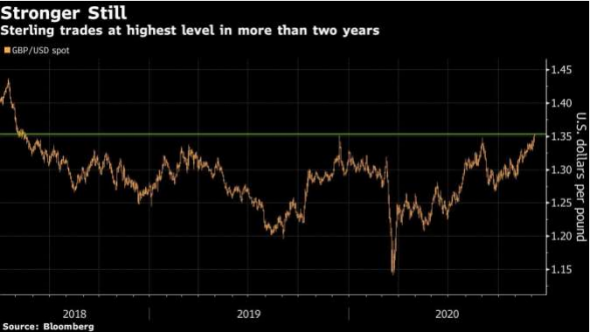

Авто-репост. Читать в блоге >>> Фунт подскочил до максимума 2018 года на фоне оптимистичных ожиданий заключения соглашения по Brexit и в результате слабости доллара.

Фунт подскочил до максимума 2018 года на фоне оптимистичных ожиданий заключения соглашения по Brexit и в результате слабости доллара.

Английский фунт стерлингов вырос на фоне распространившихся слухов о том, что Великобритания и Европейский союз приближаются к заключению торгового соглашения по Brexit.

Фунт стерлингов увеличился на 0,7% до 1.3539 доллара, достигнув самого высокого уровня с мая 2018 года благодаря широкой слабости доллара, однако затем несколько отступил от этого значения. Трейдеры очень внимательно отслеживают заголовки, связанные с Brexit, поскольку стоимость страховки от внезапного колебания фунта по отношению к евро стремится к наибольшему уровню с марта.

Надежды на то, что ЕС и Великобритания смогут заключить торговую сделку до 31 декабря, укрепили фунт, который с июня вырос более чем на 9% по отношению к доллару. Трейдеры тщательно анализировали все обстоятельства длящейся более чем четыре года драмы под названием Brexit и пришли к выводу, что решение в последнюю минуту вполне вероятно.

«Люди немного нервничают при приближении крайнего срока, особенно с учетом того, насколько агрессивными могут быть результирующие изменения валютных курсов в случае потенциального возможного разочарования» — сказал Валентин Маринов, руководитель отдела стратегии валютообменных операций в Credit Agricole SA. Вот почему трейдеры в условиях волатильности покупают фунт на спадах.

Авто-репост. Читать в блоге >>> Входящие в альянс ОПЕК+ страны договорилась о постепенном наращивании объемов добычи нефти в следующем году

Входящие в альянс ОПЕК+ страны договорилась о постепенном наращивании объемов добычи нефти в следующем году

Альянс ОПЕК+ достиг соглашения о более продолжительном периоде смягчения принятых обязательств по сокращению добычи нефти в следующем году, чем планировалось ранее, что дает шаткому рынку больше времени для поглощения дополнительных поставок.

Группа входящих в ОПЕК+ стран в совокупности дополнительно поставит в январе на рынок 500.000 баррелей нефти в день — четверть того, что произошло бы в соответствии с предыдущим планом — говорится в заявлении министерства энергетики Казахстана в четверг. Затем министры по энергетике будут проводить ежемесячные консультации, чтобы решить, стоит ли увеличивать производство в аналогичном объеме в последующие месяцы.

Постепенное ослабление не соответствует тому, что многие ожидали до этой недели: а именно трехмесячной задержки ранее запланированного на январь повышения добычи нефти. Тем не менее, компромиссная сделка также позволяет избежать разрушения единства в ОПЕК+, предпосылки для которого возникли в ходе нескольких дней напряженных переговоров, выявивших новый раскол между основными членами картеля — Объединенными Арабскими Эмиратами и Саудовской Аравией.

Авто-репост. Читать в блоге >>> Центральные банки продают золото впервые за десятилетие.

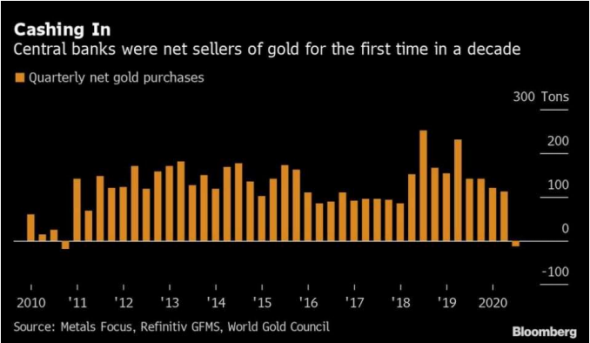

Центральные банки продают золото впервые за десятилетие.

Центральные банки стали продавцами золота впервые с 2010 г., поскольку в некоторых странах было принято решение в какой-то степени компенсировать убытки от пандемии коронавируса за счет реализации части запасов драгметалла, мировые цены на который в этом году приблизились к рекордным уровням.

Согласно отчету Всемирного совета по золоту (WGC), чистые продажи в третьем квартале составили 12.1 тонн слитков по сравнению с покупкой 141.9 тонн годом ранее. По данным WGC, наибольший объем продаж был отмечен в Узбекистане и Турции, тогда как Центральный банк России объявил о первой квартальной продаже золота за 13 лет.

Если в 2020 г. рост стоимости драгметалла был простимулирован притоком средств в биржевые золотые фонды ETF, то в предыдущие годы увеличению цен на золото в немалой мере способствовали его закупки Центральными банками различных государств. В прошлом месяце аналитики Citigroup Inc. предсказали, что спрос на золото со стороны Центробанков восстановится в 2021 г. после сокращения в этом году, которое резко контрастирует с почти рекордными объемами покупок в 2018 и 2019 гг.

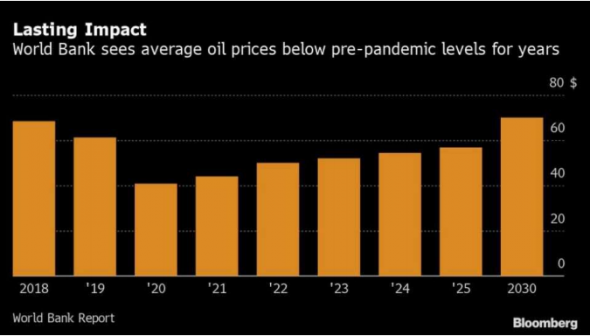

Авто-репост. Читать в блоге >>> Всемирный банк считает, что последствия пандемии могут оказывать длительное воздействие на глобальную потребность в нефти.

Всемирный банк считает, что последствия пандемии могут оказывать длительное воздействие на глобальную потребность в нефти.

По данным Всемирного банка, мировой спрос на нефть может столкнуться с «долговременными последствиями» коронавируса, при этом просматриваются перспективы умеренного роста цен на металлы и сельскохозяйственную продукцию, поскольку сырьевые рынки будут постепенно восстанавливаться после шока пандемии.

По сравнению с апрельской оценкой Всемирный банк повысил прогнозы средневзвешенной цены на нефть в 2020 и 2021 годах соответственно до 41 доллара и 44 долларов за баррель, поскольку медленное восстановление спроса сопровождается ослаблением ограничений на предложение. Однако даже эти скорректированные цены все равно сильно уступают средневзвешенной стоимости нефти на уровне 61 доллар за баррель в 2019 г. Помимо энергетики, небольшое снижение цен на металлы будет компенсировано ростом цен на сельскохозяйственную продукцию в этом году.

Быстрое восстановление цен на нефть после апрельского падения цен потом застопорилось, поскольку вторая волна коронавируса побуждает правительства пересмотреть планы смягчения различных ограничений. В то время как финансовое стимулирование экономики может помочь сгладить негативное воздействие пандемии, Covid-19 представляет собой проблему для экспортеров сырьевых товаров, поскольку директивным органам необходимо позволить своим экономикам плавно адаптироваться к «новой реальности», если эпидемиологическая ситуация будет оставаться тяжелой.

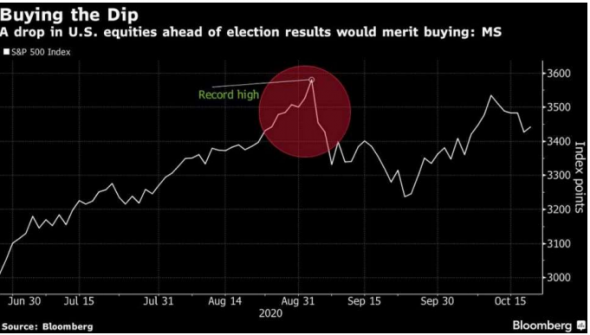

Авто-репост. Читать в блоге >>> Morgan Stanley рекомендует покупать акции в случае их значительного удешевления на фоне выборов

Morgan Stanley рекомендует покупать акции в случае их значительного удешевления на фоне выборов

По мнению аналитиков банка Morgan Stanley, падение американских акций из-за опасений по поводу исхода выборов станет идеальной возможностью для их покупки.

Майк Уилсон, главный стратегический эксперт банка по американским акциям, сказал, что существует большая вероятность того, что рынки могут упасть до выборов, пока же инвесторы внимательно наблюдают за затянувшимися дебатами между президентом Дональдом Трампом и кандидатом от демократов Джо Байденом и пытаются оценить все возможные риски.

«Если индекс S&P 500 опустится до 3100 пунктов, а мы все еще не будем знать, что происходит с выборами, то даже в этих условиях неопределенности все равно возобладает покупательская активность» — сказал Уилсон в телефонном интервью.

Это произойдет потому, что независимо от того, кто победит на выборах, почти наверняка возникнет действенный импульс для реализации дополнительных мер финансового стимулирования экономики, что приведет к росту цен на активы, сказал Уилсон, который правильно спрогнозировал откат рынка в сентябре.

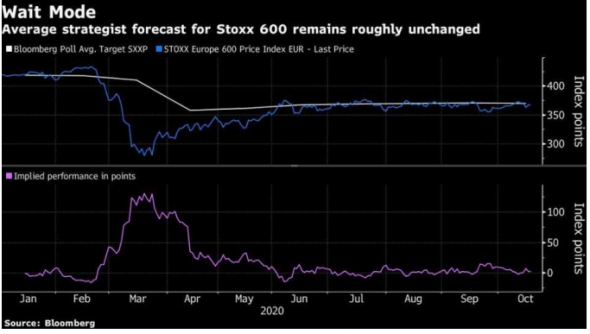

Авто-репост. Читать в блоге >>> Волатильность на рынках в конце года может ограничить рост европейских акций

Волатильность на рынках в конце года может ограничить рост европейских акций

По мнению экспертов, опрошенных Bloomberg, европейские фондовые индексы могут в целом сохранить свои текущие позиции, поскольку в конце года будет наблюдаться значительная волатильность торгов.

Индекс Stoxx Europe 600 на конец года составит 371 пункт, что всего лишь на 1% выше уровня последнего закрытия, согласно усредненной оценке участвовавших в опросе 18 стратегических экспертов. Они прогнозируют в конце года финишную отметку в 3.295 пунктов для индекса Еврозоны Euro Stoxx 50, что также явится несущественным продвижением по сравнению с текущим значением.

Инвесторы сталкиваются с набором рисков в последние месяцы этого нестабильного года — от возобновления случаев заболевания Covid-19 в Европе до выборов в США и переговоров по Brexit. Неопределенность отражена в широком диапазоне прогнозов различных экспертов: JPMorgan Chase & Co. предполагает, что Stoxx 600 упадет более чем на 9% к концу года, в то время как Makor Capital Markets SA ожидает роста на 13%. Волатильность и краткосрочный спрос на хеджирование растут, несмотря на то, что Stoxx 600 с начала июня остается в узком диапазоне.

Авто-репост. Читать в блоге >>>