SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

just2trade

Позиции Walt Disney ослабли ввиду сокращения числа стриминговых подписчиков

- 17 мая 2023, 09:15

- |

Акции Walt Disney Co. продемонстрировали наибольшее падение за шесть месяцев после того, как компания сообщила о сокращении числа подписчиков на одноименный потоковый сервис и предсказала более масштабные потери в этом бизнесе в текущем квартале.

Убытки от стримингового вещания в этот период увеличатся на 100 млн долларов из-за изменения объема затрат на маркетинг, заявила в прошлую среду финансовый директор Кристин Маккарти в ходе видеоконференции с аналитиками.

Ориентированный непосредственно на потребителя сегмент Walt Disney, который включает в себя флагманский потоковый сервис Disney+, понес убытки в размере 659 млн долларов в только что закончившемся втором фискальном квартале, сообщила компания. Это было значительно ниже спрогнозированных аналитиками 850.3 млн долларов и меньше половины того, что было всего два квартала назад.

Тем не менее, потери за этот период сводят на нет некоторые успехи, достигнутые Walt Disney в достижении прибыльности в своем стриминговом бизнесе. Одновременно компания переживает резкий спад в своем традиционном телевизионном бизнесе, который включает телеканалы ABC и ESPN.

( Читать дальше )

Убытки от стримингового вещания в этот период увеличатся на 100 млн долларов из-за изменения объема затрат на маркетинг, заявила в прошлую среду финансовый директор Кристин Маккарти в ходе видеоконференции с аналитиками.

Ориентированный непосредственно на потребителя сегмент Walt Disney, который включает в себя флагманский потоковый сервис Disney+, понес убытки в размере 659 млн долларов в только что закончившемся втором фискальном квартале, сообщила компания. Это было значительно ниже спрогнозированных аналитиками 850.3 млн долларов и меньше половины того, что было всего два квартала назад.

Тем не менее, потери за этот период сводят на нет некоторые успехи, достигнутые Walt Disney в достижении прибыльности в своем стриминговом бизнесе. Одновременно компания переживает резкий спад в своем традиционном телевизионном бизнесе, который включает телеканалы ABC и ESPN.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Годовая инфляция в США в апреле стала наименьшей за два последних года

- 12 мая 2023, 09:40

- |

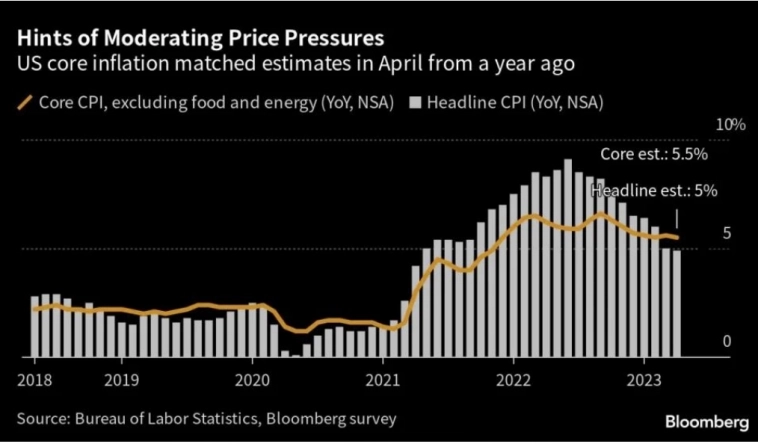

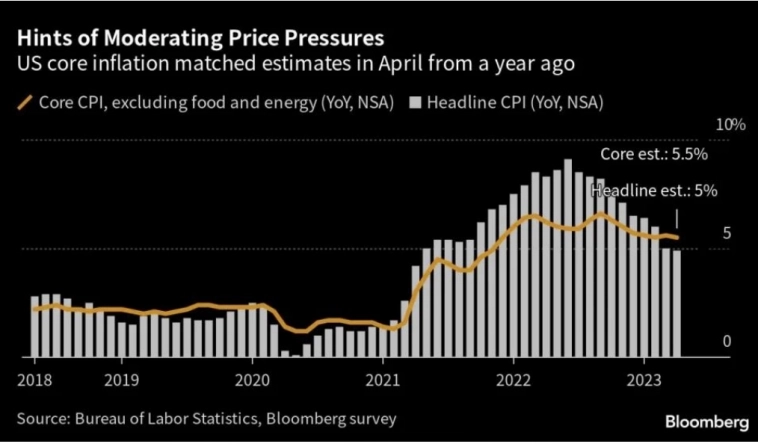

Инфляция в США продемонстрировала признаки замедления в апреле, предоставляя Федеральной резервной системе возможность приостановить цикл повышений процентных ставок в ближайшее время.

Согласно отчету Министерства труда, опубликованному в среду, общий индекс потребительских цен вырос на 4.9% по сравнению с прошлым годом, впервые за 2 последних года не превысив значение 5%. Несколько снизился также и базовый индекс потребительских цен (без учета продуктов питания и энергоносителей).

В более узком ценовом сегменте, который внимательно отслеживается представителями ФРС — стоимости услуг, востребованность которых резко возросла по мере ослабления пандемии коронавируса — зафиксировано еще большее замедление, при этом увеличение за месяц стало наименьшим с середины 2022 г., поскольку подешевели авиабилеты и гостиничные номера.

В отчете говорится, что инфляция снижается по мере того, как значительный рост процентных ставок и недавний кризис банковского сектора сказываются на экономике. Однако цены в целом по-прежнему растут довольно быстрыми темпами, а рынок труда остается стабильным.

( Читать дальше )

Согласно отчету Министерства труда, опубликованному в среду, общий индекс потребительских цен вырос на 4.9% по сравнению с прошлым годом, впервые за 2 последних года не превысив значение 5%. Несколько снизился также и базовый индекс потребительских цен (без учета продуктов питания и энергоносителей).

В более узком ценовом сегменте, который внимательно отслеживается представителями ФРС — стоимости услуг, востребованность которых резко возросла по мере ослабления пандемии коронавируса — зафиксировано еще большее замедление, при этом увеличение за месяц стало наименьшим с середины 2022 г., поскольку подешевели авиабилеты и гостиничные номера.

В отчете говорится, что инфляция снижается по мере того, как значительный рост процентных ставок и недавний кризис банковского сектора сказываются на экономике. Однако цены в целом по-прежнему растут довольно быстрыми темпами, а рынок труда остается стабильным.

( Читать дальше )

Производственная активность в США в апреле сократилась шестой месяц подряд

- 04 мая 2023, 12:15

- |

Производственная активность в США продемонстрировала в апреле сокращение 6-й месяц подряд, что стало самой продолжительной неудачной полосой с 2009 г. и сигнализировало о затяжном спаде в промышленности.

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в апреле повысился до 47.1% с минимального за почти трехлетний период значения 46.3% месяцем ранее. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Индекс цен по проведенным оплатам поставщикам за сырье и материалы, используемые в производственном процессе, подскочил до самого высокого уровня с прошлого июля. Рост совпал с увеличением цен на нефть в начале месяца, хотя в последнее время они стали снижаться из-за опасений по поводу ослабления спроса.

Индекс новых заказов и индикатор выпуска продукции ISM, хотя и несколько улучшились по сравнению с предыдущим месяцем, однако остались в зоне, констатирующей сокращение. Хорошая же новость заключается в том, что цифры свидетельствуют о том, что производственный сектор теряет обороты в более медленном темпе.

( Читать дальше )

Согласно опубликованным данным, рассчитываемый Институтом управления поставками США (ISM) индекс производственной активности в стране в апреле повысился до 47.1% с минимального за почти трехлетний период значения 46.3% месяцем ранее. Тем не менее, отметка в 50% является пороговой, превышение которой указывает на отраслевое развитие, а значения ниже нее свидетельствуют о торможении.

Индекс цен по проведенным оплатам поставщикам за сырье и материалы, используемые в производственном процессе, подскочил до самого высокого уровня с прошлого июля. Рост совпал с увеличением цен на нефть в начале месяца, хотя в последнее время они стали снижаться из-за опасений по поводу ослабления спроса.

Индекс новых заказов и индикатор выпуска продукции ISM, хотя и несколько улучшились по сравнению с предыдущим месяцем, однако остались в зоне, констатирующей сокращение. Хорошая же новость заключается в том, что цифры свидетельствуют о том, что производственный сектор теряет обороты в более медленном темпе.

( Читать дальше )

Квартальная прибыль Comcast превысила усредненные экспертные ожидания

- 03 мая 2023, 09:58

- |

Акции Comcast Corp. подскочили более чем на 6% после того, как компания превзошла прогнозы аналитиков по прибыли, даже несмотря на то, что медиа- и телекоммуникационный конгломерат продолжает терять абонентов кабельного телевидения и сталкивается с растущей конкуренцией в сфере услуг широкополосной связи.

Компания, предлагающая услуги беспроводной и широкополосной связи под брендом Xfinity и владеющая медиа- и развлекательной империей NBCUniversal, сообщила о прибыли без учета некоторых статей в размере 92 цента на акцию при выручке в объеме 29.7 млрд долларов. Ощутимый вклад в успешные результаты первого квартала внесло подразделение студийной деятельности и тематических парков, которое в феврале открыло тематический парк Super Nintendo World в Universal Studios Hollywood. Аналитики предсказывали в среднем получение прибыли в размере 83 центов на акцию при объеме продаж в 29.4 млрд долларов.

В минувшие выходные компания была потрясена внезапным увольнением Джеффа Шелла, главного исполнительного директора NBCUniversal, который был уволен после того, как выяснилось, что у него была интимная связь с одной из сотрудниц.

( Читать дальше )

Компания, предлагающая услуги беспроводной и широкополосной связи под брендом Xfinity и владеющая медиа- и развлекательной империей NBCUniversal, сообщила о прибыли без учета некоторых статей в размере 92 цента на акцию при выручке в объеме 29.7 млрд долларов. Ощутимый вклад в успешные результаты первого квартала внесло подразделение студийной деятельности и тематических парков, которое в феврале открыло тематический парк Super Nintendo World в Universal Studios Hollywood. Аналитики предсказывали в среднем получение прибыли в размере 83 центов на акцию при объеме продаж в 29.4 млрд долларов.

В минувшие выходные компания была потрясена внезапным увольнением Джеффа Шелла, главного исполнительного директора NBCUniversal, который был уволен после того, как выяснилось, что у него была интимная связь с одной из сотрудниц.

( Читать дальше )

Лидеры рынка потребительских товаров рассчитывают повысить рентабельность

- 27 апреля 2023, 09:13

- |

Компания Procter & Gamble Co. и другие ведущие производители потребительских товаров пообещали восстановить норму прибыли, которая снизилась во время пандемии коронавируса. Теперь у инвесторов появляется возможность оценить их прогресс.

Отрасль сейчас прогнозирует повышение прибыльности, которая ранее сократилась вследствие резкого увеличения стоимости перевозок, рабочей силы и сырьевых товаров после начала пандемии коронавируса, что негативно отразилось на крупных североамериканских компаниях, занимающихся производством домашних товаров и средств личной гигиены. Руководители компаний начали ожидать восстановления в прошлом году, тогда скорректированная валовая прибыль пяти главных производителей потребительских товаров упала более чем на 4% по сравнению с уровнем 2019 года, но некоторые эксперты на Уолл-стрит предупреждают, что темпы роста могут разочаровать.

«Это расширение начнет происходить с очень низкой базы, поэтому, если мы не станем свидетелями явных улучшений, то это будет воспринято в качестве довольно плохого знака» — заявила аналитик из Bloomberg Intelligence Дайана Гомес.

( Читать дальше )

Отрасль сейчас прогнозирует повышение прибыльности, которая ранее сократилась вследствие резкого увеличения стоимости перевозок, рабочей силы и сырьевых товаров после начала пандемии коронавируса, что негативно отразилось на крупных североамериканских компаниях, занимающихся производством домашних товаров и средств личной гигиены. Руководители компаний начали ожидать восстановления в прошлом году, тогда скорректированная валовая прибыль пяти главных производителей потребительских товаров упала более чем на 4% по сравнению с уровнем 2019 года, но некоторые эксперты на Уолл-стрит предупреждают, что темпы роста могут разочаровать.

«Это расширение начнет происходить с очень низкой базы, поэтому, если мы не станем свидетелями явных улучшений, то это будет воспринято в качестве довольно плохого знака» — заявила аналитик из Bloomberg Intelligence Дайана Гомес.

( Читать дальше )

Американская автомобильная промышленность подает тревожные сигналы

- 25 апреля 2023, 12:48

- |

Сокращение прибыли у компании Tesla Inc. и признаки более широкой слабости в автомобильной промышленности США посылают угрожающие сигналы в плане экономических перспектив США.

В последние месяцы производитель электромобилей, руководимый Илоном Маском, неоднократно снижал цены, чтобы заманить колеблющихся покупателей. Прибыль одного из крупнейших автокредиторов в США Ally Financial Inc. в первом квартале значительно сократилась, поскольку он выдал меньше автокредитов и зарезервировал деньги на случай дефолтов, а дилеры AutoNation Inc. и Lithia Motors Inc. продали меньше легковых автомобилей, внедорожников и грузовиков. Помимо этого, растут просрочки по погашению автокредитов. Все это в совокупности рисует тревожную экономическую картину. Автомобильные компании обычно испытывают трудности во время экономических спадов, когда люди отказываются от совершения крупных покупок. На этот раз ситуация может быть еще хуже, поскольку предприятия и потребители также сталкиваются с устойчиво высокой инфляцией и более высокой стоимостью заимствований. Объем розничных продаж в марте максимально упал за четыре последних месяца, и большую роль в этом сыграло замедление темпов роста у автодилеров.

( Читать дальше )

В последние месяцы производитель электромобилей, руководимый Илоном Маском, неоднократно снижал цены, чтобы заманить колеблющихся покупателей. Прибыль одного из крупнейших автокредиторов в США Ally Financial Inc. в первом квартале значительно сократилась, поскольку он выдал меньше автокредитов и зарезервировал деньги на случай дефолтов, а дилеры AutoNation Inc. и Lithia Motors Inc. продали меньше легковых автомобилей, внедорожников и грузовиков. Помимо этого, растут просрочки по погашению автокредитов. Все это в совокупности рисует тревожную экономическую картину. Автомобильные компании обычно испытывают трудности во время экономических спадов, когда люди отказываются от совершения крупных покупок. На этот раз ситуация может быть еще хуже, поскольку предприятия и потребители также сталкиваются с устойчиво высокой инфляцией и более высокой стоимостью заимствований. Объем розничных продаж в марте максимально упал за четыре последних месяца, и большую роль в этом сыграло замедление темпов роста у автодилеров.

( Читать дальше )

Экономика Канады успешно развивается даже при высоких процентных ставках

- 12 апреля 2023, 10:40

- |

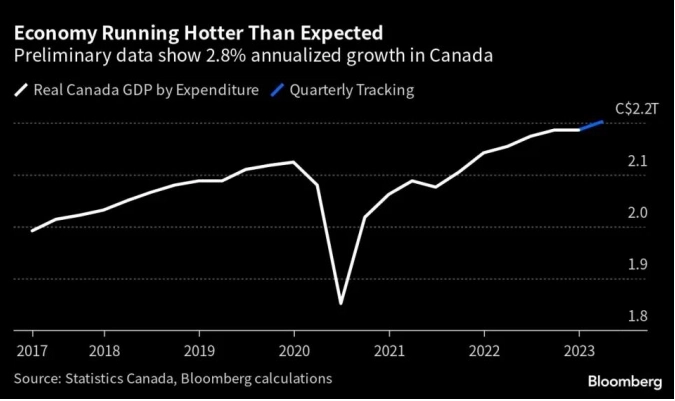

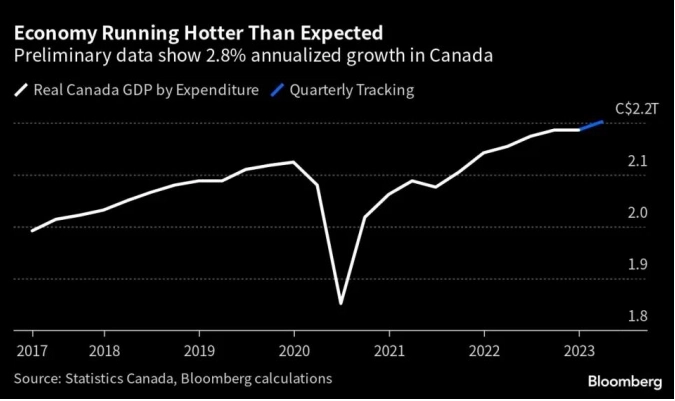

Экономика Канады продолжала расти в начале этого года, вопреки ожиданиям торможения и возможной технической рецессии в условиях самых высоких процентных ставок за последние 15 лет.

Предварительные данные свидетельствуют о том, что валовой внутренний продукт увеличился на 0.3% в феврале, сообщило Статистическое управление Канады в Оттаве, в первую очередь за счет развития нефтегазового, производственного, финансового и страхового секторов. Этот результат последовал за ростом на 0.5% в предыдущем месяце, что оказалось сильнее ожиданий расширения на 0.4% опрошенных информагентством Bloomberg экономистов.

Канадская экономика может продемонстрировать рост на 2.8% в первом квартале в годовой экстраполяции, если предположить, что темпы развития в марте не изменились. Это гораздо более успешный показатель, чем спрогнозированное в январе Банком Канады увеличение на 0.5%, когда он сигнализировал о временной приостановке изменения ключевой процентной ставки.

«Сегодняшние уверенные темпы роста намного превосходят даже самые оптимистичные ожидания» — написал главный экономист Bank of Montreal Дуг Портер в своем отчете для инвесторов. «Достаточно сказать, что если импульс, наблюдавшийся в первые месяцы года, сохранится, Банк Канады окажется в затруднительном положении».

( Читать дальше )

Предварительные данные свидетельствуют о том, что валовой внутренний продукт увеличился на 0.3% в феврале, сообщило Статистическое управление Канады в Оттаве, в первую очередь за счет развития нефтегазового, производственного, финансового и страхового секторов. Этот результат последовал за ростом на 0.5% в предыдущем месяце, что оказалось сильнее ожиданий расширения на 0.4% опрошенных информагентством Bloomberg экономистов.

Канадская экономика может продемонстрировать рост на 2.8% в первом квартале в годовой экстраполяции, если предположить, что темпы развития в марте не изменились. Это гораздо более успешный показатель, чем спрогнозированное в январе Банком Канады увеличение на 0.5%, когда он сигнализировал о временной приостановке изменения ключевой процентной ставки.

«Сегодняшние уверенные темпы роста намного превосходят даже самые оптимистичные ожидания» — написал главный экономист Bank of Montreal Дуг Портер в своем отчете для инвесторов. «Достаточно сказать, что если импульс, наблюдавшийся в первые месяцы года, сохранится, Банк Канады окажется в затруднительном положении».

( Читать дальше )

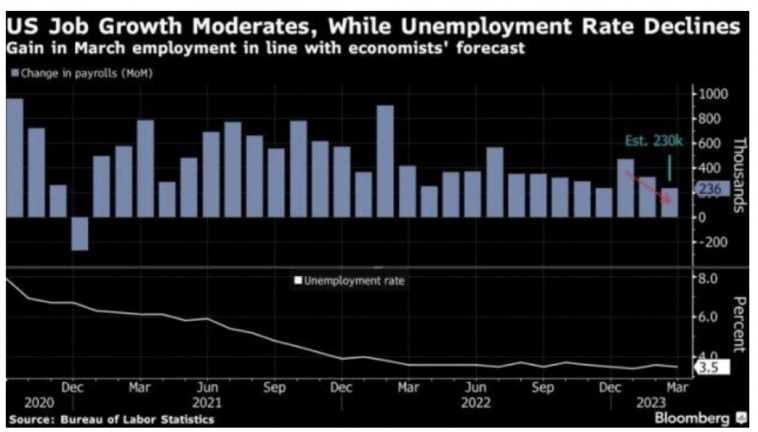

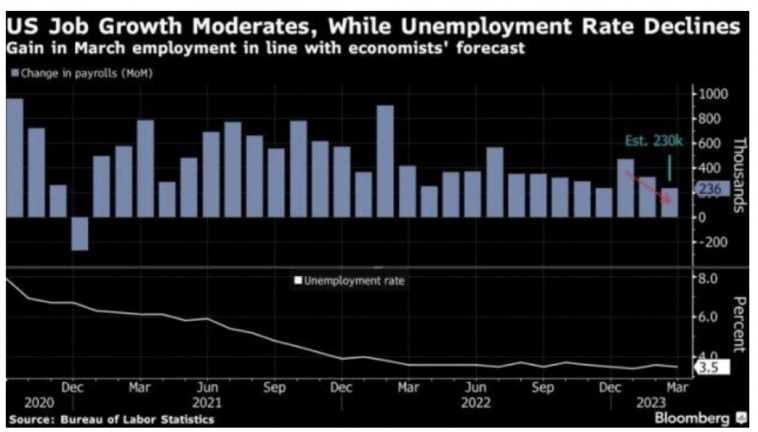

Рынок труда США в марте продемонстрировал благоприятные результаты

- 11 апреля 2023, 09:05

- |

В прошлом месяце занятость в США выросла уверенными темпами, при этом уровень безработицы вновь опустился до почти рекордно низкого уровня, что подготовило почву для повышения процентных ставок Федеральной резервной системой на ее следующем совещании.

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе расширилось на 236 тыс. в марте (в соответствии с усредненной экспертной оценкой), после пересмотренного в сторону увеличения роста на 326 тыс. в феврале. Уровень безработицы снизился до 3.5%.

Зафиксированы и некоторые признаки охлаждения: увеличение заработной платы по сравнению с прошлым годом оказалось наименьшим с июня 2021 г. Но в целом мартовские данные — после сильных показателей за предыдущие два месяца — рисуют картину устойчивого спроса на рабочую силу, что особенно примечательно на фоне замедления темпов роста в других секторах экономики. Число занятых лиц подскочило более чем на 1 млн с начала года.

( Читать дальше )

По данным Министерства труда, опубликованным в прошлую пятницу, общее количество рабочих мест в несельскохозяйственном секторе расширилось на 236 тыс. в марте (в соответствии с усредненной экспертной оценкой), после пересмотренного в сторону увеличения роста на 326 тыс. в феврале. Уровень безработицы снизился до 3.5%.

Зафиксированы и некоторые признаки охлаждения: увеличение заработной платы по сравнению с прошлым годом оказалось наименьшим с июня 2021 г. Но в целом мартовские данные — после сильных показателей за предыдущие два месяца — рисуют картину устойчивого спроса на рабочую силу, что особенно примечательно на фоне замедления темпов роста в других секторах экономики. Число занятых лиц подскочило более чем на 1 млн с начала года.

( Читать дальше )

Ралли на фондовых рынках развивающихся стран постепенно выдыхается

- 06 апреля 2023, 10:27

- |

Бурный конец эпохи легких денег свел на нет ожидания возникновения в этом году бума на турбулентных фондовых рынках стран с развивающейся экономикой.

Ралли на рубеже года, вызванное надеждами на менее агрессивное поведение Федеральной резервной системы и уверенный рост экономики Китая, вскоре сникло, поскольку глобальный банковский кризис подорвал доверие инвесторов. Эти тревожные события привели к тому, что акции компаний из развивающихся стран нивелировали ранее достигнутый выигрыш и завершили квартал с подъемом всего лишь на 3.5%, что примерно вдвое меньше, чем продемонстрировали фондовые рынки развитых стран. Долг в долларах развивающихся стран увеличился на 2.2%, что меньше, чем в других глобальных сегментах с фиксированным доходом.

Но даже скромные подвижки «в мире, где развитые рынки массово пытаются замедлить спрос» подчеркивают степень устойчивости после мрачного 2022 г., заявил Стивен Кваттри, финансовый менеджер в Morgan Stanley Investment Management.

«Если бы я сказал больше года назад, что ставка ФРС составит около 5%, доллар укрепится, а развивающиеся рынки все еще будут держаться на плаву, многие, возможно, были бы удивлены» — сказал находящийся в Нью-Йорке Кваттри.

( Читать дальше )

Ралли на рубеже года, вызванное надеждами на менее агрессивное поведение Федеральной резервной системы и уверенный рост экономики Китая, вскоре сникло, поскольку глобальный банковский кризис подорвал доверие инвесторов. Эти тревожные события привели к тому, что акции компаний из развивающихся стран нивелировали ранее достигнутый выигрыш и завершили квартал с подъемом всего лишь на 3.5%, что примерно вдвое меньше, чем продемонстрировали фондовые рынки развитых стран. Долг в долларах развивающихся стран увеличился на 2.2%, что меньше, чем в других глобальных сегментах с фиксированным доходом.

Но даже скромные подвижки «в мире, где развитые рынки массово пытаются замедлить спрос» подчеркивают степень устойчивости после мрачного 2022 г., заявил Стивен Кваттри, финансовый менеджер в Morgan Stanley Investment Management.

«Если бы я сказал больше года назад, что ставка ФРС составит около 5%, доллар укрепится, а развивающиеся рынки все еще будут держаться на плаву, многие, возможно, были бы удивлены» — сказал находящийся в Нью-Йорке Кваттри.

( Читать дальше )

Ценовой индекс расходов на личное потребление в США вырос меньше прогнозов

- 04 апреля 2023, 09:44

- |

Ключевой показатель инфляции в США вырос в прошлом месяце меньше, чем ожидалось, а потребительские расходы стабилизировались, и это позволяет предположить, что Федеральная резервная система, возможно, близка к завершению своего самого агрессивного цикла повышения процентных ставок за последние десятилетия.

Согласно опубликованным в прошлую пятницу данным Министерства торговли, приоритетный для Федеральной резервной системы показатель инфляции — базовый ценовой индекс расходов на личное потребление (Core PCE), который не включает в себя продукты питания и энергоносители — повысился в месячном исчислении на 0.3% в феврале, при этом результат января был немного пересмотрен в сторону понижения. Общий ценовой индекс расходов на личное потребление (PCE) увеличился на такую же величину.

Потребительские расходы с поправкой на инфляцию снизились на 0.1% после пересмотренного в большую сторону роста на 1.5% в начале года. Это снижение отразило сокращение расходов как на товары, так и на услуги.

( Читать дальше )

Согласно опубликованным в прошлую пятницу данным Министерства торговли, приоритетный для Федеральной резервной системы показатель инфляции — базовый ценовой индекс расходов на личное потребление (Core PCE), который не включает в себя продукты питания и энергоносители — повысился в месячном исчислении на 0.3% в феврале, при этом результат января был немного пересмотрен в сторону понижения. Общий ценовой индекс расходов на личное потребление (PCE) увеличился на такую же величину.

Потребительские расходы с поправкой на инфляцию снизились на 0.1% после пересмотренного в большую сторону роста на 1.5% в начале года. Это снижение отразило сокращение расходов как на товары, так и на услуги.

( Читать дальше )

теги блога just2trade

- Activision Blizzard

- GBPUSD

- J2T

- just2trade

- золото

- коронавирус

- кризис

- кризис 2020

- нефть

- рынок труда в США

- стартапы

- тихая гавань

- юань

Новости тг-канал

Новости тг-канал