Новое размещение на фондовом рынке эмитента АПРИ «Флай Плэнинг». Новых эмитентов мы любим, хоть и не всегда жалуем. Давайте разбираться - интересно ли инвестировать в компанию. Предлагаю уйти от оценки общеотраслевых рисков отрасли недвижимость и просто погрузиться в деятельность и отчетность компании. Хотя в итоговом выводе это учтем.

- О компании

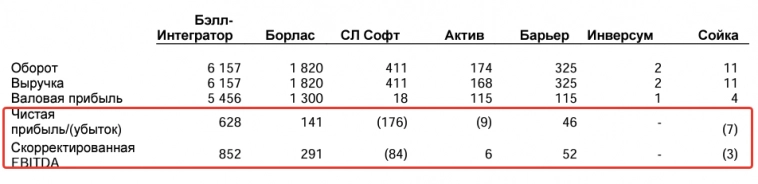

- Финансовое состояние

- Оценка акций

О компании

АПРИ «Флай Плэнинг» — крупнейший застройщик в Челябинской области по данным ресурса ЕРЗ (ему можно верить), который предлагает потребителям жилье класса «Эконом+» и «Комфорт». В периметр консолидации группы также входят 7 специализированных застройщиков. Доля в регионе около 16%, в настоящий момент строится 225 576 кв. м жилья (данные ЕРЗ), но интересно практически половина с переносом сроков, правда всего в среднем на 2,5 месяца. Этот момент оцениваю скорее как негативный, для интереса посмотрела Татарстан (я оттуда, поэтому мне легче сравнивать) и наши лидеры по стройке более пунктуальны.

Авто-репост. Читать в блоге >>>