На горизонте месяца российский рынок может оказаться под давлением перед заседанием ЦБ и решением по ставке 26 июля. Поэтому российские инвесторы будут пристально следить за данными по инфляции.

Главное

• Краткосрочные идеи: в фаворитах ТМК заменили на Мосбиржу.

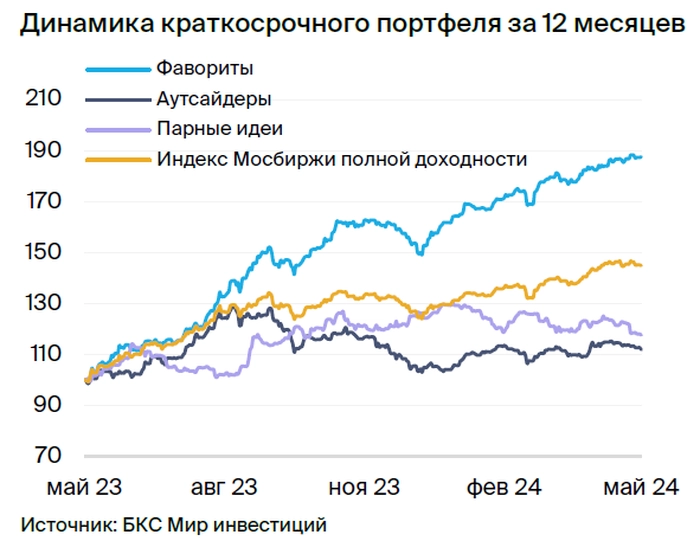

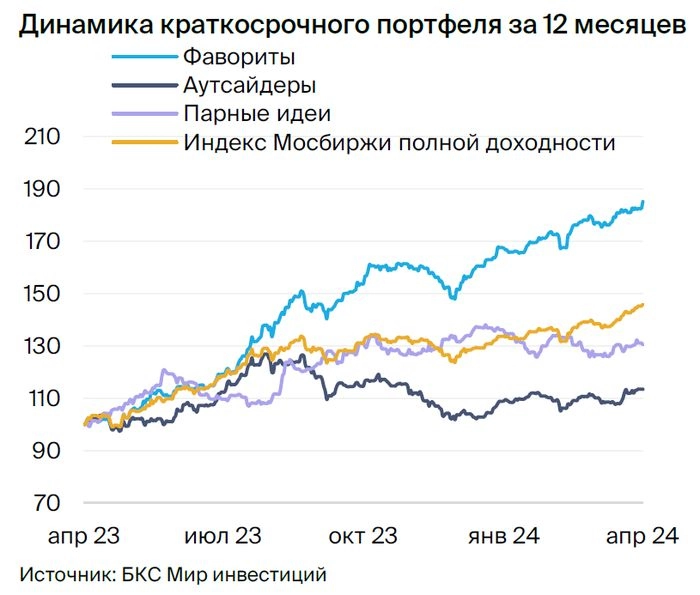

• Динамика портфеля за последние три месяца: фавориты — снижение на 1%, индекс МосБиржи — коррекция на 3%, аутсайдеры упали на 9%.

📈 Краткосрочные фавориты:

📈 Краткосрочные фавориты: • Сбер — сильная фундаментальная история в секторе, лидер рынка.

• ТКС Холдинг — финтех и история роста не отражены в оценке.

• ЛУКОЙЛ/Татнефть/Газпром нефть — восстановление цен на нефть позитивно для котировок нефтяных компаний.

• МТС — перед закрытием реестра акции могут показать динамику лучше рынка.

• Включаем Мосбиржу вместо ТМК — возможное повышение ставки ЦБ и сохранение жесткой монетарной политики в целом позитивно для Мосбиржи.

Авто-репост. Читать в блоге >>>