SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Bogdanoff

Как тг каналы начали пиариться в Ведомостях

- 18 марта 2021, 10:09

- |

Забавная статья вышла сегодня в Ведомостях по поводу того, что брокеры «загоняли хомяков под падающий нож Норникеля». Но самое интересное в ней вот что:

С учетом репутации этих каналов, материал откровенно попахивает. Как думаете, джинса с их стороны? Неужели раскрутка тг каналов набирает обороты?

Сама статья:

www.vedomosti.ru/finance/articles/2021/03/17/861924-obval-nornikelya

Тут полная версия, которой эти же тг каналы и поделились telegra.ph/Obval-akcij-Nornikelya-podorval-doverie-k-rekomendaciyam-brokerov-03-18

Следует отметить, что некоторые трейдерские Telegram-сообщества – «Злой финансист», «Антитрейдер» и РДВ – прямо обвиняли брокеров в том, что те занимаются «загоном хомяков под падающий нож», и советовали не спешить с покупкой акций «Норникеля». В чем и оказались правы.

По мнению некоторых трейдеров, если подобные провокации от брокеров повторятся снова, индивидуальные инвесторы будут еще больше доверять рекомендациям из Telegram-каналов, игнорируя идеи официальных инвестсоветников.

С учетом репутации этих каналов, материал откровенно попахивает. Как думаете, джинса с их стороны? Неужели раскрутка тг каналов набирает обороты?

Сама статья:

www.vedomosti.ru/finance/articles/2021/03/17/861924-obval-nornikelya

Тут полная версия, которой эти же тг каналы и поделились telegra.ph/Obval-akcij-Nornikelya-podorval-doverie-k-rekomendaciyam-brokerov-03-18

- комментировать

- Комментарии ( 2 )

Сценарий рефляции меркнет?

- 26 февраля 2021, 18:45

- |

Интересная корреляция (хоть и ожидаемая, если подумать) между инфляционными ожиданиями и рынком акций. Разрыв растет, судя по всему нам еще есть куда падать (ну либо же ожидания отрастут назад).

Главное, чтобы рынок окончательно не перестал верить убеждениям Fed'а...

Главное, чтобы рынок окончательно не перестал верить убеждениям Fed'а...

Как QE добивало европейские банки

- 25 февраля 2021, 16:10

- |

Что-то в последнее время прямо несет по теме QE. Вот недавно вкратце описал принцип работы механизма. Теперь решил рассмотреть случай, когда он может быть во вред системе.

(Пост является результатом анализа длиною в два часа и может содержать заблуждения, о которых можно и нужно сообщить в комментах (даже в грубой форме!)).

Итак, начнем. Пока США проходили пик кризиса, 2008-2009 года были для Европы только началом. Высокая закредитованность и коллапс межбанковского финансирования вызвали дефолты крупнейших банков Исландии, которые впоследствии перекинулись на банковские системы других стран. Как обычно бывает при кризисе — начало падать потребление и уверенность в экономике.

ЕЦБ, будучи монетарным органом Евросоюза, пробует разогнать экономику нулевыми процентными ставками. К 2014 стало понятно, что ничего не выходит, и ставки понижают уже в отрицательную зону. Не видя никакого эффекта, решают перенять опыт США и вводят программу QE.

( Читать дальше )

(Пост является результатом анализа длиною в два часа и может содержать заблуждения, о которых можно и нужно сообщить в комментах (даже в грубой форме!)).

Итак, начнем. Пока США проходили пик кризиса, 2008-2009 года были для Европы только началом. Высокая закредитованность и коллапс межбанковского финансирования вызвали дефолты крупнейших банков Исландии, которые впоследствии перекинулись на банковские системы других стран. Как обычно бывает при кризисе — начало падать потребление и уверенность в экономике.

ЕЦБ, будучи монетарным органом Евросоюза, пробует разогнать экономику нулевыми процентными ставками. К 2014 стало понятно, что ничего не выходит, и ставки понижают уже в отрицательную зону. Не видя никакого эффекта, решают перенять опыт США и вводят программу QE.

( Читать дальше )

Большое заблуждение, что QE == печать денег

- 21 февраля 2021, 14:49

- |

Достаточно популярное и ошибочное мнение, что программой QE ФРС печатает и вбрасывает на рынок по 120млрд долл в месяц, приближая вселенную к тепловой смерти. Это работает не так!

Вкратце, под программой QE подразумевается выкуп ФРС'ом облигаций у банков и различных небанковских организаций (например пенс. фондов). То есть никаких бесплатных денег тут не создается, обменивается один актив на другой.

Как это работает:

Вариант 1. ФРС покупает трежерис у банка.

В обмен, она дает ему резервы на соответствующую сумму. Резервы эти хранятся в ФРС, банки могут их друг другу одалживать, но покинуть систему средства никак не могут.

Зачем это делают?

Программу запустили после кризиса 2008г, когда банковская система столкнулась с большой недостаточностью своего капитала (=недостаток резервов). Чтобы они могли функционировать и выдавать новые кредиты, им нужны были резервы, которых попросту не было. Они могли бы продать свои активы, те же трежерис, чтобы использовать освободившийся кэш как обеспечение, но тогда они бы своими продажами попросту обрушили бы рынок.

( Читать дальше )

Вкратце, под программой QE подразумевается выкуп ФРС'ом облигаций у банков и различных небанковских организаций (например пенс. фондов). То есть никаких бесплатных денег тут не создается, обменивается один актив на другой.

Как это работает:

Вариант 1. ФРС покупает трежерис у банка.

В обмен, она дает ему резервы на соответствующую сумму. Резервы эти хранятся в ФРС, банки могут их друг другу одалживать, но покинуть систему средства никак не могут.

Зачем это делают?

Программу запустили после кризиса 2008г, когда банковская система столкнулась с большой недостаточностью своего капитала (=недостаток резервов). Чтобы они могли функционировать и выдавать новые кредиты, им нужны были резервы, которых попросту не было. Они могли бы продать свои активы, те же трежерис, чтобы использовать освободившийся кэш как обеспечение, но тогда они бы своими продажами попросту обрушили бы рынок.

( Читать дальше )

Какая инфляция нас ждет после 30% роста денежной массы в 2020

- 20 февраля 2021, 21:16

- |

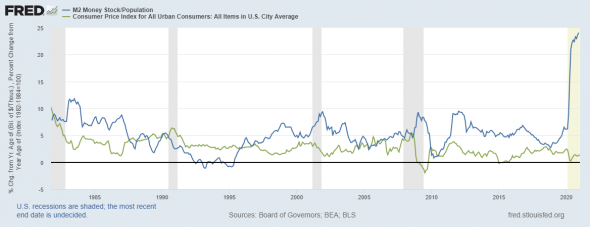

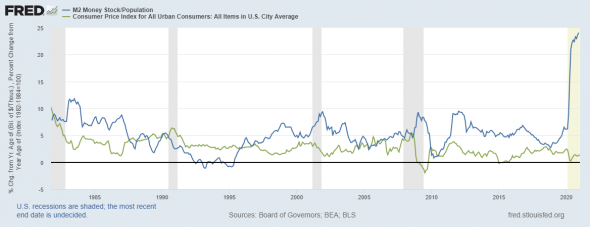

Беспрецедентные фискальные стимулы вызвали рост денежной массы M2, что подстегнуло инфляционные ожидания, загнуло доходности дальних облигаций и все сильнее держит в напряжении рынок. Достаточно просто взглянуть на график, чтобы понять о чем речь.

Денежная масса M2 на душу населения vs. инфляция, изменение г/г

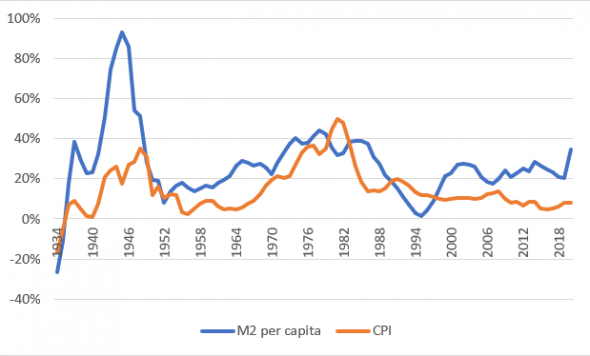

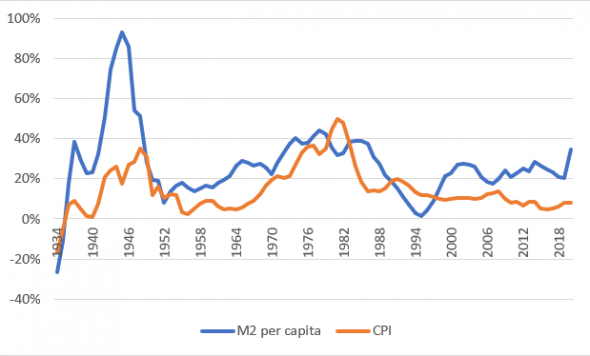

Выглядит страшно, но бесполезно — не видно зависимости. Но возможно инфляция растет не сразу при увеличении денежной базы, а лишь спустя время, по мере ее высвобождения и роста потребления. Посмотрим как выглядит график для 5-летней накопленной инфляции и базы M2.

База M2 на душу населения vs. инфляция, изменение к значениям 5-летней давности

( Читать дальше )

Денежная масса M2 на душу населения vs. инфляция, изменение г/г

Выглядит страшно, но бесполезно — не видно зависимости. Но возможно инфляция растет не сразу при увеличении денежной базы, а лишь спустя время, по мере ее высвобождения и роста потребления. Посмотрим как выглядит график для 5-летней накопленной инфляции и базы M2.

База M2 на душу населения vs. инфляция, изменение к значениям 5-летней давности

( Читать дальше )

5 графиков почему рынок НЕ пузырь

- 16 февраля 2021, 22:56

- |

Границы закрыты, падение ВВП худшее со времен Второй мировой войны, а индекс Баффета берет все новые рекорды. При этом согласно опросам BofAML 80% портфельных управляющих считают, что на рынке пузырь, а доля кэша в портфелях на минимуме — все заинвестированы по уши.

Первое, что приходит в голову глядя на это безумие, что это идеальный шторм и рынок просто обязан упасть при малейшем шухере...

… но он не падает.

Всегда нужно задаваться вопросом — где я могу быть не прав? Собственно это я и сделал, попробовал найти хотя бы несколько причин, почему рынок не должен быть пузырем.

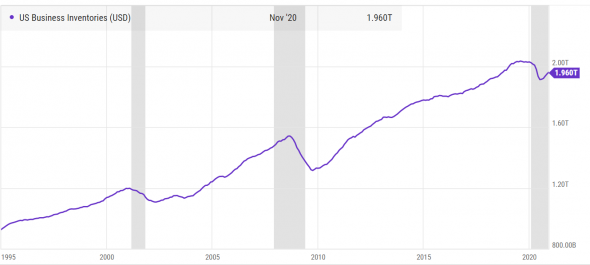

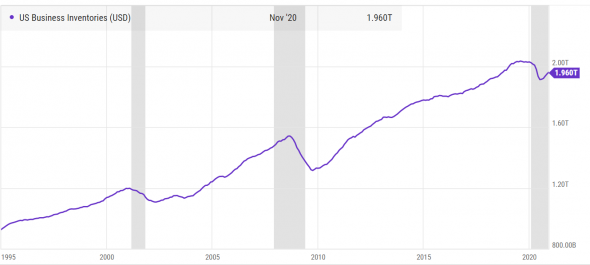

1. Запасы бизнеса не падают

Логика простая — в рецессиях предприятия сталкиваются с падением спроса. Бизнес не видит перспектив в будущем, снижает мощности, уменьшает запасы. Это видно и в кризисе доткомов, и в кризисе 2008 года.

Сейчас иная ситуация. Видно, что предприятия начали наращивать запасы вновь после падения летом 2020.

( Читать дальше )

Первое, что приходит в голову глядя на это безумие, что это идеальный шторм и рынок просто обязан упасть при малейшем шухере...

… но он не падает.

Всегда нужно задаваться вопросом — где я могу быть не прав? Собственно это я и сделал, попробовал найти хотя бы несколько причин, почему рынок не должен быть пузырем.

1. Запасы бизнеса не падают

Логика простая — в рецессиях предприятия сталкиваются с падением спроса. Бизнес не видит перспектив в будущем, снижает мощности, уменьшает запасы. Это видно и в кризисе доткомов, и в кризисе 2008 года.

Сейчас иная ситуация. Видно, что предприятия начали наращивать запасы вновь после падения летом 2020.

( Читать дальше )