SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

anatolyutkin

О перспективах

- 31 марта 2022, 14:16

- |

Перспективы хорошие. Все будет хорошо, будет рост.

- комментировать

- ★1

- Комментарии ( 38 )

Печорский тракт 2021

- 15 декабря 2021, 09:35

- |

Это рассказ о моем путешествии на велосипеде по Печорскому тракту, совершенному в августе 2021 года. Печорский тракт—это старинная дорога между Койнасом и Усть-Цильмой, построенная еще в 19 веке.

В те времена трехсоткилометровый путь соединял большую землю в виде Архангельской губернии с отдаленными селами на реке Печоре—Усть-Цильмой и другими. Ныне Тракт потерял свою актуальность в связи с открытием нефти и газа в районе Ухты и, как следствие, возникновением путей сообщения к северному течению Печоры с южной стороны. В настоящее время эта дорога не эксплуатируется на протяжении многих десятилетий, лишь небольшой участок длиной 12 км используется как зимник до деревни Мыла.

Оглавление

Введение, посвященное истории и особенностям этого путешествия: страницы 2—6.

Подробный маршрут: страница 6.

Список оборудования, используемого в путешествии: страницы 7-14.

( Читать дальше )

В те времена трехсоткилометровый путь соединял большую землю в виде Архангельской губернии с отдаленными селами на реке Печоре—Усть-Цильмой и другими. Ныне Тракт потерял свою актуальность в связи с открытием нефти и газа в районе Ухты и, как следствие, возникновением путей сообщения к северному течению Печоры с южной стороны. В настоящее время эта дорога не эксплуатируется на протяжении многих десятилетий, лишь небольшой участок длиной 12 км используется как зимник до деревни Мыла.

Оглавление

Введение, посвященное истории и особенностям этого путешествия: страницы 2—6.

Подробный маршрут: страница 6.

Список оборудования, используемого в путешествии: страницы 7-14.

( Читать дальше )

Небольшой анализ IPO NYSE--продолжение

- 12 апреля 2021, 13:57

- |

Начало: https://smart-lab.ru/blog/688677.php

Весна шагает по полушариям планеты бурными темпами и работать неохота. Но надо, поэтому хитрый мозг таки придумал лазейку в виде простенькой счетной задачки, формулировка которой прямо таки очевидна из предыдущей статьи. Там был подсчитан интегральный итог на периоде в три месяца, в динамику торгов я не вникал. А теперь нарисуем эквити портфеля из акций, вышедших на IPO. Кривульку посмотрим, корреляцию с индексом, то се. Задача понятная, фактически она в основном на программирование. Данные по IPO взяты из прежнего источника: https://www.iposcoop.com/last-12-months/, только не за три месяца, а за год. Данные по динамике акций взяты с finance.yahoo.com (На вопрос о том, как скачать дату по 300+ акциям и как с ней потом работать отвечу в стиле--терпение и труд все перетрут :) На самом деле, программы эти при наличии навыка пишутся быстро, все нижеприведенные результаты--это несколько часов работы. Язык--VBA Excel).

Здесь вопрос--как тестировать, ибо IPO идут по несколько штук в день. Я сделал так. Взял последний год, число IPO за него известно. Предположил, что я аллоцирую $200 в каждую акцию после IPO (или не в каждую, можно фильтровать как-то) и посмотрел, что будет. При этом возникает вопрос--денег то сколько надо? Это ж бесконечное распухание портфеля получится. Я сделал по простому--число IPO составило 302 акции (реально чуть больше, но не с битыми данными 302), а значит я изначально полагаю отвлекаемую сумму как 302*200=60400. В качестве бенчмарка выбирал такую же аллокацию в те же даты и на те же суммы--но в SPY (это ETF на индекс S&P 500). Вход по цене закрытия второго дня после начала торгов--для гарантии, что цена реалистична и доступна в живых торгах.

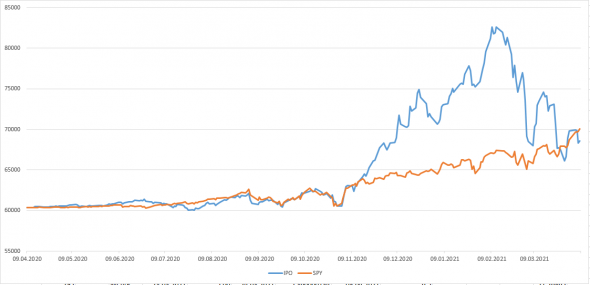

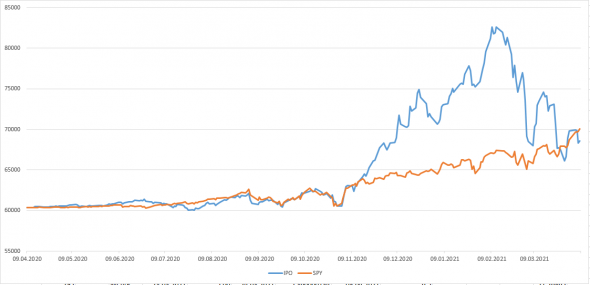

Для начала--вкладываем в каждое за прошедший год IPO $200. Вот кривулька:

( Читать дальше )

Весна шагает по полушариям планеты бурными темпами и работать неохота. Но надо, поэтому хитрый мозг таки придумал лазейку в виде простенькой счетной задачки, формулировка которой прямо таки очевидна из предыдущей статьи. Там был подсчитан интегральный итог на периоде в три месяца, в динамику торгов я не вникал. А теперь нарисуем эквити портфеля из акций, вышедших на IPO. Кривульку посмотрим, корреляцию с индексом, то се. Задача понятная, фактически она в основном на программирование. Данные по IPO взяты из прежнего источника: https://www.iposcoop.com/last-12-months/, только не за три месяца, а за год. Данные по динамике акций взяты с finance.yahoo.com (На вопрос о том, как скачать дату по 300+ акциям и как с ней потом работать отвечу в стиле--терпение и труд все перетрут :) На самом деле, программы эти при наличии навыка пишутся быстро, все нижеприведенные результаты--это несколько часов работы. Язык--VBA Excel).

Здесь вопрос--как тестировать, ибо IPO идут по несколько штук в день. Я сделал так. Взял последний год, число IPO за него известно. Предположил, что я аллоцирую $200 в каждую акцию после IPO (или не в каждую, можно фильтровать как-то) и посмотрел, что будет. При этом возникает вопрос--денег то сколько надо? Это ж бесконечное распухание портфеля получится. Я сделал по простому--число IPO составило 302 акции (реально чуть больше, но не с битыми данными 302), а значит я изначально полагаю отвлекаемую сумму как 302*200=60400. В качестве бенчмарка выбирал такую же аллокацию в те же даты и на те же суммы--но в SPY (это ETF на индекс S&P 500). Вход по цене закрытия второго дня после начала торгов--для гарантии, что цена реалистична и доступна в живых торгах.

Для начала--вкладываем в каждое за прошедший год IPO $200. Вот кривулька:

( Читать дальше )

Небольшой анализ IPO NYSE

- 08 апреля 2021, 09:46

- |

Весна, работать неохота. Если быть честным, работать неохота всегда, но весной работать особенно неохота. Но работать надо, волка ноги кормят. В качестве компромисса между неохота и надо решил на днях проанализировать давнишнюю мыслишку--а чего там с IPO? Серьезно я к этой идее никогда не относился, ибо очевидная проблема с IPO--отсутствие биржевых торгов и нормальной рыночной оценки, приходится полагаться лишь на рекламные буклетики эмитента и собственные аналитические способности. Но буклетики дело тонкое, а собственные аналитические способности, особливо в условиях информационной подпитки из рекламных буклетиков--это совсем уж хитрая история. Но весна, тянет на что-то новенькое. Новая связь--лучше старых пять :) Купили акций MSFT после IPO на тыщу--а сейчас уже миллионеры!!! Денежки то лишними не бывают!

Итак, что с IPO? Собственно, на русском рынке IPO можно сказать что нет--они редки как летний снег и говорить особо не о чем. Истории русских IPO, в принципе, нормальные, за исключением выкупа акций Внешторгбанка переигровщиком у наипошенных по 13.6 копейки (в три вроде раза дороже рынка)--но для сохранения власти все средства хороши, это Россия, детка. Это Государство, оно все лучше всех видит и все лучше всех знает :)

( Читать дальше )

Итак, что с IPO? Собственно, на русском рынке IPO можно сказать что нет--они редки как летний снег и говорить особо не о чем. Истории русских IPO, в принципе, нормальные, за исключением выкупа акций Внешторгбанка переигровщиком у наипошенных по 13.6 копейки (в три вроде раза дороже рынка)--но для сохранения власти все средства хороши, это Россия, детка. Это Государство, оно все лучше всех видит и все лучше всех знает :)

( Читать дальше )

О стоимости хеджа рублевых рисков через фьючерс рубль-доллар

- 10 марта 2021, 09:58

- |

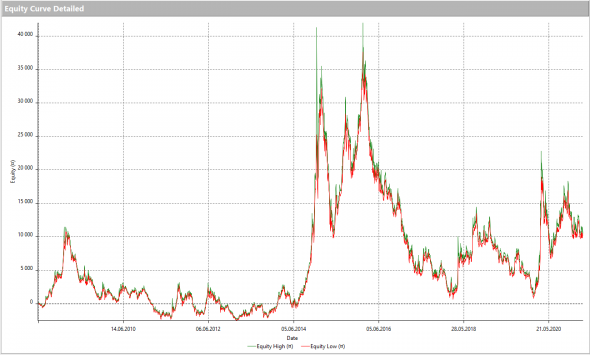

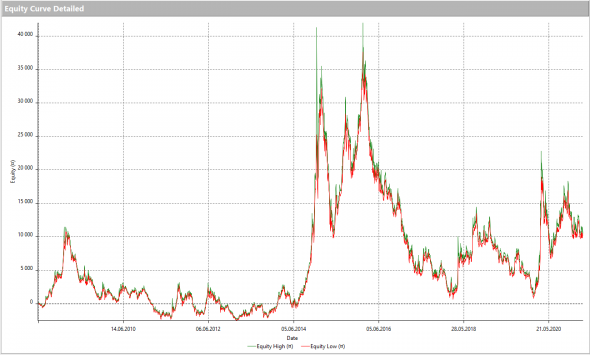

Попалась тут сегодня заметка о том, что человек не понимает, как можно покупать сишку и проигрывать. Тема эта, конечно, сугубо индивидуальная--но наталкивает на мысль написать о том, чем вообще фьючерс на курс рубль-доллар отличается от самого курса рубля к доллару. Важнейшее отличие--в том, что денег на ГО отвлекается мало по сравнению со стоимостью контракта. Поэтому во фьючерсе есть контанго, ибо деньги стоят денег :) Влияние контанго весьма заметно проявляется, если написать простенькую стратегию, заключающуюся в том, что мы постоянно держим ближайший контракт Si. Будет примерно так:

Это один контракт Si, с июня 2008 года. Примерно--потому что данные с финама, а они склеивают фьючерсы не в день экспирации, а за пару недель до этого. Соответственно, то же делает и стратегия--она переходит в очередной контракт не в день экспирации, а за две недели до него. Но с точки зрения выводов это не принципиально. А выводы таковы, что с учетом 2008 года, крымнаша, прочих кризисов, с учетом того, что рубль за это время упал почти в три раза с 25 до 75 рэ за доллар--фьючерс особо никаких денег не принес. Десять рублей там всего, да и те явно выглядят как шум. Так что не стоит недооценивать контанго, кэрри трейд и вот это все--это весьма серьезная вещь, во многом формирующая экосистему фьючерса.

Это один контракт Si, с июня 2008 года. Примерно--потому что данные с финама, а они склеивают фьючерсы не в день экспирации, а за пару недель до этого. Соответственно, то же делает и стратегия--она переходит в очередной контракт не в день экспирации, а за две недели до него. Но с точки зрения выводов это не принципиально. А выводы таковы, что с учетом 2008 года, крымнаша, прочих кризисов, с учетом того, что рубль за это время упал почти в три раза с 25 до 75 рэ за доллар--фьючерс особо никаких денег не принес. Десять рублей там всего, да и те явно выглядят как шум. Так что не стоит недооценивать контанго, кэрри трейд и вот это все--это весьма серьезная вещь, во многом формирующая экосистему фьючерса.

Про разгоны акций

- 29 января 2021, 11:13

- |

Узнал вчера (из смартлаба, кста, полезный ресурс то!) что наконец-то народу удалось нагнуть проклятых капиталистов. Заодно и узнал про замечательные акции GME и даже попытался поудить рыбку в мутной воде путем расстановки заявок вида «куплю за ноль» или «продам за бесконечность». Контрагентов не нашлось, что подтверждает идею о том, что совсем уж идиоты на рынках не выживают.

Много сегодня блогов про это, поэтому кратко мое вью по всему этому. Не торгуйте щитом. Это известная истина, подтвердившаяся в очередной раз. Лонговать щит нельзя, потому что это щит. Завтра он может делистнуться, причем легко. Если уж совсем неймется, можно купить на 0.01% капитала, поставить тэйкпрофит на уровне x10 и забыть навсегда (почему 0.01%?--Да потому что щита тьма тьмущая, его полно--и обязательно появится желание прикупить еще вот того говна и вот того тоже, а еще немножко вот тех афигенных акций. На уровне условных 10 позиций придет насыщение и радость от этих покупок--и это соответствует безопасным 10*0.01%=0.1% капитала, вложенных в щит). Шортить щит нельзя никогда--ибо он может вырасти в 100 раз, причем возможно гэпом и для этого совершенно необязательны справедливые робингуды. Ибо хрен бы его знает, сколько там шорта, а когда шорта много--то это очень опасно. Ибо хрен его знает, какие новости могут по этому щиту выйти, замечательный гэп в +1000% приятно порадует уверовавшего в то, что плохие акции надо шортить. В опционах у щита отвратительная ликвидность и нехилые IV--поэтому опционы будут гореть как фанера в условных 95% случаев. А в оставшихся пяти процентах вы их продадите на x2 после чего они вырастут в сто раз, но без вас (это из-за того, что опционы надо покупать часто и будет эмоциональная вовлеченность в это увлекательное дело, что с вероятностью в условные 95% приведет к хватанию прибыли не в нужный момент, причем все это будет отягощено отвратительной ликвидностью). В общем, щит--это щит :)

Много сегодня блогов про это, поэтому кратко мое вью по всему этому. Не торгуйте щитом. Это известная истина, подтвердившаяся в очередной раз. Лонговать щит нельзя, потому что это щит. Завтра он может делистнуться, причем легко. Если уж совсем неймется, можно купить на 0.01% капитала, поставить тэйкпрофит на уровне x10 и забыть навсегда (почему 0.01%?--Да потому что щита тьма тьмущая, его полно--и обязательно появится желание прикупить еще вот того говна и вот того тоже, а еще немножко вот тех афигенных акций. На уровне условных 10 позиций придет насыщение и радость от этих покупок--и это соответствует безопасным 10*0.01%=0.1% капитала, вложенных в щит). Шортить щит нельзя никогда--ибо он может вырасти в 100 раз, причем возможно гэпом и для этого совершенно необязательны справедливые робингуды. Ибо хрен бы его знает, сколько там шорта, а когда шорта много--то это очень опасно. Ибо хрен его знает, какие новости могут по этому щиту выйти, замечательный гэп в +1000% приятно порадует уверовавшего в то, что плохие акции надо шортить. В опционах у щита отвратительная ликвидность и нехилые IV--поэтому опционы будут гореть как фанера в условных 95% случаев. А в оставшихся пяти процентах вы их продадите на x2 после чего они вырастут в сто раз, но без вас (это из-за того, что опционы надо покупать часто и будет эмоциональная вовлеченность в это увлекательное дело, что с вероятностью в условные 95% приведет к хватанию прибыли не в нужный момент, причем все это будет отягощено отвратительной ликвидностью). В общем, щит--это щит :)

теги блога anatolyutkin

- 2008 год

- altcoin

- bitcoin

- chartgame

- ETF

- GameStop

- IPO

- Metastock

- NASDAQ

- Si

- Trailing

- usa stocks

- VIX

- автомобили

- американский рынок

- аналитика

- Арсагера

- боковик

- время

- ГМК Норникель

- датамайнинг

- Девальвация рубля

- деньги

- доллар

- Доллар рубль

- еврооблигации

- жизнь

- законодательство

- инвестиции

- инструментарий

- Итоги 2016

- климат

- контанго

- контртрендовые системы

- Котировка

- ЛЧИ

- лчи 2013

- матан

- математика

- математика рынка

- модель рынка

- новогоднее ралли

- опцион

- опционы

- оффтоп

- плечи

- Прикол

- психилогия

- психология

- путешественник-трейдер

- путешествие

- РАО ЕЭС

- робингуд

- руб доллар

- рубль

- рыночное

- система

- системное

- системостроительство

- системы

- случайное блуждание

- смартлаб

- Сургутнефтегаз

- Тантал

- текущее

- терминология

- трейдинг

- усреднение

- философия и размышлизмы

- ценообразование опционов

- черные лебеди

- юмор