Amigotrader

FC-Ltd. Форекс-мошенники начала 2020-х

- 07 июня 2021, 15:41

- |

В последние пару лет финансовые рынки, в общем и целом, излучают оптимизм. Индексы растут, пузыри надуваются, обыватель идет на рынок. Кто-то хочет «выйти на пенсию в …», кто-то пытается реализовать скрытое желание поменять сферу деятельности и заняться активной торговлей.

Излишний оптимизм, зашитый внутри нас, мешает большинству составить адекватную картину относительно соотношения доход/риск, а также своих шансов на успех. Мы хотим верить в сказки. Индустрия помогает.

Естественно, такая атмосфера рождает сомнительные предложения со стороны фининдустрии, когда неопытному инвестору навязываются странные продукты (напр, IPO или ВДО). Мало того, зачастую просто процветают мошеннические схемы отъема денег у доверчивых граждан. Сегодняшний пост об одной из них. Пост-памятка для сверхдоверчивых, верящих в Поле чудес.

Историю публикую с разрешения человека, с которым она произошла, с приложением скринов из его ЛК.

Около недели назад позвонил Алексей, старый знакомый, с которым не общался последние лет 5. Позвонил спросить совета. Решил поменять сферу деятельности, занялся трейдингом. Знания на начальном уровне. Деньги завел немалые. Поэтому и позвонил. Только не до, а после первых действий.

( Читать дальше )

- комментировать

- 4.6К | ★2

- Комментарии ( 39 )

ПСИХОЛОГИЯ ВЛИЯНИЯ

- 01 июня 2021, 12:43

- |

Прочитал эту книгу еще в августе 2018. И сейчас, когда просматривал идеи, был удивлен, насколько сильно некоторые тезисы засели глубоко-глубоко в голове. Уже забыл, что они отсюда.

В ситуации, когда нас окружает огромный поток информации, когда мы в спешке, когда общепринятые стереотипы давят на нас, когда вопросы сложны, когда эмоции давят, многие решения мы принимаем, как говорится, «на коленке». По инерции, сильно не задумываясь.

В этой ситуации мы уязвимы. Уязвимы под напором «агентов влияния» — людей, чаще продавцов разных мастей, использующих наше несовершенство себе во благо. Под их напором мы принимаем решения не к своей выгоде, а к выгоде этих товарищей.

Автор разбирает всего семь принципов, но разбирает досконально. С различными примерами, прорабатывая каждый аспект.

Остановлюсь на нескольких из них, имеющих отношение к финансовому рынку.

✅ВЗАИМНЫЙ ОБМЕН

( Читать дальше )

Точки отсчета. Отношение к просадке в активной торговле

- 17 мая 2021, 11:14

- |

Написать данный пост побудила беседа с коллегами-трейдерами. Разговор был о просадке и способности ее пересиживать. Как найти в себе силы пережить неблагоприятное время? Как избежать отказа от следования стратегии, ранее зарекомендовавшей себя, но сейчас некоторое время сливающей?

Даниеэль Канеман, нобелевский лауреат, в своей книге «Думай медленно, решай быстро» вводит понятие точки отсчета – предыдущего состояния, относительно которого оцениваются выигрыши и потери. И в наших силах установить эту точку отсчета там, где мы хотим.

Давайте рассмотрим два взгляда на одну и ту же ситуацию – в последние полгода ушли в просадку 30%. Однако при этом за последние два года наша прибыль составляет 5%. Как реагировать?

Реакция 1. (Точка отсчета на вершине управления) Мы в шоке. Думаем: «Где мы были полгода назад, и где мы сейчас». Мы не можем спокойно отрабатывать сигналы систем. Мотивация на нуле. Или «выключить чтоль этого робота, чтоб не сливал?»

( Читать дальше )

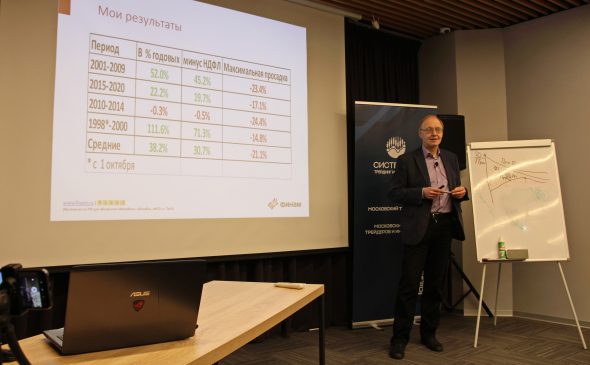

ВСТРЕЧА ТРЕЙДЕРОВ И ИНВЕСТОРОВ. АПРЕЛЬ 2021

- 27 апреля 2021, 10:35

- |

В прошлую субботу прошла Встреча трейдеров и инвесторов

Выступал Александр Горчаков, алготрейдер, руководитель направления группы портфельного моделирования АО Финам. Спикер выбрал тему: «20+ лет в трейдинге. Как и почему?»

Тезисы из выступления Александра:

✔️Основными условиями успеха на финансовом рынке являются разумные цели и …. удача. И не стоит преуменьшать важность второго компонента.

✔️Любые операции на финрынке кроме покупки индексных фондов – это профессия

✔️Компоненты профессионализма на финансовом рынке: набор собственного опыта, анализ чужого опыта, долгосрочное мышление, опора на собственные исследования

✔️Доходность и просадка неразрывно связаны. Получить доходность выше безрисковой ставки без просадок нельзя.

В режиме вопрос-ответ Александр рассказал о некоторых компонентах своих систем. Подкупила открытость, с которой спикер рассказывал о своих неудачах. И о моментах откровенного везения.

Еще больше фото — у нас в телеге

ЭМОЦИОНАЛЬНЫЙ ЗАПРОС НА ТАЙМИНГ

- 26 апреля 2021, 13:26

- |

Интересная статья годичной давности. О неравномерности изменений на финансовом рынке.

Решил дополнить свою серию постов ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА еще одним.

Запросом на тайминг. На попытку поиграть в игру «найди правильный момент захода в рынок и выхода из него».

Почему такой запрос существует?

Возбужденный ценой, которую рынок платит за правильный тайминг, инвестор решает действовать. По сути переводя себя в ряд «спекулянтов от лонга». И естественно сталкивается с рядом проблем.

1. Конкурентное поле. Приходится соперничать с лучшими фондами, привлекающими лучшие умы. И пытающихся играть в ту же игру. Непросто.

2. Эмоции играют против такого инвестора. Фиксит прибыль – я ж такой умный. Дает убыткам течь – нет сил выйти из позиции. В итоге в лучшие дни на рынке такой инвестор находится в деньгах, а в худших участвует всем капиталом.

( Читать дальше )

АНОНС ВСТРЕЧИ ТРЕЙДЕРОВ И ИНВЕСТОРОВ 24 АПРЕЛЯ

- 14 апреля 2021, 15:16

- |

Встречаемся в субботу, 24 апреля, в 16-00, по адресу: г. Москва, Садовническая набережная, д.9. (желтое здание с вывеской «РАБОЧАЯ СТАНЦИЯ»). Встреча будет проходить в конференц-зале на первом этаже.

Напомню, что участие бесплатное, но необходимо записаться. В нашей группе в Телеграм.

Спикером в этот раз будет Александр Горчаков, алготрейдер, руководитель направления группы портфельного моделирования АО Финам. Тема выступления: «20+ лет в трейдинге. Как и почему?»

Горчаков – человек с огромным опытом торговли, которого всегда интересно послушать и задать интересующие вопросы. Именно многолетнее присутствие Александра Борисовича в публичном поле привело к тому, что большое количество сегодняшних системных трейдеров развивалось с оглядкой на его идеи.

Приглашаем на встречу, будет интересно!

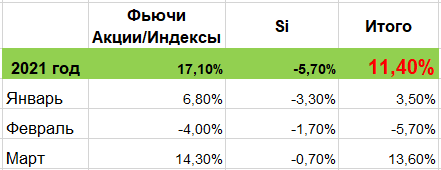

Мои итоги 1кв 2021

- 01 апреля 2021, 15:47

- |

Раз в квартал решил выкладывать резалт. В виде таблички.

Основные моменты 1 квартала:

Постоянный и почти безостановочный распил в Si. Минус дал и лонг (по максимуму), и шорт (чуток).

Перевес лонгов над шортами в части Акции/Индексы в текущем квартале сработал.

Существенно увеличил лимиты на фьючерс на ГМК сразу после «сплита» старого фьюча. Удачное решение.

Распил января-февраля напряг.

С начала апреля увеличиваю объемы по шортам Акции/Индексы на 20%.

В целом, на фактически боковом и неволатильном рынке удалось заработать. Что радует.

( Читать дальше )

ГЛОБАЛЬНОЕ РАСПРЕДЕЛЕНИЕ АКТИВОВ

- 30 марта 2021, 10:53

- |

Книга Меба Фабера – настольный справочник на 150 страниц – сверхпольза для инвестора. Особенно начинающего. Почему?

В настоящее время, в рамках текущего инвестиционного хайпа, широкое распространение получают подходы, несущие массу «заметенных под ковер» рисков. Продающиеся чуть ли не под маркой «безрисковых». И, увы, в долгосроке несущие разочарование для большинства инвестирующих.

Некоторое время назад написал цикл постов «ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА». Посты о нашей неспособности противостоять коварству рыночной среды. О том, что сопротивляться напору маркетинговых агенств (брокеров) почти невозможно. Индустрия бьет в правильные точки нашей психики. Вопрос времени, когда мы ошибемся.

Но у нас есть шанс! Asset Allocation – один из немногих, на мой взгляд, методов, подходящий для обывателя. Тех, кто хочет «НА ПЕНСИЮ В…» с сохраненной реальной стоимостью накопленного. Мне кажется, что для начинающего инвестора выбор таков: либо АА, либо бежать от финансового рынка и забыть о его существовании.

( Читать дальше )

ПРИЗНАКИ ФИНАНСОВОГО ПУЗЫРЯ

- 15 марта 2021, 13:29

- |

В контексте длительного непрекращающегося роста на рынке в целом и в отдельных активах в частности, возникает вопрос – пузырь это или не пузырь?

Для опытного инвестора, воспринимающего цикличность финансовых рынков как данность, этот вопрос скорее всего не стоит. Однако для новичка, опыт которого ограничивается периодом от нескольких месяцев до нескольких лет, идентификация пузыря может быть нелегкой задачей.

Помочь в решении задачи идентификации финансовых пузырей может список признаков от известного исследователя этого феномена Елены Чирковой. Привожу этот список с целью поразмышлять над текущим моментом. Насколько сегодняшние «истории успеха» соответствуют определению финансового пузыря. Посмотрим на крипту, теслу, да и в целом на Америку-Россию под этим углом.

1.Первым индикатором наличия пузыря является резкий (нелинейный) рост цен в течение короткого времени или ускорение темпов роста цены актива.

2.Вовлечение в процесс «инвестирования» инвесторов-непрофессионалов в массовом порядке.

( Читать дальше )

АНОНС ВСТРЕЧИ ТРЕЙДЕРОВ И ИНВЕСТОРОВ 20 МАРТА

- 15 марта 2021, 12:20

- |

Запланировали очередную Встречу трейдеров и инвесторов.

Встречаемся в субботу, 20 марта, в 14-00, по адресу: г. Москва, Садовническая набережная, д.9. (желтое здание с вывеской «РАБОЧАЯ СТАНЦИЯ»). Встреча будет проходить в конференц-зале на первом этаже.

Напомню, что участие бесплатное, но необходимо записаться. В нашей группе в Телеграм.

В этот раз выступит Георгий Аведиков, основатель и автор сообщества «ИнвестократЪ». Тема: «Можно ли заработать на финансовом рынке?»

Как обычно, будет возможность для неформального общения и обмена идеями.

теги блога Amigotrader

- Amigotrader

- акции

- алготрейдинг

- Александр Горчаков

- алкоголь

- амиготрейдер

- антихрупкость

- Ариэли

- армагедон

- бычий рынок

- валютный кризис

- воспоминания биржевого спекулянта

- встреча инвесторов

- встреча трейдеров

- встречи трейдеров

- выход из просадки

- газпром

- гоулман

- Демура

- денежный поток

- дивиденды

- дмитрий мартыненко

- доллар-рубль

- Елена Чиркова

- жизнь с рынка

- ИИС

- инвестиции

- инфобизнес

- истории успеха

- исторический максимум

- итоги

- итоги года

- итоги месяца

- итоги торговли

- канеман

- клуб инвесторов

- клуб трейдеров

- книги о трейдинге

- комон

- конфасмартлаба

- кризис

- курсы

- Левченко

- ЛЧИ

- ЛЧИ 2017

- Майкл Ковел

- ММВБ

- многозадачность

- обучение трейдингу

- озарения

- околорынок

- отдых трейдера

- планирование

- подушка безопасности

- просадка

- просадка счета

- просказывание

- против тренда

- психология

- психология трейдинга

- психология в торговле

- психология в трейдинге и не только

- психология инвестиций

- психология толпы

- психология торговли

- психология трейдинга

- работа и трейдинг

- результаты торговли

- реновация

- рецензия на книгу

- риски

- рост доллара

- рубль доллар

- сбербанк брокер

- Сергей Трофимов

- система

- системный трейдинг

- сложный процент

- сон трейдера

- стереотипы

- счастье

- Талеб

- торговая система

- Торговля по тренду

- торговля тренда

- торговые роботы

- трейдинг

- трейдинг для начинающих

- трейдинг для новичков

- трейдрум

- тренд

- Трендовая торговля

- фокус

- фокусировка внимания

- Хазин

- цели

- черный лебедь

- эмоции в трейдинге

- эмоции рынка

- эмоции толпы