Zmey

О политике ФРС

- 19 июня 2017, 12:20

- |

Тема ужесточения кредитной политики ФРС на страницах этого блога обсуждается чуть ли не с момента его создания. Основная масса инвесторов, судя по динамике рынков, упорно не верит ни в дальнейшее повышение ставок, ни тем более в массовую распродажу активов, однако реальные действия ФРС идут против их логики, одновременно подтверждая мою правоту. Сейчас, когда количественное ужесточение уже объявлено официально, самое время чтобы разъяснить свою позицию снова.

Рисунок 1 — монетизация ВВП США с учётом избыточных резервов.

Дело в том, что в экономике существует такое понятие как скорость оборачиваемости денег, а оно тесно связано с понятием монетизация ВВП. Монетизация штука цикличная — однажды оборот денег начинает замедляться и это неизбежно приводит к её росту (рисунок 1) — либо через падение ВВП, как случилось в годы Великой Депрессии, либо посредством своевременной накачки системы ликвидностью, как было сделано в 2009-ом. Других вариантов развития ситуации в рыночной экономике нет.

Сейчас, если судить по растущей чувствительности индекса потребительских цен к динамике основных товаров, тенденция постепенно обращается вспять (рисунок 2). Реальный ВВП при этом расти более не способен, так что сокращение его монетизации теперь возможно либо через изъятие ранее закачанной в рынок ликвидности, либо посредством инфляции, которая, как известно, обладает не только огромной разрушительной силой, но и способностью подскакивать без видимых на то оснований.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 10 )

Как развалится Еврозона

- 24 марта 2017, 16:44

- |

Разумеется, на французских выборах может победить и Ле Пен. Развал Еврозоны выгоден очень многим и потому нет никакой гарантии, что кампания кандидата от глобалистов и дальше будет идти настолько легко. Но мой пост совсем о другом. Я полагаю, что время распада ещё не пришло — система в состоянии протянуть ещё несколько лет, покуда её внутренние противоречия ещё можно как-то заглаживать, чем, собственно, только и занимаются всевозможные европейские власти.

В реальности единая Европа никогда не была таковой. Полноценные партнёрские отношения в системе упорно не складывались, а диспропорции между странами всё время росли. Германия, будучи наиболее конкурентоспособной, затягивала к себе самые лучшие производства, тогда как периферия откровенно деградировала и копила долги. Именно долговой механизм является той самой ниткой, которая всё ещё скрепляет эту хлипкую и безжизненную конструкцию под названием Еврозона.

( Читать дальше )

О сезонных циклах

- 01 марта 2017, 12:26

- |

А существуют ли вообще сезонные циклы и, если да, то на каких рынках они проявляются наилучшим образом? Какова причина сезонности и насколько она значительна, чтобы использовать её в реальной торговле? Как правильно рассчитать сезонную компоненту и стоит ли проверять полученный результат на статистическую достоверность? Рассмотрим задачу на примере нефти LIGHT.

Циклическая компонента, центрированная относительно нуля и с учётом правки на дрейф равна:

где j — индекс месяца, [k] — индекс года,

n — количество полных лет исследования,

E — средняя котировка за время исследования,

P — разница между первой и последней ценой.

Формально, результат не имеет статистической значимости, ведь по критерию Фишера для приращений логарифма цены имеем F=1,58 (при потребных F>5), но это лишь обман зрения. Во-первых, сезонность на рынке изначально не самый критический фактор, во-вторых, задача в такой постановке в принципе некорректна, поскольку соседние приращения цены в плане волатильности взаимозависимы. Если так, то обоснование цикличности и её критерии нужно искать в совершенно иной плоскости.

Построим несколько графиков CR, используя метод кубических сплайнов (рисунки 1,2). Посмотрите как различаются результаты по нефти и индексу доллара — в одном случае основной компонентой является шум, в другом присутствует ярко выраженная цикличность, которая сохраняется даже после вычитания слагаемых за 2008-ой и 2014-ый годы. Единственный тест, который нефть не проходит, это сравнение данных за два разных периода, но это обосновано изменением в структуре её потребления.

( Читать дальше )

СОТ-репорты. Кто обыгрывает рынок?

- 14 февраля 2017, 21:14

- |

Что скрывают знаменитые СОТ-репорты? Какие группы игроков наиболее успешны и стоит ли частному инвестору копировать их действия? Благодаря чему достигается положительный результат и насколько он устойчивый? Каковы особенности поведения производителей, своп-дилеров и хедж-фондов? Какова разница между товарными и валютными рынками и есть ли вообще единые правила анализа СОТ?

Чтобы ответить на эти вопросы, придётся создавать специфическую расчётную модель, но прежде надо установить объективные критерии, которые характеризуют поведение той или иной группы игроков. В первую очередь, это средняя чистая позиция (лонг минус шорт) за всё время наблюдения (с 2006-го по 2016-ый годы), а также коэффициент корреляции между приращением чистой позиции и приращением логарифма цены (на интервале 4 недели). Рассмотрим их на примере золота (таблица 1).

( Читать дальше )

Курсы золота в разных валютах

- 27 января 2017, 11:59

- |

Графики золота впечатляют во всех основных валютах! Со стороны может показаться, что цена здорово перегрета, но это представление обманчиво, поскольку динамика котировок подкреплена адекватным увеличением денежной массы. В 2011-ом году золото оторвалось от своего фундамента, но коррекция, которая последовала за этим, вернула его на исходные позиции. Сейчас золото снова выглядит дёшево, причём самую низкую цену за него предлагают в швейцарских франках.

Рисунок 1 — котировки золота в долларах США.

( Читать дальше )

Введение в циклы Кондратьева

- 18 августа 2016, 13:35

- |

Так, ценовая история по золоту и валютным курсам, по сути, начинается только в 70-х годах XX века. Котировки нефти и индекса S&P500 доступны с 1861-го и 1871-го годов соответственно, но их нельзя считать показательными, поскольку чёрное золото тогда не имело большого значения для экономики, а индекс не отражал динамику капитализации рынка. Так или иначе, но единственные данные, которые заслуживают нашего внимания, это статистика по индексу потребительских цен (рисунок 1).

( Читать дальше )

Завтра буду на Youtrade.tv

- 15 февраля 2016, 19:58

- |

О рынке газа и перспективах Газпрома.

- 12 января 2016, 11:44

- |

Этот материал посвящён рынку природного газа, о котором говорят неприлично мало, особенно по сравнению с рынком нефти. Европейские котировки голубого топлива не спешат отрываться от траектории нефти, хотя принципы ценообразования, построенные на привязке к стоимости чёрного золота, постепенно уходят в прошлое. Зато на рынке природного газа есть интересные новости. Например, отмена Газпромом тендера на постройку половины Силы Сибири. По официальной версии монополия выполняет предписание ФАС.

На рисунке 1 показан ценовой график природного газа в долларах США за тысячу кубометров. Синия линия — стоимость голубого топлива в Германии, красная — котировки на ICE в Британии. По оценкам экспертов на сегодня примерно ¾ европейских контрактов Газпрома так или иначе привязаны к биржевым котировкам, поэтому британские данные становятся всё более показательными. По состоянию на 12 января 2015-ого года ближайший по срокам поставки фьючерс стоит 170 долларов США за тысячу кубометров. Летние контракты торгуются почти на 10% дешевле — в постоянных долларах это практически уровень 1998-ого года.

( Читать дальше )

С Новым Годом!

- 30 декабря 2015, 13:33

- |

Дорогие друзья! Поздравляю вас с новым, 2016-ым годом. В наше неспокойное время мне хочется пожелать вам, прежде всего, мира и терпения. Чтобы в новом году вы не искали себе врагов, чтобы трудности встречали с высоко поднятой головой, чтобы никогда не теряли оптимизма. А ещё чтобы за новогодним столом вы говорили исключительно о любви, а никак не о курсе доллара. Сейчас, когда трудовые будни сменяются праздником, самое время отдохнуть и подумать о вечном. Цените этот момент!

2016-ый это год обезьяны, год проказницы и непоседы. Кроме того, это год огненной обезьяны, а значит в окружающем мире будет по-настоящему жарко и весело. Обезьяна благоволит напористым и находчивым игрокам, а никак не скучным инвесторам. Наступающий год подарит нам немало ярких движений и драматических разворотов, хотя с высоты птичьего полёта все они покажутся проделками безобидного существа. С Новым Годом, друзья! С новым счастьем!

Когда у России не будет бюджета.

- 14 декабря 2015, 14:24

- |

Как известно, нефть основное богатство России. Формально доля нефтегазовых доходов в бюджете составляет почти 50%; в реальности это значение куда выше, поскольку углеводороды вкупе с другим сырьём обеспечивают львиную долю потребления граждан, а значит, и налоговых поступлений с компаний, которые работают на внутренний спрос. В этой статье мы попробуем разобраться насколько критично для российского бюджета последнее падение котировок нефти.

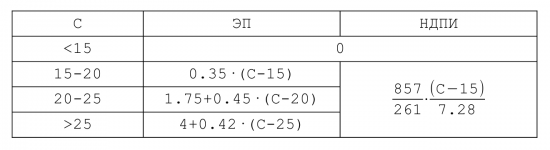

На сегодня большинство нефтяных доходов поступают в бюджет посредством экспортной пошлины (ЭП) и налога на добычу полезных ископаемых (НДПИ). В 2016-ом году будут действовать следующие налоговые ставки:

Данные приведены в долларах за баррель. С — стоимость нефти марки Urals за отчётный период (исчисляется один раз в месяц). По сравнению с 2015-ым годом ставка НДПИ возрастает с 766 до 857, тогда как размер экспортной пошлины не меняется вопреки ранее принятым условиям. Формулы не учитывают налоговые льготы, которые предоставляются для сильно выработанных месторождений, шельфовых проектов и проектов в Восточной Сибири.

( Читать дальше )

теги блога Zmey

- Brent

- CME

- COMEX

- COT отчеты

- DJIA

- DXY

- ETF

- eurusd

- Light

- natgas

- Ozon

- S&P500

- SPDR

- US Treasury

- usdbrl

- USDCHF

- USDCNY

- usdjpy

- USDRUB

- VK

- акции

- Акции РФ

- безработица

- Брент

- брокеры

- будущее мира

- бюджет

- ВВП России

- Венесуэла

- видео

- волны Эллиотта

- Газпром

- гиперинфляция

- Греция

- дефолт

- дивиденды

- долг

- доллар

- драгоценные металлы

- Евродоллар

- змей

- золото

- инфляция

- китай

- коронавирус

- кризис 2020

- М2

- мамба

- медь

- монетизация

- Москва

- МСФО

- МТС

- НДПИ

- недвижимость

- недвижимость в РФ

- нефть

- отрицательные ставки

- ОФЗ

- оффтоп

- паритет покупательной способности

- Пикетти

- платежный баланс

- платина

- прогноз по акциям

- производительность труда

- пузыри на рынке

- Пуэрто-Рико

- распад Еврозоны

- Ростелеком

- РТС

- РТС 500

- Рубль

- Санкт-Петербург

- сбережения

- сезонность

- семинар

- серебро

- срочный рынок

- СССР

- Степан Демура

- США

- трейдинг

- уголь

- Украина

- финам

- форекс

- ФРС

- фьючерс ртс

- фьючерсная кривая

- циклы Кондратьева

- цифровая экономика

- цифровизация

- цифровые технологии

- швейцарский франк

- экспортеры

- экспортная пошлина

- эмиссия

- ютрейд

- Яндекс