Влад | Про деньги, вы не угадали, прибыль за 3 квартал всего 30 млрд

гражданин планеты Земля, я не гадал, это РСБУ, а смотреть нужно в МСФО

Влад | Про деньги, вы не угадали, прибыль за 3 квартал всего 30 млрд

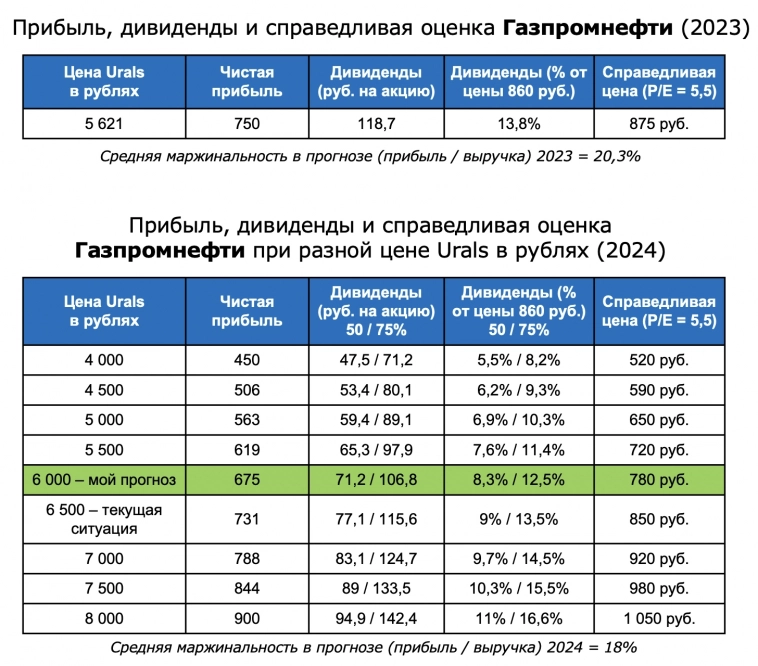

Корреляция Urals в рублях с выручкой Газпромнефти = 93%, корреляция с прибылью = 88%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях.

➡️ Прогноз по Газпромнефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 220 млрд руб.

• Потенциальная прибыль в 4-м квартале = 211 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 735 млрд руб. (за 1-е полугодие = 304 млрд руб.)

• Дивиденды 118,7 руб. на 1 акцию (за 9 месяцев 2023 года Газпромнефть уже объявила 82,94 руб. дивидендов на 1 акцию); я полагаю, что это не 50% прибыли, а 75% прибыли (не могла компания заработать 480 млрд руб. за квартал). Будет ли так дальше – я не знаю, поэтому в таблице на 2024 год есть 2 сценария – 50% и 75% див выплаты)

• Дивидендная доходность = 13,8% от текущей цены (за 9 мес. дивидендная доходность составит 9,6%)

Прогноз основан на средней маржинальности компании за 2-е полугодие 2023 = 21%. Это лучший показатель за последние 7 лет, держать уровень будет трудно.

⚠️ Henderson – слабая маржинальность в отчете за 3-й квартал

Финансовые показатели за 9 месяцев

Выручка = 10,9 млрд руб. (за 9 мес. 2022 года = 8,4 млрд руб.)

Прибыль = 1,1 млрд руб. (за 9 мес. 2022 года = 1,3 млрд руб.)

Net Margin = 10,3% (за 9 мес. 2022 года = 15,2%)

Мои прогнозы по прибыли и выручке по году пока сохраняю: 16,4 млрд руб. — выручка, 2 млрд руб. — прибыль (но по прибыли дойти до этой цифры компании при текущей маржинальности будет тяжело).

💸 Справедливая цена акций

Средний P/E российского рынка = 7, пусть с учетом высокого роста в 2022 году Henderson будет оценен с некоторой премией, например, по P/E = 10. Тогда справедливая цена при прибыли в 2 млрд руб. = 480 руб. за 1 штуку.

Но если Henderson перестанет расти, то его легко переоценят по более низкому мультипликатору P/E, по P/E = 7 при прибыли в 2 млрд руб. справедливая цена – 335 руб. за штуку.

Акции компании Henderson упали после IPO с 675 до 556 руб. за 1 штуку. На мой взгляд, они торгуются все еще дороже своих справедливых значений.

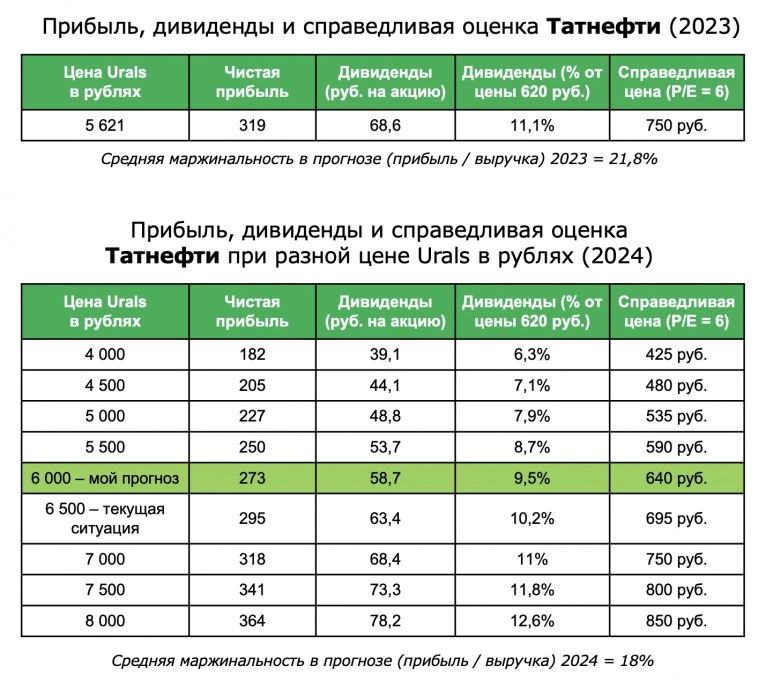

📊 Татнефть близка к справедливой оценке

Корреляция Urals в рублях с выручкой Татнефти = 68%, корреляция с прибылью = 57%. Не супер, но выводы делать можно.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель консервативна, как по Лукойлу и Роснефти.

➡️ Прогноз по Татнефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 84 млрд руб.

• Потенциальная прибыль в 4-м квартале = 87 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 319 млрд руб. (за 1-е полугодие = 148 млрд руб.)

• Дивиденды 68,6 руб. на 1 акцию (за 1-е полугодие уже выплачены 27,51 руб. на 1 акцию)

• Дивидендная доходность = 11,1% от текущей цены (оставшаяся див доходность к выплате 6,6%)

Прогноз основан на средней маржинальности компании за 2-е полугодие 2023 = 20%. За первое полугодие она была – 23,7%, это лучший показатель за последние 7 лет. Поддерживать такую маржинальность на дистанции будет трудно.

🔥 Лукойл – лучший среди нефтяников

Корреляция Urals в рублях с выручкой Лукойла = 91%, корреляция с прибылью = 79%.

Я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях. Модель очень консервативна.

➡️ Прогноз по Лукойлу на 2023 год

• Потенциальная прибыль в 3-м квартале = 303 млрд руб.

• Потенциальная прибыль в 4-м квартале = 311 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 1 178 млрд руб. (за 1-е полугодие = 564 млрд руб.)

• Дивиденды 933 руб. на 1 акцию (за 1-е полугодие уже рекомендованы 447 руб. на 1 акцию)

• Дивидендная доходность = 12,8% от текущей цены

Прогноз основан на средней маржинальности компании за 2-е полугодие 2023 = 10%. За первые 2 квартала маржинальность была выше – 15,7% и 15,6% соответственно, но такая маржинальность редка для Лукойла. Средняя маржинальность по году составит 12,8%.

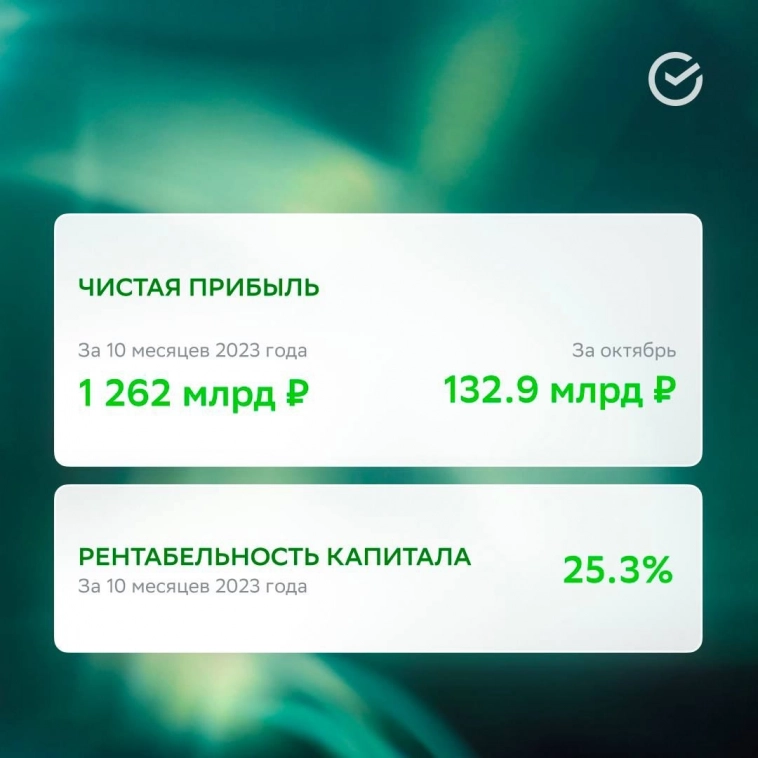

📈 Сбер отчитался по российским стандартам за октябрь

Все очень хорошо

✔️ Прибыль Сбера за 10 месяцев по РСБУ= 1 262 млрд руб.

✔️ Прибыль Сбера за октябрь = 132,9 млрд руб.

✔️ Рентабельность капитала (прибыль / собственный капитал) = 25,3%

Для понимания – прибыль по РСБУ Сбера в предыдущие месяцы 2023 года (в млрд руб.):

январь – 110,1

февраль – 114,9

март – 125,3

апрель – 120,7

май – 118,1

июнь – 138,8

июль – 130,4

август – 140,9

сентябрь – 130,2

❗️То есть октябрь – 3-й лучший месяц этого года после августа и июня.

Консенсус-взгляд на Сбер и банковский сектор в целом подразумевал, что высокая ключевая ставка снизит прибыли банков. По ВТБ это заметно, а вот Сбер продолжает делать деньги так же, как и раньше.

💬Г. Греф 7 ноября намекнул, что Сбер ждет рекордных показателей и в следующем году:

«Год, скорее всего, действительно будет самым успешным за весь период, и для нас мы ожидаем рекордной прибыли, и для банковского сектора тоже.

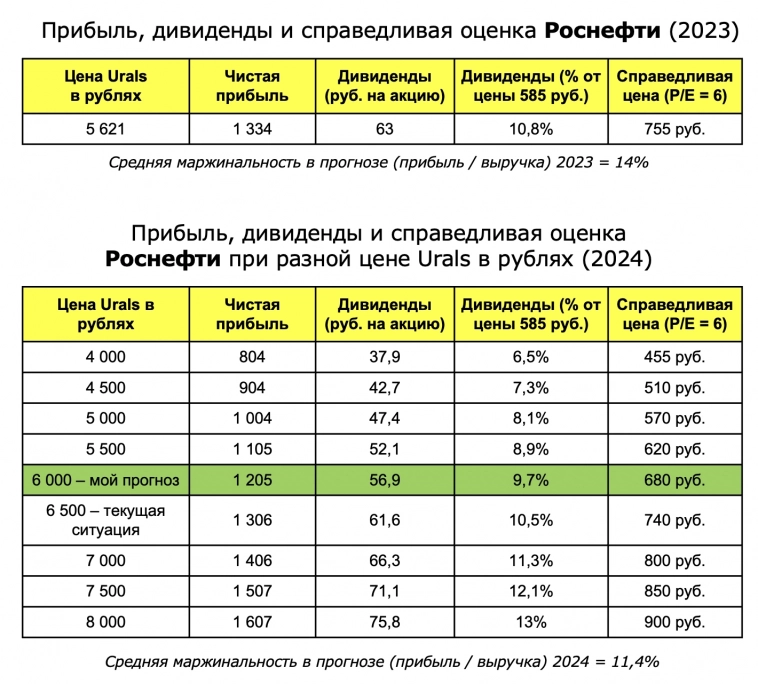

🔥 Роснефть все еще недооценена

Корреляция Urals в рублях с выручкой Роснефти = 84%, корреляция с прибылью = 66%.

Учитывая сильную связь цены на нефть Urals в рублях с выручкой и прибылью Роснефти, я обновил прогноз по прибыли и выручке компании на 2023 год, а также составил прогноз на 2024 год при разных сценариях цены на нефть Urals в рублях.

➡️ Прогноз по Роснефти на 2023 год

• Потенциальная прибыль в 3-м квартале = 336 млрд руб.

• Потенциальная прибыль в 4-м квартале = 346 млрд руб.

• Прогнозируемая годовая прибыль в 2023 = 1 334 млрд руб. (за 1-е полугодие = 652 млрд руб.)

• Дивиденды 63 руб. на 1 акцию

• Дивидендная доходность = 10,8% от текущей цены

Прогноз основан на средней маржинальности компании с 1 кв. 2021 по 2 кв. 2023 года = 11,4%, такую маржинальность я использовал для анализа показателей в 3-м и 4-м кварталах. Отмечу, что в последние 2 квартала маржинальность была выше – 17,7% и 16,1% соответственно. Средняя маржинальность по году составит 14%. Прогнозная модель консервативна.

Обзор отчета Positive

⚠️ Финансовые показатели компании

Выручка за 9 месяцев = 8,4 млрд руб. (в 2022 = 7 млрд руб.)

Чистая прибыль за 9 месяцев= 0,15 млрд руб. (в 2022 = 2,1 млрд руб.)

Мы видим, что темпы роста выручки невысокие, по прибыли значительное снижение. Конкретно за 3-й квартал ситуация обстоит еще хуже.

Выручка за 3-й кв. = 3,7 млрд руб. (в 2022 за 3-й кв. = 3,5 млрд руб.)

Прибыль за 3-й кв. = 0,54 млрд руб. (в 2022 за 3-й кв. = 1,7 млрд руб.)

Выручка Positive год к году практически не выросла, зато маржинальность ухудшилась в несколько раз. Причины этого в кратном росте расходов (сравним 3 кв. 2022 и 2023 годов):

❌ маркетинговые и коммерческие расходы выросли с 0,7 млрд до 1,3 млрд руб.

❌ общехозяйственные и административные выросли с 0,39 млрд до 0,67 млрд руб.

✔️❌ расходы на исследования и разработки выросли с 0,35 млрд до 0,60 млрд руб. (тут галочка потому что эти расходы могут вести к созданию новых продуктов и будущему росту выручки и прибыли)

Обзор отчёта G1 Theraupetics $GTHX за 3-й квартал 2023 года

* Это американская медицинская компания, которая разрабатывает и продает препарат Cosela, который помогает пациентам легче переносить негативные последствия химеотерапии. Я 3 года назад инвестировал в эту компанию, поэтому разбираю отчет, по российскому рынку на этой неделе тоже будет много постов.

❌ Выручка G1 за 3-й квартал 2023 года = 12,3 млн $, 10,8 млн $ из них – от продаж Cosela в США.

Для понимания, динамика продаж Cosela поквартально с момента одобрения для использования при ES-SCLC

1 кв. 2021 — 0,6 млн $

2 кв. 2021 — 2,5 млн $

3 кв. 2021 — 3,6 млн $

4 кв. 2021 — 4,4 млн $

1 кв. 2022 — 5,5 млн $

2 кв. 2022 — 8,7 млн $

3 кв. 2022 — 8,3 млн $

4 кв. 2022 — 8,9 млн $

1 кв. 2023 — 10,5 млн $

2 кв. 2023 — 11,1 млн $

3 кв. 2023 —10,8 млн $

Видно, что продажи уже год как буксуют. Плохие результаты 2 и 3 кв. компания объясняет дефицитом платины в США, и вследствие этого снижением использования химеотерапии на основе платины.

ℹ️Татнефть отчиталась за 3-й квартал по РСБУ

Для компании этот отчёт — показательный.

✔️ Прибыль по РСБУ за 9 месяцев = 208,3 млрд руб.

✔️ Прибыль по РСБУ за 3-й квартал = 80,3 млрд руб. Это хороший квартал.

Прибыль по РСБУ за 1-е полугодие = 128 млрд руб. Напомню, что прибыль по МСФО у Татнефти обычно выше, чем по РСБУ. Так, за 1-е полугодие компания получила 147,7 млрд руб. чистой прибыли.

Если экстраполировать результаты 1-го полугодия, то за 9 месяцев прибыль по МСФО составит около 240 млрд руб. 👀 Если это так, то это супер результат. Если прибыль по МСФО будет равна прибыли по РСБУ за 3 квартал, то это нормально, в рамках прогноза.

Мой прогноз по прибыли на год = 280 млрд руб. До выхода данных по МСФО я его сохраняю.

💸Дивиденды

Татнефть платит не менее 50% дивидендов от большей чистой прибыли (РСБУ или МСФО).

За 1-е полугодие компания выплатила 27,54 руб. (50% от прибыли по РСБУ за 1-е полугодие), при этом прибыль по МСФО была выше.

Татнефть скорее всего последует ДП и довыплатит разницу в следующий раз, она составит 4,21 руб. на 1 акцию.

💸Сбер отчитался по международным стандартам

Результаты — ТОП.

Прибыль Сбера по МСФО за 9 месяцев = 1,15 трлн руб. (напомню, по РСБУ было 1,13 трлн руб.)

Рентабельность капитала = 26,2% (это очень хорошо). Банк повышает прогноз по рентабельности капитала по году до 24% (прибыль от капитала).

Сбер с высокой вероятностью получит 1,5 трлн прибыли в 2023 году. Дивиденды, которые банк выплатит в следующем мае, составят 33 руб. на акцию (при выплате 50% прибыли), все еще 12,5% доходности.

Я сохраняю цель по Сбербанку – 315 руб., ставил при потенциальной прибыли в 1 350 млрд руб., но пока не меняю. Важно посмотреть, как изменится прибыль в 2024 году в связи с высокими ставками.

Всех инвесторов Сбера поздравляю с отличным отчетом! 👍

Подпишитесь на мой канал в телеграме, чтобы читать больше обзоров российским компаний:

t.me/Vlad_pro_dengi

☄️ Совет директоров Лукойла рекомендовал дивиденды в размере 447 рублей на 1 акцию.

Это 6% от текущей цены за полгода, нормально.

Я прогнозировал 500 руб. на 1 акцию, но решили выплатить чуть меньше. Во втором полугодии можно рассчитывать на бОльшие дивиденды ввиду более высокой цены нефти и курса доллара.

📈Справедливая цена

Даже если Лукойл не выкупит акции нерезидентов, то справедливая цена акций компании при прибыли в 1 000 млрд руб. составляет8 500 руб. за 1 акцию (исторический P/E = 5,5).

Всех, кто держит, поздравляю с дивидендами.

На мой взгляд, рынок сейчас ведет себя не логично. Окей, ждали от 500 до 600 руб., вам дают 447 руб. дивидендами за 6 месяцев (ТОП-3 на российском рынке) с перспективой в следующем полугодии получить больше. У вас есть фундаментальная недооценка и потенциальный выкуп у нерезидентов. Но мы падаем на 2,5%.

На мой взгляд, по Лукойлу значительно больше позитива, чем возможного негатива. Спокойно держу позицию.

Вот тут можете прочитать обзор отчета Лукойла за 1-е полугодие 2023 года: t.me/Vlad_pro_dengi/452

🏦ВТБ отчитался за 9 месяцев по международным стандартам.

Все по плану

Прибыль за сентябрь = 24,7 млрд руб.

Прибыль за 9 месяцев = 375,9 млрд руб. (прогноз банка на год = 420 млрд руб., страхуются, с учетом текущей динамики идут на 450 млрд руб.)

Для сравнения показатели предыдущих месяцев:

Май = 32 млрд руб.

Июнь = 46,5 млрд руб.

Июль = 35,6 млрд руб.

Август = 25,9 млрд руб.

Да, мы видим снижение прибыли и в августе, и в сентябре, но в рамках ожиданий. Костин вообще сказал на ВЭФ, что с сентября по декабрь ВТБ будет получать прибыль в 20 млрд руб. ежемесячно. ВТБ зарабатывает больше.

💸 Справедливая оценка ВТБ (по среднему P/E = 3, без учета привилегированных акций)

Я уже писал, что в прибыли ВТБ этого года много разовых статей — например, покупка РНКБ и Открытия, валютная переоценка. Справедливую оценку ВТБ нужно уже смотреть по потенциальной прибыли 2024 года.

1️⃣ При прибыли в 240 млрд руб. = 0,027 руб. за 1 акцию

Henderson – российский ритейлер мужской одежды, владеющий 159 магазинами в России.

Рассмотрим ключевые финансовые показатели компании за последние 5 лет.

➡️ Выручка, в млрд руб.

2019 = 7,6

2020 = 6,8

2021 = 9,5

2022 = 12,4

2023 (прогноз) = 16,4 (за 1-е полугодие 2023 года = 7)

➡️ Чистая прибыль, в млрд руб.

2019 = 0,1

2020 = -0,1

2021 = 0,5

2022 = 1,8

2023 (прогноз) = 2 (за 1-е полугодие 2023 года = 0,6)

Мы видим, что наиболее серьезный рост произошел по итогам 2022 года. Что логично с учетом массового исхода иностранных брендов из России. Сможет ли Henderson поддерживать такие темпы роста и дальше пока непонятно. Я отмечу, что за 1-е полугодие 2023 года выручка компании по РСБУ выросла с 5,3 до 7 млрд руб., но вот чистая прибыль упала с 0,9 до 0,6 млрд руб.

Мой прогноз по выручке 2023 получен путем простой экстраполяции — 16,4 млрд руб., прибыль 2 млрд руб. я спрогнозировал через маржинальность. В 2022 году маржинальность (прибыль от выручки) составила 14%, в 1-м полугодие 2023 = 9%, я спрогнозировал по всему 2023 году – 12%.

⚠️ ОВК (Объединенная вагонная корпорация) объявила цену размещения дополнительных 12,5 млрд акций

Из материалов компании мы узнали, что совет директоров проведет заседание 7 ноября 2023 года и утвердит цену размещения, установленную в размере 9 руб. 30 копеек. На новости акции упали со 102 до 92 руб. за 1 штуку, но все еще торгуются в 10 раз дороже цены размещения.

❗️Напомню, что ранее совет директоров ОВК одобрил выпуск 12,5 млрд акций, сейчас кол-во акций 0,1134 млрд. То есть доля акционеров ОВК будет размыта в 110 раз (!).

Компания убыточная, с огромными долгами, которые пытается закрыть за счет акционеров, и потенциалом падения в 10 раз. Будьте аккуратны.

Обзор ОВК вот тут: t.me/Vlad_pro_dengi/484

P.S. Я не призываю шортить, потому что рынок может быть нелогичным больше, чем вы платежеспособными.

Уважаемые коллеги, присоединяйтесь к моему ТГ-каналу, всем рад: t.me/Vlad_pro_dengi

🔥 Прибыль банковского сектора за 9 месяцев составила 2,7 трлн рублей

Замедления (практически) нет

📊 Прибыль банков по месяцам 2023 года, в млрд руб.

январь – 258

февраль – 293

март – 330

апрель – 224

май – 273

июнь – 314

июль – 327

август – 354

сентябрь – 296 (!) — средний доход сектора с января по август за месяц = 296,4 млрд руб., мы видим, что высокая ставка пока не повлияла на доходы банков (если сравнивать их со средними за 8 месяцев), посмотрим, как будет дальше; месяц к месяцу есть снижение, но август был рекордным за всю историю по кредитованию.

Банки заработали за 9 месяцев 2 669 млрд руб. Сохраняю прогноз — 3,1-3,2 трлн руб. прибыли по итогам года (напомню, что предыдущий рекорд был в 2021 году, тогда банки заработали 2 363 млрд руб. за год).

📈 Мои актуальные идеи в банковском секторе:

🏦Сбербанк – оценка «Держать» (свежий обзор компании: t.me/Vlad_pro_dengi/521)

🔥 Прибыль банковского сектора за 9 месяцев составила 2,7 трлн рублей

Замедления (практически) нет

📊 Прибыль банков по месяцам 2023 года, в млрд руб.

январь – 258

февраль – 293

март – 330

апрель – 224

май – 273

июнь – 314

июль – 327

август – 354

сентябрь – 296 (!) — средний доход сектора с января по август за месяц = 296,4 млрд руб., мы видим, что высокая ставка пока не повлияла на доходы банков (если сравнивать их со средними за 8 месяцев), посмотрим, как будет дальше; месяц к месяцу есть снижение, но август был рекордным за всю историю по кредитованию.

Банки заработали за 9 месяцев 2 669 млрд руб. Сохраняю прогноз — 3,1-3,2 трлн руб. прибыли по итогам года (напомню, что предыдущий рекорд был в 2021 году, тогда банки заработали 2 363 млрд руб. за год).

📈 Мои актуальные идеи в банковском секторе:

🏦Сбербанк – оценка «Держать» (свежий обзор компании: t.me/Vlad_pro_dengi/521)

Компания Positive Technologies заявила, что при удвоении капитализации будет производить дополнительный выпуск до 25% акций. Таким образом, компания планирует мотивировать своих сотрудников.

💬 Планируется регулярный выпуск новых акций с таким расчетом, чтобы при двукратном росте капитализации компании выпускалось до 25% новых акций. Эта доля может быть и меньше, если рост капитализации будет опережать рост фундаментальных показателей компании. Периодичность допэмиссий в идеальной схеме, если бы это было возможно, должна быть ежедневной.

Конечно, это плохая новость для инвесторов и очень плохая корпоративная практика. Дополнительные эмиссии будут давить котировки акций вниз. При этом отмечу, что финальное решение пока не принято.

🔽 Пересматриваю справедливую цену Positive

Мой прогноз по прибыли Positive:

в 2023 году = 8,2 млрд руб.

в 2024 году = 12,3 млрд руб.

Я полагал, что Positive при цене 2 280 руб. оценен справедливо, если рассматривать его до конца года. Но если долгосрочно на 1,5 года – при прибыли в 12,3 млрд руб. в 2024 году, справедливая цена Positive была 2 800 руб. за 1 акцию (потенциальный P/E = 15).

⛽️ Транснефть опубликовала хороший отчет за 9 месяцев 2023 года по российским стандартам

Чистая прибыль по РСБУ за 9 месяцев = 190,5 млрд руб., это абсолютный рекорд по РСБУ для компании. Рекорд до этого был в 2021 году – тогда компания заработала 96 млрд руб. по российским стандартам за год.

Мы знаем, сколько Транснефть заработала за 6 месяцев 2023 года по РСБУ (128,5 млрд руб.) и по МСФО (187,6 млрд руб.), если экстраполировать, то по МСФО по итогам 9 месяцев должно быть 278 млрд руб. Это был бы рекорд за все время для компании.

❗️ Но так делать нельзя, потому что статистической связи между прибылью Транснефти по РСБУ и МСФО за последние 5 лет – нет.

📊 Выход простой — ждать результаты по МСФО. Я полагаю, что прибыль по МСФО составит от 300 до 375 млрд руб. по итогам года (за 1-е полугодие было 187,6 млрд руб.) Справедливая цена при прибыли в 300 млрд руб., составляет 210 000 руб. за 1 акцию, при прибыли 375 млрд руб. = 257 000 руб. Транснефть – 3-я компания в моем портфеле по объему позиции.

🔥 Акции компании сегодня в ходе торгов обновили исторический максимум (торговались по 7 535, ранее максимум был 7 525 руб. за 1 акцию).

💸 Дивиденды

Вышли ожидаемые важные новости — 26 октября Лукойл проведёт совет директоров, который рекомендует дивиденды за 9 месяцев 2023 года.

Дивиденды за 1-е полугодие, по моим расчетам, находятся в районе 500-600 руб. на 1 акцию, за 9 месяцев может быть больше. Единственное, Лукойл может выплатить не все сразу, а разбить по году в равных долях. То есть сейчас 500 и ещё в следующем мае 500, например.

📈Справедливая цена

Даже если Лукойл не выкупит акции нерезидентов, то справедливая цена акций компании при прибыли в 1 000 млрд руб. составляет8 500 руб. за 1 акцию (исторический P/E = 5,5). Держу Лукойл, вторая позиция в моем портфеле. Всех, кто держит, поздравляю. Рынок становится более эффективным относительно хороших идей, это радует.

🎙 В следующих постах разберем новую дивидендную политику Positive и свежий отчет Транснефти по РСБУ. Подпишитесь на мой ТГ-канал, чтобы не пропустить: t.me/Vlad_pro_dengi