Unfriendly_Fire

Проверка инвестиционных идей из приложений - перезапуск

- 13 апреля 2024, 16:53

- |

Провожу эксперимент на виртуальных портфелях, чтобы понять, насколько эффективные «советы» дают аналитики различных управляющих компаний.

Ранее делал пилотный пост на эту тему, но решил перезапустить эксперимент, учтя предыдущие ошибки, а также разобрался с инструментом для более простого заполнения и отслеживания результатов.

Суть и правила эксперимента:

- Представим, что у нас есть Петя, который имеет свободных 50 000 рублей в месяц и стратегию покупать то, что советуют нам аналитики с главных страниц различных УК.

- Петя знает про диверсификацию, поэтому старается делить в равных долях, насколько возможно из-за лотов.

- Дивиденды добавляются к сумме и реинвестируются.

- Остаток переносится.

- Петя покупает исключительно акции, потому что только по ним советы есть у всех брокеров.

- Лоты учитываются, поэтому могут быть перекосы по месяцам

- Комиссия учитывается

- Что делать при исчезновении рекомендации, продавать или просто не покупать? У долгосрочных стратегий акции просто перестают покупаться, у коротких «инвестидей» идёт продажа.

( Читать дальше )

- комментировать

- 3.8К | ★2

- Комментарии ( 6 )

Я выпустил собственные облигации

- 06 апреля 2024, 11:01

- |

...cказали герои сегодняшней статьи.

Обычно облигации выпускаются компаниями, чтобы получить деньги для своего развития или выплаты предыдущих долгов, не привлекая банки с их жёсткими и условиями и потенциальных инвесторов, чтобы не давать часть доли своего бизнеса. Но есть примеры, когда облигации были у физических лиц, о чём и хотелось бы рассказать подробнее.

Дэвид Боуи

В 1997 году Боуи уже был известен, как один из величайших музыкантов своего времени. Но как это часто бывает с музыкантами, он не владел безусловными правами на свои песни, они были у его бывшего менеджера. Для выкупа прав требовалась большая сумма, поэтому был придуман уникальной для своего времени способ — выпустить собственные облигации.

В итоге совместно с Prudential Financial были выпущены «облигации» Боуи на сумму 55 млн долларов с процентной ставкой 7.9% годовых и рейтингом от Moody A3 (средний рейтинг, не говорящий, что облигация сильно надёжная, но и не Колосс на глиняных ножках). Для сравнения, знаменитые американские казначейские 10-летние облигации были с процентной ставкой 6.

( Читать дальше )

Конвертация привилегированных акций в обыкновенные

- 31 марта 2024, 14:06

- |

У привилегированных акций есть особенность, которую нечасто упоминают в типичных копирайтерских статьях «купи преф и получай море дивидендов» — их могут конвертировать в обыкновенные акции, если такая возможность предусмотрена уставом АО.

Конвертация может появиться в уставе после вынесения вопроса на общее голосование и получения одобрения 75% владельцев обыкновенных и 75% привилегированных акций (именно так, раздельно по каждому типу акций).

В дальнейшем, при одобрении самой конвертации, у всех с ней несогласных, акций могут выкупить по цене, вычисляемой в соответствии с законом.

Далее рассмотрим примеры конвертации акций в известных российских компаниях.

Банк Пересвет

Есть такой банк, доля в котором до 2017 принадлежала РПЦ, и сопровождающий сопутствующие банковские дела священнослужителей. Потом, «божья благодать» покинула управленцев этого «чудо» банка, пришли аудиторы, выявили недостачу на 103 млрд рублей и банк оказался на грани банкротства. Возможно было наоборот и это аудиторы спугнули «благодать».

( Читать дальше )

Вопросы и возможные ответы про трансформацию ИИС в ИИС-3

- 25 марта 2024, 12:07

- |

Вот-вот вступят в силу поправки в Налоговый кодекс, которые введут в оборот плюшки введённого с этого года ИИС-3, а также возможность фактической трансформации текущих ИИС в новый тип. Думаю, многим интересна именно вторая часть (и мне тоже), поэтому собрал по кусочкам из интернета некоторые моменты по трансформации максимально простым языком.

Я не юрист и не работаю в налоговой, язык этих документов для меня слишком сложен. Если видите противоречие или хотите что-то добавить, you welcome :)

Можно ли открыть ИИС-3 параллельно существующему?

Нет, нужно преобразовать или закрыть свой текущий ИИС.

Максимальный вычет с 400 тысяч рублей будет за каждый ИИС 3?

Нет, увеличение количества ИИС не предусматривает умножение на три увеличение. Сумма пополнений по-прежнему 400 000 в год по всем вашим ИИС в совокупности.

А несколько ИИС можно делать и у одного брокера или только у разных?

Можно, не забываем опять же закрыть старые ИИС.

А можно ли ИИС-3, открытый в 2024 году, трансформировать в старый?

( Читать дальше )

Покупать облигации сейчас - выбрасывать деньги на ветер?

- 21 марта 2024, 14:57

- |

Пытаюсь сейчас присмотреть себе облигаций в диапазоне 3-4 года, хотел бы держать до погашения на ИИС-А. Более длинные не рассматриваю, потому что слишком непредсказуемо могут обернуться события в нашей стране. Для бОльшей уверенности, смотрю облигации без всяких амортизаций, с постоянным купоном и знакомым для меня эмитентом, чтобы не переживать из-за возможного дефолта «медоварни за Полярным кругом».

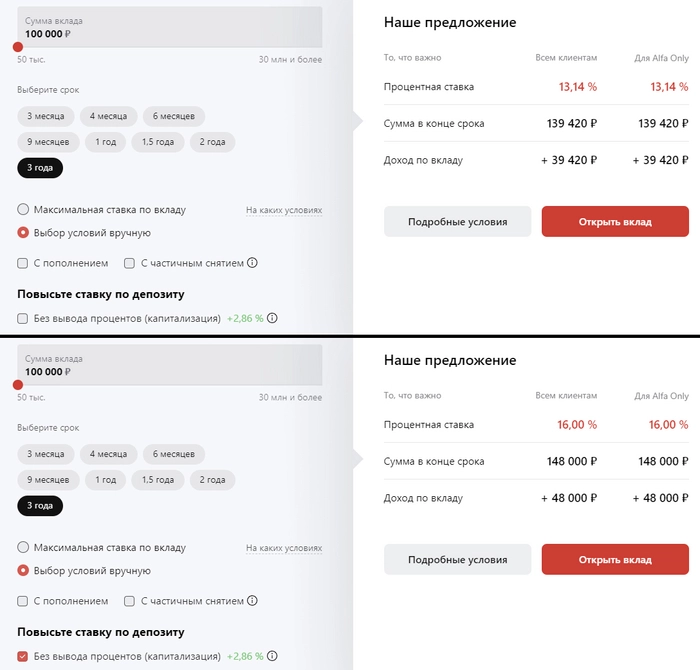

Сравниваю с банковским трёхлетним вкладом, например, таким:

Проценты по вклад без и с капитализацией

Брокерские приложение любят указывать эффективную доходность к погашению, причём не пишут об этом впрямую. Эффективная доходность к погашению подразумевает реинвестицию купонов в эту же облигацию. Просто пишут «доходность», а дальше сам догадайся, что это не простая доходность из категории «один раз купил, забыл, в конце получил тело + проценты». Поэтому всё надо перепроверять с калькулятором.

Кажется, что максимально корректно вклад без капитализации сравнить с доходностью к погашению, а вклад с капитализацией с эффективной доходности к погашению.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 42 )

Неожиданные риски привилегированных акций для новичков - часть 4

- 18 марта 2024, 18:39

- |

Предыдущие статьи по теме префов — первая, вторая, третья.

В очередной части своих постов о подвохах привилегированных акций рассмотрим возможные проблемы при ликвидации или смене владельца у АО, несвязанные с офертой из третьей части.

Проблема может существовать только при отсутствии «защитной оговорки» в уставе акционерного общества (по ней дивиденды по префам не могут быть меньше дивидендов по обычным). Про некоторые компании без этой оговорки писал в первой части.

Допустим существует акционерное общество с следующей структурой:

- Акции с одинаковым номиналом в 100 рублей.

- 75 обыкновенных и 25 привилегированных акций, так как доля привилегированных акций не может быть выше 25% от уставного капитала (ВТБ можно). Итоговый капитал — 10 000 рублей.

- Ликвидационная стоимость привилегированной акции — 100 рублей.

- Дивиденды 20% от чистой прибыли за год. Пусть будет 50 000 рублей.

В какой-то момент компанию решили ликвидировать, УК + прибыль = 60 000 рублей. Распределить их можно двумя вариантами.

( Читать дальше )

Как потерять всё, торгуя на бирже: ещё одна история "диванного" трейдера

- 15 марта 2024, 16:25

- |

Герой интервью, по образованию юрист, начал свою путь на бирже в 2020 году, инвестировав в акцию Virgin Galactic в надежде разбогатеть на её росте из-за потенциальных успехов коммерческого туристического туризма. Абстрактные «все» туда вкладываются, акция растёт, можно на этом разбогатеть.

Мысли о том, что если «все» будут покупать один актив, то никто на нём не разбогатеет, у героя не возникло. Мозг проецировал только позитивный сценарий.

Диапазон цен за этот год был примерно 15$ — 24$ за акцию, конкретный месяц не был назван (выделил красным тот период).

Но "успешный успех" не случился, после полёта Брэнсона, развития космического туризма не произошло, и цена акции рухнула. На пике она стоила примерно 45 долларов, быстро упало до 8 долларов и в настоящий момент торгуется примерно за 2 доллара за акцию. Герой потерял на этом 10 000 000 рублей!

Следующим этапом стала торговля криптовалютой на Binance. Героя видео привлекла высокая волатильность активов на криптобирже и возможности огромных плечей. Как он сам отмечает, мозг не воспринимал, что волатильность может быть минус сотни процентов, произошла фокусировка только на непременном огромном положительном результате.

( Читать дальше )

Удивительный зверь с двумя префами - ВТБ

- 08 марта 2024, 20:19

- |

Данный текст публиковал пару месяцев назад на другом ресурсе, скопировать его в виде «CTRL+C CTRL+V» побудила сегодняшняя лекция Тимофея, на ней упоминали этот случай.

Неудивительно, что ВТБ в интернете вызывает негатив в постах, если даже простой вопрос о составе и возможностях владельцев акций (по сути владельцев банка) вскрывает удивительные вещи.

Начнём с простого: «кто в ПАО ВТБ сейчас главный»?

Тот, у кого контрольный пакет в 50% + 1 акций. Привилегированная акция (далее — префы) получает право голоса, если не выплачивают очередные дивиденды в размере, указанном в уставе. Префов, согласно 102 статье ГК РФ, в акционерном обществе не может быть больше 25% от капитала (не 25% от всех акций, ниже поясню разницу). То есть упрощённо говоря, если номиналы обычных акций и префов равны, дивиденды не платятся, надо быть хозяином 50% + 1 от всех акции, чтобы быть контролирующим акционером (с оговоркой, есть несколько случаев, когда нужен ещё бОльший пакет для некоторых фундаментальных изменений в акционерном обществе).

( Читать дальше )

Неожиданные риски привилегированных акций для новичков - часть 3

- 06 марта 2024, 19:58

- |

Первый и второй пост на тему тонкостей привилегированных акций.

В очередной части своих постов о подвохах привилегированных акций затронем тему оферт.

В конце 2016 года очень известная всем компания Роснефть купила Башнефть, которую в последнее время любят совсем мелкие инвесторы, у Росимущества 50,0755% акций. Это было несложно, учитывая, что Роснефть была единственным покупателем, предложившим цену выше оценочной, причём с значительной премией.

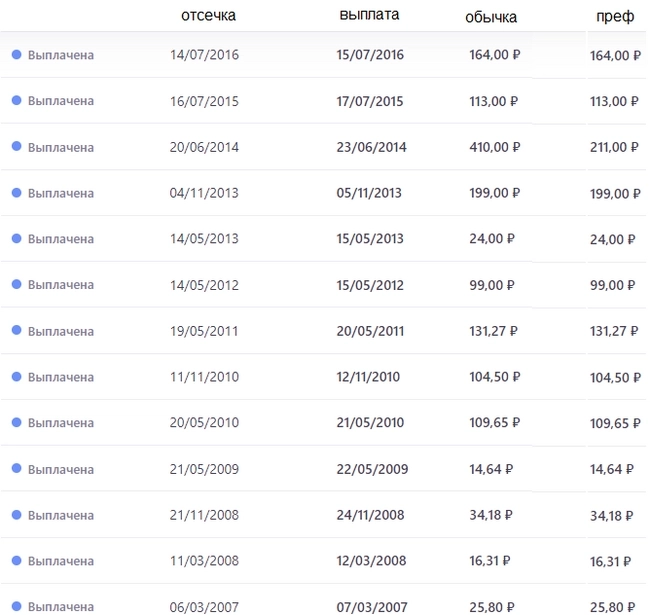

Посмотрим на то, как дела обстояли с ценой и дивидендами в то время.

Дивиденды

Как видим, дивиденды совпадали (в 2014 это опечатка источника, там тоже совпадали и были 211 рублей)

Цена акций

Пик приходится на период покупки, заглядывая в будущее кажется, что скинуть Башнефть было очень неплохой идеей.

Обыкновенные акции

( Читать дальше )

теги блога Unfriendly_Fire

- Heroes of Might and Magic 3

- акции

- банки

- банковские вклады

- башнефть

- брокеры

- ВТБ

- деньги

- депозитарные расписки

- Джеймс Браун

- Дэвид Боуи

- заблокированные активы

- знаменитости

- ИИС

- инвест идеи

- инвестидеи

- инвестиции

- инвестиции в недвижимость

- инвестиционная идея

- Индекс Шаурмы

- инфляция в России

- Итоги месяца

- кино

- конвертация префов в обычку

- криптобиржа

- ЛДВ

- Личное мнение

- налоговый вычет иис

- начинающий инвестор

- начинающим

- нестандартный взгляд

- новичкам

- обзор

- Облигации

- обмен активов

- обмен заблокированными активами

- офз с индексируемым номиналом

- первые шаги новичка на рынке акций

- привелигерованные акции

- привилегированные акции

- приложения брокеров

- проверка идей

- РУСАЛ

- трейдеры

- трейдинг

- экономия