TradingGash

👶 Любимчик и отличник года. Мать и дитя $MDMG.

- 06 февраля 2025, 17:53

- |

- комментировать

- 320

- Комментарии ( 0 )

💿 Каких дивидендов ждём от НЛМК?

- 06 февраля 2025, 17:16

- |

Тот самый металлург, который отдаёт предпочтение годовым выплатам, нежели поквартальным. Но окупятся ли ожидания?

В мае, вместе с рынком акции НЛМК пошли вниз. Обстоятельства сложились максимально неудачно, поскольку в это же время была отсечка по акциям. Тогда НЛМК выплатил 10% на акцию.

👍 В моменте бумаги коснулись 114.9₽, но уже отыгрались на 30% и стоят выше 150₽.

Есть ли риск отмены выплат? Такого не вижу. За то же 1-е полугодие прибыль упала лишь на 11%. За 2-ю часть года минус может быть даже больше, но не критично для выплат.

Слабенькая конъюнктура не повод для сохранения средств внутри компании. Раздать акционерам придётся, но по див. политике заплатят минимум 100% от FCF.

👍 По итогам 2024 свободный денежный поток снизится на 8%-12%, по прогнозам. Дивиденд пострадает, относительно 2023, но, учитывая котировки, ДД составит +-14%. Брать можно, однако согласитесь, что это далеко не отличная доходность при вкладах по 21%.

Понравился пост — подпишись на tg, там еще больше прибыльных сделок полезной информации 👉 t.me/+0aNmjcKwpnw3OTdi

( Читать дальше )

Куда двигаемся завтра или что будет дальше….

- 29 января 2025, 23:23

- |

Здравствуйте уважаемые коллеги, инвесторы и друзья!

Как я понимаю разрядки в геополитическом плане ждать не приходится. Европейцы готовят следующий пакет санкций. В общем как в той поговорке, Ёжики кололись, но продолжали жевать кактусы 🌵.

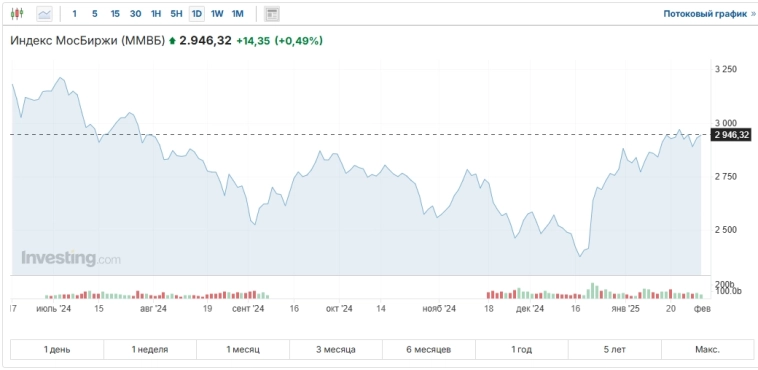

На фондовом рынке уныние, если с открытия утренней сессии был рост, то дневная сессия уже не очень. Ждут инвесторы данные по инфляции.

Возможно эти данные дадут возможность многим инвесторам закупиться.

А вот вчера на Московской бирже был зафиксирован активный рост, что вызвало интерес у участников рынка. Основной причиной такого подъема стало начало поступления дивидендов на счета инвесторов.

Кому то раньше, кому-то позже пришли дивиденды Татнефти и Роснефти.

Это событие многие ждали, и оно стало катализатором для реинвестирования средств. Инвесторы, получив выплаты, начали вкладывать их обратно в акции и другие финансовые инструменты, что способствовало увеличению активности на рынке. Кроме того, появились слухи о том, что часть инвесторов начала выводить средства из фондов денежного рынка, что также могло повлиять на динамику биржевых индексов.

( Читать дальше )

Минфин уловил вайб и RGBI это не понравится.

- 29 января 2025, 23:11

- |

Коротко:

Минфин продолжает пользоваться моментом чтобы занимать дешевле. Недельная инфляция остывает, но всё ещё высокая. Инфляционные ожидания растут — это фактически смягчает кредитные условия. ЦБ смотрит на кредитование. А параллельно Минфин рекордными объёмами тратит деньги (~10 трлн за 2 месяца). Что позволяет компаниям меньше кредитоваться, но не уменьшать спрос.

Подробно:

На аукционах Минфин сходу решил занять в 26238. В понедельник увеличили объём выпуска на 50 млрд руб., а в Среду весь новый объём в выпуске уже реализован. Ещё и средневзвешенная доходность «всего» 16,02%, после 17,03% неделей ранее в похожем выпуске 26247

Аукцион со «старыми» объёмами в 26235 не примечателен, спрос небольшой, разместили мало (17,6 млрд руб), с доходностью 16,8%.

Суммарный объём размещения 67,6 млрд руб., что в полтора раза больше чем заняли с начала года (на аукционах 15-го января — 9,7 млрд. руб., на аукционах 22-го января – 32,951 млрд.). Уверен Минфину тоже понравилось. Он уловил вайб рынка. Так что с высокой вероятностью можно ждать повторения в размещении дополнительных выпусков.

( Читать дальше )

⚠️ 📈 Проблема с инфляцией в России продолжает усугубляться

- 29 января 2025, 23:08

- |

- комментировать

- 14.6К |

- Комментарии ( 6 )

😊 Дивиденды российских компаний до конца января

- 28 января 2025, 20:38

- |

До конца января 2025 года несколько российских компаний выплатят дивиденды. Инвесторы могут ожидать поступление средств на свои счета.

💵«Займер»: ₽10,51; дивдоходность — 7%. Поступление средств не позднее 28 января.

⛽️«ЕвроТранс»: ₽6,48; дивдоходность — 5,5%. Поступление средств не позднее 29 января.

💻«Группа Астра»: ₽2,644669; дивдоходность — 0,54%. Поступление средств не позднее 30 января.

📊 Прогнозы по дивидендам на 2025 год:

Ожидается, что суммарные дивидендные выплаты российских компаний в 2025 году могут составить около ₽4,5–4,6 трлн. Это немного меньше, чем в 2024 году, но все равно существенно выше, чем в 2023 году (₽3,1 трлн). Отмечается, что нефтегазовый и металлургический секторы, а также производители удобрений, смогут обеспечить более стабильные выплаты в условиях высокой ключевой ставки и возможного ослабления рубля. В то время как сектора, ориентированные на внутренний рынок, будут чувствовать большее давление.

( Читать дальше )

📚Список всех основных мультипликаторов для инвестора!

- 28 января 2025, 20:31

- |

Всем доброго вечера!☃️

👨🏻🎓Иногда полезно пробежаться по основным мультипликаторам и вспомнить их назначение.

🔸EPS

🔸P/E

🔸P/S

🔸P/BV

🔸ROE

🔸ROA

🔸Net Profit Margin

🔸D/E

⭕️Мультипликаторы – это один из способов оценки компаний, которые работают в одной отрасли или на одном рынке. Это относится к стоимостному и сравнительному анализу. По сути это коэффициенты которые выводятся из разных показателей из отчётов компаний и сравниваются друг с другом.

👌🏻Есть ещё такие методы оценки компаний как:

1) Метод DCF

2) Метод Монте-Карло

🔬Мультипликаторы можно рассматривать как в статике, мы можем взять отчёты за квартал разных компаний одного сектора и сравнить их и можем сравнить в динамике, к примеру годовые отчёты компаний за последние лет 5 и увидеть положительная динамика или отрицательная, как она меняется со временем.

1️⃣ EPS – это отношение: чистая прибыль/среднее число обыкновенных акций

🟢Один из самых важных показателей, на который стоит обращать внимание. Его также прогнозируют аналитики при выходе будущей отчётности. Он показывает сколько чистой прибыли приходится за последний год на акцию этой компании.

( Читать дальше )

Европейская электротехника: почему она попала в идеи и что я думаю по ней долгосрочно после сегодняшнего ралли

- 27 января 2025, 19:25

- |

Как и обещал, давайте посмотрим последний отчет Европейской электротехники за 9 месяцев 2024 года и посмотрим что поменялось в компании с приходом в нее нового мажоритатория.

📊 Что в отчете:

▪️Выручка — 5,8 млрд. рублей (+60,3% г/г)

▪️EBITDA – 1,04 млрд. рублей (+40,6% г/г)

▪️Чистая прибыль — 0,6 млрд. рублей (+8% г/г)

▪️Рентабельность по EBITDA – 17,9%

▪️Чистая рентабельность — 10,3%

▪️ND/EBITDA – 0.55х

Как мы видим из отчетности компании в 2024-м году Европейская электротехника чувствует себя весьма неплохо и наконец сдала те заказы, сдачу которых она постоянно сдвигала в 2023 году. На чистую прибыль негативный эффект оказал опережающий рост себестоимости и рост финансовых расходов, так как в отчетном периоде у компании немного подросли долги. Но эти кредиты компания уже погасила в 3 квартале 2024 года, так как привлекала она их краткосрочно на реализацию ряда крупных проектов.

Обращает на себя внимание очень большой рост дебиторской задолженности ( +151% г/г). Это явно последствия прихода в компанию нового мажоритария, ОМЗ. С ним пришли более крупные контракты, но по таким контрактам оплата как правило приходит гораздо позднее фактической сдачи результата работ заказчику.

( Читать дальше )

В чём причины укрепления курса рубля ❓

- 26 января 2025, 17:57

- |

В последние несколько недель мы видим укрепление курса нацвалюты

На это есть сразу несколько причин:

▫️Первые указы Трампа пока никак не затрагивают Россию

▫️снижение геополитической риск-премии на фоне предстоящих переговоров по Украине

▫️решение ЦБ увеличить предложение валюты на рынке по бюджетному правилу – с 15 января по 6 февраля

▫️налоговый период, когда экспортеры продают валюту для уплаты сборов в рублях

▫️рост котировок нефти, газа и золота

▫️все еще высокие процентные ставки по рублям

▫️ограничения по оттоку валюты из России

▫️высокие объемы расчетов в рублях за импорт

▫️положительный торговый баланс РФ

▫️сезонность — в начале года традиционно слабый спрос на иностранную валюту от импортеров

Правда, по мнению экспертов курс доллара уже на горизонте месяца вернется в диапазон 100–105 руб. на фоне стабильной цены нефти и охлаждения импорта товаров в Россию.

Цена доллара вблизи 100 руб. комфортна для бюджета, экспортеров и покупателей валюты, а новая волна ослабления рубля возможна ближе к весне.

( Читать дальше )

теги блога TradingGash

- EPS

- IMOEX

- P/B

- P/E

- p/s

- ROA

- ROE

- X5

- X5 Retail Group

- акции

- Астра

- Газпром

- дивиденды

- доллар

- доллар рубль

- Европейская Электротехника

- ЕвроТранс

- займер

- ИКС 5

- Индекс ММВБ

- Индекс МБ

- инфляция

- инфляция в России

- Корпоративный центр ИКС 5

- мать и дитя

- Минфин

- мультипликаторы

- неэффективность рынка

- НЛМК

- Облигации

- обуение

- отчеты МСФО

- офз

- Роснефть

- рубль

- самолет

- сбербанк

- Т-банк

- татнефть

- тинькофф банк

- трейдинг

- форекс

- фьючерс MIX

- эффективный рынок