TheBlackLord

"Равномерная" разблокировка или по губам?

- 16 октября 2024, 10:14

- |

Привет, господа инвесторы и трейдеры.

Завершился второй этап разблокировки и попахивает тут много чем. Предположения напрашиваются сами собой.

Обещали нам равномерное распределение, а по факту мы видим, что кто-то денег получил больше, а кто-то получил меньше, как это работает не совсем понятно.

Лично я за два этапа вернул всего 13к, кому-то вернули 100к, че это вдруг, если продали всего 30% от поданых заявок, то и всем по 30к предполагалось, что вернется, паи же сформированы из всего пула заблокированных активов, без привязки к базовой ценной бумаге.

- Может дали выйти нужным дядям?

- А может вернули больше тем у кого в блоке копейки, это же самая та масса, котороя больше всех пострадала?

Спекулировать можно долго, что да как, но какие пути решения всего этого. Ждать, в перспективе, много лет нет никакого желания. Одно дело сидеть в активе, который ты можешь реализовать, а другое дело сидеть с неликвидом такого масштаба, что его берут с дисконтом в 80-90%, такое себе удовольствие.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Пульс, такой Смартлаб, Газовое достояние 2

- 27 мая 2024, 17:22

- |

Продолжаю свое газовое шествие по Смартлабу.

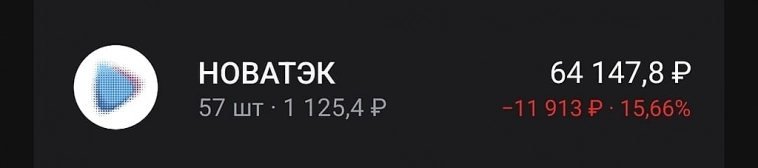

Новатек одна из немногих акций роста на нашем фондовом рынке, ну да, чуть задушили Арктик СПГ, да, чуть санкций ввели, ну и что.

Уже нормальная коррекция, я набираю долгосрочною позицию.

Не на год, а на долго. Инвесторы в ИЦБ поймут, мы теперь вместе долгосрочные инвесторы =)

Как говорил Богл — etf is a fucking shit, мужик за ПИФы топил всегда, чем блокировка не ПИФ?

( Читать дальше )

Держу Народное достояние и не переживаю даже

- 23 мая 2024, 16:18

- |

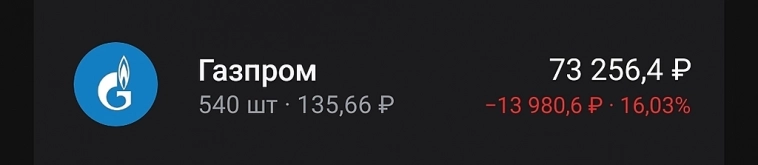

Да ладно, хватит уже с Газом носиться, я держу и не переживаю.

Сколько уже приколов с ним было, то выплатит, то нет.

Какие-то все нервные, держишь себе спокойно и норм.

В планах только докупать — может для кого-то это покажется странным, граничащее с безумие и отвагой, но это не так.

Как сказал «Великий», истинно агрессивный инвестор докупает и надеется, что обвалится ещё😬

Мои позиции по брокерке и иис.

8,5% в Газе

( Читать дальше )

Открыл позицию по Татнефти

- 10 июля 2023, 10:18

- |

На открытии торгов добавил в свой портфель дивидендную бумагу ни смотря ни на что, это $Tatnp, эти ребята платили весь 2022г и собираются продолжить платить в 2023г, судя по их старту с двумя выплатами в этом году.

Да, держим в голове, дивиденды — не обязанность, а воля компании.

Какие планы по портфелю, продолжать набирать бумаги удовлетворяющие меня во всех аспектах, в первую очередь я ориентируюсь на MOEXBC,

но не следую ему на 100%, в нем есть спорные бумаги.

Следующий на очереди — это МТС, хочетя уже свой нефтегаз разбавить всячески, из кандидатов в добавления это Энергетики и Ритейл, в частности mvid.

( Читать дальше )

СПБ Биржа 12 июля запустит торги гонконгскими ETF с расчетами в юанях

- 08 июля 2023, 15:49

- |

СПБ Биржа 12 июля 2023 года запустит торги бумагами восьми ETF Гонконга, которые будут доступны неквалифицированным инвесторам. Торги и расчеты по шести фондам будут проводиться в гонконгских долларах и китайских юанях, по двум оставшимся — только в гонконгских долларах, сообщила пресс-служба площадки.

Инвесторам будут доступны бумаги следующих фондов:

- Tracker Fund of Hong Kong. Эталонный индекс — Hang Seng, валюта торгов — китайский юань (тикер 82800) и гонконгский доллар (2800);

- Hang Seng China Enterprises Index ETF. Индекс — Hang Seng China Enterprises, валюта торгов — китайский юань (82828) и гонконгский доллар (2828);

- CSOP Hang Seng TECH Index ETF. Индекс — Hang Seng TECH, валюта торгов — гонконгский доллар (3033);

- iShares Hang Seng TECH ETF HKD. Индекс — Hang Seng TECH Net Total Return (HKD), валюта торгов — гонконгский доллар (3067);

- ChinaAMC CSI 300 Index ETF. Индекс — CSI 300, валюта торгов — китайский юань (83188) и гонконгский доллар (3188);

( Читать дальше )

Как инвесторы теряют деньги и как избежать?

- 25 мая 2023, 12:15

- |

Захотелось погрузиться в интересные события, которые одни за другим идут на нашем рынке.

События очень простые и совсем недавние, аналитики анализируют дивиденды по SNGSP, по GAZP, а фанаты дивидендной зарплаты принимают это за действительность, после чего покупают актив под дивиденды, когда бумага уже отыграла эти новости.

Люди забывают, дивиденды — право, а не обязанность.

Они даже не понимают, что нет никакой математической разницы между одной формой прибыли(котировки) и другой(кэш).

А брокеры и инфоцыгане только подливают масло в огонь. Жиза да и только.

Расстроенные мальчишки и девчонки, со слезами на глазах и со словами — «Снова работяг накуканили», режут «лосей», выходят из бумаг, чтобы приткнуть свой капитал куда-то еще. Даже не осознавая, что они заплатили комиссию дважды за эти бумаги, зафиксировали убыток, и платят комиссию за новую сделку — это кабала, брат, бесконечна, снова и снова человек тащит себя в рулетку.

Алексей Бачеров описал этот тип инвесторов, ознакомьтесь.

( Читать дальше )

Что самое главное для частного инвестора на старте формирования капитала?

- 01 апреля 2023, 15:08

- |

Что самое главное для частного инвестора на старте формирования капитала?

Привет.

Будьте добры в комментариях указать ваш опыт

— живу на капитал

— в середине пути

— в начале пути

— я трейдер

Структура моего портфеля на иностранные активы. Часть 2

- 04 января 2023, 15:20

- |

Всем доброго дня и с новым годом.

Основные тезисы и стратегию для своего портфеля я описал в предыдущей части, ознакомьтесь.

С прошлого поста прошло несколько месяцев, есть что рассказать и добавить.

Сперва начну с того, что инвестирую я через российскую инфраструктуру с прокладками на Кипр, связка Финам-Just2trade, на данный момент очень рискованно, прошу учитывать ваши риски при таком подходе инвестирования.

Я продолжаю и беру эти риски.

Итак, что новенького:

- Перестал накапливать ARKK, учитывая просадку рынка США, 2 месяц подряд пришлось покупать по завышенной цене чем было обоснованно выбранной мной стратегии(VA — усреднение ценности), поэтому сосредоточился только на широком спектре активов, ITOT и VXUS.

- Для снижения среднеквадратического отклонения(standart deviation) я добавил в портфель VTIP, почему его, а не AGG или BND, потому, что выше названные фонды платят дивы 12 раз в году, а VTIP поквартально, причем он такой один. Уж очень лениво заполнять 3-ндфл на каждый чих. При этом див. доходность за 2022 6,7%+, что радует, ну и при снижении ставок вырастет тело. Но конечно не доходностью едины, главное это снизить волатильность портфеля и припарковать долларовый кэш, который накопился за время выгодного курса.

- Избавился от Меты (запрещенная в РФ огранизация)

( Читать дальше )

Как гипотеза эффективного рынка сделала меня образованней и расстроила

- 01 января 2023, 21:49

- |

Преамбула.

Данный пост родился в связи с обсуждением ГЭР — гипотеза эффективного рынка и пересмотра IMOEX в части его формирования.

ГЭР — рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива

Мои тезисы были следующими:

- В IMOEX большая доля нефтегаза, 44%+, поэтому я собираю свой индекс на основе IMOEX с учетом распределения не по капитализации, а по секторам, чтобы был более-менее баланс. Как бы очевидно, снижаем долю одного сектора, снижаем риски всего портфеля, так как рисковая доля уменьшилась, в теории да, но нет.

- Если мы берем за константу, что ГЭР работает, то таким образом я не повышаю свою диверсификаци, а только увеличиваю риск при сниженеии доходности, ну и я начала копать.

( Читать дальше )

теги блога TheBlackLord

- China

- ETF

- gazp

- GMKN

- IMOEX

- sngs

- SnP

- SnP500

- SPB

- TATN

- TATNP

- USA

- акции

- британия

- вопрос

- Газпром

- гипотеза эффективного рынка

- доходность

- заблокированные активы

- золото

- инвестирование

- инвестиции

- инвестор

- инвесторы

- Инвестпалата

- инфляция в англии

- капитал

- кукл

- кэш

- марковиц

- мир

- мобильный пост

- НАТО

- нефть

- Новатэк

- новость

- Облигации

- обмен заблокированными активами

- опрос

- ответ

- политсрач

- портфель инвестора

- разблокировка активов

- развивающиеся рынки

- развитые рынки

- Риски

- Россия

- СВО

- сделка

- сми

- сша

- татнефть

- теория

- трейдеры

- трейдинг

- Турция

- указ 844

- Финам

- фьючерс