Сергей Александрович

🤑Результаты стратегии Market Crowd Hunter за прошедший месяц Апрель.

- 01 мая 2024, 16:19

- |

💵Доход за прошедший месяц Апрель: +$1 818,41 (+9,09%)

👉Доход с начала 2024 года: +$5 494,27 (+27,47%)

👉Доход с момента запуска системы (с 25.07.2022): +$38 775,23 (+250,55%)

( Читать дальше )

- комментировать

- 390

- Комментарии ( 1 )

🤑Результаты стратегии Market Crowd Hunter за прошедшую неделю 22.04 - 26.04.

- 29 апреля 2024, 16:18

- |

💵Доход за прошедшую неделю 22.04 — 26.04: +$222,69 (+1,11%)

👉Доход с начала месяца Апрель: +$1 532,33 (+7,66%)

👉Доход с начала 2024 года: +$5 210,25 (+26,05%)

👉Доход с момента запуска системы (с 25.07.2022): +$38 491,21 (+249,13%)

( Читать дальше )

ВЛАСТИ РЕШИЛИ ПРОДЛИТЬ ТРЕБОВАНИЯ ПО ВОЗВРАТУ ВАЛЮТНОЙ ВЫРУЧКИ ДО КОНЦА ГОДА. Как это повлияет на курс рубля? Анализ USDRUB.

- 23 апреля 2024, 13:02

- |

👆🏻Указ президента РФ № 771, которым в октябре прошлого года было введено обязательство для крупнейших экспортеров по репатриации и продаже валютной выручки, будет продлен до конца 2024 г.

👉Такую статью сегодня опубликовали Ведомости (https://www.vedomosti.ru/economics/articles/2024/04/23/1033493-vlasti-reshili-prodlit-trebovaniya-po-vozvratu-valyutnoi-viruchki). Новость опубликовали сегодня, а рубль укрепился еще неделю назад🤷🏻♂️. Опять к вопросу об инсайдерской торговле. Ну да ладно, это Россия, детка😉

👆🏻В целом, вряд ли эта мера позволит сильно укрепить RUB, так как некоторые экспортеры все-таки получили послабления и индивидуальные разрешения не продавать выручку. Значит навес продаж валюты так или иначе будет ниже, чем 4-5 месяцев назад.

👉Кроме этого, многие эксперты заметили, что российские компании повысили ставки по облигациям в юанях — это прямой признак того, что валюты в РФ несколько не хватает. Если дефицит будет сохраняться — давление на RUB так же будет расти.

👉Соотношение покупателей и продавцов во фьючерсе на USDRUB по данным MOEX на вчера имеет перевес первых: 76% покупателей против 24% продавцов, что указывает на вероятность дальнейшего укрепления рубля.

( Читать дальше )

📉Британский фунт продолжает снижаться на фоне изменения ожиданий рынка в разнице ставок ФРС и Банка Англии. Фундаментальный и технический анализ GBPUSD.

- 22 апреля 2024, 15:57

- |

👉После выхода данных по инфляции в Великобритании (подробно разбирал данные в моем телеграмм-канале), рынок начал закладывать более жесткую риторику Банка Англии, так как месячные темпы инфляции оказались довольно высокими.

👆🏻Но чиновники из Банка Англии озвучили совершенно другую позицию. В частности, глава Банка Англии Бейли в прошедшую среду заявил, что ожидает довольно сильного падения инфляции уже в следующем месяце. Так же он отметил, что влияние конфликта на Ближнем Востоке оказалось ниже ожиданий и текущие показатели ИПЦ «в значительной степени близки к ожидаемому уровню». Так же достаточно оптимистичные комментарии мы получили от заместителя главы Банка Англии Рамсдена, который заявил, что текущие месячные данные не более, чем «сбой» в процессе дефляции и за последние несколько месяцев он стал более уверен в доказательствах того, что риски для устойчивости и внутреннее инфляционное давление отступают. По его мнению, мы можем быть уверены, что общий уровень инфляции резко снизится в апреле и приблизится к целевому показателю в 2%, а рынок труда Великобритании явно продолжает ослабевать.

( Читать дальше )

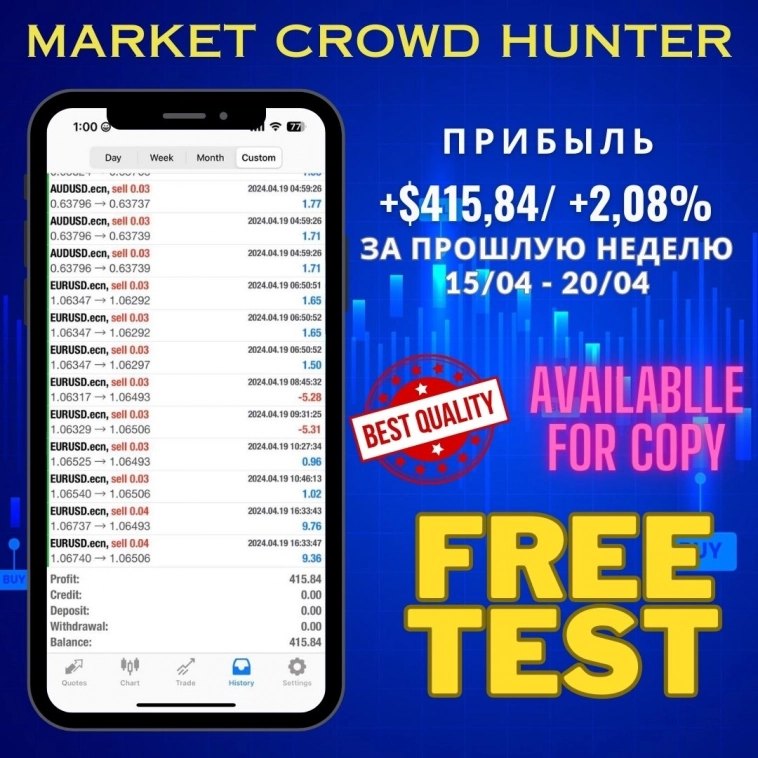

🤑Результаты стратегии Market Crowd Hunter за прошедшую неделю 15.04 - 20.04.

- 22 апреля 2024, 13:44

- |

💵Доход за прошедшую неделю 15.04 — 20.04: +$415,84 (+2,08%)

👉Доход с начала месяца Апрель: +$1 297,41 (+6,49%)

👉Доход с начала 2024 года: +$4 975,33 (+24,87%)

👉Доход с момента запуска системы (с 25.07.2022): +$38 256,29 (+247,95%)

▶️Баланс $25 243,62 / Эквити $21 598,45

___________________

📊Мониторинг MyFxBook: www.myfxbook.com/members/BEINMARKET/market-crowd-hunter/10586617

___________________

🕯Описание стратегии: smart-lab.ru/blog/925228.php

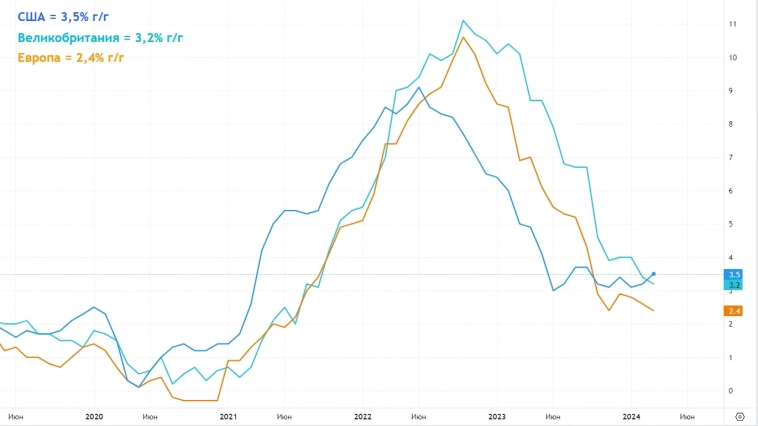

📊Инфляция в США, ЕС и Великобритании начинает расходится.

- 17 апреля 2024, 16:47

- |

📊Если взглянуть на график инфляции в США, ЕС и Великобритании, то можно заметить, что показатели начинают расходиться.

👉Так в США инфляция в годовом выражении достигла минимума на отметке 3% еще по итогам июня 2023 года и с тех пор наблюдается её плавный рост. В тоже время показатели инфляции в ЕС и Великобритании продолжают снижаться.

👉Последний раз данная тенденция наблюдалась в самом начале цикла роста ИПЦ, когда за период с мая по сентябрь 2020 года инфляция в ЕС и Великобритании продолжала снижаться, а в США уже шел рост. В итоге мы видим, что темпы роста ИПЦ в ЕС и Великобритании так же перешли к росту и даже обогнали США через 1,5 года. Кроме этого, если взглянуть на историю с 1991 года, динамика годовых темпов ИПЦ довольно хорошо коррелирует, особенно между США и ЕС.

( Читать дальше )

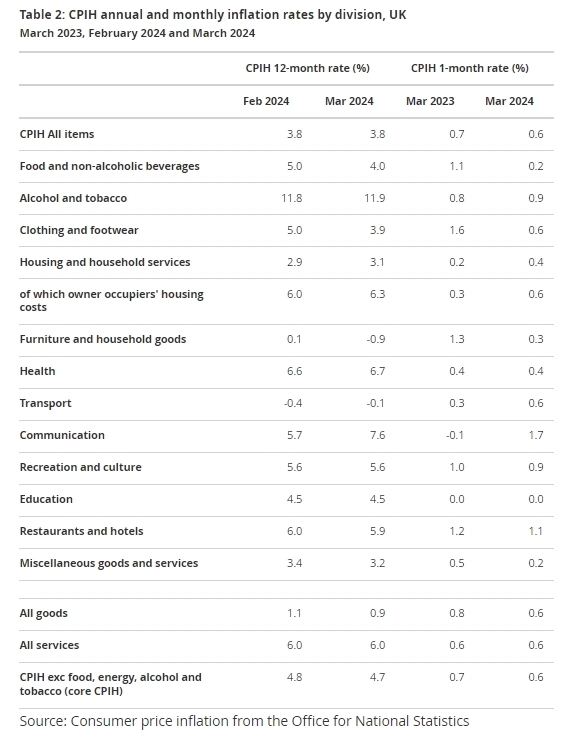

🇬🇧📊Инфляция в Великобритании снова снизилась, но рынок этому не рад.

- 17 апреля 2024, 15:37

- |

👉Вышедшие данные по ИПЦ в Великобритании показали снижение годового показателя инфляции с 3,4% до 3,2%. Но рынок отреагировал негативно. Причиной является месячный прирост в +0,6%.

👉При этом средние показатели за последние 3 месяца и 6 месяцев достаточно неплохие и указывают на темпы в 2,4% и 1,6% г/г соответственно.

👉Если взглянуть на показатели в разрезе, наибольший вклад в мартовский рост инфляции внесли услуги связи (+1,7%), рестораны и отели (+1,1%), алкоголь и табак (+0,9%), а наибольший вклад в сторону снижения – продукты питания (+0,2%) и образование (0%).

👆🏻Цены на бензин в Великобритании включают в категорию транспорт, которая показала прирост +0,6% м/м. Стоимость бензина за март выросла на +1,8%. Ну и так же продолжает наблюдаться рост во всех категориях, связанных с услугами. Все услуги за месяц прибавили +0,6% и сохранили годовые темпы роста в 6%. Так же рост наблюдался и в разделе «все товары» на +0,6%.

👉Как мы видим, ситуация довольно схожая с США: сохраняется рост в ценах на услуги, а рост цен на нефть приносит дополнительные проблемы. При этом средние показатели ИПЦ в Великобритании все еще довольно неплохие.

( Читать дальше )

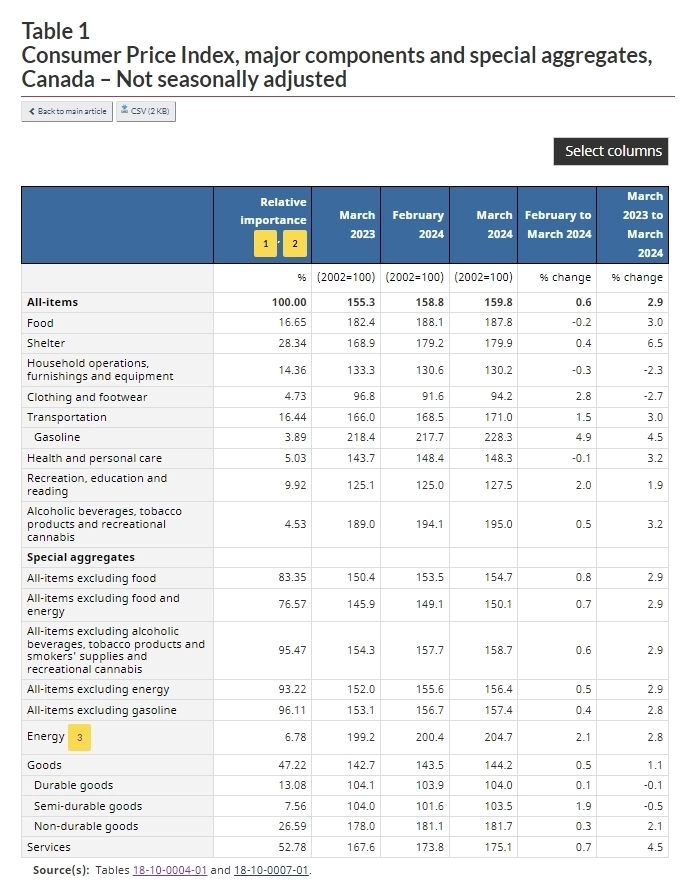

Инфляция в Канаде по итогам марта оказалась ниже ожиданий. Фундаментальный и технический анализ USDCAD.

- 16 апреля 2024, 17:11

- |

В Канаде — все как надо.

👉Инфляция в Канаде за март оказалась немного ниже ожиданий = +0,6% м/м. В годовом исчислении ИПЦ вырос с +2,8% до +2,9%.

👆🏻Если взглянуть сейчас на результаты ИПЦ по итогам первого квартала 2024, то среднемесячный прирост составляет +0,3%, что указывает на годовую динамику +3,6%. При этом темпы за последние 6 месяцев продолжают быть неплохими и указывают на +1,6% г/г.

👉Если взглянуть на показатели в разрезе, то можно отметить, что основной прирост цен как раз вызван ростом цен на нефть. Категория «энергия» показала прирост за месяц +2,1%, а рост цен на бензин составил +4,9% м/м. И, кстати, грузоперевозки прибавили те же +1,5% м/м, как и в Италии. Кроме этого сильный месячный прирост наблюдался в ценах на одежду: +2,8% м/м. Так же сохраняется рост цен на услуги (+0,7% м/м). Позитивные тенденции можно отметить в ценах на еду (-0,2%), товары для дома (-0,3%) и здоровье (-0,1%).

👆🏻Как мы видим — рост цен на нефть и тут подпортил статистику, а укоренившаяся инфляция в услугах никуда не делась. Динамика последних 3-х месяцев и вовсе указывает нам на возможность дальнейшего роста годовых показателей ИПЦ.

( Читать дальше )

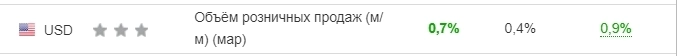

📉EURUSD вновь снизился после данных по объему розничных продаж в США.

- 15 апреля 2024, 17:26

- |

👉На открытии торгов пара EURUSD слабо корректировалась после сильного падение на прошлой неделе. Связано столь существенное снижение с заявлением чиновников из ЕЦБ о готовности перейти к снижению ставки «без оглядки на ФРС» и более высокими, чем ожидалось, данными по ИПЦ в США. С учетом того, что ожидания первого снижения ставки ФРС сдвигаются с июня на сентябрь, а ожидания снижения ставки ЕЦБ в июне растут — мы наблюдаем резкое укрепление USD к EUR.

👉Вышедшие данные по объему розничных продаж в США еще раз подчеркнули силу и уверенность потребителя. Это позволило USD отыграть часть сегодняшних потерь.

👉Соотношение покупателей и продавцов в паре EURUSD имеет перевес первых: 71.7% покупателей против 28.3% продавцов, что указывает на вероятность дальнейшего нисходящего движения в EURUSD.

👉👉Технический обзор и выводы по дальнейшему глобальному и локальному поведению валютной пары EURUSD уже выложил в моем телеграмм-канале: t.me/+Kk6-fx5JxuExMmYy

( Читать дальше )

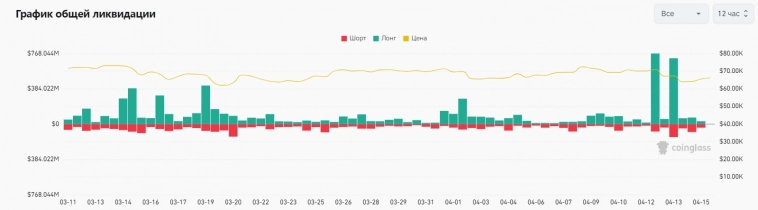

🤑1 миллиард 690 миллионов долларов 👈🏻 такую сумму потеряли трейдеры на падении криптовалюты за пятницу, субботу и воскресенье. Рынок снова "высадил жадных пассажиров", но готов ли он продолжать рост?

- 15 апреля 2024, 16:34

- |

👉На фоне атаки Ирана на Израиль похоже что сильнее всех пострадала крипта. Bitcoin в моменте падал на 13%, в тоже время многие альткоины потеряли по 30% и более.

👆🏻Ввиду того, что на слова Израиля об ответе, многие страны призывают «сохранять спокойствие и не допускать эскалации», на рынке наблюдается восстановление.

👉По данным Farside, в пятницу так же наблюдался чистый отток средств из BTC ETF фондов США в размере $55.1 млн., Black Rock продолжает покупать, а Grayscale продолжают продавать — в целом ничего нового.

( Читать дальше )

теги блога Сергей Александрович

- audusd

- bitcoin

- black rock

- Brent

- BRN

- btc

- BTCUSD

- BTCUSDT

- CAD

- crypto

- cryptocurrency

- DXY

- DXY & EURUSD

- EA

- ECB

- ETF

- eur

- EURGBP

- eurusd

- eurusd forex

- eurusd forex прогноз

- eurusd forex

- eurusd forex прогноз

- FED

- forex

- forex cfd аналитика

- forex EURUSD трейдинг

- gbp

- GBPUSD

- nzdusd

- Powell

- RUB

- S&P500

- usd

- USDCAD

- USDCAD forex

- USDCAD forex прогноз

- USDRUB

- USDRUB-TOM

- USDX

- USDX. Индекс Доллара.

- алгоритмическая торговля

- алгоритмы

- Банк Англии

- Безработица в США

- биткоин

- Высокодоходный скальпинг

- Джером Пауэлл

- доллар

- доллар рубль

- евро

- евродолар

- евродоллар

- ЕЦБ

- золото

- индекс доллара

- инфляция

- инфляция в великобритании

- инфляция в еврозоне

- инфляция в европе

- инфляция в США

- криптовалюта

- курс рубля

- Лагард

- Нефть

- Пауэлл

- Пауэлл - ФРС США

- резерв

- результат

- результат торговли

- роботорговля

- роботы FX

- рубль

- рынок США

- ставка ЕЦБ

- ставка ФРС

- ставка фрс сша

- сша

- техническая картина

- технический анализ

- Технический анализ форекс

- Торговая статистика

- Торговые войны

- торговые роботы

- торговые сигналы

- торговый советник

- Трамп

- Трамп Выборы США

- форекс

- форекс forex трейдинг EURUSD

- ФРС

- ФРС США

- фундаентальный обзор

- фундаментальная оценка

- фундаментальный анализ

- Фундаментальный анализ валютного рынка

- фундаментальный обзор

- Фунт

- фунт доллар

- экономика США