Sofa Profits

🛒Недельная инфляция составила +0,17% н/н

- 19 февраля 2025, 20:57

- |

• С сезонной корректировкой темп роста цен замедлился с +0,21% н/н SA (11,7% SAAR) до +0,17% н/н SA (9,3% SAAR).

• Ускорение инфляции услуг (ex тарифы) за счет бОльшего туристического спроса было полностью нивелировано замедлением роста цен в продовольственном (ex плодоовощи) и непродовольственном (ex акцизные) сегменте потребительской корзины.

• Базовая инфляция замедлилась с +0,24% н/н до +0,14% н/н.

• Наш прогноз инфляции на февраль на основании недельных данных – +0,76-0,79% (8,1-8,5% SAAR).

• Инфляционные ожидания населения в феврале снизились на 0,3 п.п. до 13,7% (трехмесячный минимум) – основное снижение произошло за счет респондентов со сбережениями (-1,3 п.п. до 11,3%).

SA – Seasonally Adjusted, SAAR — Seasonally Adjusted Annual Rate, Базовая инфляция – инфляция за вычетом плодоовощей, энергоносителей и акцизов.

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

- комментировать

- 447

- Комментарии ( 0 )

Завтра (14.02) заседание Совета директоров Банка России. Почему не стоит ждать смягчения тональности от регулятора?

- 13 февраля 2025, 11:38

- |

В эту пятницу (14.02) состоится первое заседание Совета директоров Банка России по ключевой ставке (КС) в этом году и первое «опорное» заседание (будет опубликован среднесрочный прогноз) – мы считаем, что «на столе» предметно будет рассмотрены только два варианта: 1) сохранение ключевой ставки на уровне 21,0% и 2) повышение ключевой ставки с двумя возможными шагами: +100 б.п. и +200 б.п. В обоих случаях мы не ждем смягчения сигнала.

📌Какое решение примет Банк России и какой будет сигнал?

Принимая во внимание сложившийся баланс проинфляционных и дезинфляционных факторов мы считаем, что Банк России оставит КС без изменений (21%). При этом сигнал на следующей заседание (21.03) останется в спектре «нейтральный – умерено жесткий». Такое решение регулятора будет связано с продолжением акцентирования внимания на охлаждении кредитной активности, которое по оперативным данным продолжилось в январе (выдача кредитов физлицам снизилась на 28,2% м/м и на 47,2% г/г), и с ожиданием дезинфляционного эффекта бюджетной политики в 2025 году (здесь мы ждем, что эффект скорее всего будет проинфляционный. По нашим оценкам, общий дефицит бюджета может оказаться больше (около -1,2%,) чем планирует Минфин (-0,5%) и, что при прочих равных может потребовать увеличения объема заимствований).

( Читать дальше )

Какие тактические выводы можно сделать из макроэкономического опроса Банка России?

- 06 февраля 2025, 18:47

- |

Макроэкономический опрос аналитиков является важным оперативным барометром состояния российской экономики через призму профессиональных аналитиков.

Опубликованные результаты в феврале сигнализируют об ухудшении инфляционных ожиданий одновременно с ожиданием более низкой средней ключевой ставкой в 2025 году. По нашему мнению, такие оценки – прямое следствие смещения акцента в коммуникации ЦБ с необходимости достижения устойчивой дезинфляции в неволатильных компонентах ИПЦ на необходимость замедления темпов кредитования до сбалансированных значений.

Мы уже писали в декабре, что подобные результаты являются сигналом для ЦБ, что текущая ДКП не позволит вернуть инфляцию к цели в 2026 году (мы считаем, что 14.02 регулятор сохранит этот ориентир, при этом подняв вверх прогноз на 2025 год). С тех пор оценки только ухудшились. Ответом на это со стороны регулятора при прочих равных всегда должно быть ужесточение позиции.

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

( Читать дальше )

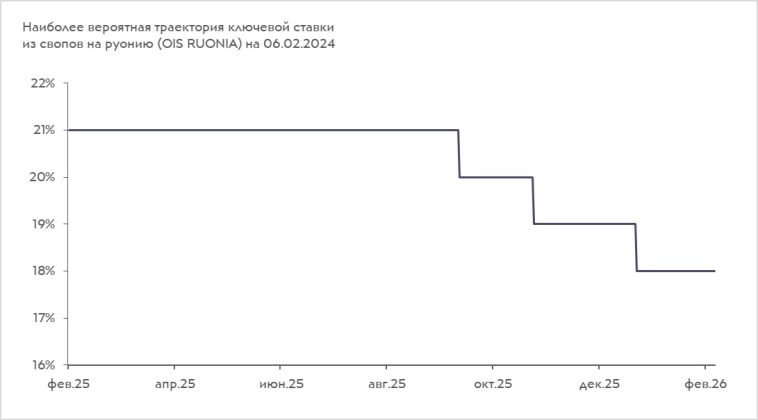

Рынок свопов сдвинул ожидания первого снижения ставки с октября на сентябрь

- 06 февраля 2025, 17:19

- |

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 21%

06.06.2025 — 21%

25.07.2025 — 21%

12.09.2025 — 20%

24.10.2025 — 19%

19.10.2025 — 18%

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

🛒Недельная инфляция с 28.01 по 03.02 составила +0,16% н/н после +0,22% н/н на предыдущей неделе

- 05 февраля 2025, 19:45

- |

С сезонной корректировкой темп роста цен замедлился с +0,24% н/н SA (13,5% SAAR) до +0,16% н/н SA (8,5% SAAR). С начала года рост цен составил 1,30%.

• Ускорение инфляции в сегменте плодоовощей было полностью нивелировано замедлением роста цен в продовольственном (ex плодоовощи) и непродовольственном (ex акцизные) сегменте, а также в услугах (ex регулируемые);

• Базовая инфляция замедлилась с +0,20% н/н до +0,15% н/н;

• Наш прогноз инфляции на февраль на основании недельных данных – +0,65-0,88% (7,1-9,4% SAAR).

SA – Seasonally Adjusted, SAAR — Seasonally Adjusted Annual Rate, Базовая инфляция – инфляция за вычетом плодоовощей, энергоносителей и акцизов.

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

Обновление, продолжаем видеть потенциал возврата отношения Самолет vs Пик к 3

- 11 января 2025, 21:51

- |

Из важных новостей для Самолета:

27 декабря 2024, агентство АКРА снизило рейтинг ПАО Самолет со значения А+ до А со стабильным прогнозом.

Девелопер «Самолет» потратит в декабре несколько миллиардов рублей на обратный выкуп с рынка своих облигаций с офертой в феврале 2025 года.

При этом из важных новостей для ПИК за этот промежуток было лишь введение Евросоюзом санкций против девелопера. Сам девелопер заявляет, что санкции не окажут никакого влияния на работу компании.

Диванное мнение

Самолет более активно представлен в публичном пространстве, чем ПИК. Это делает Самолет более чувствительным к новостному фону, что и формирует такое отношение. По мере накапливания позитива (успешное прохождение крупной оферты, «адекватные» финансовые результаты по итогам 24 года) Самолетом, эффект будет работать в обратную сторону, что вернет отношение на исторический уровень 3

Наше мнение относительно Самолета от 09.12.2024

Первая часть

Вторая часть

-----------------------------------------------------

( Читать дальше )

Резюме обсуждения ключевой ставки, что бы мы отметили?

- 30 декабря 2024, 17:20

- |

Участники обсуждения выделяют 5 проинфляционных рисков — это:

— Сохранение значительного положительного разрыва выпуска (перегрева) в экономике.

— Сохранение высоких инфляционных ожиданий в течение длительного времени или их дальнейший рост.

— Ухудшение условий внешней торговли под влиянием негативных изменений конъюнктуры на мировых товарных рынках и геополитической ситуации.

— Расширение бюджетного дефицита, а также возникновение вторичных эффектов, связанных со структурой доходов и расходов бюджета.

— Урожай 2025 года.

Однако, только 2 из 5 промаркированы фразой «ужесточение денежно-кредитной политики» — это расширение бюджетного дефицита и сохранение положительного разрыва выпуска

Единственный указанный дезинфляционный риск — это более быстрое замедление кредитования.

-----------------------------------------------------

Подписывайтесь на нас в телеграмм!

Ограничение ответственности

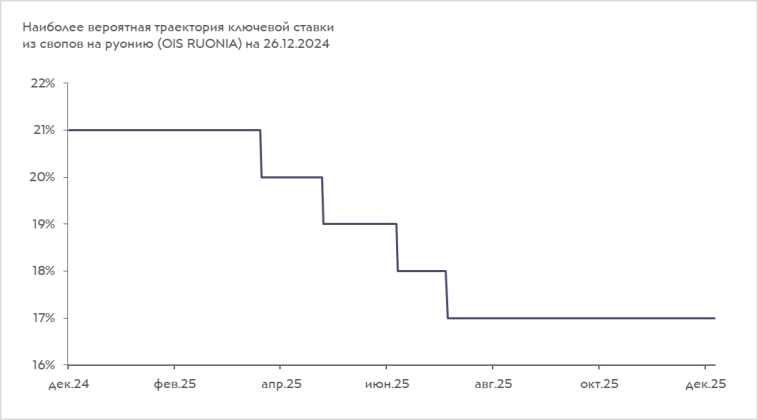

Рынок свопов ожидает снижение ключевой ставки уже в апреле

- 26 декабря 2024, 19:13

- |

На данный момент наиболее вероятные значения ключевой ставки исходя из котировок OIS RUONIA выглядят следующим образом:

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 20%

06.06.2025 — 19%

25.07.2025 — 18%

12.09.2025 — 17%

24.10.2025 — 17%

19.10.2025 — 17%

Диванное мнение

Еще буквально неделю назад рынок свопов считал что повышение ставки до 25% в феврале неизбежно, однако уже сейчас видит снижение в апреле. Рынок свопов это хорошее усредненное мнение, но как показывает практика последнего года (июньское заседания и декабрьское заседания), часто формируются избыточные ожидания относительно реакции центрального банка на колебания каких-то параметров. Это неизбежно в последствии приводит к «неоправданным» ожиданиям рынка в виде волатильности финансовых активов.

- комментировать

- 10.8К |

- Комментарии ( 12 )

Печатание денег бюджетом в декабре, что это означает?

- 25 декабря 2024, 16:05

- |

Какой вклад внесло размещение ОФЗ в создание денежной массы в декабре ?

Около 1,85 трлн руб.

Почему важно разобраться в этом аспекте?

На последнем заседании Совета директоров основным аргументом в принятии решения было резкое замедление корпоративного кредитования — замедление процесса создания новых денег в экономике (агрегат М2). Согласно бюллетене «О чем говорят тренды», рост М2 соответствующий траектории инфляции около 4% г/г, составляет примерно 10% г/г (среднесрочный прогноз 7-12% г/г).

Однако не только корпоративное и потребительское кредитование может создавать новые деньги в экономике. Первичное размещение ОФЗ, выкупленное банковской системой, создает новые деньги в экономике.

План валовых заимствований на 2025 год составляет 4,8 трлн руб. с учетом погашений в 1,4 трлн руб. и предположения, что активность банков на первичном рынке составит 75% (средняя доля участия банков в январе — ноябре 2024), бюджет создаст 2,5 трлн руб. новых денег в 2025 году.

И что это означает?

( Читать дальше )

Что ждать от завтрашнего заседания Банка России?

- 19 декабря 2024, 20:29

- |

Завтра состоится заседание Совета директоров Банка России по ключевой ставке (КС) – мы считаем, что «на столе» предметно будут рассмотрено только повышение ключевой ставки с разным «шагом» и сигналом с разной степенью жесткости на следующее заседание (14.02).

Мы считаем, что из-за сложившегося баланса проинфляционных рисков повышение ключевой ставки до 23,0% годовых (+200 б.п.) более вероятно и в большей степени соответствует интересам Банка России. В базовом сценарии мы ожидаем жесткий сигнал на февральское (опорное) заседание «…Банк России допускает возможность повышения ключевой ставки на ближайшем заседании...».

🤔Почему мы считаем, что такое решение (+200 б.п.) больше соответствует сложившийся экономической ситуации и интересам Банка России?

С нашей точки зрения, макроэкономическая ситуация в России складывается не так, как ожидал Банк России в октябре, однако существует ряд факторов, которые позволят инфляции замедлиться в следующем году (но не до прогнозных значений регулятора).

( Читать дальше )

теги блога Sofa Profits

- AKMM

- LQDT

- Roisfix

- ruonia

- акции

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- ВИМ Ликвидность

- денежная масса России

- денежная политика

- денежно-кредитная политика

- доллар рубль

- заседание ЦБ

- инфляция

- инфляция в России

- ключевая ставка

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- М2

- М2 РФ

- макроэкономика

- облигации

- офз

- ПИК СЗ

- ПИК-Корпорация

- прогноз по акциям

- Самолет

- Самолет Девелопмент

- форекс

- ЦБ

- ЦБ РФ

- центральный банк

- экономика России