SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Сергей Кашин

Историческое заседание ФРС: чем рискует Йеллен?

- 15 марта 2017, 18:26

- |

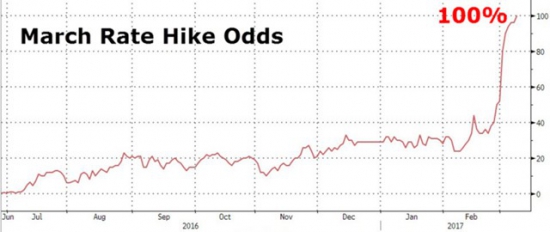

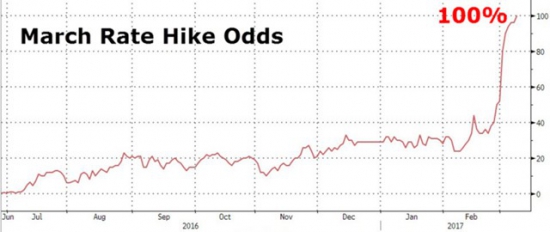

ФРС готовится повысить ставку. Сегодня завершается очередное двухдневное заседание Федеральной резервной системы, участники рынка не сомневаются: регулятор проведет третье ужесточение монетарной политики после кризиса и поднимет ставку на 0,25%.

Фьючерсы, отражающие вероятность повышения ставки, уже больше недели показывают 100%. Вряд ли Федрезерв решит преподнести рынку сюрприз: есть риски утраты доверия, с чем Джанет Йеллен уже сталкивалась в прошлом году, так что экспериментов не будет.

( Читать дальше )

Фьючерсы, отражающие вероятность повышения ставки, уже больше недели показывают 100%. Вряд ли Федрезерв решит преподнести рынку сюрприз: есть риски утраты доверия, с чем Джанет Йеллен уже сталкивалась в прошлом году, так что экспериментов не будет.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Аналитика рынка Форекс перед решением по процентной ставки ФРС США

- 14 марта 2017, 21:54

- |

Прогноз по DXY, EUR/USD, XAU/USD, GBP/USD, USD/JPY, USD/CHF, AUD/USD, NZD/USD, USD/CAD, USD/RUB, Brent, WTI, XAG/USD.

ФРС готовит долговому рынку бомбу

- 09 марта 2017, 14:05

- |

«Ястребиные» заявления Федеральной резервной системы по поводу повышения ставки на мартовском заседании снова привели рынок трежерис в движение, и теперь «медведи», похоже, готовы прорвать ключевой рубеж обороны.

Долговой рынок США, или, как его еще называют, рынок трежерис, еще в прошлом году подвергся сильнейшим распродажам. Тогда основным драйвером стало не желание Федрезерва повысить ставки, а рост инфляционных ожиданий, связанный с победой Трампа, точнее с его будущими реформами.

В конце прошлого года на рынке трежерис действительно творилось что-то невероятное, правда затем продажи несколько затихли.

Примечательно, что некая стабилизация на долговом рынке началась как раз тогда, когда доходности десятилетних трежерис достигли ключевого уровня 2,6%.

Сразу отметим, что уровень этот взят не с потолка, именно там проходит долгосрочный нисходящий тренд, да и гуру рынка облигаций — Билл Гросс из Janus Capital Management — неоднократно называл эту отметку ключевой.

Так вот, сейчас доходности «десятилеток» вплотную приблизились к этой самой отметке, и ее пробой может очень сильно повлиять на финансовый рынок всего мира.

( Читать дальше )

Долговой рынок США, или, как его еще называют, рынок трежерис, еще в прошлом году подвергся сильнейшим распродажам. Тогда основным драйвером стало не желание Федрезерва повысить ставки, а рост инфляционных ожиданий, связанный с победой Трампа, точнее с его будущими реформами.

В конце прошлого года на рынке трежерис действительно творилось что-то невероятное, правда затем продажи несколько затихли.

Примечательно, что некая стабилизация на долговом рынке началась как раз тогда, когда доходности десятилетних трежерис достигли ключевого уровня 2,6%.

Сразу отметим, что уровень этот взят не с потолка, именно там проходит долгосрочный нисходящий тренд, да и гуру рынка облигаций — Билл Гросс из Janus Capital Management — неоднократно называл эту отметку ключевой.

Так вот, сейчас доходности «десятилеток» вплотную приблизились к этой самой отметке, и ее пробой может очень сильно повлиять на финансовый рынок всего мира.

( Читать дальше )

Фунт укрепится, несмотря на Brexit

- 09 марта 2017, 13:45

- |

Британский фунт стерлингов имел тенденцию к снижению по отношению к доллару, но это изменится уже в этом году, считают аналитики Morgan Stanley.

По оценкам инвестиционного банка, фунт стерлингов достигнет $1,28 к концу 2017 г. и $1,45 к концу 2018 г.

«Наши валютные стратеги перешли к „бычьей“ позиции по фунту стерлингов. Это предполагает более высокую вероятность отставания рынка Великобритании», — говорится в аналитической записке банка.

«Экспортеры Великобритании выглядят уязвимыми по отношению к акциям и компаниям в сфере недвижимости и финансов Великобритании», — заявили аналитики.

Курс фунта стерлингов составил $1,21 в среду утром, поскольку инвесторы ожидали заявления министра финансов Великобритании по поводу бюджетного плана.

В феврале аналитики UBS также заняли «бычью» позицию по фунту. Швейцарский банк считает, что фунт вырастет против доллара, несмотря на переговоры о Brexit, и достигнет $1,30 к концу 2017 г.

( Читать дальше )

По оценкам инвестиционного банка, фунт стерлингов достигнет $1,28 к концу 2017 г. и $1,45 к концу 2018 г.

«Наши валютные стратеги перешли к „бычьей“ позиции по фунту стерлингов. Это предполагает более высокую вероятность отставания рынка Великобритании», — говорится в аналитической записке банка.

«Экспортеры Великобритании выглядят уязвимыми по отношению к акциям и компаниям в сфере недвижимости и финансов Великобритании», — заявили аналитики.

Курс фунта стерлингов составил $1,21 в среду утром, поскольку инвесторы ожидали заявления министра финансов Великобритании по поводу бюджетного плана.

В феврале аналитики UBS также заняли «бычью» позицию по фунту. Швейцарский банк считает, что фунт вырастет против доллара, несмотря на переговоры о Brexit, и достигнет $1,30 к концу 2017 г.

( Читать дальше )

Аналитика рынка Форекс и сырьевых инструментов. Новые опционные ориентиры.

- 08 марта 2017, 20:10

- |

Обзор сразу после данных от агенства ADP.

Хедж-фонды рекордно распродают доллары

- 07 марта 2017, 15:02

- |

Фонды с фиксированной доходностью сокращают длинные позиции по доллару США восьмую неделю подряд. Это стало самым продолжительным периодом распродаж за последние семь лет.

Фонды сократили длинные позиции по доллару США на 39 345 фьючерсов и опционов до 65 936 контрактов, или минимума с июля, приводит данные Комиссия по торговле сырьевыми фьючерсами США для завершившейся 28 февраля недели, передает Bloomberg.

Короткие позиции по 30-дневным фьючерсам на ставку ФРС выросли на 29 536 до 213 291 контракта. Эти данные стали максимальными с 2006 года. Так, хедж-фонды распродают доллары рекордно долгий срок с 2010 года. Длинные позиции по доллару рассчитываются на основе позиций фондов с фиксированной доходностью по восьми валютным парам. «Хедж-фонды зашли слишком далеко в своих надеждах и мечтах», — сказал эксперт Bloomberg.

Цены на нефть вернулись к снижению на торгах в понедельник на фоне данных о растущей буровой активности на сланцевых месторождениях в США и заявлениях главы ФРС о готовности повысить ставку уже на мартовском заседании.

По данным Комиссии по торговле товарными фьючерсами США, за неделю хедж-фонды сбросили контракты на нефть WTI на 17,5 млн баррелей, а кроме того, продали 9,3 млн баррелей «бумажной» нефти в короткую в расчете сыграть на снижении котировок.

«Высокая степень следования квотам на добычу нефти и повышение прогноза роста спроса вызвали улучшение оценок международными организациями скорости движения к равновесию на рынке жидкого топлива и дальнейшему росту «бычьего» настроя инвесторов. Риски со стороны спроса и предложения сохраняются, при этом в отношении сланцевой нефти мы ожидаем умеренно высокого роста добычи в связи с циклическим ростом издержек и грамотной информационной политикой ОПЕК», — говорится в опубликованном макроэкономическом бюллетене Центрального Банка России «О чем говорят тренды».

Инвесторы начинают сомневаться в ралли нефти. Неспособность нефтяного рынка вырваться из наиболее ограниченного диапазона более чем за десятилетие приводит к снижению интереса инвесторов, сообщает Bloomberg.

После достижения максимума на прошлой неделе хедж-фонды сократили ставки на то, что цены на американскую нефть будут расти, поскольку растут опасения, что рынок вновь становится уязвимым к падению.

Ранее «бычьи» настроения были основаны на оптимизме по поводу того, что сокращение добычи ОПЕК способствует восстановлению баланса на рынке. Сейчас рекордные запасы нефти в США усиливают сомнения в такой перспективе.

( Читать дальше )

Фонды сократили длинные позиции по доллару США на 39 345 фьючерсов и опционов до 65 936 контрактов, или минимума с июля, приводит данные Комиссия по торговле сырьевыми фьючерсами США для завершившейся 28 февраля недели, передает Bloomberg.

Короткие позиции по 30-дневным фьючерсам на ставку ФРС выросли на 29 536 до 213 291 контракта. Эти данные стали максимальными с 2006 года. Так, хедж-фонды распродают доллары рекордно долгий срок с 2010 года. Длинные позиции по доллару рассчитываются на основе позиций фондов с фиксированной доходностью по восьми валютным парам. «Хедж-фонды зашли слишком далеко в своих надеждах и мечтах», — сказал эксперт Bloomberg.

Цены на нефть вернулись к снижению на торгах в понедельник на фоне данных о растущей буровой активности на сланцевых месторождениях в США и заявлениях главы ФРС о готовности повысить ставку уже на мартовском заседании.

По данным Комиссии по торговле товарными фьючерсами США, за неделю хедж-фонды сбросили контракты на нефть WTI на 17,5 млн баррелей, а кроме того, продали 9,3 млн баррелей «бумажной» нефти в короткую в расчете сыграть на снижении котировок.

«Высокая степень следования квотам на добычу нефти и повышение прогноза роста спроса вызвали улучшение оценок международными организациями скорости движения к равновесию на рынке жидкого топлива и дальнейшему росту «бычьего» настроя инвесторов. Риски со стороны спроса и предложения сохраняются, при этом в отношении сланцевой нефти мы ожидаем умеренно высокого роста добычи в связи с циклическим ростом издержек и грамотной информационной политикой ОПЕК», — говорится в опубликованном макроэкономическом бюллетене Центрального Банка России «О чем говорят тренды».

Инвесторы начинают сомневаться в ралли нефти. Неспособность нефтяного рынка вырваться из наиболее ограниченного диапазона более чем за десятилетие приводит к снижению интереса инвесторов, сообщает Bloomberg.

После достижения максимума на прошлой неделе хедж-фонды сократили ставки на то, что цены на американскую нефть будут расти, поскольку растут опасения, что рынок вновь становится уязвимым к падению.

Ранее «бычьи» настроения были основаны на оптимизме по поводу того, что сокращение добычи ОПЕК способствует восстановлению баланса на рынке. Сейчас рекордные запасы нефти в США усиливают сомнения в такой перспективе.

( Читать дальше )

Уроки истории: сможет ли Йеллен спасти экономику?

- 07 марта 2017, 14:40

- |

Джанет Йеллен, как и пресловутые прежние руководители ФРС, включая Бенджамина Стронга и Алана Гринспена, теперь может претендовать на успех в продлении и усилении инфляции цен на активы.

Проблема только в том, что подобные действия в истории должны заставлять нас опасаться результата этого успеха.

Инфляция цен на активы – всегда характеризующаяся неравновесным денежным балансом, усиливающим иррациональные силы, – всегда достигает определенной фазы, когда теряется приток спекулятивного капитала на некогда горячих рынках.

Обычным делом в таком случае являются излишние капиталовложения, падение прибыли и дискредитация некогда спекулятивных гипотез.

Центральный банк может реагировать новыми денежными вливаниями, и это иногда приводит к новому раунду спекулятивного энтузиазма, возможно, даже там, где недавно фиксировался спад. Могут также возникать симптомы внезапного повышения цен на товары.

При этом возможная развязка, выраженная в кризисе, рецессии и совокупном экономическом ущербе, скорее всего, будет даже хуже, чем если бы никакого инфляционного стимулирования в конце цикла вообще не было.

ФРС отказывается от планов повышения ставок

( Читать дальше )

Проблема только в том, что подобные действия в истории должны заставлять нас опасаться результата этого успеха.

Инфляция цен на активы – всегда характеризующаяся неравновесным денежным балансом, усиливающим иррациональные силы, – всегда достигает определенной фазы, когда теряется приток спекулятивного капитала на некогда горячих рынках.

Обычным делом в таком случае являются излишние капиталовложения, падение прибыли и дискредитация некогда спекулятивных гипотез.

Центральный банк может реагировать новыми денежными вливаниями, и это иногда приводит к новому раунду спекулятивного энтузиазма, возможно, даже там, где недавно фиксировался спад. Могут также возникать симптомы внезапного повышения цен на товары.

При этом возможная развязка, выраженная в кризисе, рецессии и совокупном экономическом ущербе, скорее всего, будет даже хуже, чем если бы никакого инфляционного стимулирования в конце цикла вообще не было.

ФРС отказывается от планов повышения ставок

( Читать дальше )

Аналитика рынка Форекс и сырьевых инструментов от 6.03.2017г

- 06 марта 2017, 11:05

- |

Прогноз по EUR/USD, GOLD, GBP/USD, USD/JPY, USD/CHF, AUD/USD, NZD/USD, USD/CAD, USD/RUB, Brent, WTI, XAG/USD.

Саудиты затеяли новую ценовую войну

- 03 марта 2017, 11:44

- |

Саудовская Аравия обвалила цены на нефть. Королевство объявило скидки для всех своих клиентов, а максимальный дисконт по традиции был предоставлен Азии. Так, например, самая продаваемая смесь Arab Light в апреле подешевеет на 30 центов и будут продаваться почти на $2 дешевле, чем средняя цена за последние 7 лет.

Цены на нефть отреагировали обвалом. По итогам торговой сессии котировки опустились более чем на 2%.

( Читать дальше )

Цены на нефть отреагировали обвалом. По итогам торговой сессии котировки опустились более чем на 2%.

( Читать дальше )

Золотая лихорадка Индии возвращается

- 03 марта 2017, 11:04

- |

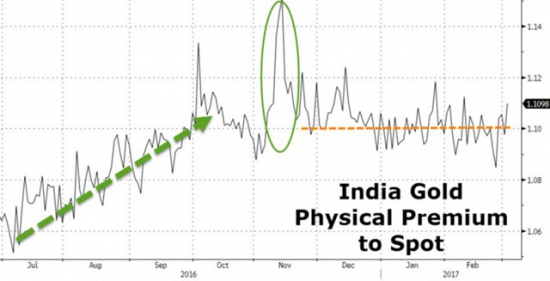

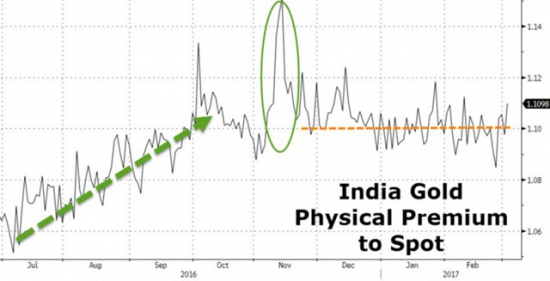

Индия всегда была лидером по потреблению золота. В стране есть традиция дарить золотые украшения на свадьбу, причем в больших количествах, да и просто этот металл очень любят. Однако, по определенным причинам, в прошлом году спрос на золото рухнул, но, как оказалось, ненадолго: тяга к золоту никуда не исчезла.

По предварительным данным от GFMS, импорт золота в Индию в феврале достиг 50 тонн, а это на 82% больше, чем в феврале прошлого года, когда показатель сократился до 27,4 тонны. Вообще, стоит отметить, что в 2016 г. импорт золота в Индию рухнул на 44% и стал самым низким за последние 13 лет.

Сейчас рост обеспечивают отложенный спрос розничных покупателей и подготовка к сезону свадеб.

Отметим также, что премия цены за физическое золото к спот-цене сейчас стабилизировалась в Индии в районе 10%. Напомним, резкий всплеск наблюдался в тот момент, когда премьер Моди заявил о демонетизации экономики.

( Читать дальше )

По предварительным данным от GFMS, импорт золота в Индию в феврале достиг 50 тонн, а это на 82% больше, чем в феврале прошлого года, когда показатель сократился до 27,4 тонны. Вообще, стоит отметить, что в 2016 г. импорт золота в Индию рухнул на 44% и стал самым низким за последние 13 лет.

Сейчас рост обеспечивают отложенный спрос розничных покупателей и подготовка к сезону свадеб.

Отметим также, что премия цены за физическое золото к спот-цене сейчас стабилизировалась в Индии в районе 10%. Напомним, резкий всплеск наблюдался в тот момент, когда премьер Моди заявил о демонетизации экономики.

( Читать дальше )

теги блога Сергей Кашин

- Amazon

- Atoll Finance

- Berkshire Hathaway

- Brexit

- CME

- forex

- global secure invest

- GSI

- netflix

- netflix inc

- Nvidia

- QE

- tesla

- WTI

- акции

- аналитика

- апельсиновый сок

- банк Японии

- банки

- безработица

- валюта

- выборы

- выборы в сша

- Греция

- денежно-кредитная политика

- день трейдера

- деньги

- долг

- долговой рынок

- доллар

- Доллар Рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестиции

- Йеллен

- какао

- Катасонов

- Кашин Сергей

- Китай

- конференция

- кофе

- кризис

- криптовалюта

- кукуруза

- Марин Ле Пен

- мвф

- минутка

- мировая экономика

- монетарная политика

- Московская биржа

- мысли вслух

- Нефть

- новости рынков

- новости рынка

- Облигации

- опек+

- опционы

- ответы на вопросы

- отток капитала

- офз

- оффтоп

- пресс-конференция

- пресс-релиз

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- пузырь

- Россия

- рубль

- рынок недвижимости

- сахар

- сезон корпоративной отчетности

- сезон корпоративных отчетностей

- сезон отчетов

- Сергей Кашин

- соевые бобы

- сша

- товарный рынок

- торговые сигналы

- Трамп

- трежерис

- трейдинг

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- Хлопок

- ЦБ

- ЦБ РФ

- экономика

- экспирация

- япония

- яровая пшеница