Радикал

Мир ждет сильнейший за столетие кризис

- 13 июня 2022, 18:58

- |

Сегодняшний день на мировых рынках, уже прозвали черным понедельником, сыпятся все активы, распродажи которые начались в пятницу, после выхода неожиданно резвых данных по инфляции в США, и опасениях более быстрого ужесточения дкп продолжились сегодня, нося уже более масштабный и глобальный характер.

Еще совсем недавно чиновники ФРС, председатели центральных банков мира, правительств и международных организаций в один голос утверждали: что инфляция носит временный характер и находится под контролем монетарных властей. Сегодня это 40-летние рекорды и не контролируемость ситуации. ФРС могла бы быстро погасить инфляцию, если бы подняла ставку выше CPI (8.6%), как сделал это в 1980-1981 годах тогдашний глава ФРС Уолкер, резко подняв % ставку на уровень 20%, но сейчас так поступить не представляется возможным, так как это в одночасье приведет к эффекту домино в максимально закредитованной экономике США.

( Читать дальше )

- комментировать

- 7.2К | ★1

- Комментарии ( 23 )

Запах напалма на Уолл-Стрит.

- 10 июня 2022, 17:04

- |

Вышли свежие данные по инфляции в США. Годовая инфляция в США по итогам мая неожиданно ускорилась до максимума с декабря 1981 года в 8,6%(см.график).

Рынки на этом фоне полетели вниз, фьючерсы на ключевые индексы теряют более 2% перед открытием торговой сессии в Нью-Йорке. Очевидно, что ФРС нужно прыгать в «уходящий поезд».

В ближайшее время фокус будет смещен, на нефтяные цены, как главный катализатор инфляции. От американских чиновников уже исходят лихорадочно абсурдные предложения. Например, глава Казначейства США Джанет Йеллен заявила «с целью борьбы с инфляцией необходимо сдерживать рост глобальных цен на нефть, а для этого необходимо сохранить нефтяной поток из России, при этом ограничивая доходы России». При это сами США рекордными темпами высвобождают нефть из стратегических резервов. Энергетическая уязвимость максимальная за пол века. Нужно давить до конца, дестабилизировав рынки сырья и вызвав цепную реакцию. Только тогда домино посыпется, и их позиции начнут слабеть.

https://t.me/radikal_chanel1/

Нефть бьет рекорды! Чего нам стоит ждать от цен на нефть

- 01 июня 2022, 14:54

- |

Цены на нефть несколько замедлили рост, показав локальный разворот, вчера в Нью-Йоркскую сессию, на фоне вброса Wall Street Journal. Источник газеты сообщает, что ОПЕК намерена рассмотреть вопрос об исключении России из сырьевой сделки, то есть распределить квоту на добычу России среди стран участников альянса, которые имеют возможность это сделать.

США пытаются продавить позиции Саудитов и ОАЭ, так как энергетический кризис разгоняется и способен на многое.

Если цены на нефть в $ близки, но ниже максимумов 2008 года, то в € цены уже на 20% превысили исторически рекордные показатели. Расходы Европы на чистый импорт нефти и нефтепродуктов рекордный, это при сокращении чистого физического импорта.

Развивающийся энергетический кризис разгоняет инфляцию, это в свою очередь подрывает устойчивость долгового рынка и всей финансовой системы. В условиях отключения печатного станка и рекордной инфляции, долговые рынки будут поражены.

Запад будет пытаться спасти себя и свои экономики и точечное влияние на нефтяной рынок будет локальным успехом для них, однако я скептически отношусь к вбросу WSJ, и все таки склоняюсь к тому, что члены картеля не будут отступать и идти на встречу США.

Идет экономическая война и в ней все средства хороши.

- 25 мая 2022, 08:37

- |

Интересные заявление на Давосском экономическом форуме делает акула внешней политики США, один из отцов основателей многих парадигм и направлений, Генри Киссинджер. Как человек глубоко понимающий все процессы и видящий угрозы, он говорит следующее:

Запад должен прекратить попытки нанести «сокрушительное поражение российским силам на Украине», поскольку это будет иметь катастрофические последствия для долгосрочной стабильности на европейском континенте. Он отметил, что Россия больше 400 лет была неотъемлемой частью Европы и гарантом европейской структуры баланса сил, поэтому нельзя «подталкивать Россию к постоянному союзу с Китаем».

Напомню ранее мы обсуждали то, что сегодняшняя экономическая мощь Германии обусловлена доступными российскими энергоресурсами.

В мире продолжит бушевать энергетический кризис, Саудовская Аравия уже заявила, что ничем помочь не сможет. В мировом продовольственном кризисе, штурвал также будет у России (об этом скоро пост).

( Читать дальше )

Текущие уровни по рублю видятся разумными.

- 23 мая 2022, 15:33

- |

В нынешних условиях у монетарных властей острая необходимость ведения политики золотой середины, когда нужно поддерживать внутренних экономических агентов с разными интересами и сдерживать инфляцию.

ЦБ находится в положении, когда необходимо лавирования между интересами экспортеров и теперь уже и импортеров, в ситуации дефицита товаров и высокой инфляции. Последний отчет регулятора по большему счету подтверждает это, и указывает на важность роли курса в борьбе с инфляцией. Шестьдесят процентов товаров реализуемых в России это импортная продовольствие, плюс импортная составляющая есть во многих отечественных товарах.

Сильный рубль частично нивелирует возросшие на импорт издержки, сдерживая беспрецедентное ценовое давление, однако нужно понимать, что есть определенный разумный предел, когда не должны страдать экспортеры и бюджет, экспорт энергоресурсов основная статья дохода в бюджет страны, поэтому уровень около 60 сейчас видится той границей, которая способна стабилизировать процессы.

Из USD/RUB высадили крупных спекулянтов играющих против рубля

- 20 мая 2022, 11:41

- |

Рубль к доллару пробил уровень 60 на аномально высоких оборотах. Самое интересное, что на фьючерсных контрактах также гипер активизация объемов на пробитии 60.

На siM2 — ближайшем самом ликвидном фьючерсе на usd/rub оборот уже составил 1,5 млн контрактов, что эквивалентно $1.5 млрд. Идут тотальные маржин коллы медведей в рубле.

Между нефтью и долларом произошёл структурный перелом

- 19 мая 2022, 17:13

- |

Традиционно на протяжении многих лет цены на нефть были привязаны к доллару и шли в противовес друг другу. Сейчас произошел структурный слом. Нефть и доллар дорожают одновременно, усугубляя инфляционное давление на западные экономики. Раньше если дорожал доллар, на фоне усиления спроса на $, как валюту убежище укрепляющуюся во время мировых кризисов. Это в свою очередь вело к сокращению мирового спроса на нефть, на фоне падения экономик. Однако в последнее время нефть дорожает на фоне растущего доллара.

Удорожание нефти на сильнейшем долларе, который на максимумах с 2002 года, говорит о структурном дефиците предложения нефти. Растущий спрос на нефть нечем удовлетворить. Нас ожидают еще более острые ситуации и дисбалансы на рынках.

Либеральные демократии привычно сытые, рыгая от дешевых энергоресурсов думали, что так будет вечно. Но эра снисходительности закончилась.

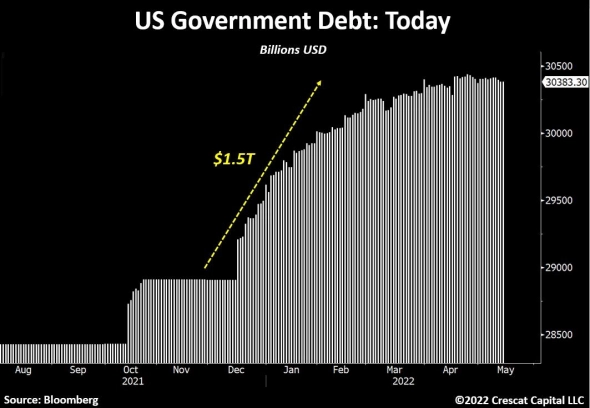

За 5 месяцев обязательства США выросли на $1.5 трлн.

- 19 мая 2022, 08:38

- |

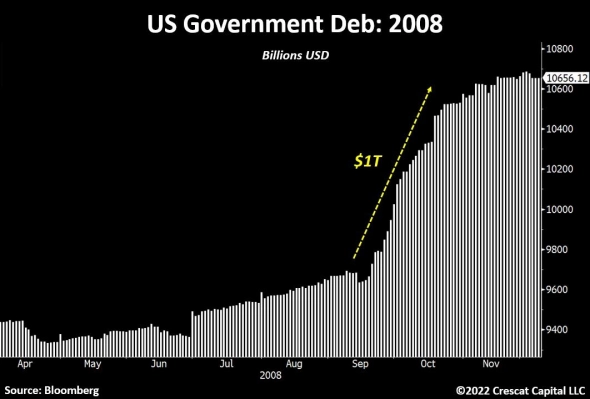

Толькоза последние 5 месяцев обязательства США выросли на $1.5 трлн. (см. график 2). Напоминаю, это еще экономика США официально не находится в рецессии.

( Читать дальше )

ФРС раздувала пузыри, сейчас эти пузыри будут сдуваться.

- 17 мая 2022, 16:20

- |

Вероятно в определенный момент перед ФРС встанет дилемма — очертить определенный предел ужесточения дкп, жертвуя высокой инфляцией или сознательно обрушить капитализацию фондового рынка.

Ведя мягкую дкп на протяжении многих лет, ФРС раздувала пузыри, сейчас на траектории ужесточения эти пузыри будут сдуваться. Одним из таких пузырей является рынок криптовалют, который ждет дальнейшее очищения и высадка пассажиров.

Если проводить параллель с пузырем бигтеха США, который надувался синхронно с криптопузырем, акции которых уже обрушились на 50-70%, то цена биткоина видится где-то на уровне $10000. Это анализ именно уровней на которые вернулись акции технологичных компаний и с которых начинался раздуваться пузырь.

Сегодня в 21:30 заседание ФРС, где Пауэлл будет обсуждать повышать ставку на 75 б.п. или нет. От результатов этих обсуждений будет зависеть движения на рынках, вероятнее всего обойдутся повышением на 50 б.п., но волатильность будет высокая однозначно.

Выше мы обсуждали рынок госдолга США и мы видим, что сейчас он находится в состоянии высокой угрозы.

@radikal_chanel1

Китай распродал гособлигации США до 12-летнего минимума, с рынка акций США рекордный отток средств

- 17 мая 2022, 14:07

- |

По данным минфина в марте было продано бондов на $15.2 млрд, однако более интересными будут данные за апрель, по информации сторонних источников объем вывода средств Китаем в апреле превышал мартовский показатель в 10 раз. Сейчас рыночные эмоции стабилизировались, доходности скорректировались, но очевидно, что это временное явление, и расклады долгового рынка США выглядят мягко говоря не очень.

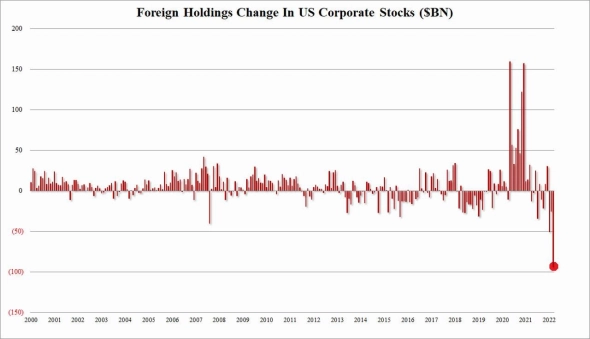

По рынку акций, тоже достаточно интересная картина, в марте нерезиденты продали акций США на рекордные $180 млрд — данные Минфина США.

( Читать дальше )

теги блога Радикал

- bitcoin

- GBPUSD

- s&p-500

- S&P500

- Банк Англии

- БРИКС

- ввп

- газпром

- госдолг США

- дефолт России

- доллар

- доллар рубль

- золото

- инфляция

- Китай

- кризис

- криптовалюта

- натуральный газ

- нефть

- облигации

- ОПЕК

- Россия

- рубль

- санкции

- трежерис

- форекс

- ФРС

- экономика

- экономика США

- электроэнергия

- юань

- Япония