Ник Черри

Как устроены фонды денежного рынка?

- 23 октября 2025, 17:24

- |

Фонды денежного рынка являются популярным способом сбережений на короткий срок, а при высокой ставке они стали вообще самым популярным видом инвестирования и занимают свыше 80% рынка всех БПИФов.

Но, что там внутри? Откроем инвестиционную декларацию фонда TMON.

Надеюсь, история со структурными облигациями ВТБ воспитала у вас привычку читать оригиналы документов.

А в документе сразу много непонятного:

«Преимущественными объектами инвестирования являются права требования по сделкам РЕПО с клиринговыми сертификатами участия (КСУ)».

Да и сам индекс, которому следует фонд, тоже:

«Ежедневная доходность от сделок и заявок на заключение сделок РЕПО с Центральным контрагентом (ЦК), обеспеченными клиринговыми сертификатами участия (КСУ)»

Разберемся с этими РЕПО, ЦК и КСУ по порядку.

Вы представляете себе, как работает банк?

Допустим я создам Ч-Банк, и 10 человек откроют в нем депозиты по 1 млн. рублей.

Из этих 10 млн сразу нужно отложить 5% в обязательный резерв ЦБ.

Оставшиеся 9,5 млн можно направить в работу, выдавая кредиты и покупая активы. Правда, закон потребует от меня создать резерв, размер которого будет зависеть от степени риска актива. Грубо, выдавая ипотечный кредит, можно заложить резерв 10% от суммы, а кредит без залога для ИП потребует уже создания резерва в размере 100% от вложенной суммы.

( Читать дальше )

- комментировать

- 13К | ★79

- Комментарии ( 45 )

Налог на банковские вклады в 2025 году

- 13 октября 2025, 15:46

- |

До 1 декабря 2025 нужно будет уплатить налог на проценты по вкладам.

Небольшая памятка по расчету этого налога:

1. Складываем все процентные доходы по всем вкладам, открытым в российских банках.

— Не считаем вклады в иностранных банках

— Не считаем счета эскроу

— Не считаем вклады, где ставка была меньше 1% годовых весь 2024 год

Проценты по вкладам в валюте в российских банках переводим в рубли по курсу ЦБ на день получения каждой процентной выплаты.

2. Вычитаем из полученной суммы необлагаемый лимит

Лимит равен максимальной ключевой ставке на 1 число любого месяца, умноженной на 1 миллион рублей.

В 2024 году максимальная ставка равнялась 21%. Необлагаемый лимит равен 210 000 рублей.

3. Налог платится на разницу между полученными процентами и необлагаемым лимитом.

Если сумма всех ваших доходов в 2024 году составила меньше 5 млн рублей, то ставка налога будет 13%.

Если сумма всех ваших доходов в 2024 году составила больше 5 млн. рублей, то ставка налога будет 15%.

( Читать дальше )

Таблица брокерских тарифов

- 26 сентября 2025, 18:43

- |

Самый простой способ увеличить доходность инвестиций — это уменьшить сопутствующие расходы. Например, выбрать брокера с минимальными тарифами.

Обычно, брокерские комиссии составляют десятые и сотые доли процента от суммы сделки, поэтому их часто не принимают во внимание. Однако в брокерских тарифах есть и другие расходы (депозитарные комиссии, комиссии за ведение счета и т.п.), которые могут исказить картину.

Возьмем инвестора, который вкладывает 10 000 рублей еженедельно, как раз получается примерно уровень взносов, позволяющих получить максимальный вычет по ИИС. Инвестор вкладывает деньги только в инструменты фондового рынка — паи БПИФов, акции и облигации.

- На тарифе ВТБ Мой онлайн этот инвестор заплатит 240 рублей за год. Это 0,05% от капитала при заявленной комиссии 0,05%

- На тарифе БКС Трейдер инвестор заплатит 3 732 рубля за год. Это 0,78% от капитала при заявленной комиссии 0,03%.

- На тарифе Атон Первый инвестор заплатит 6 546 рублей за год. Это 1,35% от капитала при заявленной комиссии 0,1%.

( Читать дальше )

Защищает ли доллар от инфляции?

- 18 июля 2025, 17:00

- |

Если мы храним свои сбережения в рублях под подушкой, то их съедает инфляция. Копить в деньгах вдолгую – невыгодно. Впрочем, есть мнение, что рубли – это не деньги, а вот доллары – совсем другое дело. Долларовая заначка защитит ваши накопления от инфляции. Просто вспомните 2023 год, а также 2020, 2014 или 2008…

Попробуем разобраться, можно ли защититься от инфляции, используя иностранную валюту. Не будем ограничиваться долларом, а рассмотрим 6 популярных валют: доллар США (USD), евро (EUR), британский фунт стерлингов (GBR), швейцарский франк (CHF), японская йена (JPY) и китайский юань (CNY).

В качестве исходных данных по валютам возьмем официальные валютные курсы ЦБ на 1 января каждого года, начиная с 2001. В качестве инфляции используем ИПЦ от Росстата на 1 января каждого года.

Можно взять пару виртуальных портфелей: первый портфель состоит на 100% из выбранной валюты, второй портфель состоит на 100% из неизвестного нам инструмента с доходностью, равной официальной инфляции. Эти два портфеля мы можем сравнить между собой, используя метод интервальной оценки.

( Читать дальше )

Как прикинуть результат инвестиций?

- 15 марта 2025, 19:05

- |

Перед каждым инвестором рано или поздно встает вопрос, как прикинуть результат, который принесут инвестиции в конкретные инструменты и стратегии. Это нужно для финансового планирования, определения адекватности финансовых целей и оценки рисков инвестиций.

Возьмем гипотетического инвестора, который вкладывает средства в российские акции сроком на 5 лет. В качестве показателя доходности возьмем индекс полной доходности Мосбиржи.

Результат прошлого года (-1,3%) не говорит нам об ожидаемой доходности ровным счетом ничего, ведь в 2023-м было +54,1%.

Поскольку инвестор вкладывает на 5 лет, то логично взять доходность за 5 лет. За последние пять лет индекс Мосбиржи принес 5,9% годовых. Не густо, но с этим показателем та же проблема, что и с предыдущим. Посчитаем доходность за 5 лет, но не с 2020-го, а с 2019-го, тогда получим +13,5% годовых, почти в 2,5 раза больше.

Мы просто взяли слишком короткие промежутки времени, вот если мы возьмем срок побольше, то все колебания сгладятся, и мы можем взять за ориентир среднюю доходность инструмента.

( Читать дальше )

Привычки для грамотных инвесторов

- 13 февраля 2025, 18:01

- |

Вместо составления глобального подробного плана по завоеванию мирового успеха гораздо эффективнее обзавестись простой полезной привычкой. Например, составлять список дел на завтра и выполнять дела по этому списку. Когда эта привычка прочно войдет в вашу жизнь, можно добавить к ней еще одну, потом еще одну и т.д.

Судя по тому, какое количество книг в последнее время появилось, посвященных «накопительному эффекту», «силе маленьких шагов», «атомных привычек», этот подход набирает популярность. Странно, что не раньше, поскольку это очень рациональный и логичный способ увеличения эффективности.

В финансах то же самое. Визуализируйте цели, сколько влезет, составляйте 10-летние финансовые инвестиционные планы с расчетами хоть до копейки, но без правильных привычек, это все так и останется мечтами.

Пассивные инвестиции — это, оказывается, не «купил и забыл на годы», а еще и периодический мониторинг рынка и портфеля (новые комиссии, новые альтернативы инструментам в портфеле, ребалансировка, налоги и т.п.). И хорошо бы иметь под рукой список тех дел, которые инвесторам нужно периодически выполнять.

( Читать дальше )

Отчеты по зарубежным счетам нужно сдать в ФНС до 01 июня 2024

- 24 мая 2024, 17:06

- |

Владельцы зарубежных банковских, страховых и брокерских счетов в срок до 1 июня должны сдать в налоговую отчеты о движении денежных средств (ОДДС) и о стоимости финансовых активов (ОСФА) по каждому из счетов.

НЕ нужно сдавать эти отчеты, если:

➡️ В 2023-м году вы не являлись налоговым резидентом РФ (провели более 183 дней за рубежом)

➡️ Ваш счет открыт в странах ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия) или в странах с обменом налоговой информацией (ссылка на список этих стран есть в инструкции)

И

Сумма пополнений этого счета (или, наоборот, суммарный вывод средств с этого счета) не превышает 600 000 рублей по курсу ЦБ на 31 декабря 2023 года.

Если пополнений счета не было, то остаток на счете на конец года не должен превышать 600 000 рублей по курсу ЦБ, иначе все-таки придется подавать ОДДС.

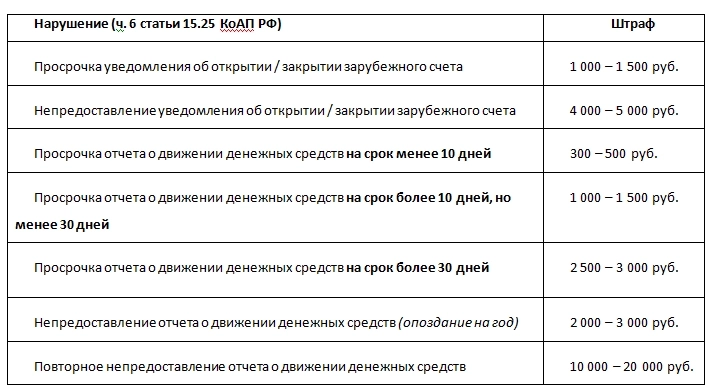

Опоздание с отчетом или отказ от его предоставления приведет к штрафам от 300 до 20 000 рублей, в зависимости от вида нарушения.

Предлагаю вам инструкцию со скриншотами о подаче этих отчетов. На примере подачи отчета о брокерском счете в Interactive Brokers через личный кабинет налогоплательщика на сайте nalog.ru

( Читать дальше )

Налоговая декларация инвестора. Инструкция

- 25 апреля 2024, 17:03

- |

В каких случаях нужно подать декларацию:

- Вы продали в 2023м году недвижимость, которой владели меньше 5 лет (есть отдельные ситуации, когда этот срок снижается до 3 лет)

- Вы получили в подарок ценные бумаги, недвижимость или авто (считаются только подарки не от близких родственников — супругов, родителей, детей, братьев и сестер, бабушек, дедушек, внуков).

- Вы получили доход из источника, не являющегося налоговым агентом. Например, от сдачи в аренду недвижимости.

Доход от операций с валютой на бирже также попадает под этот пункт. Брокер не является налоговым агентом по валютным операциям.

Золото в виде GLD_TOM тоже считается валютой. Если вы получили в 2023-м году доход по нему, то нужно подавать декларацию.

- Вы получили доход от источника за рубежом. Дивиденды от иностранных акций тоже считаются.

- Вы хотите получить налоговый вычет. Любого вида — социальные, стандартные, имущественные, инвестиционные).

Когда нужно подавать декларацию

До 2 мая 2024 – срок подачи декларации при наличии доходов (п. 1-4 предыдущего раздела).

( Читать дальше )

Какие заблокированные активы лучше подать к выкупу?

- 02 апреля 2024, 16:41

- |

Данная информация для тех, у кого заблокировано больше 100 тысяч рублей и есть выбор, что подать на обмен, а что оставить. Универсального совета дать не могу, каждый руководствуется своими интересами, которые могут быть не только экономическими.

Что предъявить к выкупу:

1. Акции, запрещенные к покупке в России. Это акции Meta и акции компаний американского ВПК. Всего 12 бумаг.

- Aerojet Rocketdyne Holdings (AJRD);

- AeroVironment (AVAV);

- General Dynamics (GD);

- L3Harris Technologies (LHX);

- Lockheed Martin (LMT);

- Meta Platforms (META);

- Northrop Grumman (NOC);

- Olin Corporation (OLN);

- Palantir Technologies (PLTR);

- Raytheon Technologies (RTX);

- Smith & Wesson Brands (SWBI);

- TransDigm Group (TDG).

2. Фонды Финекс.

В первую очередь я бы избавлялся от секторальных фондов (FXIT, FXIM, FXES, FXRE).

Затем от фондов акций зарубежных стран (FXWO, FXRW, FXDM, FXEM, FXDE, FXCN, FXKZ, FXUS)

От фондов облигаций, денежного рынка и золота избавлялся бы в последнюю очередь (FXTB, FXMM, FXTP, FXIP, FXFA, FXRD, FXGD)

( Читать дальше )

Сколько на самом деле можно получить в рамках выкупа заблокированных активов?

- 29 марта 2024, 17:12

- |

Вопрос на миллиард (даже на несколько десятков миллиардов, если верить оценкам суммы заблокированных активов)!

Закину большую ложку дегтя в медовый поток различных инструкций по участию в выкупе заблокированных иностранных ценных бумаг. Многие, подав заявки, уже прокручивают в голове, куда можно будет потратить вырученные 100 000 рублей. В оптимистичной презентации организатора торгов вообще в качестве примера указан коэффициент 2,5, то есть сумма вырастает аж до 250 000 рублей.

Увы, реальность намного печальнее. Если многим частным инвесторам выкуп представляется, как какое-то автоматическое действие, то на самом деле 99% успеха обмена зависит от покупателей-нерезидентов.

А вот с их стороны все не так радужно. Существует несколько препятствий для совершения обмена.

Экономические препятствия

Риск волатильности

Допустим к июню на фондовых рынках будет спад, и все активы подешевеют. Нижняя планка заявок нерезидентов ограничена начальной ценой (котировками на 22 марта). Если рыночная цена ниже минимальной цены выкупа, то никакого интереса со стороны покупателей просто не будет.

( Читать дальше )

теги блога Ник Черри

- AKMM

- IMOEX

- S&P500

- акции

- банки

- банковские вклады

- банковские депозиты

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- брокерская комиссия

- брокеры

- валюта

- ВИМ Ликвидность

- вклады

- грамотный инвестор

- декларация

- Депозиты

- доллар

- доллар рубль

- евро

- заблокированные активы

- замещающие облигации

- Зарубежные счета

- золото

- Индекс МБ

- Индекс МосБиржи

- инструкция

- инфляция

- календарь

- ключевая ставка цб

- комиссии брокера

- коррекция

- курс доллара

- налог

- налоги для инвестора

- налогообложение на рынке ценных бумаг

- НДФЛ

- НДФЛ-3

- НРД

- Облигации

- облигации в юанях

- обмен активов

- обмен заблокированными активами

- ОДДС

- офз

- памятка

- портфельные инвестиции

- принципы инвестирования

- психология инвестиций

- разблокировка активов

- рост

- создание капитала

- тарифы брокеров

- трейдинг

- Финансовая грамотность

- финансовая математика

- финансовый ликбез

- ФНС России

- фонды денежного рынка

- форекс

- фьючерс mix

- юань