Короткий разбор от аналитиков Market Power

🛢 Из отчета ОПЕК за август следует, что для сохранения баланса на рынке нефти странам ОПЕК нужно увеличивать добычу на 1 млн баррелей в сутки (б/с) в третьем и четвертом кварталах.

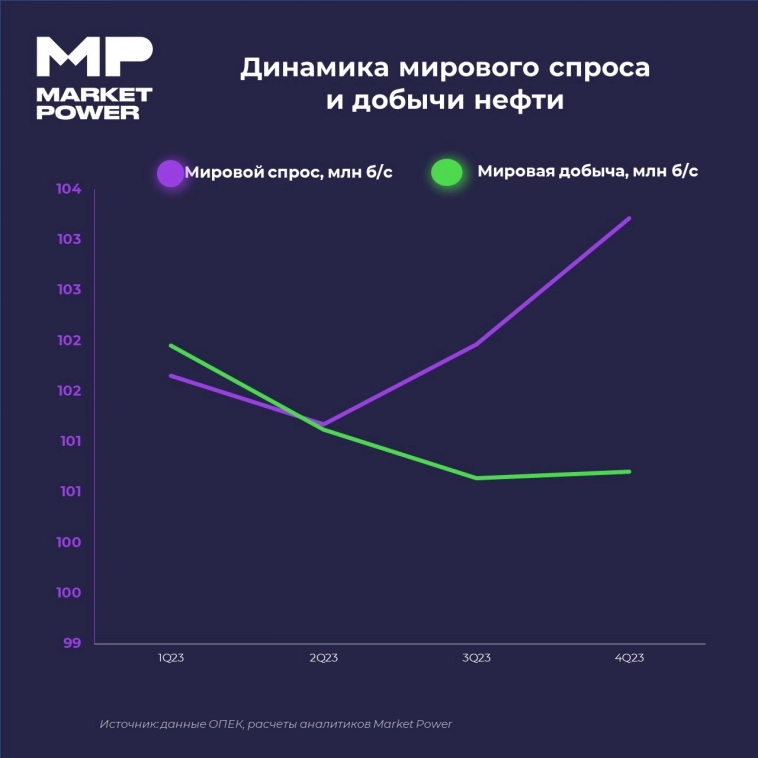

⬆️ Однако сегодняшние новости говорят о том, что добыча в Саудовской Аравии (ключевой страны ОПЕК) до конца года увеличиваться не будет. Это может вызвать дефицит предложения в оставшиеся месяцы года (см. график).

🚀 При этом аналитики Market Power считают, что прогноз ОПЕК может не учитывать существенный рост добычи и экспорта нефти Ираном. При сохранении и увеличении этой страной повышенной добычи нефти, на мировом рынке дефицит будет относительно небольшим. В этом случае сегодняшнее повышение цен на Brent будет ограниченным.

❗️Так или иначе, дефицит предложения будет фактором к повышению цен на нефть в ближайшее время.

👉 И MP знает, как на этом заработать!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Авто-репост. Читать в блоге >>>