BCS

Morgan Stanley советует присмотреться к акциям Netflix

- 07 июня 2016, 17:21

- |

Netflix – американская компания, оператор потокового видеосервиса, эмитент одной из самых «горячих» акций прошлого года.

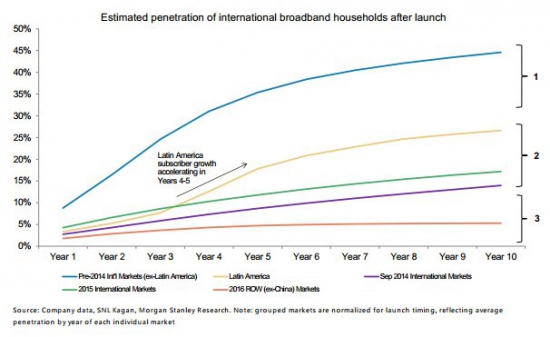

В январе корпорация расширила свой охват на 130 новых стран. По мнению Morgan Stanley, Netflix сможет пожинать плоды международной экспансии достаточно длительный период. Согласно оценкам самой Netflix, в текущем году будет добавлено 2,5 млн новых подписчиков, 500 тыс. из них придется на США.

Аналитики MS считают, что через три года выхода на новые рынки компания начнет генерировать там высокие прибыли. В качестве примера эксперты приводят Латинскую Америку.

В качестве второго позитивного фактора в Morgan Stanley обозначили постепенный рост отдачи от существующих подписчиков. В этой сфере есть неплохие перспективы. В частности, более половины пользователей в США пока платят ниже текущих ставок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Рынок труда США не столь силен, как может показаться

- 07 июня 2016, 09:55

- |

Формально общий пострецессионный тренд по занятости в США выглядит вполне неплохо. Считается, что Бараку Обаме есть чем гордиться.

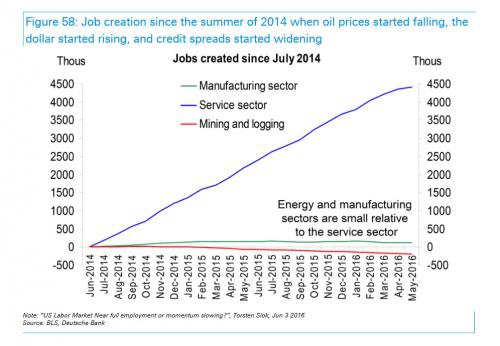

Однако не все так очевидно. На графике от Deutsche Bank обозначены тенденции по созданию рабочих мест с лета 2014 года. Результат выглядит впечатляюще: примерно за два года число занятых в сфере услуг увеличилось на 4,5 млн. При этом, по сути, не было создано промышленных позиций, а в горнодобывающей сфере и сегменте по заготовке леса было упразднено 207 тыс. рабочих мест. Отчасти это обусловлено обвалом сырьевых котировок.

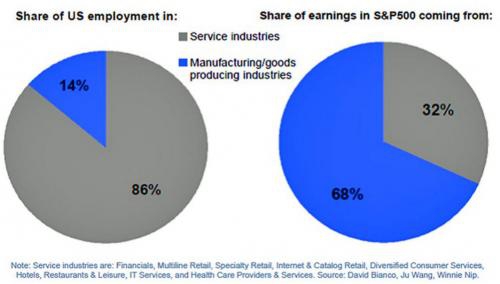

Ситуация заслуживает внимание, так как хотя экономика США ориентирована на сферу услуг, около 2/3 консолидированной прибыли S&P 500 приходится на промышленный сегмент.

Возможно, именно поэтому последние пару лет тренд по занятости в США и динамика S&P 500 несколько расходятся. В первом случае речь идет о росте, во втором – о консолидации.

БКС Экспресс

BlackRock столкнулся с настораживающим сигналом для фондового рынка США

- 06 июня 2016, 10:23

- |

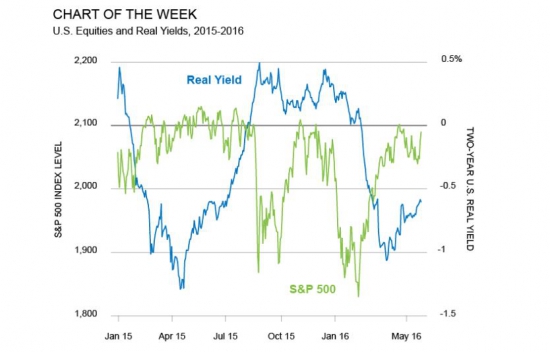

В последнее время американский рынок акций более или менее успокоился, консолидируясь неподалеку от исторического максимума.

Однако, по мнению инвестиционного стратега фонда BlackRock, это затишье перед бурей. Эксперт обнаружил настораживающий сигнал, указывающий на грядущие проблемы для фондового рынка США.

Речь идет о выросших в определенный момент реальных доходностях американских гособлигаций. Таким образом, рынок закладывал увеличение процентных ставок в связи с ожидаемым ужесточением монетарной политики ФРС.

Согласно прогнозу BlackRock, если ситуация глобально не изменится, то сочетание повышения ставок Федрезерва, рисков Brexit, замедления глобального роста и европейского миграционного кризиса ударит по американским фондовым активам.

От себя добавим, что не все так однозначно. В последнее время инвесторы стали более спокойно относится к перспективам монетарного ужесточения в США, так как это будет происходить лишь в условиях улучшения экономики. Более того, майский отчет по рынку труда США от BLS оказался достаточно слабым, что в принципе свидетельствует не в пользу активного монетарного ужесточения, и в пятницу доходности успели подкорректироваться.

БКС Экспресс

Долговой пузырь в Китае приобрел угрожающие размеры

- 03 июня 2016, 10:15

- |

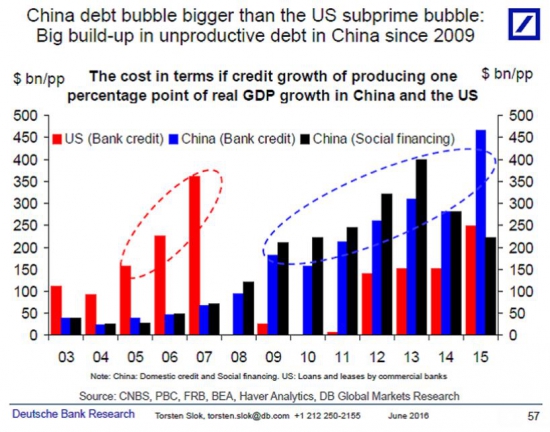

Появился новый признак того, что экономика Китая находится на гране масштабного долгового кризиса.

Deutsche Bank сравнил нынешнюю ситуацию в КНР с ипотечным пузырем в США в преддверии краха 2008 года. Речи идет о росте непродуктивного долга. На нижеприведенной схеме видно, что в последние годы объем новых заимствований, необходимых для роста ВВП Китая на 1%, неуклонно растет.

Отчасти виной тому Народный банк Китая, который в рамках программы по стимулированию экономики ослабил требования к обеспечению, предъявляемому при заимствовании его фондов. Тем временем, темпы роста ВВП КНР последовательно сокращается. Такими образом, новые средства не идут на создание новых мощностей. Потоки эти направляются в финансовую сферу, тем самым создавая опасный для экономики пузырь.

БКС Экспресс

Таинственные «лебеди» Societe Generale

- 01 июня 2016, 10:13

- |

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые в случае их наступления могут всколыхнуть рынки.

Термин был популяризирован в одноименной книге Нассима Талеба, который делает ставки именно на исключительные явления в финансовом мире посредством опционных стратегий.Идею «лебедей», правда, в более широком смысле использует и французский банк Societe Generale, который на днях вновь обозначил ключевые риски для глобальной финансовой системы. По сравнению с февральским исследованием ситуация несколько изменилась.

В качестве наиболее вероятного риска обозначен удар по финансовой системе в результате политической неопределенности в Европе (40%). Аналитики объясняют: Австрия близка к избранию праворадикального президента, на 23 июня назначен референдум в Великобритании относительно ее членства в Евросоюзе, 26 июня пройдут выборы в Испании. Более того в 2017 году состояться выборы во Франции, Германии, Нидерландах и, возможно, Италии. Растет нестабильность, неблагоприятные исходы могут негативно повлиять мировую экономику.

( Читать дальше )

Лидеры и аутсайдеры рынка США: На каких бумагах можно было заработать более 70% за месяц

- 30 мая 2016, 17:05

- |

В данном обзоре мы обращаем ваше внимание на американские акции, которые продемонстрировали наилучшую и наихудшую динамику за месяц. Это может помочь вам в выборе отдельных бумаг, если вы придерживаетесь стратегии покупки самых сильных акций или же наоборот самых дешевых. Кроме того, можно находить чрезмерно перекупленные инструменты, которые становятся интересными для спекулятивной короткой продажи. Американский рынок акций настолько большой, что всегда можно найти интересную торговую идею, основанную как на техническом, так и на фундаментальном анализе.

Среди бумаг, которые продемонстрировали наибольший прирост за месяц, выделим акции, входящие в первую тройку лидеров: Paragon Shipping (+261%), ChemoCentryx (+117%), Nanosphere (+111%).

Paragon Shipping Inc. Cl A (NASDAQ: PRGN) – греческий грузоперевозчик, занимающийся морской транспортировкой сухих сырьевых товаров. Наблюдался отскок акций после затяжного падения. Компания выиграла дело в суде против источника, сообщившего в феврале о ее готовящемся банкротстве. Кроме того, Paragon пришла к соглашению, предполагающему продление ряда грузоперевозок до конца ноября.

( Читать дальше )

Топ-5 ключевых рисков для фондового рынка США по версии Goldman Sachs

- 27 мая 2016, 05:08

- |

После тревожного старта года и столь же бурного восстановления естественным вопросом является, а каковы же дальнейшие перспективы?

В недавнем аналитическом отчете Goldman Sachs попытался решить эту задачу, представив прогноз по основным видам финансовых активов на среднесрочный и долгосрочный периоды.

Инвестдом ожидает волатильного, но бестрендового глобального рынка акций, снизив рекомендацию по фондовым активам до «нейтральной». По мнению аналитиков в ближайшие месяцы S&P 500 может скорректироваться на 5-10%.

В качестве аргументации эксперты обозначили 5 основных рисков для фондового рынка США.

• Высокие уровни S&P 500 с точки зрения сравнительной оценки (мультипликатора P/E) на фоне падения корпоративных прибылей.

• Настроения инвесторов: соответствующий индикатор Goldman Sachs уже не столь позитивен, как зимой. Впрочем, если смотреть «от обратного», то этот фактор можно воспринимать и в качестве благоприятного.

( Читать дальше )

Бум сделок M&A сходит на нет. Кто может пострадать?

- 26 мая 2016, 05:05

- |

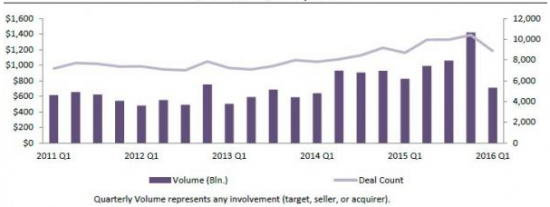

Первый квартал стал сложным для глобального рынка сделок по слияниям и поглощениям.

Объем M&A на мировом уровне в январе-марте стал наименьшим с 1-го кв. 2014 года. В долларовом выражении показатель упал на 13,8% относительно аналогичного периода годом ранее или на 49,2% кв/кв.

Квартальные объемы сделок M&A в глобальном масштабе

По мнению Goldman Sachs, причиной создавшейся ситуации стала экономическая неопределенность, высокий уровень волатильности финансовых рынков, а также беспокойства, связанные с политикой мировых ЦБ.

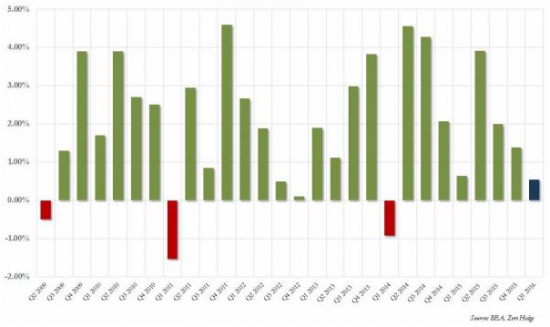

ВВП США, прирост кв/кв

За последние несколько месяцев ситуация на рынках улучшилась. Возникает вопрос, а что же ждет сегмент сделок M&A? Аналитики Goldman считают, что лучшие времена позади. Как результат, может пострадать соответствующий бизнес многих инвестдомов.

Справедливости ради отметим, что ведущие банки являются достаточно диверсифицированными, многие из них выиграют в случае повышения ставок ФРС. По

( Читать дальше )

«Черный лебедь», который может отправить нефть к $25

- 25 мая 2016, 05:13

- |

Последние месяцы оказались крайне позитивными для сырьевых рынков.

С начала года нефть прибавила около30% на фоне ослабления доллара, снижения тревог относительно Китая, сокращения производства странами, не входящими в ОПЕК. Во вторник цена барреля Brent составила около $48, что намного выше $27, зафиксированных на минимумах в феврале.

Однако, по мнению Bank of America, существуют риски, в случае реализации которых ситуация может в корне измениться. Речь идет о возможной девальвации саудовского рияла. По мнению аналитиков, в перспективе мы увидим рост курса доллара. Как результат, Саудовская Аравия либо немного сократит нефтедобычу, либо произведет отвязку рияла от доллара. За этим последует девальвация рияла. Это и будет тем самым «черным лебедем», который обусловит коллапс нефти с возможным движением в район $25.

Под термином «черный лебедь» срываются как раз такие — труднопрогнозируемые и редкие — явления, которые имеют значительные последствия. Это определение было популяризировано в знаменитой одноименной книге Нассима Талеба. Классически под «черными лебедями» понимают практически непредсказуемые события, поэтому приведенная выше формулировка не в полной мере корректна. Речь скорее идет о маловероятном явлении, которое будет иметь суровые последствия.

БКС Экспресс

Американский доллар выглядит дешевым

- 24 мая 2016, 05:05

- |

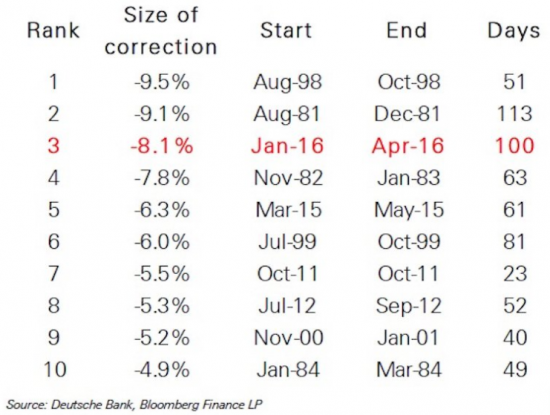

После феноменального ралли, стартовавшего в мае 2014 года, в начале года долларовый индекс (DXY) в очередной раз развернулся, откорректировавшись на 8% менее чем за три месяца.

Возникает вопрос: что это может означать? Каковы перспективы американской валюты?

Как видно из нижеприведенной таблицы от Deutsche Bank, недавняя коррекция DXY была одной из крупнейших (3-ей) за всю историю. По мнению аналитиков, в перспективе доллар ждет новая волна роста.

Отметим, что после публикации протоколов апрельского заседания ФРС мнения участников рынка относительно перспектив монетарной политики в США изменились. По данным сегмента деривативов на ключевую ставку (CME FedWatch), инвесторы с вероятностью свыше 50% рассчитывают на увеличение fed funds rate уже в июле. Месяц назад вероятность подо

( Читать дальше )

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония