комментарии Козлов Юрий на форуме

-

СПБ биржа или Мосбиржа? Вопрос риторический

СПБ биржа или Мосбиржа? Вопрос риторический

🏛В последнее время на рынке много шума вокруг грядущего IPO Санкт-Петербургской биржи. Пожалуй, это событие является одним из самых обсуждаемых этой осенью. Менеджмент биржи и брокеры в один голос твердят об «истории-роста», а торги акциями с тикером #SPBE стартовали уже сегодня, 19 ноября 2021 года.

Уже можно говорить о том, что спрос на акции Санкт-Петербургской биржи в ходе IPO составили $800 млн, а размещение состоялось по верхней границе ценового диапазона с большой переподпиской.

Пару недель тому назад я уже писал постна эту тему, но тогда он был написан с точки зрения рядового обывателя, нежели акционера, планирующего поучаствовать в предстоящем IPO.

Собственно, в итоге я решил пока не участвовать в этой истории, т.к. компания размещается по весьма внушительным мультипликаторам: с учётом ожидаемой прибыли СПБ Биржи в 2,5-3,0 млрд рублей соотношение P/E оценивается на уровне 35х-42х. В то время как Мосбиржа по ожиданиям получит по итогам 2021 года около 28 млрд руб. чистой прибыли и оценивается по P/E всего в 14х.

Авто-репост. Читать в блоге >>> МТС: хотели квартальные дивиденды? Получите!

МТС: хотели квартальные дивиденды? Получите!🧮 МТС отчиталась по МСФО за 3 кв. 2021 года:

Выручка: +8,4% (г/г)

Скорректированная OIBDA: +4,2% (г/г)

Чистая прибыль: -12,1% (г/г)

Квартальная чистая прибыль компании оказалась под давлением исключительно из-за неденежных факторов, в целом финансовые результаты оказались в рамках ожиданий. Перспективы компании на четвёртый квартал и весь 2021 год выглядят весьма обнадёживающими, и есть все шансы увидеть положительную динамику финансовых показателей.

Авто-репост. Читать в блоге >>> Какие риски нависли над рублём и к чему это может привести?

Какие риски нависли над рублём и к чему это может привести?

📉 Российский рубль в последнее время находится под серьёзным давлением, по целому ряду политических факторов, и к этому уже давно надо было привыкнуть. За последнее десятилетие уж точно.

Незаметно, но уверенно курс доллара к российской валюте перешагнул через уровень 73 руб., и возможно это далеко не предел, учитывая высокую чувствительность отечественной валюты к любым волнениям на международной политической арене.

🤔 Какие риски рубль отыгрывает сейчас:

✔️ Нагнетаемые Западом угрозы вторжения РФ на территорию Украины. Пока они совершенно ни чем не подтверждены, да и вряд ли будут, но разве это когда-то волновало зарубежных инвесторов?

✔️ РФ провела испытания оружия в космосе, в результате которых был поражён недействующий российский космический аппарат. Госдеп США уже успел отреагировать на это, назвав действия российской стороны «безответственными».

✔️ Наконец, миграционный кризис в Беларуси и обострение на польско-белорусской границе, где тоже начинают видеть неведомую руку Путина. А министр обороны Беларуси буквально накануне заявил, что будет не прочь увидеть российские Искандеры на границах своей страны.

Авто-репост. Читать в блоге >>> НМТП: производственные результаты налаживаются с каждым месяцем

НМТП: производственные результаты налаживаются с каждым месяцем

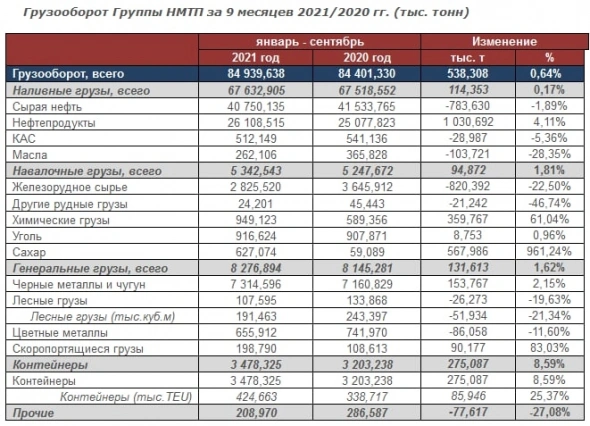

⚓️Группа НМТП представила свои операционные результаты за 9 мес. 2021 года:

📈 Грузооборот компании с января по сентябрь вырос на 0,6% (г/г) до 84,9 млн т., в том числе благодаря пусть скромной, но всё же положительной динамике роста перевалки наливных грузов (+0,17%), на которые приходится почти 80% от совокупного грузооборота. Российские нефтяники наращивают добычу чёрного золота в рамках соглашения ОПЕК+, что оказывает благоприятное влияние на НМТП.

📈 Перевалка навалочных грузов увеличилась при этом на 1,8% (г/г) до 5,3 млн т., благодаря увеличению погрузки химических грузов и сахара.

📈 Сопоставимые темпы продемонстрировала и перевалка генеральных грузов (+1,6% до 8,2 млн т), на фоне наращивания экспорта металлургической продукции.

📈 По темпу роста в лидерах вновь оказался сегмент контейнеров – перевалка здесь выросла на 8,6% (г/г) до 3,5 млн т. Так уж сложилась конъюнктура, что все отечественные порты фиксируют позитивную динамику по экспорту и импорту контейнеров.

Авто-репост. Читать в блоге >>> Магнит: дивиденды за 2021 год могут оказаться исторически высокими

Магнит: дивиденды за 2021 год могут оказаться исторически высокими

💰 Я с этими своими разъездами совсем забыл затронуть тему дивидендов Магнита, которые Совет директоров компании рекомендовал на минувшей неделе.

По итогам 9 мес. 2021 года в качестве промежуточных выплат решено направить 294,37 руб. на одну акцию, что по текущим котировкам сулит ДД=4,5%. Дивидендная отсечка намечена на 31 декабря (без учёта режима торгов Т+2) – вот это я понимаю предновогодний подарок под ёлочку акционерам Магнита!

🧮 Таким образом, общая сумма дивидендов может составить около 30 млрд рублей (при чистой прибыли по итогам 9m2021 в размере 36,5 млрд), а компания таким образом продолжает год от года наращивать выплаты, что не может не радовать.

Рассуждаем дальше. По итогам 2020 года Магнит сначала выплатил промежуточные дивиденды в размере 245,31 руб., а затем полгода спустя – ровно столько же уже в качестве финальных выплат. Если предположить, что финальные выплаты за 2021 год будут равны промежуточным, то

Авто-репост. Читать в блоге >>> Доллар - это доллар...

Доллар - это доллар...

🤔 Я очень люблю свою страну и редко когда отзовусь о ней плохим словом (особенно когда нахожусь на чужой земле), но если говорить не об активах (акции), а о валютах, то я продолжаю придерживаться позиции, что инвестиционно держать доллары куда безопаснее, нежели рубли. Разумеется, речь о долгосрочном горизонте, а не неделя или месяц.

📉 Совсем недавно доллар снижался в моменте ниже 70 рублей — и большинству участников рынка он нафиг был не нужен! Потому что мозгу человека свойственна иррациональность, и он ошибочно начинает рисовать в головах у многих фантастические уровни в 65 и даже 60 руб. за бакс.

Но фундаментальных причин для похода туда у рублика по факту нет! Вас настораживает инфляция в США? Так в России она куда выше! А если взять более длинный горизонт, так там вообще страшно смотреть.

Если не верите мне — посмотрите внимательно за действиями российского Центробанка: в какие моменты он покупает валюту, а в какие продаёт. Это откроет вам глаза на многие любопытные вещи и наверняка заставит задуматься о прекрасном (о долларах).

Авто-репост. Читать в блоге >>> Санкт-Петербургская биржа: размышления в ожидании IPO

Санкт-Петербургская биржа: размышления в ожидании IPO

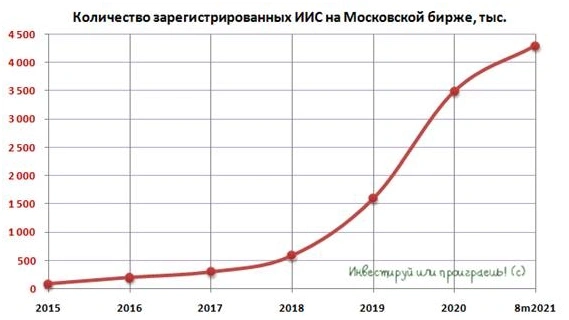

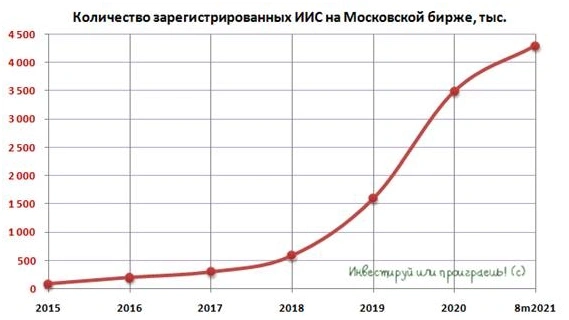

📈 2020-й год стал для России по-настоящему прорывным, в плане массового прихода на рынок частных инвесторов, да и в этом году интерес к фондовым рынкам по-прежнему крайне высокий. Во-первых, прошлогодняя пандемия COVID-19 и локдауны вынудили людей находиться в самоизоляции, а громкие новости о распродажах на фондовых рынках вместе с широкой рекламной кампанией со стороны брокеров так или иначе подогревали интерес к торговле ценными бумагами, даже со стороны тех, кто никогда этим не занимался. Во-вторых, цикл снижения ключевой ставки от нашего ЦБ неминуемо вынуждал людей искать более выгодные варианты вложения своих денег, нежели «законсервировать» их в банке под смешные 4-5% в год.

🇷🇺 В то время, как США и другие развитые страны избалованы большим количеством торговых площадок, в новейшей России представительство торговых бирж весьма скромное:

1️⃣ Московская биржа, образовавшаяся в текущем виде в 2011 году, после слияния групп ММВБ и РТС в единое целое.

Авто-репост. Читать в блоге >>> Санкт-Петербургская биржа: размышления в ожидании IPO

Санкт-Петербургская биржа: размышления в ожидании IPO

📈 2020-й год стал для России по-настоящему прорывным, в плане массового прихода на рынок частных инвесторов, да и в этом году интерес к фондовым рынкам по-прежнему крайне высокий. Во-первых, прошлогодняя пандемия COVID-19 и локдауны вынудили людей находиться в самоизоляции, а громкие новости о распродажах на фондовых рынках вместе с широкой рекламной кампанией со стороны брокеров так или иначе подогревали интерес к торговле ценными бумагами, даже со стороны тех, кто никогда этим не занимался. Во-вторых, цикл снижения ключевой ставки от нашего ЦБ неминуемо вынуждал людей искать более выгодные варианты вложения своих денег, нежели «законсервировать» их в банке под смешные 4-5% в год.

🇷🇺 В то время, как США и другие развитые страны избалованы большим количеством торговых площадок, в новейшей России представительство торговых бирж весьма скромное:

1️⃣ Московская биржа, образовавшаяся в текущем виде в 2011 году, после слияния групп ММВБ и РТС в единое целое.

Авто-репост. Читать в блоге >>> Леночка, спасибо за всё!

Леночка, спасибо за всё!🧮 Ленэнерго отчиталась по РСБУ за 9m2021, сообщив о росте выручки за этот период на 15,1% (г/г) до 67,7 млрд руб. и чистой прибыли более чем на треть — до 16,2 млрд:

📈 Ключевым моментом стала уверенная положительная динамика в темпах технологического присоединения (ТП), которая является самым маржинальным видом деятельности компании. Выручка от услуг ТП с января по сентябрь составила 6,1 млрд руб., что на 64% выше прошлогоднего результата, и связано с присоединением крупных объектов, срок исполнения обязательств по которым был перенесён заявителями на 2021 год (в том числе из-за острой фазы ковидных явлений в прошлом году).

📈 Доходы от основного бизнеса компании (передача электроэнергии) уверенно выросли почти на 12% до 61,4 млрд руб., за счёт существенного роста объёма передачи электроэнергии, на фоне аномальных величин температуры наружного воздуха

в 1 и 2 кв. 2021 года.

Авто-репост. Читать в блоге >>> Акционеры Юнипро дождались повышенных дивидендов!

Акционеры Юнипро дождались повышенных дивидендов!

❗️Инвестиционная история под названием Юнипро начинает зацветать новыми красками!

💰 Все помнят про те самые долгожданные повышенные дивидендные выплаты в размере 0,317 руб. на одну акцию, ждать которые многие акционеры просто устали? Так вот у меня для вас хорошая новость – это, наконец, свершилось!!

Свою дивидендную картинку я традиционно рисую с привязкой к периоду, за который выплачиваются дивиденды, а компания считает совокупный размер выплат, опираясь непосредственно на период, на который приходится див.отсечка. Именно поэтому на моей диаграмме ниже этот позитив отражён не во всей красе, а он есть!

🧮 Если взять финальные выплаты за 2020 год в размере 0,127 руб. на акцию (были выплачены в июне 2021 года) и прибавить к ним рекомендованные сегодня промежуточные дивиденды за 9m2021 (дивидендная отсечка намечена на 15 декабря 2021 года), то в сумме мы получаем те самые 0,317 руб. на бумагу! Вот такая приятная математика, друзья мои!

Авто-репост. Читать в блоге >>> Полюс Золото: подведём производственные итоги за 9m2021

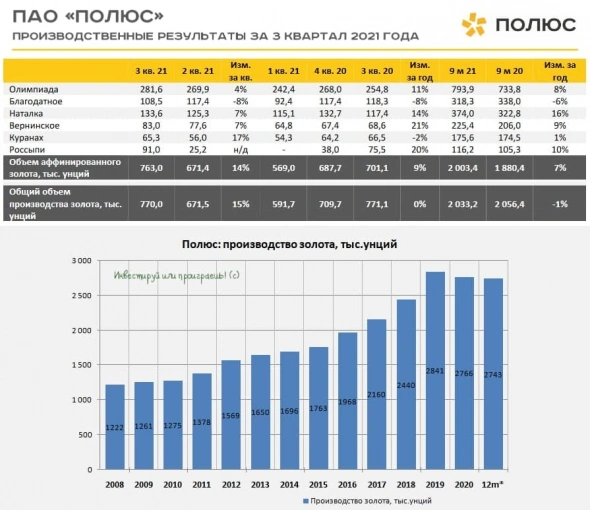

Полюс Золото: подведём производственные итоги за 9m2021👑 Полюс представил производственные результаты за 9 мес. 2021 года:

📉 Производство золота с января по сентябрь сократилось на 1% (г/г) до 2,03 млн унций, что обусловлено снижением запасов на аффинажном заводе.

Из основных конкурентов только Селигдар смог увеличить производство на 6% (г/г), в то время как Polymetal и Petropavlovsk также дружно сократили производство на 4% (г/г) и 29% (г/г) соответственно.

📈 При этом Полюс увеличил реализацию драгоценного металла в натуральном выражении на 2% (г/г) до 2 млн тыс. унций, благодаря чему выручка выросла в отчётном периоде на 5% (г/г) до $3,6 млрд, получив дополнительную поддержку в виде роста средней цены реализации.

💼 Отрадно отметить сокращение чистого долга компании на 15% (г/г) до $2 млрд. Плюс ко всему, в этом месяце компания рефинансировала свои долларовые еврооблигации под более низкую процентную ставку, что уменьшит процентные расходы по займам в будущих периодах.

Авто-репост. Читать в блоге >>> М.Видео: заглянем в операционные результаты за 9m2021

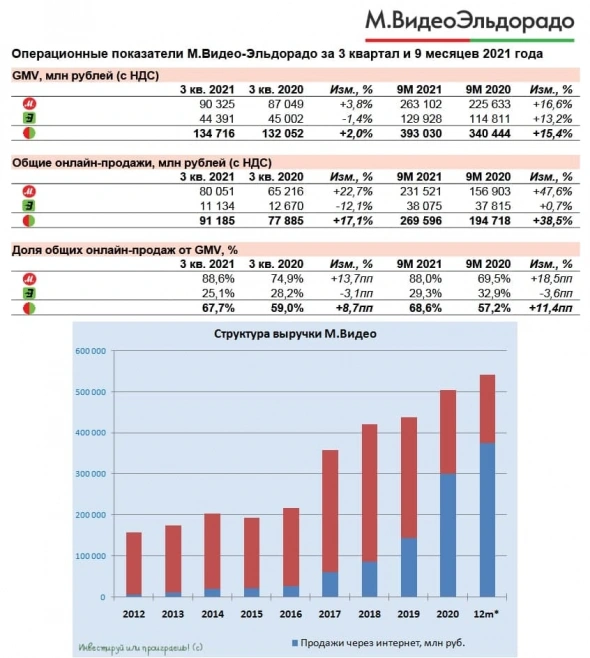

М.Видео: заглянем в операционные результаты за 9m2021🛒 Группа М.Видео представила свои операционные результаты за 9 мес. 2021 года:

📈 Общие продажи (GMV) с января по сентябрь увеличились на 15,4% (г/г) до 393 млрд руб. Основным драйвером роста стали онлайн-продажи, которые заметно прибавили за этот периода — на 38,5% (г/г).

💻 Маркетплейс сейчас генерирует 68,6% выручки – за год показатель вырос на 11,4 п.п. Плюс ко всему, Совет Директоров М.Видео одобрил сделку по приобретению кредитной платформы «Директ Кредит», что позволит увеличить объём продаж за счёт кредитования клиентов. На этом фоне онлайн-продажи, скорее всего, сохранят высокий темп роста.

📊 Средний чек вырос на 7,3% (г/г) до 10 тыс. руб. Вспоминая, что инфляция по итогам отчётного периода выросла на 7,4% и можно сделать вывод, что в реальном выражении средний чек сократился на 0,1 п.п.

🏪 Группа расширила сеть на 104 новых магазина, доведя их количество до 1178. Торговая площадь увеличилась на 59 тыс. кв.м., при этом годом ранее показатель сократился на 2 тыс. кв.м., вследствие первой волны пандемии COVID-19, которая заставила менеджмент скорректировать планы по открытию новых торговых точек.

Авто-репост. Читать в блоге >>> НМТП: жизнь налаживается!

НМТП: жизнь налаживается!

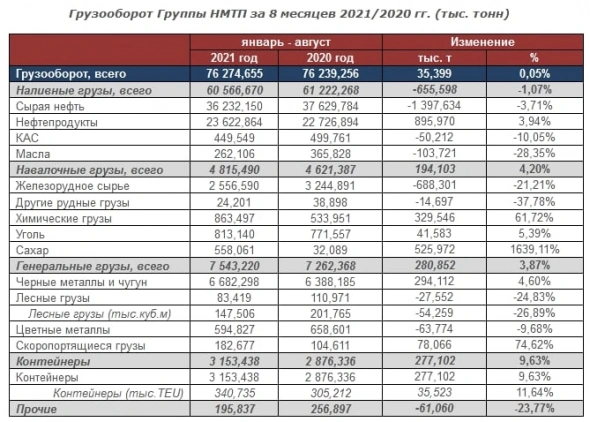

⚓️ Группа НМТП (#NMTP) представила вчера свои операционные результаты за 8 мес. 2021 года:

📉 Перевалка наливных грузов по итогам отчётного периода сократилась на 1% (г/г) до 76,2 млн т. При этом в августе показатель вырос на 24,4% (г/г), на фоне увеличения перевалки сырой нефти, сопровождаемой ростом котировок на чёрное золото.

🛢Как вы знаете, страны ОПЕК+ ежемесячно наращивают добычу нефти на 0,4 млн б/с, и на этом фоне НМТП в 4 кв. 2021 года должен продемонстрировать рост перевалки наливных грузов в годовом выражении, что позволит на мажорной ноте завершить текущий год и превзойти по динамике прошлогодние операционные показатели. Хотя уже сейчас мы видим явные признаки улучшения ситуации, если обратить внимание на ltm-сравнение.

📈 Что касается перевалки навалочных грузов, то она с января по август увеличилась на 4,2% (г/г) до 4,8 млн т., благодаря увеличению погрузки сахара и химических грузов. Как вы помните, в начале года ситуация в этом сегменте также была неубедительной (https://t.me/invest_or_lost/4120), и сейчас она заметно улучшается, что не может не радовать!

Авто-репост. Читать в блоге >>> Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку

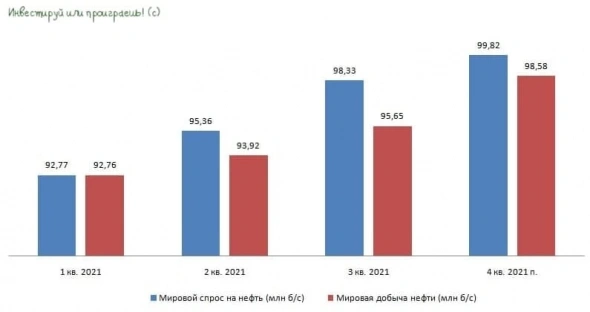

Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку🛢ОПЕК опубликовал свежий ежемесячный релиз по нефтяному рынку, основные тезисы которого я предлагаю вашему вниманию:

🔸 Нефтяной картель понизил прогноз мирового спроса на нефть с 5,95 до 5,80 млн б/с. На 2022 год прогноз остаётся прежним – рост спроса на 4,2 млн б/с.

🔸 ОПЕК по-прежнему не ожидает новых локдаунов в крупнейших экономиках, считая, что высокие темпы вакцинации населения улучшат эпидемиологическую ситуацию в мире.

🔸 В 4 кв. 2021 года потребление нефти в мире практически достигнет докоронавирусного уровня.

🔸 В 3 кв. 2021 года дефицит предложения на мировом нефтяном рынке составил 2,68 млн б/с, против 1,44 млн б/с во 2 кв.

🔸 Сделка ОПЕК+ в сентябре выполнена на 114%, против 115% в августе.

🔸 Запасы нефти в странах ОСЭР сейчас на 102 млн барр. ниже пятилетнего среднего значения.

👉 Поскольку страны ОПЕК+ планируют ежемесячно увеличивать добычу нефти на 0,4 млн б/с, то в 4 кв. 2021 года на мировом рынке по-прежнему будет сохраняться дефицит предложения, что благоприятно для нефтяных цен.

А потому я продолжаю держать в инвестиционном портфеле своих героев из нефтедобытчиков и жду сильные финансовые результаты за 2021 год.

P.S. Тем более, дядя Вова вчера из телевизора сообщил, что нефть по $100 «вполне возможна».

Авто-репост. Читать в блоге >>> Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку

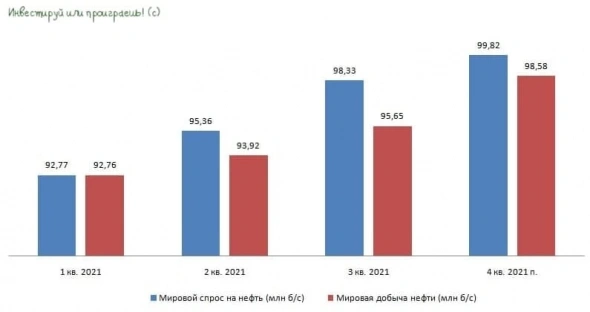

Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку🛢ОПЕК опубликовал свежий ежемесячный релиз по нефтяному рынку, основные тезисы которого я предлагаю вашему вниманию:

🔸 Нефтяной картель понизил прогноз мирового спроса на нефть с 5,95 до 5,80 млн б/с. На 2022 год прогноз остаётся прежним – рост спроса на 4,2 млн б/с.

🔸 ОПЕК по-прежнему не ожидает новых локдаунов в крупнейших экономиках, считая, что высокие темпы вакцинации населения улучшат эпидемиологическую ситуацию в мире.

🔸 В 4 кв. 2021 года потребление нефти в мире практически достигнет докоронавирусного уровня.

🔸 В 3 кв. 2021 года дефицит предложения на мировом нефтяном рынке составил 2,68 млн б/с, против 1,44 млн б/с во 2 кв.

🔸 Сделка ОПЕК+ в сентябре выполнена на 114%, против 115% в августе.

🔸 Запасы нефти в странах ОСЭР сейчас на 102 млн барр. ниже пятилетнего среднего значения.

👉 Поскольку страны ОПЕК+ планируют ежемесячно увеличивать добычу нефти на 0,4 млн б/с, то в 4 кв. 2021 года на мировом рынке по-прежнему будет сохраняться дефицит предложения, что благоприятно для нефтяных цен.

А потому я продолжаю держать в инвестиционном портфеле своих героев из нефтедобытчиков и жду сильные финансовые результаты за 2021 год.

P.S. Тем более, дядя Вова вчера из телевизора сообщил, что нефть по $100 «вполне возможна».

Авто-репост. Читать в блоге >>> Корпоративный конфликт в Норникеле: основные тезисы Максима Полетаева

Корпоративный конфликт в Норникеле: основные тезисы Максима Полетаева

📣 Замглавы «РУСАЛА» Максим Полетаев в интервью «КоммерсантЪ» рассказал о корпоративном конфликте в ГМК Норникеле, основные тезисы которого я предлагаю вашему вниманию:

✔️ Переговоры по продлению акционерного соглашения между «РУСАЛом» и «Интерросом» фактически заморожены.

✔️ «РУСАЛ» выступает против нового buyback, поскольку не видит целесообразности поддерживать котировки акций.

✔️ Если новое соглашение между крупнейшими акционерами не будет заключено, то не будет эффективной системы «сдерживания и противовесов», для предотвращения злоупотреблений в интересах всех стейкхолдеров «Норникеля».

✔️ «РУСАЛ» поддерживал и поддерживает расширение инвестиционной программы «Норникеля», но все проекты должны соответствовать показателям эффективности.

✔️ В интересах все акционеров «Норникеля» иметь Быстринский ГОК на балансе, однако Владимир Потанин хочет сделать из этого проекта собственную компанию.

Авто-репост. Читать в блоге >>> Корпоративный конфликт в Норникеле: основные тезисы Максима Полетаева

Корпоративный конфликт в Норникеле: основные тезисы Максима Полетаева

📣 Замглавы «РУСАЛА» Максим Полетаев в интервью «КоммерсантЪ» рассказал о корпоративном конфликте в ГМК Норникеле, основные тезисы которого я предлагаю вашему вниманию:

✔️ Переговоры по продлению акционерного соглашения между «РУСАЛом» и «Интерросом» фактически заморожены.

✔️ «РУСАЛ» выступает против нового buyback, поскольку не видит целесообразности поддерживать котировки акций.

✔️ Если новое соглашение между крупнейшими акционерами не будет заключено, то не будет эффективной системы «сдерживания и противовесов», для предотвращения злоупотреблений в интересах всех стейкхолдеров «Норникеля».

✔️ «РУСАЛ» поддерживал и поддерживает расширение инвестиционной программы «Норникеля», но все проекты должны соответствовать показателям эффективности.

✔️ В интересах все акционеров «Норникеля» иметь Быстринский ГОК на балансе, однако Владимир Потанин хочет сделать из этого проекта собственную компанию.

Авто-репост. Читать в блоге >>> Покупать акции Ренессанс-Страхование на IPO или нет?

Покупать акции Ренессанс-Страхование на IPO или нет?

📣 Группа «Ренессанс страхование» накануне анонсировала параметры предстоящего IPO: ценовой диапазон установлен на уровне от 120 до 135 руб. за обыкновенную акцию, что соответствует рыночной капитализации страховщика в размере от 67,2 млрд до 73,3 млрд руб.

Попробуем вместе разобраться дорого это или нет?

🗓 Компания подаст заявку на допуск к торгам на Московской бирже с тикером #RENI 20 октября или «в районе этой даты».

👨💼 «Мы убеждены, что «Ренессанс страхование» обладает высокой привлекательностью для широкого круга инвесторов как цифровой инноватор на динамично растущем рынке с позитивными долгосрочными прогнозами», — поведал Президент и Председатель Совета директоров Борис Йордан.

🧮 Поскольку страховщики относятся к финансовой отрасли, то такие компании принято оценивать по мультипликатору P/BV. Предлагаю прикинуть «на коленках»: рентабельность капитала по итогам последних 12 месяцев, по состоянию на 30 июня 2021 года, составила 14,3%, что с учётом текущей динамики краткосрочных ОФЗ предполагает оценку этого мультипликатора на уровне P/BV=0,98х.

Авто-репост. Читать в блоге >>> XXI век - век потребительства, это факт!

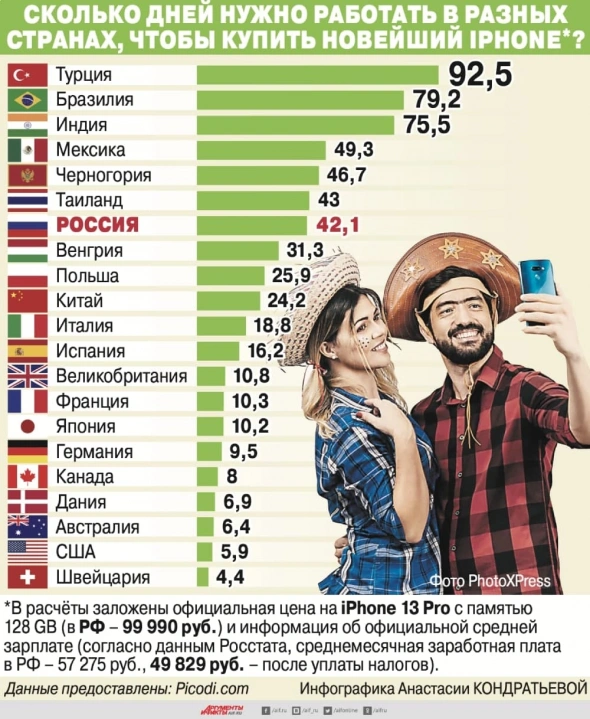

XXI век - век потребительства, это факт!📲 Если ещё пару-тройку десятков лет назад высчитывали, сколько булок хлеба или килограмм мяса может позволить себе купить человек на зарплату, то сейчас всё измеряется в айфонах:

Нет, если вы можете позволить себе очередную новинку от Apple — пожалуйста, тут вопросов нет, вы заслужили её. Но если же ради этой покупки вам придётся потратить деньги, отложенные тяжёлым трудом за год или два (я уже молчу о покупке в кредит) — задумайтесь, нужно ли вам это?

С точки зрения пользы я практически не сомневаюсь, что на данном этапе жизненного пути вам вполне подойдёт Xiaomi, Huawei или Meizu за 15-20 тысяч рублей, который будет выполнять те же функции. А оставшуюся сумму вы знаете куда направить — конечно же на инвестиции! С чего-то же надо начинать. И чем раньше вы поймёте это, тем больше сэкономите денег и нервов в будущем.

Статус? Безусловно, к категории обеспеченных людей в случае с дорогим айфоном это возможно как-то применимо, но если вы вынуждены ради покупки айфона сидеть на макаронах с тушёнкой — о каком статусе может идти речь? Это прям как купить дорогую шубу и ездить в ней в маршрутках, согнувшись в три погибели — так себе идея.

Извините, что на выходных загружаю вас философией, но эта картинка со свежей статистикой меня прям вдохновила на поток мыслей. Надеюсь, хоть для кого-то из вас этот пост окажется действительно полезным, и вы сможете правильно переоценить свои ценности.

P.S. Если у вас есть айфон — поставьте лайк под этим постом. Если же у вас мобильный телефон другого производителя — поставьте два лайка под этим постом. Позже подведём итоги.

#без_хэштега

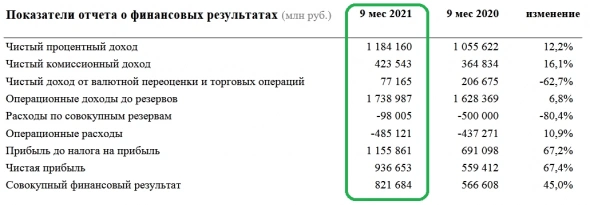

Авто-репост. Читать в блоге >>> Сбербанк отчитался по РСБУ за 9m2021: анализируем результаты и считаем дивиденды

Сбербанк отчитался по РСБУ за 9m2021: анализируем результаты и считаем дивиденды

🏛 Сбербанк отчитался по РСБУ за 9 месяцев 2021 года, сообщив о росте чистой прибыли за этот период на 67,4% (г/г) до 936,6 млрд рублей:

📈 Операционные доходы Сбера по-прежнему демонстрируют двузначный темп роста, на фоне повышенных объёмов кредитования и роста транзакционной активности клиентов.

При этом отношение расходов к доходам составило 27,9% — показатель стабильно держится ниже отметки 30%, что радует.

📈 Чистый комиссионный доход также продолжает радовать двузначной динамикой, прибавив с января по сентябрь на 16,1% (г/г) до 423,5 млрд руб. Основным драйвером остаются операции с банковскими картами и эквайринг. Помимо этого, единовременные «путинские» выплаты пенсионерам, военным и родителям школьников также оказали дополнительное положительное влияние на транзакционную активность клиентов.

Авто-репост. Читать в блоге >>>