Irina Andersen

Названы бенефициары грядущего повышения ставок ФРС

- 15 декабря 2015, 14:34

- |

В среду будут опубликованы итоги двухдневного заседания Федрезерва. Грядущие перспективы будоражат умы инвесторов. Согласно сегменту производных инструментов на ключевую ставку, участники рынка с вероятностью свыше 80% ставят на ее первое повышение уже в декабре.

Нельзя сказать, что это событие, хоть и ожидаемое, слишком уж позитивно для фондового рынка. Однако есть субъекты, для которых монетарное ужесточение Феда является вполне благоприятным событием.

Речь идет о ряде американских банков, структура портфеля которых позволит им получить преимущества даже от небольшого повышения базовой ставки, позитивно сказавшись на доходности кредитно-депозитных операций. Процентная маржа расшириться, принося банкам США дополнительный доход.

В частности, как сообщил, JP Morgan 1%-й рост ставок добавит ему около $3 млрд процентного дохода за 12 месяцев. Citigroup намерен получить $2 млрд, а Bank of America – целых $4,5 млрд.

Конечно, на текущий момент речь может идти лишь о 0,25%-м повышении ключевой ставки. Тем не менее, если экономическая ситуация не ухудшится, то в 2016 году цикл монетарного ужесточения вполне может продолжиться.

В качестве фактора риска можно обозначить тот факт, что увеличение ставок может негативно сказаться на таких видах банковского бизнеса, как инвестиционный и организация сделок на рынке капитала.

- комментировать

- 26 | ★2

- Комментарии ( 14 )

Ралли Санта-Клауса под угрозой?

- 10 декабря 2015, 15:42

- |

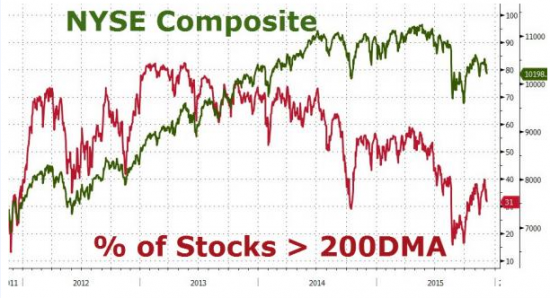

Около 70% американских акции торгуются ниже 200-дневной скользящей средней.

(данные с портала Zerohedge)

Возможно, это один из сигналов о грядущей коррекции по фондовому рынку США.

Напрашивается вопрос: не украдет ли Гринч рождественское ралли?)

( Читать дальше )

Интересный инструмент – «нефть в рублях»

- 03 декабря 2015, 10:42

- |

Наткнулась на необычный синтетический инструмент – «нефть в рублях». Может, кого-то заинтересует.

При планировании бюджета на следующий год правительство закладывает определенную оптимальную среднегодовую стоимость нефти. С 10 апреля 2015 года ориентиром цены нефти стала сумма 3075 руб. за баррель. То есть бюджет 2015 был сверстан исходя из предположения, что нефть будет стоить $50 за баррель, а доллар – 61,5 рубль.

Продолжительное падение рублевой цены бочки ниже 3075 руб. крайне нежелательно. В текущих экономических условиях правительству не выгоден чрезмерно сильный рубль. Это способствует росту дефицита бюджета, так как страдает его доходная часть. Соответственно в теории наши финансовые власти не должны допускать того, чтобы рубль продолжительный период времени был сильно крепким относительно заложенных в бюджет параметров. Так, например, в мае 2015 года, когда доллар опускался ниже 50 рублей, ЦБ РФ и вовсе начал проводить интервенции – скупку валюты с рынка, оправдав все это желанием пополнить международные золотовалютные резервы страны.

Учитывая вышесказанное, многие инвесторы увидели прозрачную закономерность и начали анализировать цену на черное золото, но в пересчете на рублевую стоимость. Так и появился новый индикатор «нефть в рублях» Рассчитывается он по простой формуле: умножаем стоимость барреля нефти марки Brent (традиционно оценивается в долларах США) на текущий курс пары USD/RUB. Чтобы не заниматься этими подсчетами, можно воспользоваться графиком на сайте БКС Экспресс (http://bcs-express.ru/kotirovki-i-grafiki/USDRUBUKOIL).

( Читать дальше )

Рынок США: Спекулятивные бонды подают угрожающий сигнал

- 01 декабря 2015, 18:26

- |

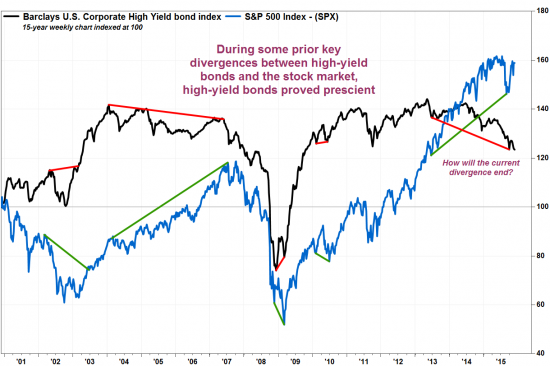

Достаточно продолжительное время на американском финансовом рынке наблюдается интересная дивергенция.

Речь идет о непрекращающемся медвежьем тренде в сегменте спекулятивных облигаций на фоне S&P 500, находящегося неподалеку от исторического максимума. Дело в том, что неблагоприятная ситуация на рынке высокодоходного долга является отражением сжимающейся ликвидности, то есть оттока денег.

По данным аналитической организации FactSet, в последние 15 лет дневная корреляция между индексами Barclays U.S. High Yield Corporate Bond и S&P 500 составляла 0,525.

Таким образом, возникает вопрос, не является ли обозначенное расхождение предвестником новой коррекции на фондовом рынке США?

Три причины, почему Apple никогда не приобретет Tesla Motors

- 27 ноября 2015, 17:35

- |

Apple – успешная машина по генерированию денежных потоков. За годы работы компания накопила более $200 млрд «кэша», и теперь думает, что с ними делать.

Именно поэтому вокруг корпорации витает множество слухов о готовящихся ею поглощениях. Одной из наиболее громких спекуляций, стали идеи относительно возможной покупки Apple производителя электромобилей Tesla Motors уже в следующем году.

Однако не стоит торопить события. Давайте разберемся, может ли подобное в действительности произойти.

• Цена. С капитализацией порядка $30 млрд Tesla нельзя назвать «дешевой». Хотя рыночная стоимость производителя электромобилей примерно в два раза ниже, чем у General Motors, масштабы операций ($3,8 млрд годовой выручки у первой компаний и более $150 млрд у второй) не сопоставимы. Вряд ли Apple сочтет нужным раскошелиться на столь огромную покупку.

• Доходность. Автомобильная индустрия характеризуется низкой рентабельностью продаж (5% и ниже), а Apple высокой (свыше 30%). Таким образом, покупка Tesla с премией негативно скажется на акциях «яблочного» гиганта.

( Читать дальше )

теги блога Irina Andersen

- Apple

- bank of america

- buyback

- Citigroup

- JPMorgan

- Morgan Stanley

- Nikkei 225

- S&P 100

- S&P500

- tesla motors

- treasures

- американские акции

- Банк Англии

- банк Японии

- банки США

- БКС Экспресс

- гособлигации

- доллар

- ЕЦБ

- Китай

- мировые ЦБ

- Нефть

- нефть в рублях

- Обама

- Облигации

- опционы

- отчетность

- промышленное производство

- процентные ставки

- пузырь

- рецессия

- рубль

- рынок США

- Саудовская Аравия

- сша

- США БЕЗРАБОТИЦА

- фондовый рынок сша

- ФРС

- юань

- Япония