SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Dushin

Падение Мечела - его пример другим наука

- 13 ноября 2013, 19:53

- |

Мечел потерял сегодня 41.35% и этот провал послужил сигналом для продаж по всему российскому рынку. Напомним, что кредиторами Мечела являются Сбербанк, ВТБ и Газпромбанк.

Мнение

Мечел обременен большими долгами(более $9 млрд по чистому долгу). В этой связи подвижки в ожиданиях на счет экономического развития в КНР являются чувствительными для компании. С одной стороны, ей надо обслуживать облигации. С другой стороны, ее акции заложены по кредитам. Соответственно, снижение доходов может вызывать проблемы с обслуживанием долгов. А эти проблемы ведут к снижения цены обеспечения по кредитам, то есть акций. Возникает цепная реакция страха и срабатывают стоп-лоссы. Если прошел слух о ковенантных каникулах, то это могло усилить подозрения инвесторов, хотя эта информация о них (каникулах) может быть даже староватой..

( Читать дальше )

- комментировать

- 47 | ★1

- Комментарии ( 7 )

Cбербанк против падения

- 13 ноября 2013, 14:31

- |

После шока утренних распродаж российский рынок пытается приподниматься. Как и вчера, уровни около 1480 ММВБ выступили как крепкая поддержка, а роль драйвера роста, как и вчера, играет акция Сбербанка (на волне презентаций своих амбициозных планов). Тем не менее, как и вчера, сохраняется навес негатива со стороны западных рынков. Хотя степень падение китайского рынка (CSI 300 -2.22%) после пленума КПК контрастирует с очень умеренным снижением Nikkei (-0.15%) и DAX, снижение на FTSE100 выглядит гораздо внушительней.

Американские фьючерсы также торгуются в негативной зоне, выдавая неуверенность инвесторов вблизи исторических максимумов. Вчерашнее выступление управляющего ФРС Локхарта внесло дополнительные сомнения на рынки, поскольку последний заявил о возможности сокращения QE3 в декабре из-за сильного доклада об октябрьской занятости. Хотя Локхарт является неголосующим членом FOMC, его мнение может играть роль зонда, поэтому инвесторы с интересом ждут выступления Бернанке в среду и особенно в четверг его преемника – м-м Йеллен. Конечно, выступление голосующего члена FOMC Кочерлакоты разрядило часть вчерашних страхов на рынке, поскольку управляющий сказал о желательности снижения порогового уровня безработицы для повышения ставки ФРС с 6.5% до 5.5%. Однако, что мешает ФРС предложить “конфету” после горькой пилюли вынужденного сворачивания QE3? Возможно, ФРС делает ставку на то, что бюджетные споры в Конгрессе в декабре-январе пройдут успешно и подбрасывает желательный вариант январьского сокращения QE3.

( Читать дальше )

Американские фьючерсы также торгуются в негативной зоне, выдавая неуверенность инвесторов вблизи исторических максимумов. Вчерашнее выступление управляющего ФРС Локхарта внесло дополнительные сомнения на рынки, поскольку последний заявил о возможности сокращения QE3 в декабре из-за сильного доклада об октябрьской занятости. Хотя Локхарт является неголосующим членом FOMC, его мнение может играть роль зонда, поэтому инвесторы с интересом ждут выступления Бернанке в среду и особенно в четверг его преемника – м-м Йеллен. Конечно, выступление голосующего члена FOMC Кочерлакоты разрядило часть вчерашних страхов на рынке, поскольку управляющий сказал о желательности снижения порогового уровня безработицы для повышения ставки ФРС с 6.5% до 5.5%. Однако, что мешает ФРС предложить “конфету” после горькой пилюли вынужденного сворачивания QE3? Возможно, ФРС делает ставку на то, что бюджетные споры в Конгрессе в декабре-январе пройдут успешно и подбрасывает желательный вариант январьского сокращения QE3.

( Читать дальше )

Пока бушуют страсти

- 12 ноября 2013, 14:33

- |

Российский рынок отскакивает во вторник вверх вслед за Бразилией и Китаем. Общая идея отскока опирается (технически) на краткосрочную перепроданность индексов (в первую очередь, РТС). “Политически” же взлет акций в Бразилии и России поддержан ростом нефтяной цены марки Brent накануне, а в Китае ожиданиями итогов съезда КПК. Лидерами отскока на ММВБ выступают акции Сбербанка и Газпрома. По Газпрому инвесторы учли новости по прекращению поставок газа в Украину и ориентируются на гарантии газового монополиста на непрерывные поставки газа в Европу. В то же время акции второго эшелона явно отстают в росте из опасений наступления коррекции в США. Также на электроэнергетику давят новости о возможном увеличении инвестпрограммы ФСК ЕЭС и рассмотрении вопроса об увеличении уставного капитала компании.

Поведение европейских и американских фьючерсов говорит сегодня о возможности коррекции от новых исторических максимумов индекса Доу Джонса. Риски падения на американском рынке, которые уж стали слишком постоянными, ставят сомнения относительно судьбы нашего отскока и затрудняет возможность достижения уровня 1500 ММВБ, но в любом случае уровень 1480 ММВБ показал себя как достаточно крепкая поддержка. Сегодняшняя игра походит на репетицию новогоднего ралли, поскольку инвесторы игнорируют негатив американских фьючерсов. В свою очередь, на Уолл-Стрит после пятничного ралли после сильного доклада о занятости может наступить обратная реакция за счет нового взгляда на приближение времени сворачивания программы QE3 ФРС США. Как бы не храбрились инвесторы и не ожидали сильных корпоративных прибылей, рост доходностей бондов, говорит о страхе наступления главного события финансового мира. Но, возможно, на этой неделе эти страхи нивелируют ожидания выступления м-м Йеллен в этот четверг. Преемник Бернанке на посту главы ФРС известна своими голубиными взглядами в области монетарной политики.

Поведение европейских и американских фьючерсов говорит сегодня о возможности коррекции от новых исторических максимумов индекса Доу Джонса. Риски падения на американском рынке, которые уж стали слишком постоянными, ставят сомнения относительно судьбы нашего отскока и затрудняет возможность достижения уровня 1500 ММВБ, но в любом случае уровень 1480 ММВБ показал себя как достаточно крепкая поддержка. Сегодняшняя игра походит на репетицию новогоднего ралли, поскольку инвесторы игнорируют негатив американских фьючерсов. В свою очередь, на Уолл-Стрит после пятничного ралли после сильного доклада о занятости может наступить обратная реакция за счет нового взгляда на приближение времени сворачивания программы QE3 ФРС США. Как бы не храбрились инвесторы и не ожидали сильных корпоративных прибылей, рост доходностей бондов, говорит о страхе наступления главного события финансового мира. Но, возможно, на этой неделе эти страхи нивелируют ожидания выступления м-м Йеллен в этот четверг. Преемник Бернанке на посту главы ФРС известна своими голубиными взглядами в области монетарной политики.

Продажи "поневоле"

- 08 ноября 2013, 14:46

- |

Российский рынок подвергся активным и неожиданным распродажам в конце недели. Вчерашний разворот американского рынка от исторических максимумов индекса Доу Джонса возродил привычные опасения большой коррекции на глобальных рынках в связи с неизбежным началом сворачивания программы QE3. Так получилось, что данные по ускорению роста американского ВВП в третьем квартале (с 2.5% до 2.8%) вошли в контрфазу с решением ЕЦБ по сокращению учетной ставки. Другими словами, наряду с ростом потребности в монетарном стимулировании в еврозоне объективно снижается потребность в денежном стимулировании в США. Словно компенсируя назревающую проблему в оценке активов разных континентов, агентство S&P понизило сегодня рейтинг Франции. Между тем уверенность в том, что вчерашние данные по росту ВВП адекватно отражают ситуацию, далеко не абсолютна. Так, бондовые инвесторы вчера нашли, что в данных по ВВП большую роль играет фактор накопления запасов, что должно далее выразиться в цифрах ослабления роста ВВП 4-ого квартала. В результате, вопреки медвежьим настроениям на фондовом рынке, доходности 10-летних treasures снизилась (-1.02%).

На той же почве сомнений в релевантности экономических данных американские фондовые фьючерсы указывают на отскок, что во всяком случае умеряет снижение фондовых площадок в Европе в пятницу. Видимо, для того чтобы американские инвесторы полностью уверовали в сценарий сворачивания QE3, начиная с января,( и американские рынки продолжили снижение,) необходимо подтверждения стабильно улучшающейся ситуации на рынке труда. В 17.30 Министерство труда США опубликует основной доклад недели – по октябрьской занятости. Оценки по докладу сейчас достаточно пессимистичны — ожидается прирост payrolls на уровне 120000 после 148000, и рост безработицы с уровня 7.2% до 7.3%. “Тик” вверх уровня безработицы говорит в пользу более оптимистичного отношения к продлению QE3. К тому же сегодня (в 0.30) выступает Бернанке, который может сдвинуть оценки ситуации в любом направлении. Пожалуй, влиянию его речей может противостоять только пленум КПК (9-12 ноября) и субботние данные по макроэкономике КНР.

( Читать дальше )

На той же почве сомнений в релевантности экономических данных американские фондовые фьючерсы указывают на отскок, что во всяком случае умеряет снижение фондовых площадок в Европе в пятницу. Видимо, для того чтобы американские инвесторы полностью уверовали в сценарий сворачивания QE3, начиная с января,( и американские рынки продолжили снижение,) необходимо подтверждения стабильно улучшающейся ситуации на рынке труда. В 17.30 Министерство труда США опубликует основной доклад недели – по октябрьской занятости. Оценки по докладу сейчас достаточно пессимистичны — ожидается прирост payrolls на уровне 120000 после 148000, и рост безработицы с уровня 7.2% до 7.3%. “Тик” вверх уровня безработицы говорит в пользу более оптимистичного отношения к продлению QE3. К тому же сегодня (в 0.30) выступает Бернанке, который может сдвинуть оценки ситуации в любом направлении. Пожалуй, влиянию его речей может противостоять только пленум КПК (9-12 ноября) и субботние данные по макроэкономике КНР.

( Читать дальше )

Субсидии Автопрому - получается "как всегда"

- 29 октября 2013, 10:40

- |

Любопытную инициативу представил Минпромторг. По его задумке В проекте, внесенном правительством в Госдуму, на развитие автопрома и повышение его конкурентоспособности в 2014 г. зарезервировано 99,3 млрд руб., в 2015-2016 гг. — по 106 млрд руб. Оговоримся, что в 2013 г. на эти цели было запланировано только 9,5 млрд руб. При этом, по расчетам Минфина, поступления в бюджет от уплаты утилизационного сбора с автомобилей, выпущенных в России, в 2014 году составят 118,9 млрд рублей, в 2015 году — 127,4 млрд рублей, в 2016 году — 136,6 млрд рублей. Другими словами, некоторый эффект стимулирования от предполагаемой новации с утилизационным сбором в данных расчетах присутствует. Только в совокупности получается, что автопром в 2014г. деньги (19.6 млрд. руб) потеряет, и это назовут стимулированием отрасли. Странная история получается, хотели “как лучше”, когда вводили утилизационный сбор для иномарок, а получилось, “как всегда”. Впрочем, бюджет получит еще и от импорта иномарок. Вероятно, это сумма в 2013 г. составляет 54 млрд. руб. Напомним, что импорт иномарок в Россию, в результате вступления в ВТО и утилизационного сбора сократился. За 8 месяцев текущего года импорт снизился на 22%. В январе-августе 2013г. в РФ было ввезено почти 600 000 автомобилей. (А экспорт автомобилей, наоборот, продемонстрировал рост на 20%). Неудивительно, что западные страны обиделись и предъявили претензии по линии ВТО. Из-за претензий ВТО автомобильные компании в РФ и обложили небольшой данью.

В Европе на утилизационный сбор решилась только Польша. С 1 января 2006 года в Польше действует налог на утилизацию в размере 500 злотых за каждое ТС, ввезенное на территорию страны. Однако это всего лишь 5000р на автомобиль. В России же за ввозную иномарку взимают от 20000 до 120000 и выше. Примеру России последовала с сентября 2013г. Украина и тоже ввела сбор за утилизацию иномарок. Для новых легковых автомобилей в Украине установлена ставка в 5 500 гривен (21300р.) и коэффициенты 0,86-5,5в зависимости от объема двигателя, и коэффициенты 1,72-11 для б/у авто старше трех лет. Национальные «ЗАЗ» и «Богдан», естественно, от этих сборов освобождены. Но продажи новых легковых автомобилей в Украине в сентябре 2013 года сократились на 50% по сравнению с августом.

Оставим Украину. Скорее всего, Европа снова обидится на Россию. Это колоссальный рынок сбыта, и наше государство готово отстаивать права производства автомобилей на своей территории, что ущемляет возможности импортеров, под каким бы видом не преподносились бы субсидии Минпромторгом. О последних же смотри, к примеру, Ведомости

(о предлагаемых мерах http://www.vedomosti.ru/auto/news/179...ubsidiyami

В Европе на утилизационный сбор решилась только Польша. С 1 января 2006 года в Польше действует налог на утилизацию в размере 500 злотых за каждое ТС, ввезенное на территорию страны. Однако это всего лишь 5000р на автомобиль. В России же за ввозную иномарку взимают от 20000 до 120000 и выше. Примеру России последовала с сентября 2013г. Украина и тоже ввела сбор за утилизацию иномарок. Для новых легковых автомобилей в Украине установлена ставка в 5 500 гривен (21300р.) и коэффициенты 0,86-5,5в зависимости от объема двигателя, и коэффициенты 1,72-11 для б/у авто старше трех лет. Национальные «ЗАЗ» и «Богдан», естественно, от этих сборов освобождены. Но продажи новых легковых автомобилей в Украине в сентябре 2013 года сократились на 50% по сравнению с августом.

Оставим Украину. Скорее всего, Европа снова обидится на Россию. Это колоссальный рынок сбыта, и наше государство готово отстаивать права производства автомобилей на своей территории, что ущемляет возможности импортеров, под каким бы видом не преподносились бы субсидии Минпромторгом. О последних же смотри, к примеру, Ведомости

(о предлагаемых мерах http://www.vedomosti.ru/auto/news/179...ubsidiyami

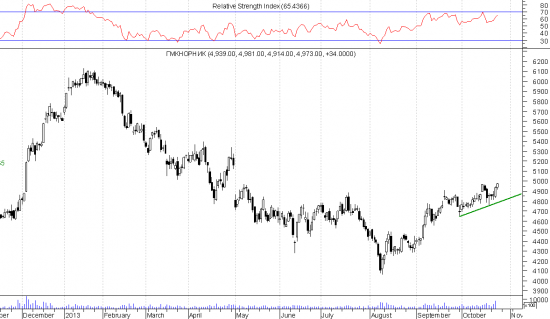

Мечты о специальных дивидендах двигают ГМК Норильский никель

- 24 октября 2013, 14:00

- |

дивидендах двигают ГМК Норильский никель" title="Мечты о специальных дивидендах двигают ГМК Норильский никель" />

дивидендах двигают ГМК Норильский никель" title="Мечты о специальных дивидендах двигают ГМК Норильский никель" />Ярким событием среды 23 октября стало повышение акции Норникеля (+1.48%) после решения СД компании выйти из 12 непрофильных энергоактивов (вкл. ИнтерРАО).

Данное решение совпадает с недавней стратегией ГМК, в соответствии с которой компания должна фокусироваться в своей деятельности только на рентабельных активах.

Кроме того, это решение представляет ненулевую возможность для выплаты дивидендов акционеров. Согласно прошлым решениям акционеров в 2013-2014 гг. «Норникель» должен был выплатить своим акционерам $7 млрд: по $3 млрд по итогам 2013 и 2014 гг., а также $1 млрд (примерно $6.32 на акцию), который компания рассчитывает получить от продажи 13,21% «Интер РАО» www.vedomosti.ru/companies/news/17003301/nornikel-platit-v-rassrochku

( Читать дальше )

Лукашенко указывает пути восстановления сотрудничества с Уралкалием

- 21 октября 2013, 17:44

- |

Акции Уралкалия в начале недели выросли на волне новых высказываний А. Лукашенко. Последние дают основания заключить, что президент Беларуси испытывает сильный интерес к восстановлению партнерских отношений Беларуськалия с Уралкалием. Он считает, что продажа через одного трейдера были бы выгодны обеим сторонам и значительно повысили бы цену на калийные удобрения. «Поэтому мы не против, пожалуйста, готовы хоть завтра вернуться, но на тех принципиальных договоренностях, которые были достигнуты, чтобы это было прозрачно и честно. Мы не хотим никаких откатов, левых схем». Новостью является то, что президент Белоруссии Александр Лукашенко хотел бы видеть акционером «Уралкалия» Михаила Гуцериева, которого он использовал как посредника в переговорах с Керимовым. «Я был бы заинтересован, чтобы он работал, прежде всего потому, что он был бы вмонтирован в эту систему и производил бы свои удобрения как частник», — сказал сегодня Лукашенко на встрече с руководителями СМИ СНГ. Александр Лукашенко отметил, что он не знает других потенциальных возможных акционеров «Уралкалия», о которых сообщалось в СМИ (Прохорова и Когана — прим. корр. ИТАР- ТАСС).( www.itar-tass.com/c1/919928.html) Генеральный директор «Уралкалия» Владислав Баумгертнер может быть передан в Россию после компенсации ущерба.Ранее

( Читать дальше )

( Читать дальше )

теги блога Dushin

- brent

- emerging markets

- IPO

- QE3

- S&P500

- Siemens

- авиация

- агропром

- акции

- Бразилия

- бюджет

- Великая Отечественная война

- ВТБ

- Выставки

- Газпром

- дивиденды

- доклад о занятости

- доллар

- Дональд Трамп

- Донбасс

- донецкая республика

- Драги

- ЕС

- ЕЦБ

- Женева

- запасы нефти

- золото

- импорт

- импортозамещение

- Индия

- Индонезия

- инфляция

- Иран

- Йеллен

- Керри

- кино

- Китай

- Конгресс

- коронавирус

- Крым

- Лавров

- лазеры

- Локхарт

- Меркель

- металлургия

- Мечел

- Минпромторг

- Минфин

- ММВБ

- Наполеон

- НАТО

- нефть

- Новатэк

- Норильский никель

- ОАК

- ОАЭ

- Обама

- облигации

- олимпиада

- опек+

- оффтоп

- песня

- Пищевая промышленность

- пищепром

- Порошенко

- промышленность

- протоколы ФРС

- Путин

- Распадская

- референдум

- Роснефть

- Россия

- рубль

- Русал

- санкции

- Саудовская Аравия

- Сбербанк

- сво

- Северсталь

- Сечин

- Сирия

- Славянск

- Сталин

- США

- торговая война

- Трамп

- Турция

- Украина

- Уралкалий

- фондовый рынок

- фондовый рынок США

- Франция

- ФРС

- химпром

- ЦБ

- чипы

- экономика

- экономика России

- экспорт

- юань