Антон Клевцов

Макро-сентимент в графиках | ChartPack #46 (08.11.2023)

- 08 ноября 2023, 14:37

- |

После последнего повышения ставки ФРС доходность облигаций всегда падала:

Изменение доходности 10-летних облигаций и последнее повышение ставки ФРС

Изменение доходности 10-летних облигаций и последнее повышение ставки ФРС

Макро

Индекс менеджеров по логистике улучшился в октябре с 52,4 до 56,5, увеличившись 3-й месяц подряд, и находится на самом высоком уровне с января:

( Читать дальше )

- комментировать

- 4.4К

- Комментарии ( 0 )

Макро-сентимент в графиках | ChartPack #45 (06.11.2023)

- 06 ноября 2023, 18:53

- |

Это была неделя ралли для “всего”. Акции по всему миру выросли, поскольку центральные банки удержали процентные ставки на прежнем уровне. Мировой индекс MSCI вырос на 4%, что стало лучшей неделей в 2023 году:

Показатели мирового индекса акций MSCI World

Показатели мирового индекса акций MSCI World

Данные по производственной деловой активности от S&P Global во всех странах, в которых проводится исследование:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #44 (03.11.2023)

- 03 ноября 2023, 17:36

- |

В среднем, после последнего повышения ставки ФРС, проходит 8 месяцев, прежде чем она снижается. В 5 из 13 случаях ФРС снижала ставки через 5 месяцев или меньше:

Продолжительность удержания пиковой ставки ФРС до первого снижения

Продолжительность удержания пиковой ставки ФРС до первого снижения

Корреляция биткоина с фондовым рынком исчезла. Менее чем за год корреляция снизилась с 50% до менее чем 0%:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #43 (01.11.2023)

- 01 ноября 2023, 18:02

- |

Индекс деловой активности Чикаго снизился с 44,1 до 44 (консенсус 45), что стало 14-м снижением подряд:

Индекс деловой активности Чикаго

Индекс деловой активности Чикаго

Индекс деловой активности в сфере производства ФРБ Далласа упал до -19,2 (консенсус -16). Все основные компоненты индекса продемонстрировали снижение:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #42 (30.10.2023)

- 30 октября 2023, 19:40

- |

Базовый индекс расходов на личное потребление (инфляция PCE) в США, который исключает продукты питания и энергоносители, вырос на 0,3% (консенсус 0,3%), что является максимальным показателем за 4 месяца. Годовой показатель, считающийся предпочтительным показателем инфляции ФРС, снизился до 3,7%, самого низкого уровня с мая 2021 года.

Общий индекс вырос на 0,4% м/м (консенсус 0,3%). Годовой показатель PCE составил 3,4% (консенсус 3,4%):

Базовый индекс расходов на личное потребление (PCE) м/м

Базовый индекс расходов на личное потребление (PCE) м/м

( Читать дальше )

Макро-сентимент в графиках | ChartPack #41 (27.10.2023)

- 27 октября 2023, 13:59

- |

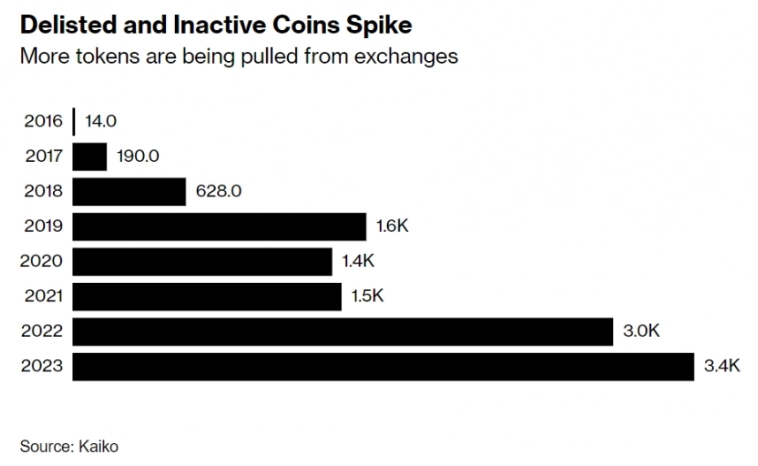

Делистинг токенов из котировальных списков криптовалютных бирж находится на самом высоком уровне за всю историю:

Делистинг токенов из котировальных списков криптовалютных бирж. Bloomberg

Делистинг токенов из котировальных списков криптовалютных бирж. Bloomberg

Макро

Базовый индекс цен расходов на личное потребление — PCE, базовый показатель инфляции ФРС — снизился до 2,4% м/м, что является самым низким показателем с 4 квартала 2020 года:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #40 (25.10.2023)

- 25 октября 2023, 13:42

- |

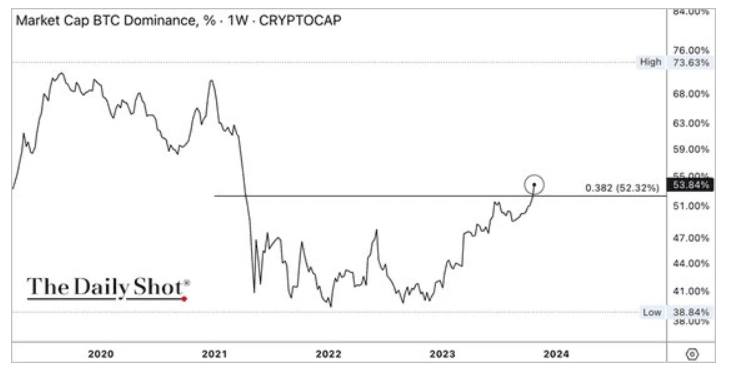

Рыночная капитализация Биткойна по отношению к капитализации крипторынка (коэффициент доминации) стремительно растет, как и Биткойн:

Доминация биткоина

Доминация биткоина

Макро

Последние предварительные данные по совокупному индексу деловой активности от S&P Global в США показали трехмесячный максимум в 51,0 (50,2 ранее). Экономический подъем был поддержан более быстрым расширением в производственном секторе и секторе услуг:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #39 (23.10.2023)

- 23 октября 2023, 15:57

- |

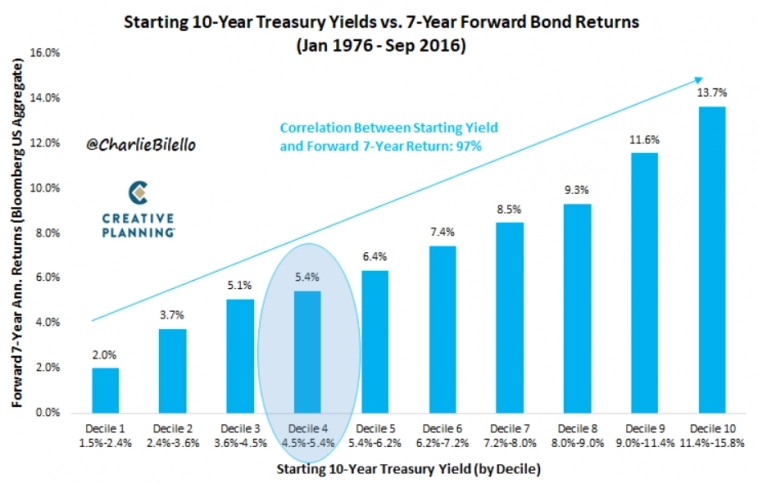

Единственным лучшим показателем будущей доходности облигаций (корреляция 97%) является начальная доходность. А при доходности 10-летних облигаций, близкой к 5%, как сегодня, в течение следующих семи лет предполагаемая доходность находится на уровне 5,4% годовых. Предполагаемая доходность не была такой высокой с 2007 года:

Начальная доходность 10-летних облигаций и будущий предполагаемый доход

Начальная доходность 10-летних облигаций и будущий предполагаемый доход

Экономисты повысили свои прогнозы по потребительским расходам и инфляции персонального потребления в 2024 году:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #38 (20.10.2023)

- 20 октября 2023, 14:12

- |

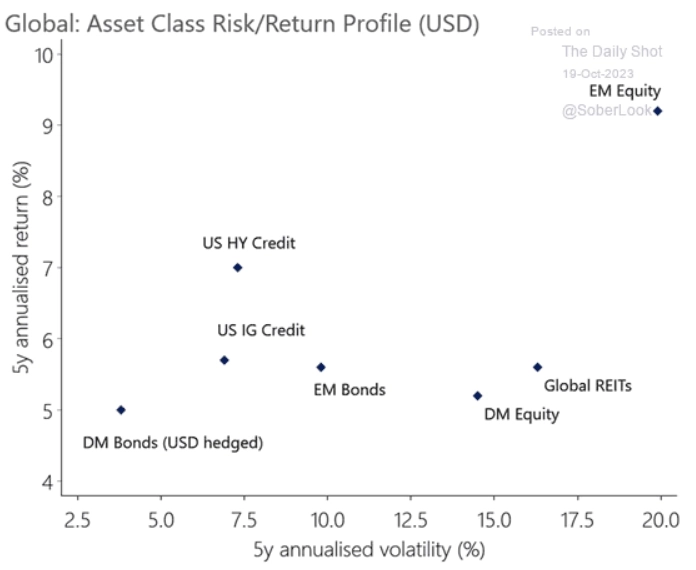

По данным Oxford Economics, акции развивающихся стран и высокодоходные облигации США, вероятно, принесут самую высокую доходность в течение следующих пяти лет:

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Доходность и волатильность различных активов в течение следующих пяти лет по данным Oxford Economics

Макро

Выступление Джерома Пауэлла подтвердило то, что мы слышали от других чиновников ФРС. Учитывая недавний рост доходностей облигаций, который может послужить жизнеспособной альтернативой очередному повышению ставки ФРС, ожидается, что Федеральная резервная система на данный момент сделает паузу. Это справедливо только в том случае, если доходность казначейских облигаций останется высокой.

Председатель Пауэлл: "Финансовые условия значительно ужесточились в последние месяцы, и доходность долгосрочных облигаций стала важным движущим фактором этого ужесточения. Мы по-прежнему внимательно следим за этими событиями, поскольку постоянные изменения финансовых условий могут иметь последствия для направления денежно-кредитной политики."

( Читать дальше )

Макро-сентимент в графиках | ChartPack #37 (18.10.2023)

- 18 октября 2023, 16:21

- |

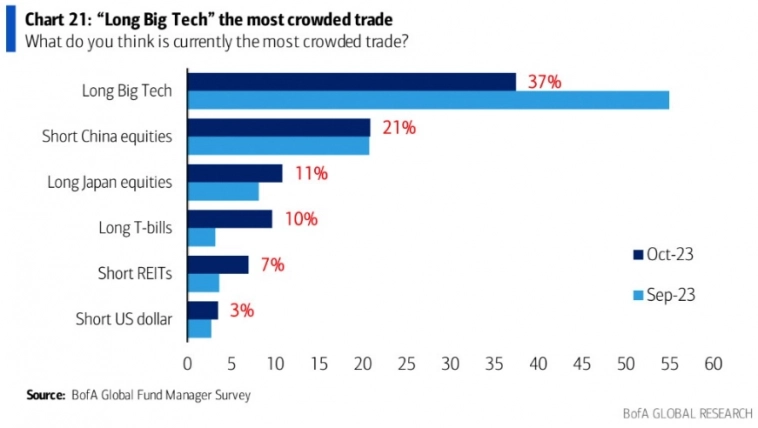

Покупка крупных технологических компаний по-прежнему считается самой популярной сделкой:

Опрос управляющих активами от Bank of America: «Какая сделка является самой популярной в текущий момент?»

Опрос управляющих активами от Bank of America: «Какая сделка является самой популярной в текущий момент?»

Ложное сообщение об одобрении спотового биткоин-ETF от BlackRock спровоцировало резкий скачок курса биткоина до $30 тыс. в понедельник, что привело к большому количеству ликвидаций коротких позиций:

( Читать дальше )

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест