Александр Гвардиев

Китай запустил цифровой юань к Зимним Олимпийским Играм

- 04 февраля 2022, 11:19

- |

🇨🇳 Судя по всему, Китай первым широкомасштабно запустит государственную цифровую валюту.

Из-за запуска цифрового юаня становится понятной прошлогодняя атака компартии на интернет-компании.

Крупные интернет-корпорации такие как Alibaba Group Holding (BABA) и Tencent Holdings (700) — это прямые конкуренты государства в сфере цифровых денег. Они уже создали рабочую инфраструктуру цифровых платежей на базе своих интернет-платформ.

Следующий их шаг был бы создание блокчейн-структуры. А это уже было против планов компартии. Поэтому она нанесла предупредительный удар и показала корпорациям, чья цифровая валюта будет главной (и возможно единственной) в Китае.

( Читать дальше )

- комментировать

- 2.2К

- Комментарии ( 8 )

Исследование МВФ о корреляции биткоина и S&P500. Интересные выводы.

- 13 января 2022, 10:05

- |

💡 Интересное исследование выпустил Международный Валютный Фонд (МВФ).

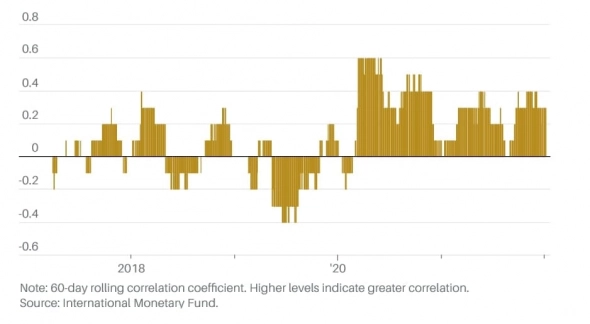

До 2020 года криптовалюты демонстрировали слабую корреляцию с фондовыми рынками. По данным МВФ, корреляция Биткойна с S&P 500 составляла всего 0,01 с 2017 по 2019 год (см. график выше 👆). То есть движения цен на акции и криптовалюты были почти полностью независимыми.

Но все изменилось в 2020 году. В этот год центральные банки наводнили мировые финансовые рынки ликвидностью. Это вызвало рост как криптовалют, так и цен на акции. Корреляция подскочила до 0,36, что указывает на сближение обоих классов активов.

Криптовалюты также как и фондовый рынок теперь движутся обратно пропорционально доходности 10-летних казначейских облигаций. То есть трейдеры больше не рассматривают биткойн как средство хеджирования инфляции.

Получается, криптовалюты сейчас гораздо более тесно связаны с акциями, чем с золотом. А значит любые преимущества диверсификации, которые давали криптовалюты, сильно уменьшились.

Александр Гвардиев

Что Рэй Далио подарил своим внукам на Рождество?

- 05 января 2022, 11:39

- |

❓ Что Рэй Далио подарил своим внукам на Рождество?

Рэй Далио, основатель Bridgewater Associates — крупнейшего хэдж-фонда в мире.

Он управляет деньгами пенсионных фондов, университетов, суверенных фондов с общей суммой активов под управлением около $150 млрд.

В 2020 году Рэй Далио прославился тем, что поставил более 1 миллиарда долларов на то, что фондовые рынки всего мира упадут к марту 2020 года. И оказался прав, заработав огромную сумму денег на этой ставке.

Недавно Рэй Далио рассказал, ЧТО он подарил своим внукам на Рождество. По моему мнению, к идее его подарка стоит прислушаться и возможно даже ей воспользоваться.

Каждому из своих внуков Рэй Далио подарил золотую монету. Он считает, что золото — лучший способ заинтересовать молодых людей инвестициями.

Но к подарку прилагаются особые инструкции:

( Читать дальше )

Как манипулируют рынком с помощью опционов: Tesla и Bitcoin

- 30 декабря 2021, 10:46

- |

Фундаментально это объясняется окончанием продаж Илоном Маском своих акций.

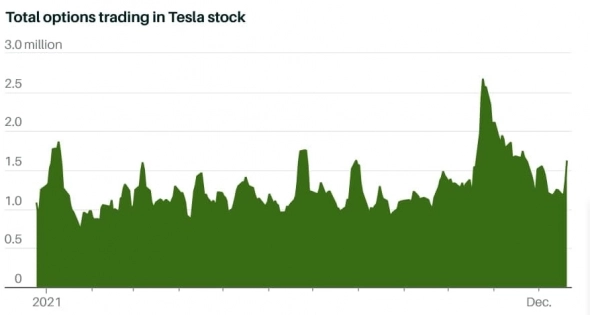

Но на самом деле на цену акций Tesla больше влияние оказывает торговля опционами.

С 21 декабря объем торговли опционами Tesla вырос в 1,5 раза до 1,5 млн. контрактов в день (см. график ниже).

И дело в том, что на акциях Tesla колл-опционов торгуется в 2,5 раза больше, чем пут-опционов.

А для маркетмейкера, продающего опционы, продажа колл-опциона это позиция в шорт акций.

Учитывая растущую динамику Tesla, маркетмейкеры, продавая колл-опционы, не хотят быть в шорте по Tesla. Поэтому они хэджируют проданные колл-опционы покупкой акций Tesla.

Получается следующая последовательность:

— увеличение объема торгов опционами ведет к

— увеличению объема проданных колл-опционов у маркетмейкера, это ведет к

( Читать дальше )

Инсайдеры ставят на рост цен недвижимости

- 15 декабря 2021, 12:04

- |

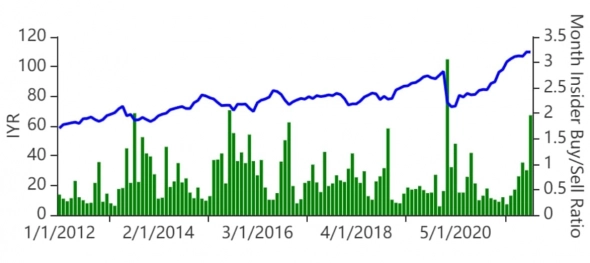

В 2021 году рост составит 17%.

Но это в среднем по стране. В отдельных штатах рост был еще сильнее. Например, в Техасе, где власти спокойнее относятся к коронавирусу, цены на жилье выросли на 24% за год.

Цены на жилье растут очень быстро. Многие считают, что это пузырь, который скоро лопнет, и цены снова рухнут, как это произошло во время финансового кризиса 2008 года.

❗️ Но я обнаружил интересный факт!

В ноябре произошел сильный всплеск инсайдерских покупок акций в сфере недвижимости:

( Читать дальше )

Расследование против хэдж-фондов

- 13 декабря 2021, 11:06

- |

На данный момент известно о трех компаниях, находящихся под расследованием: Muddy Waters Research, Citron Research и канадский хедж-фонд Anson Funds Management LP. Исследуется торговля по более чем десятку акций, в т.ч. Luckin Coffee Inc. (LKNCY) и Gaotu Techedu Inc. (GSX).

Для трейдеров, которые только покупают акции, это новость позитивная. Вполне возможно, что по итогам расследования будут приняты регулирующие меры, которые затруднят непокрытые продажи. А значит акции смогут показывать еще больший рост.

С точки зрения всей рыночной экосистемы новость неоднозначная.

Есть хэдж-фонды и исследовательские компании, которые ищут махинации и мошенничество в компаниях, а затем шортят их акции. Если такая практика будет подвергаться преследованию, то этот позитивный для простых инвесторов бизнес станет невыгоден. Мошеннические компании продолжат обманывать акционеров, а они даже не будут об этом знать.

( Читать дальше )

ИИ QRAFT закупился акциями Tesla, Netflix и Merck

- 09 декабря 2021, 10:50

- |

ETF AMMO управляется искусственным интеллектом по имени QRAFT.

Он стал известен своими трейдами по Tesla.

QRAFT продал все акции Tesla в конце августа 2020 года. И это было верно, потому что в сентябре они упали на 14%, а в октябре — еще на 10%.

Затем QRAFT купил Tesla в ноябре 2020 года. Он загружался в Tesla до конца января 2021 года и распродал их, когда Tesla была на рекордно высоком уровне. Это тоже было верным решением, потому что акции Tesla упали почти на 23% между февралем и маем — когда QRAFT снова их купил.

Сейчас QRAFT закупил акций Tesla на 7,7% портфеля при ограничении портфеля 10% на одну акцию.

Еще одна крупная ставка QRAFT это Netflix (NFLX) — 6,8% от портфеля.

Также QRAFT продал акции Moderna (MRNA), которые ранее составляли 5,8% портфеля. И купил взамен Merck на 4,93% портфеля.

QRAFT считает, что поскольку уровень вакцинации начал выходить на плато, а многие люди не желают делать повторные прививки, ожидается, что Merck со своими таблетками от Covid-19 выиграет от увеличения количества штаммов, таких как Omicron, и снижения эффективности вакцины.

( Читать дальше )

Я решил специализироваться на инвестициях в сектор биотехнологий

- 08 декабря 2021, 11:29

- |

Ранее уже писал, что подписался на платный сервис по биотехам.

Недавно добавил подписки на платные сервисы по сделкам инсайдеров, сентименту и шорт-позициям в онлайн-режиме.

Сейчас тестирую торговую систему. В ней 7 независимых друг от друга потока сигналов:

— фундаментальный анализ;

— биофармацевтический анализ;

— технический анализ;

— инсайдерские сделки;

— сентимент;

— шорт-позиции;

— анализ опционного рынка.

Если испытания пройдут успешно, то буду делиться готовыми инвест. идеями.

Вообще я решил специализироваться именно на секторе биотехнологий.

Вчера разбирался в причинах и к своему удивлению обнаружил свою генетическую предрасположенность к этому сектору. Об этом расскажу в следующих постах.

Александр Гвардиев

Крупнейшая зона свободной торговли с Китаем и без США начнет действовать с 1 января 2022 года

- 07 декабря 2021, 10:59

- |

Локдауны и закрытия границ ускорили многие мировые процессы. Особенно сильно ускорились процессы цифровизации и регионализации.

Про цифровизацию уже много писали. Из-за локдаунов люди были заперты дома. Значительно увеличилось использование компьютеров, гаджетов, сервисов онлайн-доставки, конференц-связи и т.д.

Закрытие границ разделило мир на отдельные страны и регионы: Северная Америка и Великобритания, Европейский союз, Россия и СНГ, Южная Америка, Индия, Арабский мир, Африка и конечно же Восточная Азия и Океания с Китаем как доминирующим в этом регионе государством.

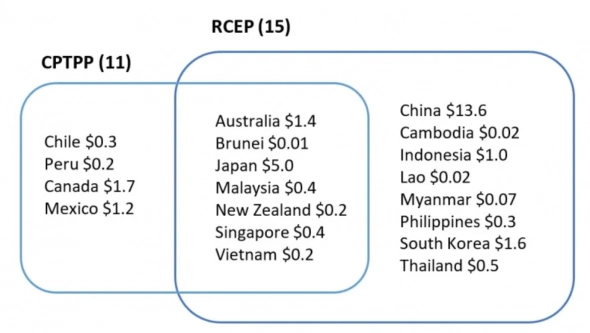

Именно в последнем регионе с 1 января 2022 года начнет действовать крупнейшее торговое соглашение за всю историю человечества — Всестороннее региональное экономическое партнёрство (ВРЭП):

( Читать дальше )

ЧТО ЛУЧШЕ КУПИТЬ АКЦИЮ И КУПИТЬ ПУТ-ОПЦИОН ИЛИ КУПИТЬ КОЛЛ-ОПЦИОН?

- 06 декабря 2021, 13:14

- |

Теоретически, если вы купите акцию и пут-опцион, то вы получите такой же профиль прибыли как и при покупке колл-опциона. Но это теоретически. На практике могут получится разные результаты по следующим причинам:

— Дивиденды 💰

По акциям могут выплачиваться дивиденды. А значит если вы купите акцию и пут-опцион, то вы получите дивиденды. А если купите только колл-опцион, то дивиденды пройдут мимо вас. Обычно в ценах опционов заложены дивиденды. Но бывает, что совет директоров принимает решение о внеплановых дивидендах. Тогда результаты теоретически одинаковых позиций будут отличаться.

— Займ капитала 🏦

Представим, что на вашем счете $10000.

1️⃣ В первом варианте вы покупаете 400 акций Pfizer (PFE) по $55 общей стоимостью $22000. Также вы покупаете 4 опциона пут 55-го страйка за $300 общей стоимостью $1200. Купленные опционы пут уменьшают размер вашего счета на величину своей премии, то есть на $1200. Значит на вашем счете остается $8800. Вы купили акций на сумму $22000. Значит вы заняли у брокера $22000 — $8800 = $13200. С этой суммы вы будете платить процент по займу. А значит понесете дополнительные издержки по позиции.

( Читать дальше )

теги блога Александр Гвардиев

- Binance

- bitcoin

- Brent

- ETF

- gamestop

- GME

- interactive brokers

- P/E

- pfizer

- S&P

- S&P500

- аксиомы

- акции

- акции США

- американские акции

- американский рынок

- Бали

- биржа

- биткоин

- брокеры

- буревестник

- валюта

- волатильность

- вывод

- газ

- Газпром

- госдолг

- дивиденды

- Дмитрий Полозков

- евро

- жильё

- золото

- Илья Коровин

- инвестиции

- инсайдеры

- интуиция в трейдинге

- инфляция

- инфобизнес

- история

- капитализм

- Китай

- книга

- книги

- Коровин

- кризис

- криптовалюта

- Мавроди

- маржа

- математика

- ММВБ

- МОК

- натуральный газ

- нефть

- Новости

- Облигации

- обучение

- Олейник

- опрос

- опционы

- опционы на акции США

- опционы на америке

- оффтоп

- пассивный доход

- покер

- покрытый колл

- практика

- прикол

- природный газ

- продажа волатильности

- продажа опционов

- психология

- путешествие

- Путешествия

- работа

- равновесие

- рецензия

- рецензия на книгу

- РИ

- риск

- рынок США

- санкции

- скандал

- смартлаб

- СССР

- Стоп-лосс

- США

- сыроедение

- товарный рынок США

- Торговля временем

- трейдинг

- управление

- уроки

- форекс

- ФРС

- фьючерсы

- хэджирование

- шорты

- экономика

- экспирация

- юмор