Алексей Юрченков

Мысли по Селигдару

- 02 сентября 2022, 17:27

- |

Прочитал различные очень поверхностные комментарии по отчету компании за второй полугодие, восторженные фразы о росте прибыли и решил оформить свои мысли в связанный для прочтения текст.

Итак, отчет по 2 полугодию 2022 и прогноз

Операционные расходы и запасы

В связи с ярко выраженной сезонностью добычи и производства (по данным за последние два года на 1 полугодие приходится 1/3 добычи и производства золота), затраты корректно сравнивать полугодие к полугодию календарного года. Операционные затраты 1 полугодии 22 года на 30% выше аналогичного периода прошлого года. Это в целом соответствует динамике роста производственных затрат — в 2021 году по сравнению с 2020 годом они выросли на 25%.

При этом значительного роста себестоимости реализации не наблюдается. Это связано с тем, что постоянно увеличиваются остатки по рудным отвалам и незавершенке при том, что объемы производства значительно не растут. За прошлый год стоимость рудных отвалов выросла практически в два раза – на 4,8 мдрд. Руб. В 1 полугодии увеличение составило еще 1,2 млрд. руб. Вообще это какой то бич золотодобытчиков. Они формируют себестоимость, а потом эту себестоимость уменьшают на стоимость необработанной руды, которую просто складывают. Как результат рентабельность выглядит неплохо, но актив в виде запасов руды постоянно растет. Обратил внимание на это при анализе Полюс золота – там рудные отвалы также постоянно растут и составляют примерно 13% от стоимости всех активов.

( Читать дальше )

- комментировать

- 3.7К | ★2

- Комментарии ( 8 )

Влияние "золотого займа" на прибыль Селигдара

- 09 августа 2022, 18:05

- |

Разбирая золотодобытчиков наткнулся на интересную тему в Селигдаре. Тимофей Мартынов вскользь упомянул ее здесь https://smart-lab.ru/company/mozgovik/blog/793911.php, но я решил немного смоделировать на цифрах.

Итак, в компании Селигдар, есть так называемый «золотой займ» — обязательство перед банком ВТБ, номинированное в золоте со сроком окончательного погашения в дату 30.08.2024. Номинал в золоте, объем согласно данным компании 7,7 тн.

Если обязательство привязано к золоту, значит и его оценка зависит от цены на золото.

При этом сумма займа достаточно значительна, по состоянию на конец прошлого года задолженность по займу превышала сумму выручки от реализации золота на 18%. Но если так, то Селигдар никак не может являться бенефициаром возможного повышения цены на золото.

То есть в текущих условиях без значительного увеличения объемов реализации при повышении цены на золото переоценка займа будет на 18% обгонять рост выручки. Соответственно, рост цены может быть даже негативным фактором для компании. Модель пока не досчитал, но предварительные выводы не радужны.

( Читать дальше )

Отчет РосАгро - опять что-то странное

- 08 августа 2022, 16:04

- |

Очень странный отчет по первому полугодию 22 г. Еще более странный, чем за первый квартал.

Убыток от курсовых разниц 19 551 млн. руб, при этом согласно отчета по движению денежных средств влияние изменения обменного курса валют на денежные средства и их эквиваленты — 18 995 млн. руб. То есть практически весь убыток по курсовым разницам – это убыток от переоценки денежных средств.

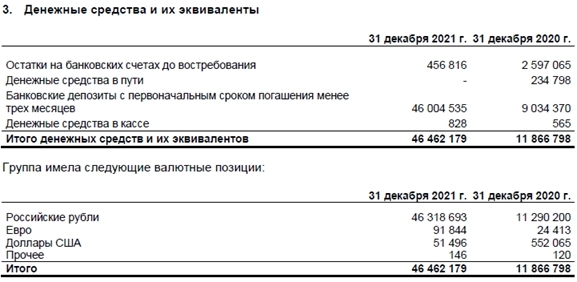

По состоянию на начало года все денежные средства согласно отчету по МСФО были рублевыми:

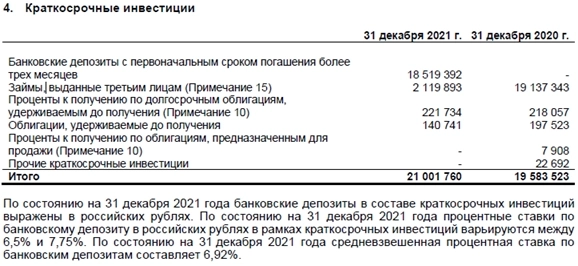

Краткосрочные и долгосрочные инвестиции также были рублевыми:

( Читать дальше )