AMCH LTD

Топ 10 венчурных раундов в США за март

- 11 апреля 2023, 17:14

- |

В прошлом месяце было заключено несколько крупных сделок, в том числе вторая по величине с начала года. Тем не менее замечается существенный спад, особенно с точки зрения крупных сделок. Это может быть связано с последствиями краха Silicon Valley Bank.

1. Stripe (финтех) — $6,5 млрд;

2. Rippling (HR) — $500 млн;

3. Adept AI (ИИ) — $350 млн;

4. Anthropic (ИИ) — $300 млн;

5. Cargo Therapeutics (биотех) — $200 млн;

6. Element8 (телекоммуникации) — $200 млн;

7. Gravie (страхование) — $178 млн;

8. Character.ai (ИИ) — $150 млн;

9. Palmetto (клинтех) — $150 млн;

10. Amogy (клинтех) — $139 млн.

Крупнейшие раунды января за пределами США:

— Индийский сервис онлайн-покупок очков Lenskart привлек раунд на $500 миллионов;

— Китайская компания JD MRO, занимающаяся обслуживанием, ремонтом и эксплуатацией промышленного оборудования привлекла финансирование серии B на сумму $300 миллионов;

( Читать дальше )

- комментировать

- 125

- Комментарии ( 0 )

Мартовский разрез венчурного рынка в регионе MENA

- 10 апреля 2023, 17:12

- |

Стартапы в регионе MENA (Ближний Восток и в Северная Африка) привлекли $247 миллионов в марте 2023 года в рамках 67 сделок, это меньше февральских показателей, однако больше январских. Общий объем финансирования, привлеченного стартапами в первом квартале, превысил отметку в $1,1 миллиарда, увеличившись на 17% по сравнению с предыдущим кварталом.

🔵Лидеры по странам

1. Саудовская Аравия — $175 млн в рамках 20 сделок;

2. ОАЭ — $59 млн в 18 сделках;

3. Бахрейн — $6 млн в 2 сделок.

Крупнейшие сделки:

1. Саудовский стартап Tamara с моделью BNPL (купи сейчас, заплати потом) привлек $150 млн от Goldman Sachs;

2. Qlub из ОАЭ собрал $25 млн;

3. COFE из ОАЭ привлек $15 млн.

Куда инвестируют?

( Читать дальше )

Истории успеха стартапов и инвесторов в них. Creandum и Spotify

- 06 апреля 2023, 19:02

- |

Многие инвесторы хорошо заработали на IPO Spotify 3 апреля 2018 года, когда платформа была оценена в $29,5 млрд. Но из всех инвесторов наиболее интересен кейс небольшой шведской венчурной компании Creandum, которая ушла с 80-кратной отдачей от своих инвестиций. При вложениях $4,5 млн за примерно 6% акций на момент выхода доля Creandum в Spotify оценивалась в $370 млн.

Рецепт успеха Creandum

Рецептом успеха для Creandum стала ставка на сложный рынок в купе с долгим выстраиванием личных отношений с командой стартапа. Spotify не казался верной ставкой, когда Creandum впервые обратила на нее внимание в 2007 году — большинство инвесторов не хотели трогать этот сегмент рынка. Музыкальная индустрия была рискованной, имела очень маленькую маржу и открывала целый мир головной боли с законами — в то время не было простого или даже полностью легального способа сделать бизнес на скачивании музыки.

Тем не менее, по достоинству оценив продукт и подход команды Spotify, Creandum возглавил первый венчурный раунд.

( Читать дальше )

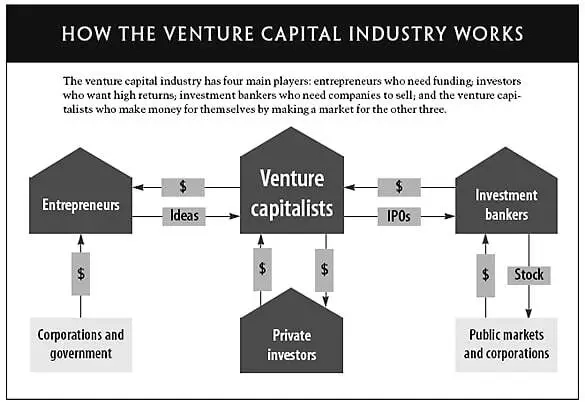

Преимущества венчурного инвестирования

- 05 апреля 2023, 19:32

- |

За последние 10 лет венчурный капитал превратился в наиболее впечатляющий инвестиционный инструмент по сравнению с другими классами активов:

1. Среднегодовая доходность венчурных инвестиций = 15,15%;

2. Среднегодовая доходность S&P 500 = 13,99%;

3. Среднегодовая доходность фондов прямых инвестиций = 13,77%;

4. Среднегодовая доходность Russell 2000 = 10,50%.

Как и все категории инвестиций, венчурный капитал переживал взлеты и падения, но в целом средняя внутренняя норма доходности (IRR) ~20% за последние 50 лет (по сравнению со средним показателем на фондовом рынке в 7% — 10% ).

( Читать дальше )

Стартапы обращаются к новым показателям, чтобы измерить успех

- 04 апреля 2023, 16:44

- |

Сейчас стартапы все чаще и чаще избегают моделей с высоким расходом денег и быстрым ростом, потому показатели успешности постоянно меняются. Компании находятся под большим давлением, чтобы показать, что они могут достичь безубыточности при сравнительно скромных вливаниях капитала. Рассмотрим несколько важных показателей:

✔Период окупаемости клиента

Если несколько кварталов назад инвесторы, возможно, больше всего ценили быстрый рост, то теперь они более расположены к тому, сколько стартап тратит на привлечение новых пользователей. Одной из метрик, которую стартапы сейчас отслеживают наиболее усердно, — это период окупаемости нового клиента. Он измеряет, сколько времени требуется, чтобы заработать на пользователе достаточно денег для покрытия маркетинговых расходов на его привлечение. Идеальные временные рамки зависят от отрасли, но в целом они должны быть значительно меньше года.

✔Производительность каждого сотрудника

Одним из наиболее популярных показателей для отслеживания эффективности компании является показатель чистый расход/чистый годовой доход. Но можно сделать шаг еще дальше и отслеживать показатель под названием APE или ARR на одного сотрудника, который дает более детальное представление о производительности. Все чаще к этому показателю начали прибегать облачные сервисы.

( Читать дальше )

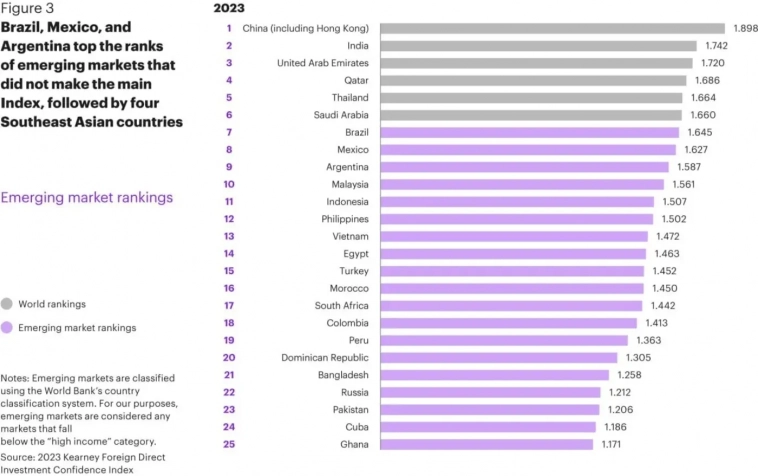

ОАЭ среди лидеров по уверенности в прямых иностранных инвестициях

- 03 апреля 2023, 15:56

- |

ОАЭ заняли первое место в странах MENA (Ближний Восток и Северная Африка) и третье место в мире по индексу доверия Kearney к прямым иностранным инвестициям (ПИИ) за 2023 год. В глобальном масштабе список возглавил Китай, за ним следуют Индия, ОАЭ, Катар, Таиланд и Саудовская Аравия.

Что за индекс?

Kearney's FDI Confidence Index (FDICI) — индекс уверенности в прямых иностранных инвестициях Kearney, это ежегодный опрос руководителей компаний со всего мира, который ранжирует рынки в зависимости от способности привлечь наибольшее количество инвестиций в ближайшие три года. В отличие от ретроспективных источников данных о потоках ПИИ, FDICI обеспечивает уникальный перспективный анализ рынков, на которые инвесторы намерены ориентироваться для ПИИ в ближайшие годы. Впервые за 25 лет компания представляет эксклюзивный рейтинг для развивающихся рынков.

Перспективы ОАЭ

ОАЭ реализовали ряд инициатив и ключевых политических реформ, чтобы повысить свою привлекательность как для инвесторов, так и для талантов. Ожидается, что в этом году ОАЭ привлекут огромную часть потенциального притока ПИИ в размере $66 миллиардов в регион MENA и Пакистан. В прошлом году ОАЭ зарегистрировали приток ПИИ на сумму около $22 миллиардов.

( Читать дальше )

Как ведут себя компании во время кризиса? Урезают расходы или продолжают инвестировать в свой рост?

- 31 марта 2023, 17:04

- |

Финансовая платформа для бизнеса Stripe опубликовала свой аналитический отчет за 2023 год, в котором показано, что компании по-прежнему инвестируют в собственный рост, несмотря на негативный экономический климат. Отчет основан на опросе 2500 руководителей бизнеса в девяти странах и подчеркивает, что предприятия больше уверены в своем собственном росте, чем в здоровье экономики в целом.

Результаты опроса:

— 80% респондентов, независимо от бизнес-моделей, местоположения и размера компании, выразили пессимизм в отношении состояния экономики, назвав инфляцию своей главной проблемой;

— 72% респондентов сообщили, что операционные расходы были выше, чем в предыдущем году;

— 65% респондентов выразили уверенность в росте своего бизнеса в 2023 году;

— 61% респондентов используют текущий спад для экспериментов с новыми способами увеличения своих доходов через электронную коммерцию.

Вывод:

Как мы можем видеть, компании у компаний в приоритете собственное развитие, а не сокращение расходов.

( Читать дальше )

Истории успеха стартапов и инвесторов в них. Как Kleiner Perkins Caufield & Byers разбогатели на Google

- 30 марта 2023, 17:14

- |

В 1999 году Google привлек в раунде серии B по $12,5 млн от Kleiner Perkins Caufield & Byers и Sequoia Capital. Через год после IPO Google в 2004 году, акции этих двух инвесторов стоили около $4,3 миллиарда у каждого — 300-кратный доход.

❔Рецепт успеха Sequoia Capital

Рецептом успеха для Kleiner Perkins Caufield & Byers и Sequoia Capital стало участие в управлении и непоколебимая уверенность в правильности своего выбора. Частью условий входа в сделку от Kleiner Perkins было то, что соучредители Google Ларри Пейдж и Сергей Брин привлекают внешнего генерального директора для управления компанией. Те сначала отказывались, и сделка чуть не накрылась из-того, что партнер Kleiner Perkins Джон Дорр захотел выйти из сделки, но в конечном итоге именно он убедил фаундеров в том, что им нужен генеральный директор. В 2001 году Эрик Шмидт был нанят в качестве генерального директора Google, при нем выручка выросла до $1,42 млрд к моменту IPO и до более чем $30 млрд ко времени отставки Шмидта в 2011 году.

( Читать дальше )

Искусственный интеллект прогнозирует рост дубайского сегмента элитной недвижимости на 14% в 2023 году

- 29 марта 2023, 16:03

- |

Согласно исследованию компании Realiste, базирующейся в Дубае компании, которая разрабатывает продукты на основе искусственного интеллекта для инвестиций в недвижимость, всплеск притока новых международных инвесторов приведет к 14% скачку в сегменте элитной недвижимости эмирата в этом году. К схожим цифрам ранее приходили и другие аналитики — Knight Frank дает 13,5%. Ожидается, что объекты в наиболее востребованных жилых районах, таких как Downtown Dubai и Palm Jumeirah, вырастут в цене минимум на 7% в 2023 году, в Dubai Marina — на 6%+ процентов, Jumeirah Bay — на 5%+ и Bluewaters — на 2%+.

Согласно исследованию Reasliste, элитная жилая недвижимость в Bluewaters в настоящее время считается одной из самых дорогих в эмирате: средняя цена объекта оценивается в $20 миллионов, а средняя цена за квадратный метр составляет $111,073. По сравнению с этим элитная недвижимость в Jumeirah Bay и Downtown Dubai в среднем дешевле и обходится в $7 млн и $3,2 млн соответственно.

( Читать дальше )

Почему акции технологических компаний и Биткоин внезапно стали убежищем для инвесторов?

- 28 марта 2023, 16:50

- |

После тяжелого 2022 года акции технологических компаний и Биткоин в 2023 году оказались в необычном положении — они стали убежищем для инвесторов, стремящихся избежать рисков в банковском секторе. В результате Microsoft вырос в этом году на 15%, Apple — более чем на 20% — это ключевые игроки в секторе. Кроме того, Биткоин и вовсе показал почти 100% рост.

Есть несколько причин тому:

1. Во многом рост заложили позитивные макроэкономические данные в январе, которые показывали уверенное снижение инфляции;

2. Топливом для роста стали квартальные отчеты Microsoft и Apple, которые вышли выше ожиданий;

3. Отчасти отскок является следствием того, что некоторые инвесторы техи слишком рисковыми в прошлом году, и они оказались перепроданы;

4. Ну а финишную прямую для них обеспечили ожидания того, что ставки начнут снижаться, поскольку крах Silicon Valley Bank привел к ужесточению финансовых условий.

Нездоровая доминация

Microsoft и Apple добились таких успехов, а другие секторы показали такой плохой результат, что вес акций этих двух компаний в композитных индексах S&P 500 и Nasdaq 100 поднялся примерно до 13% и 25% соответственно, что является историческим максимумом.

( Читать дальше )

теги блога AMCH LTD

- Alibaba

- bitcoin

- Capital Today

- CNYRUB

- Creandum

- Credit Suisse

- credit suisse group ag

- Danone

- First Republic Bank

- FTX

- Groupon

- IPO

- JD.com

- JPMorgan

- Microsoft

- NASDAQ

- Nasdaq 100

- Nissan

- Nvidia

- Partanna

- pre-IPO

- S&P

- S&P 500

- S&P500

- SnP 500

- SoftBank

- spotify technology s.a.

- tesla

- Zynga

- Австралия

- акции

- банк

- банки

- бизнес

- биткоин

- Ближний Восток

- ввп

- Великобритания

- венчур

- венчурные инвестиции

- германия

- госдолг США

- Дата-центр

- доллар

- доллар рубль

- Дубаи

- дубай

- зелёная энергетика

- ИИ

- инвестиции в недвижимость

- инвестор

- индекс

- инфляция

- искусственный интеллект

- капитуляция

- Китай

- ключевая ставка

- корпоративная отчетность

- КПК

- кризис

- криптобиржа

- криптовалюта

- макроданные

- Маск

- недвижимость

- недвижимость в РФ

- недвижимость за рубежом

- недвижимость Москвы

- новостройки

- ОАЭ

- облигации

- отчет JPMorgan

- оффтоп

- пенсионный фонд

- Полупроводники

- ралли

- рейтинг

- рецессия

- российские акции

- рубль

- санкции

- сбербанк

- ставка

- стартап

- стартапы

- сша

- твитер

- теханализ

- тренд

- тюрьма

- успех

- финтех

- фондовый рынок

- форекс

- ФРС

- ЦФА

- чипы

- Энергетический кризис

- юань