AMCH LTD

Падение FTX и Alameda. Черный лебедь на криптовалютном рынке

- 08 ноября 2022, 16:46

- |

Чанпэн Чжао объявил о выходе из инвестиций в FTX на сумму $2,1 млрд и о распродаже токенов FTT на сумму $600 млн в течении 1-2 месяцев на открытом рынке. После этого FTX, криптовалютная биржа №2 в мире, летит в смертельное пике. Разберемся, что произошло:

Сэм Бэнкман-Фрид, глава FTX, подвергается критике уже несколько недель из-за занятия им позиции проактивного регулирования криптовалют (настроил против себя DeFi сегмент) и лоббирования своих интересов через политические круги Вашингтона (настроил против себя Чанпэна Чжао и Binance, которым туда дорога закрыта). Формальным поводом выхода из инвестиций в FTX для Чжао стала ранее появившаяся в Твиттере информация о том, что почти половина активов Alameda Research (возглавляемой Фридом и являющейся источником прибыли для FTX) ничем не обеспечены: $14,6 млрд активов против $8 млрд реальных средств, а 2 млрд залога обеспечены токеном FTT, который печатает сама биржа.

( Читать дальше )

- комментировать

- 658

- Комментарии ( 0 )

Новое повышение ставки от ФРС. Ожидание смягчения

- 03 ноября 2022, 10:25

- |

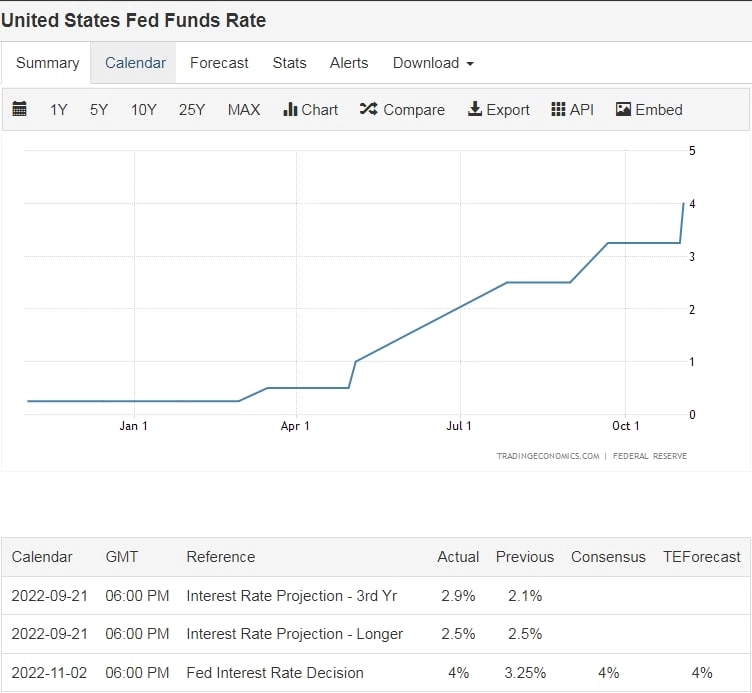

Ожидаемо ФРС повысила ставку на 75 пунктов, и теперь ключевая ставка равна 4%. Однако самое интересное для понимания дальнейшей политики ФРС было сказано Джеромом Пауэллом на последующей пресс-конференции.

Основные тезисы:

📍Цель неизменна: нужно снизить инфляцию до 2%;

📍Последние данные по инфляции оказались сильнее, чем ожидалось;

📍Рынок труда слишком силен и давит на инфляцию;

📍В какой-то момент нужно будет пойти на смягчение (говорит потенциально про ближайшие два заседания);

📍Будут ориентироваться на данные: инфляция и рынок труда.

Вывод:

Исходя из риторики Пауэлла, предновогоднее медвежье ралли становится более ожидаемым, потому как озвучена необходимость прекратить повышение ключевой ставки в обозримом будущем и пойти на количественное смягчение (например, чтобы помочь Банку Англии или Банку Японии — зачем описано

( Читать дальше )

Австралийские пенсионные фонды инвестируют сотни миллионов долларов в венчур через Blackbird

- 02 ноября 2022, 17:12

- |

Базирующийся в Австралии и Новой Зеландии венчурный фонд Blackbird Ventures (инвестирует в технологический сектор от программного обеспечения до космоса) привлек крупнейший объем инвестиций более чем в 1 миллиард австралийских долларов ($640 млн) от пенсионных фондов и частных инвесторов в рамках пятого инвестиционного цикла. 284 млн австралийских долларов направлены на новые сделки в Австралии, 75 млн — на новые сделки в Новой Зеландии, а 668 млн — на дополнительное инвестирование предыдущих сделок.

Blackbird неуклонно расширяется с момента своего первого инвестиционного цикла в 2012 году (29 млн австралийских долларов). Blackbird тогда проинвестировал в первые раунды Canva Inc., Culture Amp и SafetyCulture, которые впоследствии стали самыми известными единорогами Австралии (только Canva в прошлом году оценивалась в $40 млрд).

Основными партнерами Blackbird в рамках пятого инвестиционного цикла являются австралийские пенсионные фонды, такие как AustralianSuper и Hostplus, а также суверенные фонды благосостояния Австралии и Новой Зеландии. Кроме того в нем приняли участие около 270 частных инвесторов, многие из них являются основателями технологических компаний, которые венчурный фонд поддерживал в прошлом.

( Читать дальше )

Надежды на предновогоднее ралли на рынках

- 01 ноября 2022, 14:15

- |

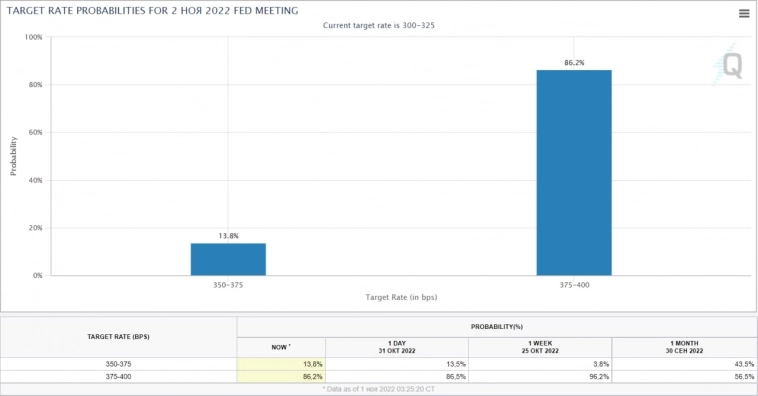

Завтра произойдет повышение ключевой ставки, рынки ожидают, что повысят на 75 пунктов (86% вероятности). Примечательно, что неделей ранее вероятность повышения на 75 составляла 96.2%, но потом вышли данные по ВВП США за третий квартал, которые ознаменовали выход из рецессии вселили в рынки надежду. Казалось бы, сильная экономика должна еще больше развязать ФРС руки для проведения жесткой политики повышения ставок, однако все намного сложнее. Разберемся, почему рынки ожидают смягчения.

📍Внутренняя нужда

Сильная экономика означает не только картбланш на агрессивную риторику, но и растущую надежду на мягкую посадку. Мягкая посадка в бизнес-цикле — это процесс перехода экономики от роста к медленному охлаждению и снижению инфляции, необходимый для предотвращения рецессии. В случае мягкой посадки дно сформируется около текущих значений фондового и криптовалютного рынков.

( Читать дальше )

Венчурный капитал приходит на помощь китайским микрочипам

- 31 октября 2022, 11:04

- |

В этом месяце США ввели новые ограничения, чтобы сохранить лидерство над Китаем в области передовых технологий микрочипов. Поскольку Китай сильно отстает от США в области полупроводниковых технологий, то инвесторы делают ставку на стартапы, чтобы заполнить этот пробел.

Согласно отчету Natixis, сейчас на Китай приходится около 40% мирового спроса на чипы каждый год, однако доля китайских компаний в мировых поставках составляет всего 5,2% (Китай импортирует чипов на сумму около $400 млрд в год). По словам китайских венчурных капиталистов, этот разрыв и новый американский запрет оставляют большую рыночную возможность, которую могут использовать китайские стартапы.

По словам Тай Чун Чонга, главы Vertex Ventures China, которая привлекла почти $500 млн для нового китайского технологического фонда, китайские предприятия по производству чипов могут ежегодно демонстрировать двузначный рост, поскольку рынок оценивается в десятки миллиардов долларов.

( Читать дальше )

У Биткоина наблюдаются признаки ралли медвежьего рынка

- 28 октября 2022, 13:03

- |

Несмотря на то, что только макроэкономический анализ может дать понимание того, в какой стадии находится рынок и куда он движется, технический анализ может очертить конкретные признаки сильного движения в ту или иную сторону.

( Читать дальше )

Маск и Твиттер. Экономические и политические последствия

- 27 октября 2022, 14:35

- |

Илон Маск купил Твиттер, теперь это официально. 28 октября — дедлайн для оплаты сделки на $44 млрд (), также 28 числа будут приостановлены торги акциями Твиттер. Все это — огромный инфоповод, стоит ожидать волатильности на рынке, а также долгосрочных политических последствий (и экономических).

Акции Твиттера

На момент написания акция $TWTR стоит $53.4, показав почти 20% рост с начала октября. Краткосрочно можно ожидать реализации принципа «покупай на слухах — продавай на новостях», но долгосрочные перспективы хорошие — личность Маска обеспечивает рост акций даже убыточных компаний.

Dogecoin

Цена любимой криптовалюты Маска взлетела с $0.057 до $0.08 в преддверии события. Dogecoin уже давно перерос статус мемной криптовалюты, учитывая что Маск рассматривает возможность ввести платежи в $DOGE в соцсети. Весной миллиардер Марк Кьюбан предложил Илону Маску использовать $DOGE в качестве инструмента борьбы со спамом в Твиттере. Ранее Dogecoin

( Читать дальше )

теги блога AMCH LTD

- Alibaba

- bitcoin

- Capital Today

- CNYRUB

- Creandum

- Credit Suisse

- credit suisse group ag

- Danone

- First Republic Bank

- FTX

- Groupon

- IPO

- JD.com

- JPMorgan

- Microsoft

- NASDAQ

- Nasdaq 100

- Nissan

- Nvidia

- Partanna

- pre-IPO

- S&P

- S&P 500

- S&P500

- SnP 500

- SoftBank

- spotify technology s.a.

- tesla

- Zynga

- Австралия

- акции

- банк

- банки

- бизнес

- биткоин

- Ближний Восток

- ввп

- Великобритания

- венчур

- венчурные инвестиции

- германия

- госдолг США

- Дата-центр

- доллар

- доллар рубль

- Дубаи

- дубай

- зелёная энергетика

- ИИ

- инвестиции в недвижимость

- инвестор

- индекс

- инфляция

- искусственный интеллект

- капитуляция

- Китай

- ключевая ставка

- корпоративная отчетность

- КПК

- кризис

- криптобиржа

- криптовалюта

- макроданные

- Маск

- недвижимость

- недвижимость в РФ

- недвижимость за рубежом

- недвижимость Москвы

- новостройки

- ОАЭ

- облигации

- отчет JPMorgan

- оффтоп

- пенсионный фонд

- Полупроводники

- ралли

- рейтинг

- рецессия

- российские акции

- рубль

- санкции

- сбербанк

- ставка

- стартап

- стартапы

- сша

- твитер

- теханализ

- тренд

- тюрьма

- успех

- финтех

- фондовый рынок

- форекс

- ФРС

- ЦФА

- чипы

- Энергетический кризис

- юань