3way_banana_split

АЛРОСА пострадала от китайско-американской торговой войны

- 09 июля 2019, 16:40

- |

ОРИГИНАЛ: https://www.ft.com/content/0b727e52-9f36-11e9-9c06-a4640c9feebb

Российская алмазодобывающая группа АЛРОСА сильно пострадала от торговой войны США и Китая, в результате чего ее продажи на китайском рынке резко упали, сообщает Financial Times.

«Когда возникает политическая нестабильность или напряженность, то объем продаж предметов роскоши немедленно падает, в том числе и на ювелирные изделия с бриллиантами», — сказал в интервью Financial Times генеральный директор российского алмазодобытчика Сергей Иванов.

«Мы думали, что [наш рост продаж] в Китае вырастет на 2–3 процента, но сейчас прогноз, скорее всего, более пессимистичный — темпы роста будут либо нейтральными, либо слегка негативными».

Г-н Иванов поддерживает развитие продаж в Китае, который, как ожидают аналитики, будет стимулировать рост алмазного рынка в следующем десятилетии наряду с Индией.

Государственная компания в последние годы увеличила продажи в Китае с 50 до 200 миллионов долларов, но встречные препятствия от торговой войны между США и Китаем и более широкий спад на рынке наносят удар по прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Приток нерезидентов в ОФЗ в июне был самым низким с начала года

- 08 июля 2019, 11:44

- |

Рынок ОФЗ завершил неделю в довольно спокойном режиме. Оборот в секции ОФЗ на МосБирже в пятницу сократился до 11,5 млрд руб., примерно до одной трети от среднедневного показателя за последний месяц, а изменения доходностей в последний день недели не превысили 3 бп. Наибольший объем сделок (5 млрд руб.) отмечался в среднем сегменте кривой, при этом более половины общего оборота (3 млрд руб.) пришлось на ОФЗ-26227 (YTM 7,24%). Лучший результат по итогам дня также показали среднесрочные облигации, закрывшиеся снижением доходностей на 1-3 бп. Длинные выпуски завершили сессию на уровнях предыдущего дня или прибавили в доходности до 3 бп. В числе отстающих оказались ОФЗ-26226 (YTM 7,38%) и ОФЗ-26218 (YTM 7,45%), поднявшиеся в доходности на 3 бп. Локальные облигации других развивающихся стран торговались преимущественно в отрицательной зоне на снижении ожиданий относительно смягчения политики ФРС США. По итогам пятничных торгов доходности 10-летних суверенных бумаг развивающихся стран повысились на 2-9 бп. Центральным событием этой недели является сегодняшняя публикация Росстатом оценки инфляции за июнь, по которой можно будет составить представление о том, какое решение по ключевой ставке может принять Банк России на заседании 26 июля. Комментарии главы ЦБ Эльвиры Набиуллиной, прозвучавшие на прошлой неделе, увеличили вероятность того, что в ближайшем будущем регулятор активизирует процесс смягчения денежно-кредитной политики. В ходе своего выступления на Международном финансовом конгрессе в Санкт-Петербурге Набиуллина заявила, что на июльском заседании совет директоров ЦБ может рассмотреть вопрос о снижении ключевой ставки. При этом она отметила, что, хотя при прочих равных условиях регулятор обычно «предпочитает двигаться плавно», он не исключает и варианта снижения на 50 бп.

( Читать дальше )

Алроса и дивиденды 2019

- 05 июля 2019, 13:09

- |

Всем доброго дня и пятничного настроения! :-)

Думы об Алросе навеяны этой новостью:

http://www.finmarket.ru/news/5032526

Я как-то считал Алросу по «докредитным» показателям, очень у меня чесались руки её купить:

smart-lab.ru/forum/ALRS/goto_comment_9786512/#comment9786512

и ROA, ROI & ROE были лучше показателей индустрии в 2-3 раза, что говорило о том, что им нужно занимать на новые проекты, но не думал, что они кинутся в это дело с головой :-)

Что изменится сейчас: набранные кредиты «сдвинут» структуру капитала и, самое главное для нас — поменяется net debt/ebitda по которой выплачивается дивиденды. Запомним этот пассаж:

If the ratio amounts from 0.5x to 1x, then the company will pay 70–100% of its free cash flow in dividends, the company said, adding that the ratios will be taken as of the end of a first half of a year or as of the end of a year.

Теперь прикинем с цифрами: за 1 кв. 2019 г. у них Net debt/EBITDA = 38,7/146,2 = 0,26 (на дивы идет 100% FCF)

Затем они берут кредиты:

В рамках двух кредитных линий на $300 млн «АЛРОСА» может привлечь средства в течение трех лет по ставке не более 10% годовых, в рамках двух кредитных линий на 18 млрд рублей — в течение 90 дней по ставке не более 15% годовых

( Читать дальше )

Минфин РФ в ИЮЛЕ купит валюту на 231 млрд руб.

- 03 июля 2019, 12:42

- |

PS. В период с 7 июня по 4 июля объем таких покупок составил 310,3 миллиарда рублей – по 16,3 миллиарда рублей в день. Таким образом, ежедневный объем покупок снизится на 6,3 млрд.руб.

Курс рубля к $ и размещение ОФЗ Минфином

- 02 июля 2019, 10:56

- |

День добрый!

Как было видно из плана по выплатам внешнего долга в 2019 г. на Iкв. приходилось 32.6%, на IIкв. — 23,8% (10,2% из которых — на апрель), на IIIкв.-19,5%, (10,2% из которых — на сентябрь), и на IVкв. — 24,2% (11,4% из которых — на декабрь).

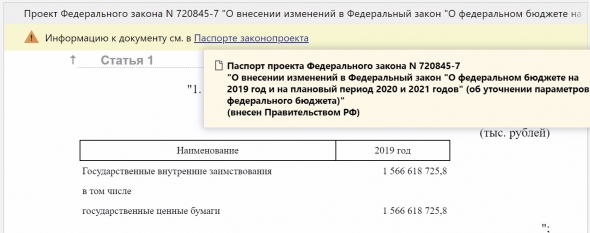

Теперь, посмотрим на ФЗ № 459 «О ФЕДЕРАЛЬНОМ БЮДЖЕТЕ НА 2019 ГОД...», согласно которому Минфин должен был разместить ОФЗ-к на 1,705 млрд. руб., однако, в мае 2019 г. ФЗ N 720845-7 были внесены поправки, снижающие этот показатель до 1 566 млрд.руб. «Это «ж-ж-ж» — неспроста!», подумал я, «Впереди еще распилов нацпроектов на $400 млрд., а мы, вдруг, отказываемся от халявных денег?!».

( Читать дальше )

Внешний долг РФ и курс рубля в 2018 - 2019 гг.

- 25 июня 2019, 13:22

- |

Всем доброго дня!

Держа в уме историю декабря 2014 г каждый год «сбиваю» в экселе таблицу выплат внешнего долга по данным ЦБ РФ. Например, по состоянию на 1 апреля 2018 выходило, что скачки курса в апреле и декабре 2018 г были прогнозируемы, однако в августе и сентябре ничего не предвещало беды, если бы не "ввели санкции":

( Читать дальше )

теги блога 3way_banana_split

- Bonds

- CPI USA

- ETF

- quick

- quik

- S&P500

- Si

- SWIFT санкции

- USD-RUB

- USDRUB

- акции

- Алроса

- Байден

- банки

- Банки в России

- безопасность

- брокер втб

- брокеры

- Бюджетное правило

- внешний долг рф

- война

- волаильность

- вопрос

- ВТБ

- втб брокер

- выборы 2020

- выборы 2020 в США

- Газпром

- ГМК Норникель

- государство и деньги

- дивидендная политика

- дивиденды

- дипломаты

- ДНР -ЛНР

- долгосрочное инвестирование

- доллар

- Доллар Рубль

- законодательство

- Зарубежные счета

- Зарубежный брокер

- ИИС

- ИИС вычет возврат

- Инвестиции в недвижимость

- Индексы

- инопланетяне

- инсайдерская торговля

- инфляция в США

- квалифицированный инвестор

- Крым

- кукловод

- курс доллара

- маркет мейкеры

- Минфин

- Минфин России

- мода

- МосБиржа

- налог

- Налоги

- налогобложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- неквалифицированные инвесторы

- Нефть

- Норникель

- Облигации

- опцион

- опционы

- офз

- офз нерезиденты

- ОФЗ облигации

- оффтоп

- Персональные данные

- политика

- портфель акций

- прогноз

- прогноз по акциям

- рецессия в России

- роисся вперде

- РТС

- рубль

- санкции

- сбер

- сбербанк

- США - Россия

- торговый софт

- Трамп

- трейдинг

- Украина

- ФНС

- форекс

- хедж

- ЦБ РФ

- цбрф ставка

- цена акции